SECTION 7 EXONÉRATIONS

SECTION 7

Exonérations

A. GÉNÉRALITÉS

Les quatre mesures d'exonération applicables concernent :

1- les plus-values réalisées, sous certaines conditions, par les contribuables dont les recettes n'excèdent pas le double de la limite du régime défini à l'article 102 ter du CGI appréciée toutes taxes comprises, soit 350 000 F TTC 1 (CGI, art. 151 septies ; cf. ci-après DB 5 G 244 ) ;

2- certains gains nets en capital réalisés à l'occasion de cessions à titre onéreux de valeurs mobilières et de droits assimilés (cf. DB 5 G 45 ) ;

3- les produits provenant de la sous-location de logements nus aux personnes défavorisées ou à certains organismes qui logent ces personnes (CGI, art. 92 L ) ;

4- les bénéfices des professionnels exerçant une activité non commerciale implantée dans une zone franche urbaine (CGI, art. 44 octies).

5Ces deux derniers dispositifs font l'objet des développements ci-dessous.

B. EXONÉRATION DES SOUS-LOCATIONS AUX PERSONNES DÉFAVORISÉES

6Le premier alinéa de l'article 92 L du CGI exonère d'impôt sur le revenu, sous certaines conditions et pendant trois ans, les loyers tirés de la sous-location de logements nus à des bénéficiaires du revenu minimum d'insertion, à des étudiants boursiers ou à des organismes sans but lucratif qui mettent ces logements à la disposition de personnes défavorisées. Cette exonération s'est appliquée, pour la première fois, à l'imposition des revenus de 1990.

7Le deuxième alinéa de l'article 92 L du CGI proroge cette exonération par période de trois ans si les conditions en sont toujours remplies au début de chaque période.

8Les obligations déclaratives des contribuables qui bénéficient de cette exonération sont définies aux articles 41 DE à 41 DG de l'annexe III au CGI.

I. Conditions de l'exonération

9L'exonération est réservée aux produits de la sous-location :

- à des personnes déterminées ;

- de logements conformes à des normes minimales ;

- dont le loyer n'excède pas un prix plafond.

10Cette exonération concerne les personnes imposables dans la catégorie des bénéfices non commerciaux 2 à raison des revenus tirés de la sous-location de logements nus, que le contribuable en soit personnellement locataire principal ou qu'il soit l'associé d'une société non soumise à l'impôt sur les sociétés qui en est locataire principal.

1. Affectation du logement.

11Pour que les revenus qu'elle procure bénéficient de l'exonération, la sous-location doit être consentie :

- à un bénéficiaire du revenu minimum d'insertion (RMI) ;

- ou à un étudiant bénéficiant d'une bourse d'enseignement supérieur accordée sur des critères sociaux. Est qualifiée d'étudiant, toute personne poursuivant des études au-delà du baccalauréat ;

- ou à un organisme sans but lucratif qui met ce logement à la disposition de personnes défavorisées.

12Est considérée comme personne défavorisée, au sens de l'article 1er de la loi n° 90-449 du 31 mai 1990 visant à la mise en oeuvre du droit au logement, toute personne ou famille éprouvant des difficultés particulières en raison notamment de l'inadaptation de ses ressources ou de ses conditions d'existence.

Les organismes prévus à l'article 92 L du CGI doivent être agréés par le préfet du département selon les modalités définies par l'article 41 DD de l'annexe III du CGI : il s'agit des organismes sans but lucratif dont l'un des objets est de contribuer au logement des personnes défavorisées par la mise à leur disposition de logements. L'organisme doit justifier d'une compétence dans le domaine de l'action sociale et d'une expérience en matière d'insertion sociale ou de logement des personnes défavorisées.

L'agrément est accordé pour une durée indéterminée. En cas de manquements graves de l'organisme agréé à ses obligations, et après que celui-ci a été mis en mesure de présenter ses observations, le préfet peut prononcer le retrait de l'agrément.

13La loi n'exige pas qu'il s'agisse de l'habitation principale du sous-locataire.

14Toutefois, la mise à disposition du logement doit résulter d'un acte contractuel.

2. Caractéristiques des logements.

15L'article 74 T de l'annexe Il du CGI a fixé les normes minimales des logements ouvrant droit à l'exonération. Les logements doivent :

1° avoir une surface habitable d'au moins 9 mètres carrés pour une personne seule et de 7 mètres carrés par personne supplémentaire ;

2° comporter :

- un poste d'eau potable ;

- des moyens d'évacuation des eaux usées ;

- un W-C particulier dans les maisons individuelles ou un W-C commun situé à l'étage ou au demi-étage dans les immeubles collectifs ;

- un W-C collectif situé à l'étage ou au demi-étage pour une chambre isolée ;

- un des moyens de chauffage définis à l'article 12 du décret n° 68-976 du 9 novembre 1968 (JO du 10 novembre 1968).

16Le logement doit comporter, s'il n'est pas pourvu de chauffage central :

- dans les logements de moins de trois pièces principales, un dispositif choisi parmi les suivants : conduit de fumée ; conduit d'évacuation des gaz brûlés pour l'installation d'un appareil à gaz ; ventouses pour l'installation d'un appareil à gaz en circuit étanche ; une ou plusieurs prises d'électricité permettant le débit d'une puissance suffisante au chauffage d'une pièce ;

- dans les logements de trois pièces principales et plus, deux dispositifs au moins ;

- dans les logements de cinq pièces principales et plus, trois dispositifs au moins, sauf si les pièces peuvent être simultanément chauffées ;

- la chambre isolée est pourvue de l'un des dispositifs de chauffage énumérés ci-dessus ;

- la cuisine et la salle d'eau, s'il y en a une, sont ventilées dans des conditions réglementaires.

17Sauf preuve contraire, ces conditions sont présumées remplies pour les logements construits après le 1er septembre 1948 qui ont obtenu un certificat de conformité ainsi que pour les logements appartenant à un organisme d'habitation à loyer modéré (CGI, ann. II, art. 74 T, dernier alinéa).

18 Si le logement sous-loué n'a pas obtenu de certificat de conformité, il est admis que le locataire principal puisse fournir une attestation sur l'honneur du respect des conditions de conformité du logement aux normes définies ci-dessus.

3. Montant des loyers.

19L'article 92 L du CGI exige que le prix de la sous-location soit inférieur à un plafond fixé par décret.

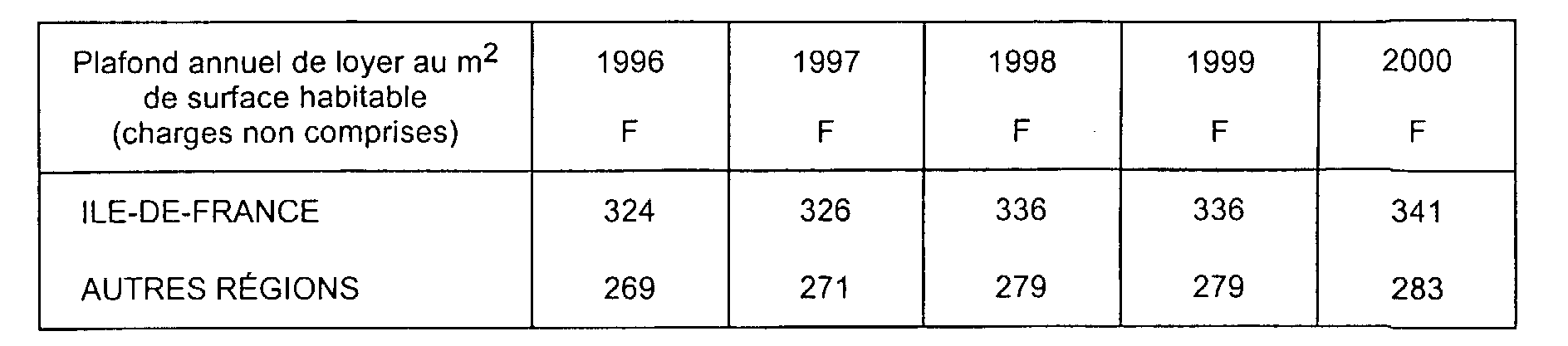

20 Le décret n° 90-783 du 3 septembre 1990, codifié à l'article 41 DC de l'annexe III du CGI, avait fixé initialement les plafonds de loyer pour 1990 à :

- 290 F annuels par mètre carré habitable en région Ile-de-France ;

- 241 F annuels par mètre carré habitable dans les autres régions.

Aux termes du même article, ces prix sont révisés le 1er janvier de chaque année en fonction de la variation annuelle de l'indice national mesurant le coût de la construction publié par l'Institut national de la statistique et des études économiques. La date de référence de l'indice est celle du deuxième trimestre de l'année précédente.

En conséquence, les limites annuelles sont fixées comme suit :

II. Portée de l'exonération

1. Revenus exonérés.

21Le nombre de logements pour lesquels un locataire principal peut bénéficier de l'exonération n'est pas limité.

22Corrélativement à l'exonération des revenus, les charges ne sont pas imputables sur les revenus non commerciaux tirés éventuellement de la sous-location d'autres immeubles nus. Au cours de la période d'exonération, le locataire principal ne peut constater un déficit au titre du logement dont les produits de sous-location sont exonérés.

23Les recettes exceptionnelles et les recettes accessoires qui ne proviennent pas directement de cette sous-location ne bénéficient pas de l'exonération.

2. Durée de l'exonération.

24Initialement, l'exonération s'appliquait aux produits perçus pendant les trois premières années de la sous-location, cette période étant comptée de quantième à quantième. En conséquence, les produits de la sous-location d'un logement à une même personne devaient cesser d'être exonérés au terme des trois ans, même si le contrat de sous-location liant cette personne et le locataire principal était prorogé ou renouvelé : une nouvelle période d'exonération de trois ans n'était ouverte que si un contrat était signé avec un nouveau sous-locataire remplissant les conditions prévues par la loi.

25Toutefois, l'article 26 de la loi n° 94-624 du 21 juillet 1994 relative à l'habitat a complété l'article 92 L du CGI et prorogé cette mesure d'exonération par période de trois ans lorsque les conditions relatives à la qualité du bénéficiaire, aux normes minimales du logement sous-loué et au prix de la sous-location mentionnées au 1er alinéa de l'article 92 L du CGI sont toujours remplies au début de chaque période. Cette prorogation s'applique, dans les mêmes conditions, en cas de reconduction ou de renouvellement du contrat de sous-location.

Sous réserve de ces précisions, les règles exposées ci-avant n°s 6 à 23 et ci-après n°s 27 et suivants restent applicables, notamment en ce qui concerne les cas de remise en cause de l'exonération (cf. ci-après n°s 33 à 35 ).

26Ce dispositif de prorogation s'applique à compter de l'imposition des revenus de l'année 1994 aux contrats de sous-location pour lesquels l'exonération initiale de trois ans a pris fin après la date d'entrée en vigueur de la loi. Il a toutefois été admis d'en faire application à l'ensemble des contrats pour lesquels cette période initiale avait pris fin au cours de l'année 1994.

3. Déficits antérieurs.

27Les déficits constatés antérieurement à la période d'exonération et non déduits du fait de l'exonération, peuvent être imputés :

- sur les bénéfices retirés de la sous-location d'autres immeubles nus ;

- à défaut, dans les limites et les conditions prévues à l'article 156-I-2° du CGI, sur les bénéfices tirés d'activités semblables ;

- à défaut, sous les mêmes conditions, sur les bénéfices retirés de la sous-location au titre des années où les loyers ne sont plus exonérés.

III. Modalités d'application

1. Obligations déclaratives - Justificatifs.

28Les articles 41 DE à 41 DG de l'annexe III au CGI fixent les obligations auxquelles sont tenus les contribuables qui bénéficient de l'exonération.

29Ainsi, les contribuables doivent fournir au service des impôts les justificatifs suivants :

a. Une note comportant les éléments suivants :

- l'adresse du logement concerné ;

- sa superficie ;

- l'identité du sous-locataire ;

- le montant du loyer versé par le sous-locataire ;

- la date d'effet et la durée du contrat ;

b. Selon le cas, une copie :

- de la décision d'attribution au sous-locataire du revenu minimum d'insertion ;

- de la décision d'attribution au sous-locataire étudiant d'une bourse à caractère social ;

- de la décision d'agrément de l'organisme sans but lucratif qui met le logement à la disposition de personnes défavorisées.

c. Une copie du contrat de sous-location.

d. Une attestation de conformité du logement aux normes fixées par l'article 74 T de l'annexe II au CGI ou, à défaut, la déclaration sur l'honneur visée au n° 18 .

30Ces documents doivent être joints à la déclaration spéciale des bénéfices non commerciaux souscrite au titre de l'année au cours de laquelle est conclu le contrat de sous-location.

31Les deux années suivantes, aucun justificatif n'est exigé. Le contribuable est néanmoins tenu, si les renseignements qu'il a d'abord fournis deviennent caducs, de le faire savoir au service des impôts : il doit en particulier mentionner la rupture du contrat de sous-location initial et indiquer la date d'effet et la durée du nouveau contrat à l'appui de la déclaration des bénéfices non commerciaux souscrite au titre de l'année au cours de laquelle ces événements ont lieu.

32Si les loyers exonérés sont les seuls revenus de cette nature perçus par le contribuable, celui-ci est dispensé pendant la période d'exonération de souscrire à ce titre une déclaration spéciale de bénéfices non commerciaux. Il joint la première année les justificatifs à la déclaration de revenus n° 2042 et mentionne, dans le cadre « autres renseignements », la nature et le lieu d'exercice de l'activité de sous-location.

1 L'article 7 de la loi de finances pour 1999 a relevé la limite d'application du régime déclaratif spécial prévu par l'article 102 ter du CGI. Corrélativement, le régime de l'évaluation administrative auquel faisait référence l'ancienne rédaction de l'article 151 septies du code précité a été supprimé.

2 La même exonération s'applique pour les propriétaires qui louent un logement nu (cf. DB 5 D 1321) et pour les personnes qui louent ou sous-louent en meublé (cf. DB 4 F 1113 ).