SOUS-SECTION 1 TAXATION SUR LA MARGE

SOUS-SECTION 1

Taxation sur la marge

A. PRINCIPE

1Aux termes de l'article 297 A du CGI, la base d'imposition est constituée par la marge réalisée par l'assujetti-revendeur pour les livraisons de biens d'occasion, d'oeuvres d'art, objets de collection ou d'antiquité lorsque ces biens lui ont été livrés par un assujetti-revendeur, par un non-redevable de la TVA ou par une personne qui n'est pas autorisée à facturer la TVA au titre de cette livraison.

2Sont ainsi soumises de plein droit au régime de la marge :

31° les livraisons de biens achetés auprès d'un non-redevable, c'est-à-dire :

- d'une personne non assujettie à la TVA : particulier ou personne morale non assujettie.

- d'un autre assujetti établi en France ou dans un autre État membre dans la mesure où la livraison par cet assujetti était exonérée. Il s'agit notamment des cessions de biens mobiliers d'investissement qui ne pouvaient pas ouvrir droit à déduction :

• soit en raison de leur affectation à une activité exonérée ou hors du champ d'application de la TVA (ex. : un ordinateur vendu par un chirurgien dentiste) ;

• soit en raison d'une mesure d'exclusion particulière (ex. : cession d'un véhicule de tourisme) ;

• soit en raison d'une absence de facturation de la TVA lors de leur achat (achat à un assujetti-revendeur ou à une personne bénéficiant d'une franchise en base).

4Les cas d'exonération sont décrits ci-dessus DB 3 K 1212 ainsi que dans la DB 3 A 123, n°s 12 et 13.

Lorsque cet assujetti est établi dans un autre État membre de la Communauté européenne, les livraisons exonérées sont visées par l'article 13-B-c de la 6e directive. Il s'agit :

- des livraisons de biens qui étaient affectés exclusivement à une activité exonérée, si ces biens n'ont pas fait l'objet d'un droit à déduction ;

- des livraisons de biens dont l'acquisition ou l'affectation avaient fait l'objet d'une exclusion du droit à déduction.

52° les livraisons de biens achetés auprès d'une personne qui n'est pas autorisée à facturer la TVA au titre de cette livraison, c'est-à-dire les biens acquis auprès :

- d'un assujetti qui bénéficie de la franchise (franchise en base de 70 000 F ou de 245 000 F pour les artistes [cf. art. 293 B du CGI, DB 3 F 11 et DB 3 F 13]) ;

- d'un autre assujetti-revendeur si la livraison par ce dernier a été soumise au régime particulier de taxation sur la marge de plein droit ou sur option décrit dans la présente instruction.

Les cas de taxation sur la marge sont les mêmes que l'assujetti-revendeur ait acheté le bien à un vendeur établi en France ou à un vendeur établi dans un autre État de la Communauté européenne (voir ci-après les commentaires sur les échanges intracommunautaires, DB 3 K 322 ).

6En revanche, ne peuvent jamais être soumises au régime de la marge les reventes de biens qui :

- ont été importés ;

- ont été achetés auprès d'un assujetti qui a facturé de la taxe au titre de sa livraison ;

- ont fait l'objet d'une acquisition intracommunautaire taxable.

7La faculté offerte aux assujettis-revendeurs de renoncer à exercer un droit à déduction sur ces biens afin de soumettre leur revente sur la marge est supprimée.

Toutefois, pour les oeuvres d'art et les biens de collection ou d'antiquité, un régime d'option pour la marge est prévu par l'article 297 B du CGI lorsque ces biens ont été acquis dans certaines conditions (cf. DB 3 K 221, n°s 4 et suiv. ). Lorsque cette option est exercée, le calcul de la marge s'effectue dans les conditions décrites ci-dessous n°s 8 et suiv.

B. MODALITES D'APPLICATION

I. Calcul de la marge au coup par coup

1. Cas général.

8Selon l'article 297 A du CGI, la base d'imposition est constituée par la différence entre le prix de vente demandé par l'assujetti revendeur et le prix d'achat de chaque objet. C'est le système légal d'imposition dit « au coup par coup ».

Dans ce système d'imposition dit au coup par coup, seules les opérations bénéficiaires, c'est à dire celles dont le prix de vente est supérieur au prix d'achat du bien, font l'objet de taxation.

Les assujettis-revendeurs ne peuvent pas compenser une opération bénéficiaire par la moins-value réalisée au cours d'une autre opération.

Le prix d'achat qui s'identifie au prix facturé par le fournisseur à l'assujetti revendeur est différent du prix de revient.

9Si les parties ont conclu un contrat de vente stipulant un prix « départ », les frais de transport sont à la charge du négociant acquéreur et ne peuvent dès lors être inclus dans le prix d'achat. En revanche, si le prix des objets d'occasion est stipulé « franco », les frais de transport sont à la charge du fournisseur et constituent alors un élément du prix d'achat à rapprocher du prix de vente pour déterminer la base d'imposition du négociant (RM n° 26083, M. Briane, député, JO, débats AN n° 88 du 4 novembre 1972, p. 4697).

La TVA incluse dans le prix d'achat des biens (TVA rémanente) ne peut pas faire l'objet d'une déduction par l'assujetti-revendeur.

De même, lorsque le prix d'achat du bien est grevé de TVA (bien importé par les négociants qui ont exercé l'option prévue à l'article 297 B du CGI, cf. ci-après DB K 221, n°s 4 et suiv. ), le prix d'achat à prendre en considération pour le calcul de la marge est le prix (ou la valeur en douane) TVA comprise.

10Les frais financiers et les commissions exposés par un négociant en objets d'occasion lors de l'achat de matériels usagés ne peuvent pas venir en déduction de la base d'imposition (CE, 28 novembre 1980, req. n° 8035, Mme X... ).

11Il est rappelé qu'en l'absence de document justifiant le prix d'achat (facture, ...) permettant de déterminer la marge, la livraison doit être en principe soumise à la TVA sur le prix total (cf. cependant ci-après K 222, n°s 14 et suiv. les cas de détermination forfaitaire de la marge).

2. Détermination de la marge.

12L'article 267-I du CGI précise que la base d'imposition comprend les impôts, taxes, droits et prélèvements de toute nature à l'exception de la TVA elle-même, ainsi que les frais accessoires aux livraisons des biens.

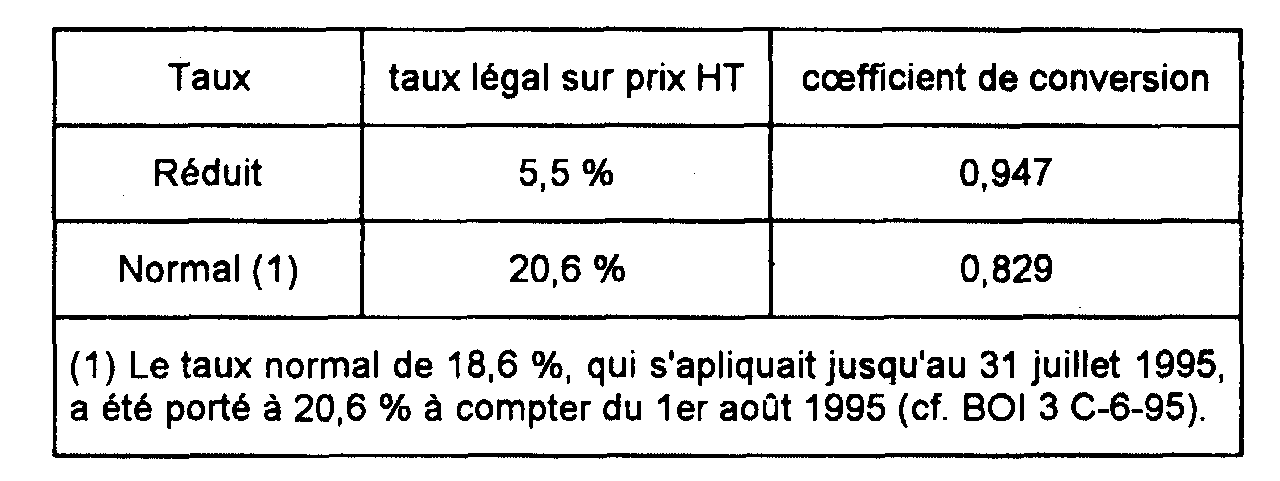

La marge obtenue par différence entre le prix de vente TTC et le prix d'achat est une marge TTC qui doit être ramenée hors taxe par application de l'un des coefficients de conversion indiqués ci-dessous.

Ainsi par exemple, le négociant en véhicules de tourisme d'occasion qui a acheté une automobile à un particulier à un prix de 12 000 F et souhaite la revendre 17 000 F toutes taxes comprises, établira la différence entre :

17 000 F - 12 000 F = 5 000 F F (TVA comprise).

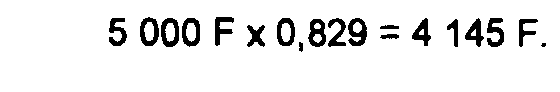

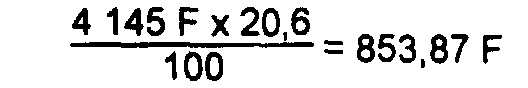

Il retrouvera la marge hors taxe en multipliant par 0,829 (taux normal de 20,6 %) la marge TVA comprise, soit :

La taxe due en définitive sera de :

13Les entreprises qui commercialisent des objets d'occasion soumis à la TVA à des taux différents sont tenues de répartir dans leur comptabilité les recettes qu'elles réalisent par taux d'imposition (cf. DB 3 E 22).

3. Articles ou matières dont la nature est indéterminée au moment de l'acquisition.

14 Les acquéreurs de lots hétérogènes (usine désaffectée ou matériel destiné à la casse par exemple) sont obligés de procéder à un tri à la suite duquel ils déterminent la nature exacte des produits qu'ils revendent, certains de ces produits peuvent être des matières de récupération destinées à entrer dans un nouveau circuit de fabrication, d'autres, constituent des articles d'occasion susceptibles de remploi. Pour ces derniers, à défaut d'une connaissance exacte du prix d'achat correspondant, il est admis que la base d'imposition soit fixée à la moitié du prix de cession.

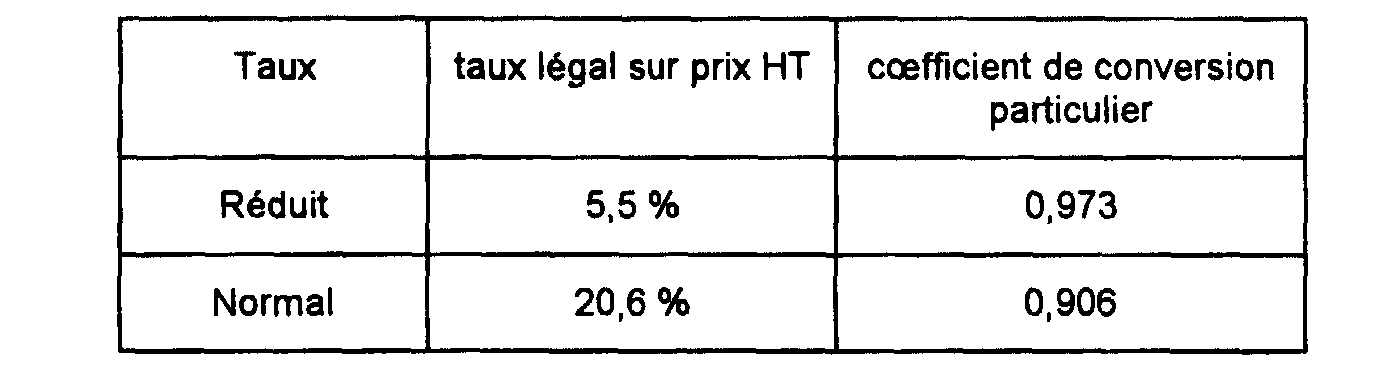

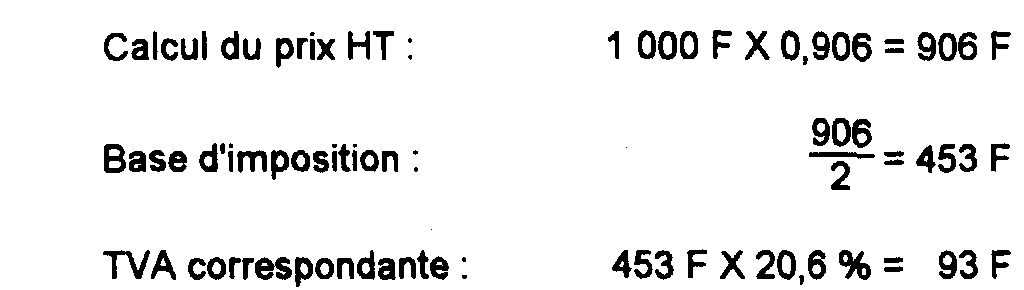

Lorsque le négociant indique à son client un prix TTC, la base d'imposition est égale, compte tenu des dispositions de l'article 267-I du CGI (cf. DB 3 K 1221, n° 12 ) à la moitié du prix préalablement ramené hors taxe, par application d'un coefficient de conversion correspondant à un taux effectif, Te = (Taux légal / 2) selon la formule (100 / 100 + Te) soit :

Ainsi, par exemple, un négociant cède un bien d'occasion provenant d'un lot de biens dont la nature exacte n'était pas connue au moment de l'achat, à un prix TTC de 1 000 F (taux applicable 20,60 %).

15Ce même mode d'imposition est admis lorsque certains éléments susceptibles de remploi sont vendus après la casse d'un matériel ancien ou accidenté.

Mais le vendeur doit acquitter la TVA sur le prix de cession total de ces éléments s'il entend récupérer (selon le pourcentage de déduction de son entreprise par application de l'article 219-c de l'annexe II au CGI) la taxe qui lui a été éventuellement facturée par celui qui lui a cédé le matériel en cause.

Il est observé que la même solution s'appliquerait dans le cas d'acquisition de lots hétérogènes de matières de récupération, si, par le jeu de l'autorisation d'acquitter la TVA prévue aux articles 260 E et suiv. du CGI, le vendeur avait acquitté cette taxe sur le montant de sa vente.

Il est précisé que la déduction de la TVA ayant éventuellement grevé l'acquisition d'un matériel usagé par un négociant qui, faute de pouvoir le revendre, le « casse » pour la ferraille n'est pas remise en cause.

Remarque. - Compatibilité avec la méthode dite de la « globalisation ».

16En principe, ce régime particulier d'imposition est exclusif de la méthode dite de la « globalisation » (cf. DB 3 K 1221, n°s 22 et suiv. ).

Toutefois, un problème se pose chez les négociants utilisant cette méthode pour les matériels d'occasion dont l'achat a été pris en compte dans le montant des achats globaux au titre d'un mois déterminé et dont certains éléments sont, après démontage, revendus comme biens d'occasion (sous forme de pièces détachées, par exemple), le surplus étant mis au rebut ; ces matériels devraient en principe être exclus en totalité des achats globaux pour être imposés selon la méthode des lots hétérogènes.

À titre pratique, les entreprises qui, lors de l'acquisition ont enregistré ces achats de matériels dans les achats globaux, sont autorisés à procéder de la façon suivante :

- les ventes de pièces détachées ou de matériels incomplets destinés à être réutilisés en l'état ou après réparation sont inscrites pour leur prix total dans les ventes globales du mois au cours duquel elles sont réalisées ;

- les ventes de matières de récupération (ferrailles ...) exonérées de la taxe, donnent lieu à une diminution d'égal montant des achats du mois au cours duquel elles sont réalisées.

4. Cas particulier des livraisons par un intermédiaire.

17L'intervention d'un intermédiaire agissant en son nom propre est une situation fréquente dans les transactions portant sur des biens d'occasion (véhicules notamment), oeuvres d'art, objets de collection ou d'antiquité (galeries agissant comme intermédiaires d'artistes, ventes sur offre de biens de collection...). Tel est le cas notamment des ventes aux enchères publiques (cf. ci-dessous DB 3 K 31, n°s 3 et suiv. ).

Dans cette hypothèse, les intermédiaires sont réputés avoir personnellement acquis et livré le bien (art. 256 V et 256 bis III du CGI, cf. BOI 3 CA-92, n°s 76 et suiv.) et ils sont traités, pour l'application de la TVA, comme des assujettis-revendeurs.

Ainsi, lorsque les livraisons de biens d'occasion, d'oeuvres d'art, d'objets de collection ou d'antiquité effectuées par un intermédiaire à la vente qui agit en son nom propre sont soumises au régime de la marge (cf. DB 3 K 1221 ), la marge est constituée par la différence entre le montant total facturé à l'acheteur par l'intermédiaire et le montant net payé ou à payer par cet intermédiaire à son commettant.

La marge ainsi obtenue est une marge TTC qui est ramenée hors taxe par application du coefficient de conversion (cf. ci-dessus n° 12 ).

5. Droits à déduction.

18L'application du régime de la marge interdit toute déduction de la TVA ayant grevé l'achat, l'importation ou l'acquisition intracommunautaire de biens d'occasion, d'oeuvres d'art, d'objets de collection ou d'antiquité (CGI, art. 297 D-I-2°).

L'exercice du droit à déduction est interdit dans tous les cas : application du régime d'imposition sur la marge de plein droit ou sur option, application du système d'imposition dit au coup par coup ou de la globalisation, application de la marge réelle ou forfaitaire.

19Seule peut être déduite la TVA portant sur les éléments qui ont grevé le coût de l'intervention du négociant (matières utilisées pour la remise en état du bien, notamment).

Il en résulte que, sauf en cas d'exportation (cf. DB 3 K 331 ), la TVA qui a pu être facturée par le précédent vendeur de l'objet d'occasion n'est pas récupérable.

20Pour le calcul du pourcentage de déduction, c'est le montant total de la transaction et non la somme retenue pour base de l'imposition (différence entre prix de vente et prix d'achat, ou prix total) qui est porté au numérateur et au dénominateur du rapport.

21Les négociants qui pratiquent les deux systèmes de détermination de la base d'imposition (différence entre le prix de vente et le prix d'achat et montant total de la vente) doivent répartir leurs acquisitions selon qu'elles sont susceptibles ou non d'ouvrir droit à déduction. Lorsqu'ils éprouvent des difficultés pour ventiler leurs achats en fonction du système adopté pour la revente, ils peuvent, sous leur responsabilité et sous réserve du droit de contrôle de l'Administration, utiliser des coefficients tirés de leur comptabilité.