SOUS-SECTION 6 DÉDUCTION EN CASCADE

II. Imputation de l'impôt sur les sociétés afférent aux bénéfices compris dans les redressements et réputés distribués (cascade dite « complète »)

48Dans le cas où l'entreprise vérifiée est soumise à l'impôt sur les sociétés, le troisième alinéa de l'article L. 77 du LPF prévoit que, lorsque le bénéfice correspondant aux rehaussements effectués est considéré comme distribué à des associés ou actionnaires, les impôts exigibles à raison de cette distribution sont établis sur le montant du rehaussement soumis à l'impôt sur les sociétés diminué du montant de ce dernier impôt. Ces impôts exigibles sont :

- l'impôt sur le revenu dû par les bénéficiaires de la distribution ;

- le cas échéant, la retenue à la source sur le revenu des capitaux mobiliers due par la société distributrice, cette retenue à la source constituant alors un crédit d'impôt déductible de l'impôt sur le revenu dû par les bénéficiaires ayant leur domicile fiscal ou leur siège situé hors de France (LPF, art. L. 77 , 4e al.).

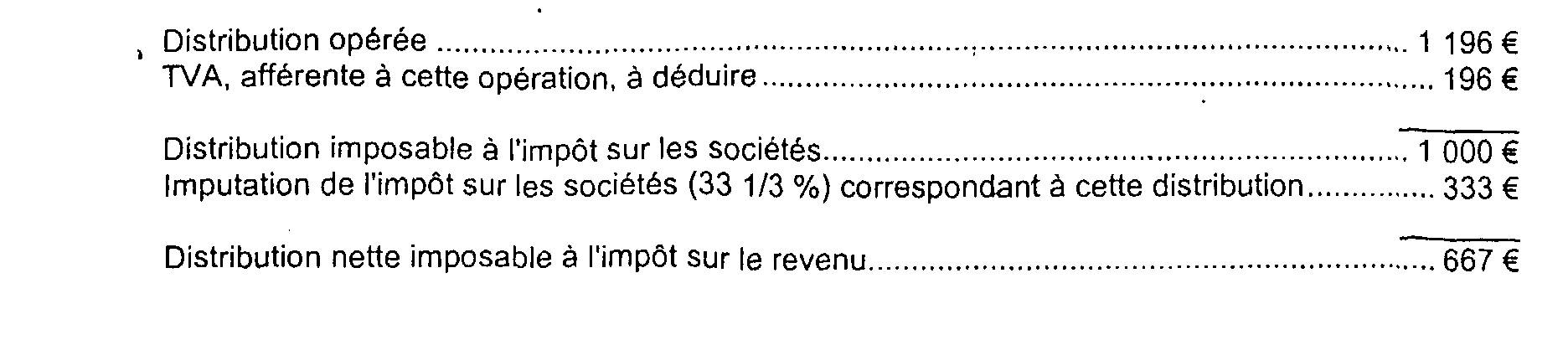

49Dans l'exemple visé ci-dessus, l'imputation de l'impôt sur les sociétés pour la détermination du rehaussement à apporter (dans la catégorie des revenus mobiliers) à l'assiette de l'impôt sur le revenu dû par le bénéficiaire de la distribution (LPF, art. L. 77 , 3e al.) s'effectue de la façon suivante :

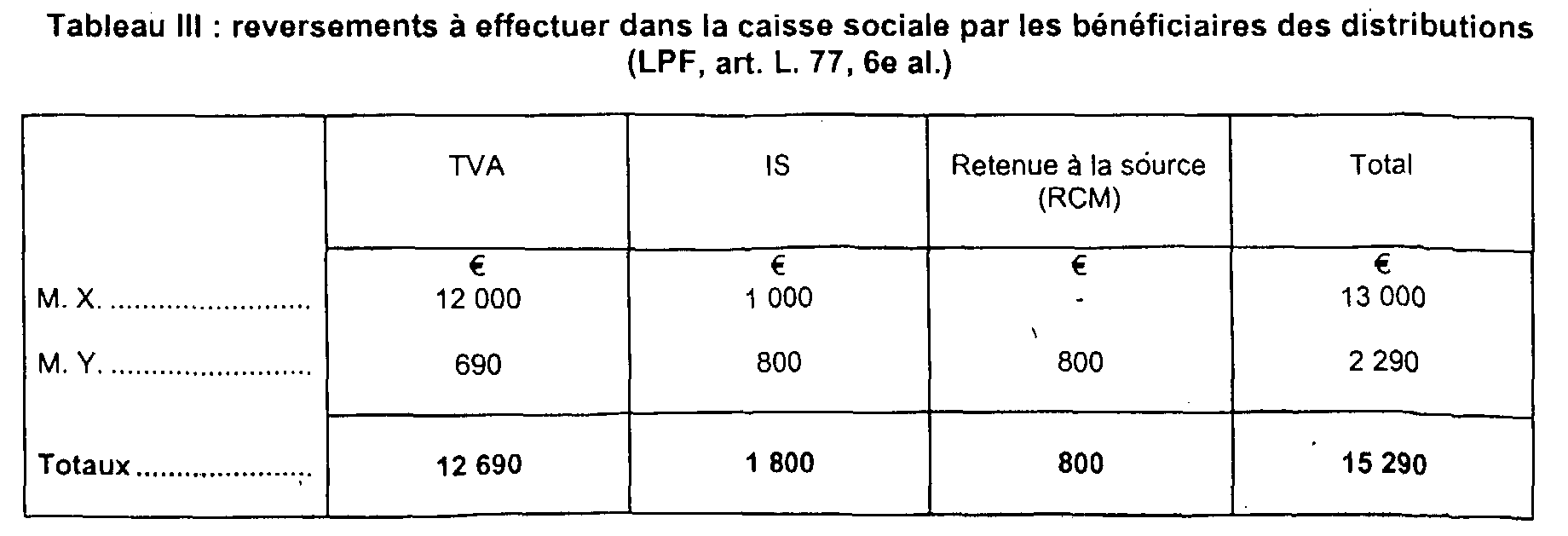

Remarque. Si l'intéressé désire bénéficier du système de la cascade, il devra reverser dans la caisse sociale le montant des impôts déduits, à savoir :

1. Règles pratiques d'imputation. Déduction préalable éventuelle du supplément de taxes sur le chiffre d'affaires avant calcul et imputation du supplément d'impôt sur les sociétés correspondant au montant de la distribution.

50 a. Les rehaussements de bénéfices considérés comme des revenus distribués doivent, avant l'imputation de l'impôt sur les sociétés correspondant, être diminués, le cas échéant, du rappel de taxes sur le chiffre d'affaires afférent au montant du redressement réputé distribué.

51Alors que, pour l'assiette de l'impôt sur les sociétés, l'imputation sur les résultats des taxes sur le chiffre d'affaires rappelées doit être effectuée exercice par exercice, même si les redressements auxquels il a été procédé pour l'assiette de ces taxes diffèrent par leur nature de ceux opérés en matière d'impôt sur les sociétés, pour la détermination du bénéfice net distribué, par contre, les suppléments de taxes sur le chiffre d'affaires ne peuvent s'imputer sur les rehaussements de bénéfices que si les uns et les autres sont motivés par les mêmes infractions. Il en est ainsi, par exemple, dans le cas :

- de recettes non comptabilisées et non déclarées pour l'assiette des taxes sur le chiffre d'affaires, lorsqu'elles ont été appréhendées par un associé ;

- d'achats fictifs enregistrés au moyen de fausses factures dont le montant a été réglé à un associé ou de dépenses personnelles d'un dirigeant faisant l'objet de factures passées par frais généraux, lorsque la taxe figurant sur ces factures a été récupérée par la société.

52Il s'ensuit que l'imputation de chaque rappel de taxes est limitée au montant du rehaussement de bénéfices auquel il se rapporte. Dans le cas où, exceptionnellement, le supplément de taxes sur le chiffre d'affaires serait supérieur au rehaussement de bénéfices correspondant, la fraction des taxes qui n'aurait pas pu être imputée ne pourrait être reportée, en vue de sa déduction, sur un autre redressement, quand bien même ce dernier correspondrait également à une distribution de revenus sociaux au profit du même bénéficiaire. Il peut en être ainsi dans le cas d'achats sans facture, suivis de ventes sans facture, si le taux de la TVA est supérieur à la marge bénéficiaire (cf. exemples aux n os61 et 62 ).

53II est précisé, d'autre part, que lorsqu'en raison des compensations admises, les taxes sur le chiffre d'affaires afférentes aux rehaussements - dont le montant ne se retrouve pas dans l'actif social-sont supérieures au supplément net de taxes effectivement dû pour l'ensemble des redressements de l'exercice, l'imputation ne saurait, évidemment, excéder le montant de ce supplément net. Lorsqu'il y a plusieurs chefs de redressement correspondant à des distributions de bénéfices, ce supplément net de taxes doit être réparti proportionnellement aux taxes afférentes à chacune de ces distributions.

54 b. L'impôt sur les sociétés imputable sur le redressement correspondant aux bénéfices réputés distribués est celui qui résulte de l'application du taux légal de cet impôt au montant dudit redressement éventuellement diminué du montant des taxes sur le chiffre d'affaires y afférentes, préalablement déduites.

Au cas où le rehaussement concerne un exercice fiscalement déficitaire avant la vérification et où, par suite, la cotisation supplémentaire d'impôt sur les sociétés effectivement mise à la charge de l'entreprise est inférieure au supplément d'impôt sur les sociétés calculé comme il vient dêtre indiqué ci-dessus, l'imputation est naturellement limitée au montant de cette cotisation, celle-ci s'appliquant par priorité aux rehaussements opérés qui correspondent à des distributions de bénéfices. Il en est de même dans le cas où des compensations accordées (en bases ou en droits) entraînent la réduction du supplément d'impôt sur les sociétés à mettre en recouvrement. Si, enfin, le rehaussement correspond à plusieurs distributions faites au profit de personnes différentes, la cotisation supplémentaire d'impôt sur les sociétés est alors répartie proportionnellement au montant de chacune de ces distributions, après imputation, le cas échéant, des taxes sur le chiffre d'affaires correspondantes.

2. Distributions auxquelles s'appliquent les dispositions du troisième alinéa de l'article L. 77 du LPF - Exclusion des distributions occultes du bénéfice de la cascade.

55Les dispositions du troisième alinéa de l'article L. 77 du LPF s'appliquent à toutes les sommes qui, comprises dans les rehaussements opérés pour l'assiette de l'impôt sur les sociétés, sont considérées comme des revenus de capitaux mobiliers distribués au sens des articles 109-1-1° et 110 du CGI.

56Toutefois, elles ne sont pas applicables lorsque l'identité des bénéficiaires des sommes distribuées n'a pas été révélée à l'administration dans les conditions fixées à l'article 117 du code précité.

3. Application de la cascade dans le cas où les bénéficiaires des distributions n'ont pas la qualité d'associé ou d'actionnaire.

57À s'en tenir à la lettre du troisième alinéa de l'article L. 77 du LPF, la déduction en cascade ne s'appliquerait qu'aux distributions faites au profit d'associés ou d'actionnaires.

58Le service ne refusera pas, cependant, de procéder à cette imputation lorsque les bénéficiaires de revenus sociaux distribués, bien que n'ayant pas la qualité d'associés ou d'actionnaires, seront néanmoins imposables dans les mêmes conditions et sur les mêmes bases que s'ils avaient cette qualité. À cet égard, il est rappelé que, selon la jurisprudence du Conseil d'État, la présomption de distribution instituée par les articles 109-1-1° et 110 du CGI ne peut être invoquée par l'administration à rencontre de tiers non associés que dans la limite du bénéfice effectivement taxable à l'impôt sur les sociétés. Ce n'est donc que dans l'hypothèse où le bénéfice imposable, déterminé, le cas échéant, après la déduction des rappels de taxes sur le chiffre d'affaires prévue au premier alinéa de l'article L. 77 du LPF, serait au moins égal aux redressements correspondant aux sommes ou avantages reçus par des bénéficiaires non associés, qu'il y aurait lieu d'appliquer à l'égard de ces redressements les dispositions du troisième alinéa de l'article précité.

4. Application de la cascade dans le cas où les bénéficiaires des distributions sont eux-mêmes des sociétés passibles de l'impôt sur les sociétés.

59Le troisième alinéa de l'article L. 77 du LPF n'envisage que le cas où les bénéficiaires des sommes distribuées sont personnellement imposables à l'impôt sur le revenu ou, s'il s'agit de sociétés, relèvent de cet impôt. La déduction en cascade, toutefois, pourra être également effectuée lorsque les associés bénéficiaires des distributions sont des sociétés passibles de l'impôt sur les sociétés.

III. Incidence de la cascade sur les pénalités

60Les pénalités applicables au montant de l'impôt sur le revenu, de l'impôt sur les sociétés et, le cas échéant, de la retenue à la source doivent être calculées sur les droits simples correspondant aux rehaussements nets demeurés imposables après que les imputations autorisées par l'article L. 77 du LPF ont été pratiquées et non sur les droits simples qui auraient été exigibles si ces imputations n'avaient pas été effectuées.

Seul le montant des mêmes droits doit être pris en considération pour déterminer le taux des majorations et amendes fiscales applicables.

De même, c'est du montant net, après déduction en cascade, des rehaussements opérés, que dépend l'application éventuelle de la tolérance admise par l'article 1733-I du CGI.

IV. Exemples d'application du système de la cascade

1. Premier exemple.

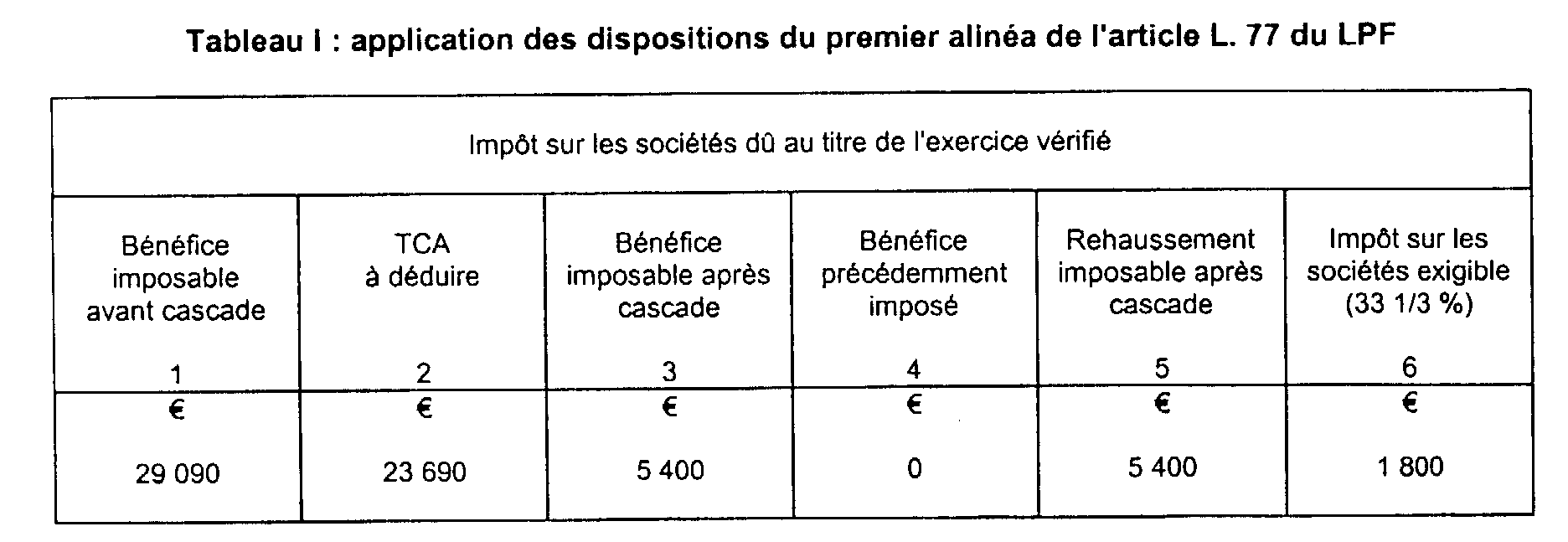

61Une société anonyme est redevable pour l'exercice 2000, à la suite d'une vérification de sa comptabilité, d'un supplément de taxes sur le chiffre d'affaires de 23 690 €. D'autre part, un rehaussement de 37 090 € fait ressortir, pour l'exercice considéré, un bénéfice imposable de 29 090 € au lieu du déficit reportable de 8 000 € qui avait été déclaré. Ce rehaussement correspond, à concurrence de 26 690 €, à des revenus considérés comme distribués. Il s'agit d'une distribution de 5 000 € dont la société a refusé de révéler l'identité du bénéficiaire et des distributions suivantes, d'un montant total de 21 690 €, dont les bénéficiaires sont des associés dont l'identité est connue.

Distributions au profit de M. X.

a. 12 000 € représentant le profit résultant de la vente non comptabilisée (pour 60 000 €) de marchandises achetées sans facture pour 48 000 €. Cette opération frauduleuse a donné lieu en outre à un supplément de taxes sur le chiffre d'affaires de 15 000 €.

b. 5 000 € correspondant au remboursement des frais d'emploi non justifiés.

Distributions au profit de M. Y.

a. 3 690 € pour paiement par la société et passation en frais généraux de la facture d'un achat personnel de l'intéressé. Un rappel de taxes sur le chiffre d'affaires de 690 € a été effectué, la TVA mentionnée sur la facture d'achat ayant été indûment récupérée par la société.

b. 1 000 € pour règlement par la société et inscription dans ses charges déductibles d'une amende pénale encourue par le susnommé.

Il est précisé :

- que M. X. est domicilié et imposé en France ;

- que M. Y. est domicilié à l'étranger dans un pays avec lequel la France n'a passé aucune convention fiscale.

La société ayant demandé l'application de la cascade, sa situation et celle des associés bénéficiaires des distributions sera réglée au regard des impôts sur le revenu conformément aux tableaux suivants.

• Distributions occultes (bénéficiaires dont l'identité n'est ni connue ni révélée)

L'article 1763 A du CGI prévoit une pénalité à taux fixe égale à 100 % des sommes versées ou distribuées lorsque l'entrepríse n'a pas révélé le nom du ou des bénéficiaires. Ce taux est toutefois ramené à 75 % lorsque l'entreprise a spontanément fait figurer le montant des sommes en cause dans sa déclaration de résultats dans les conditions prévues par le deuxième alinéa de l'article 175 du CGI.

Au cas particulier, la pénalité susceptible d'être appliquée est donc de 5 000 €.

2. Deuxième exemple.

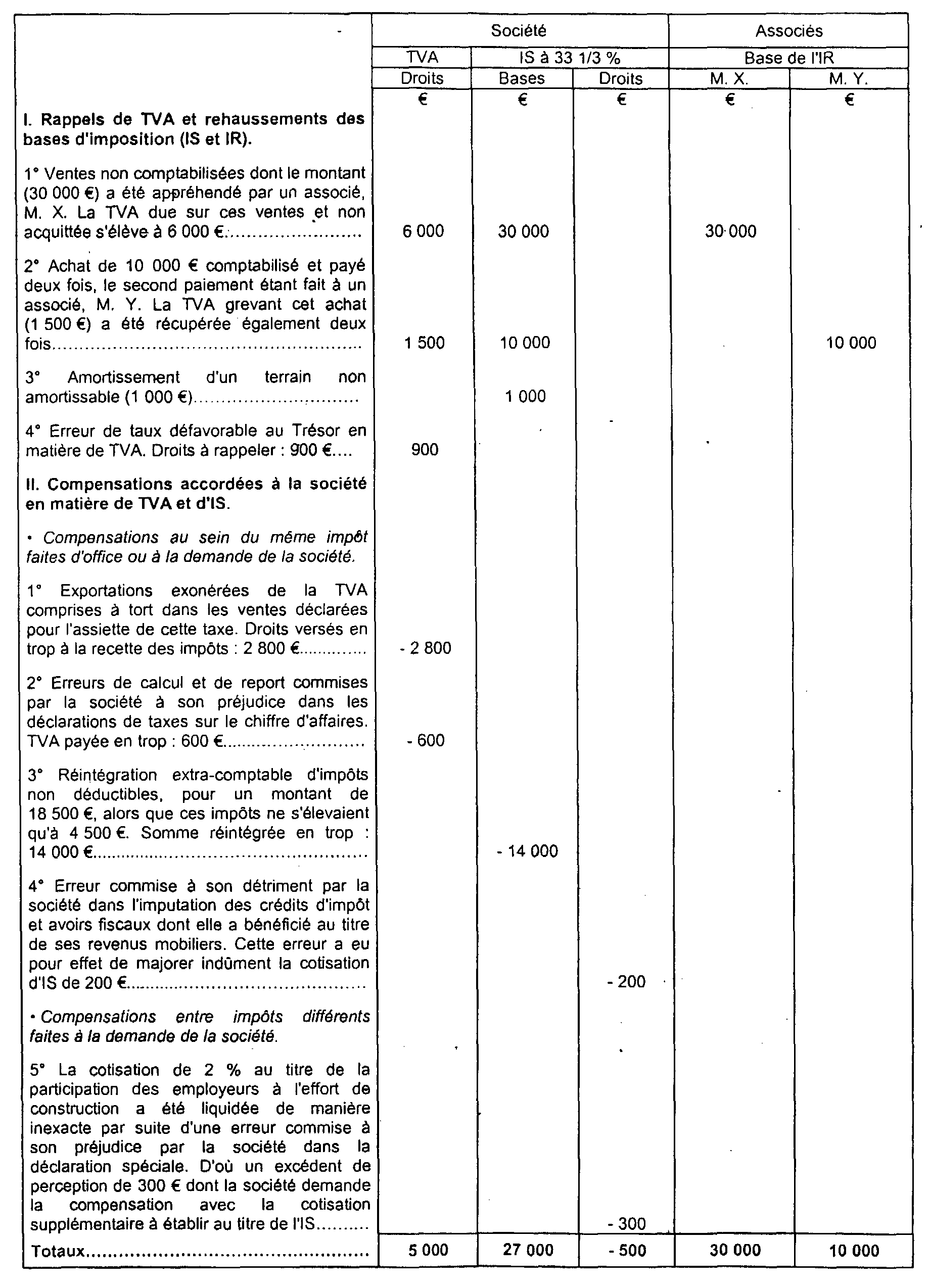

62Application de la cascade lorsque des compensations ont été opérées en matière de TVA et d'IS. On suppose que les résultats déclarés par la société avant la vérification étaient bénéficiaires et que deux associés, M. X. et M. Y., ont bénéficié de distributions correspondant aux redressements.

a. Résultats de la vérification (avant cascade).

b. Application de la cascade.

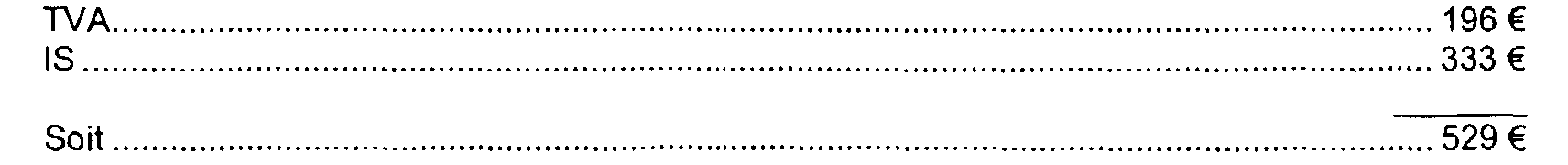

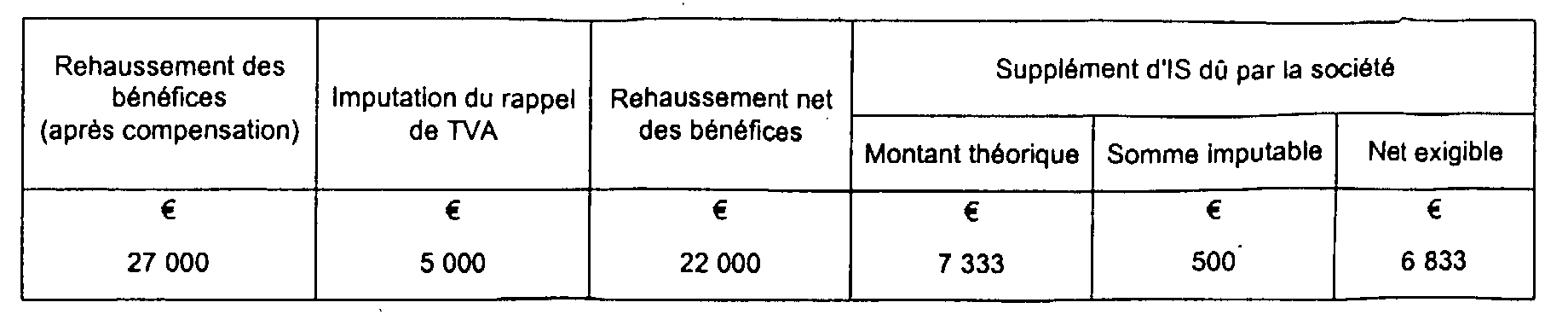

1° Application des dispositions du premier alinéa de l'article L. 77 du LPF (liquidation du supplément d'IS dû par la société).

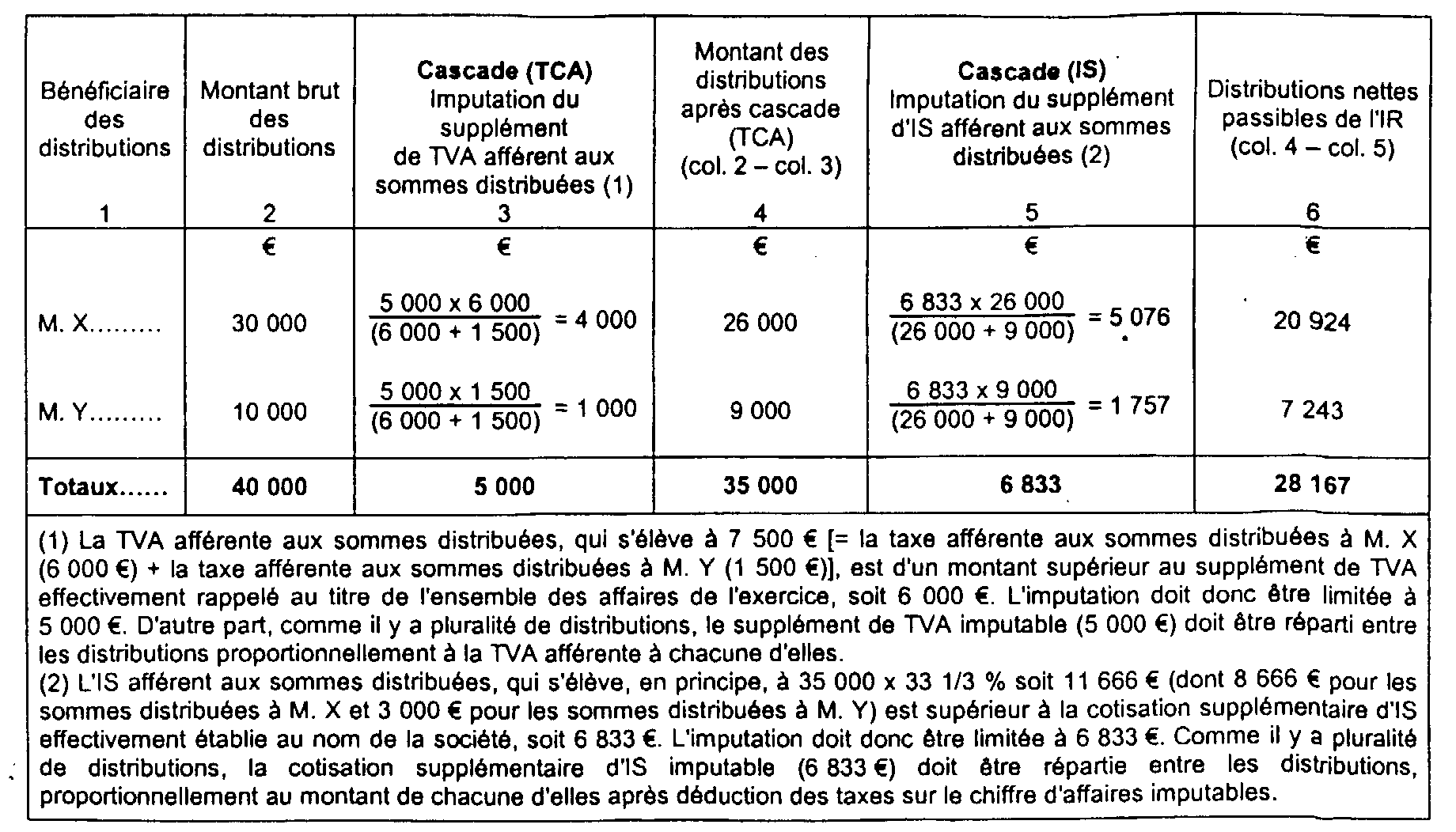

2° Application des dispositions du troisième alinéa de l'article L. 77 du LPF (détermination pour l'assiette de l'IS du montant net des distributions de bénéfices faites au profit des associés).

Remarque importante : Lorsque le supplément de TVA effectivement exigible et la cotisation supplémentaire d'IS effectivement établie sont inférieurs aux montants théoriques de la TVA et de l'IS afférents aux sommes distribuées à des bénéficiaires connus, il y a lieu de considérer que ce supplément de TVA et cette cotisation supplémentaire d'IS s'appliquent uniquement aux sommes distribuées, même si certains autres rappels de TVA et autres rehaussements en matière d'IS ne se rapportent pas auxdites opérations de réalisation des bénéfices distribués. En d'autres termes, au cas particulier, il n'y a pas de répartition à faire entre les redressements qui correspondent à des affaires et bénéfices ayant donné lieu à une telle distribution et ceux qui correspondent à d'autres affaires ou bénéfices.