SOUS-SECTION 1 CHAMP D'APPLICATION

3° Pour les ventes d'or.

30• Jusqu'à l'entrée en vigueur du décret du 21 mai 1986 rétablissant l'anonymat sur les transactions d'or, un contribuable ne pouvait valablement faire état, en réponse à une demande de justifications, d'une cession d'or que lorsque son identité et son domicile avaient été enregistrés au moment de cette opération par l'intermédiaire dans les conditions prévues par le décret du 30 septembre 1981 (ancien article 211 A de l'annexe III au CGI).

Dès lors que ces diligences avaient été effectuées, le contribuable pouvait alléguer les opérations concernées pour répondre à une demande de justifications.

• Le décret n° 86-774 du 20 mai 1986 a rétabli l'anonymat sur les transactions d'or monnayé et d'or en barres ou lingots mais, à la différence du dispositif en vigueur avant 1981, laisse au client la possibilité de faire enregistrer son identité par l'intermédiaire. Par ailleurs, l'article 27 de la loi de finances rectificative pour 1986 assouplit les dispositions de l'article L. 16 du LPF relatives à l'inopposabilité en cas de contrôle fiscal. Le contribuable peut alléguer la vente d'or et en faire la preuve à tout moment et par tout moyen, même s'il avait choisi l'anonymat au moment de la transaction. Un de ces moyens peut consister en une attestation de l'intermédiaire retraçant les éléments figurant dans la comptabilité de celui-ci.

Lorsqu'en réponse à une demande de justifications, un contribuable souhaite faire état de cessions de cette nature, il lui incombe de réunir les conditions suivantes.

La preuve de la vente peut résulter :

- soit, comme précédemment, du registre de garantie, le client ayant demandé au moment de la cession que son identité y soit mentionnée ;

- soit de la comptabilité de l'intermédiaire. Trois situations peuvent se rencontrer :

. le client a accepté un règlement par chèque ou virement ; dans ce cas, l'identité pourra être établie le moment venu ;

. le client a demandé un règlement en espèces, mais son identité a été mentionnée sur le livre journal ou le journal de caisse de l'intermédiaire au moment de la vente ;

. le client a demandé un règlement en espèces sans révéler son identité au moment de l'opération ; mais la comptabilité de l'intermédiaire comporte la date, le volume et la contrevaleur de l'opération en cause et l'intermédiaire atteste sous sa responsabilité qu'elle a bien été effectuée par la personne.

L'attestation doit comporter les mentions indiquées au n° 22 .

Le décret du 21 mai 1986 ayant rétabli l'anonymat sur les transactions d'or, les contribuables doivent bénéficier de ce régime à compter du 23 mai 1986, date d'entrée en vigueur du décret précité.

b. Preuve de la réalité de l'opération.

31Le contribuable qui a levé l'anonymat doit donc établir que c'est lui-même qui a bénéficié de cette cession pour pouvoir expliquer un enrichissement ou un crédit bancaire 1 .

Il doit alors justifier de l'acquisition par lui de la valeur ou de l'or cédé et de la date de cette opération au moyen d'un document établi par l'organisme financier ou l'intermédiaire et comportant les mentions visées au n° 22 ci-avant.

Le contenu de ce document est vérifié par le service dans le cadre du droit de communication auprès de l'organisme financier ou de l'intermédiaire.

Si la date d'acquisition se situe à l'intérieur de la période vérifiée, le service sera amené à demander au contribuable des justifications sur les ressources ayant permis cette acquisition.

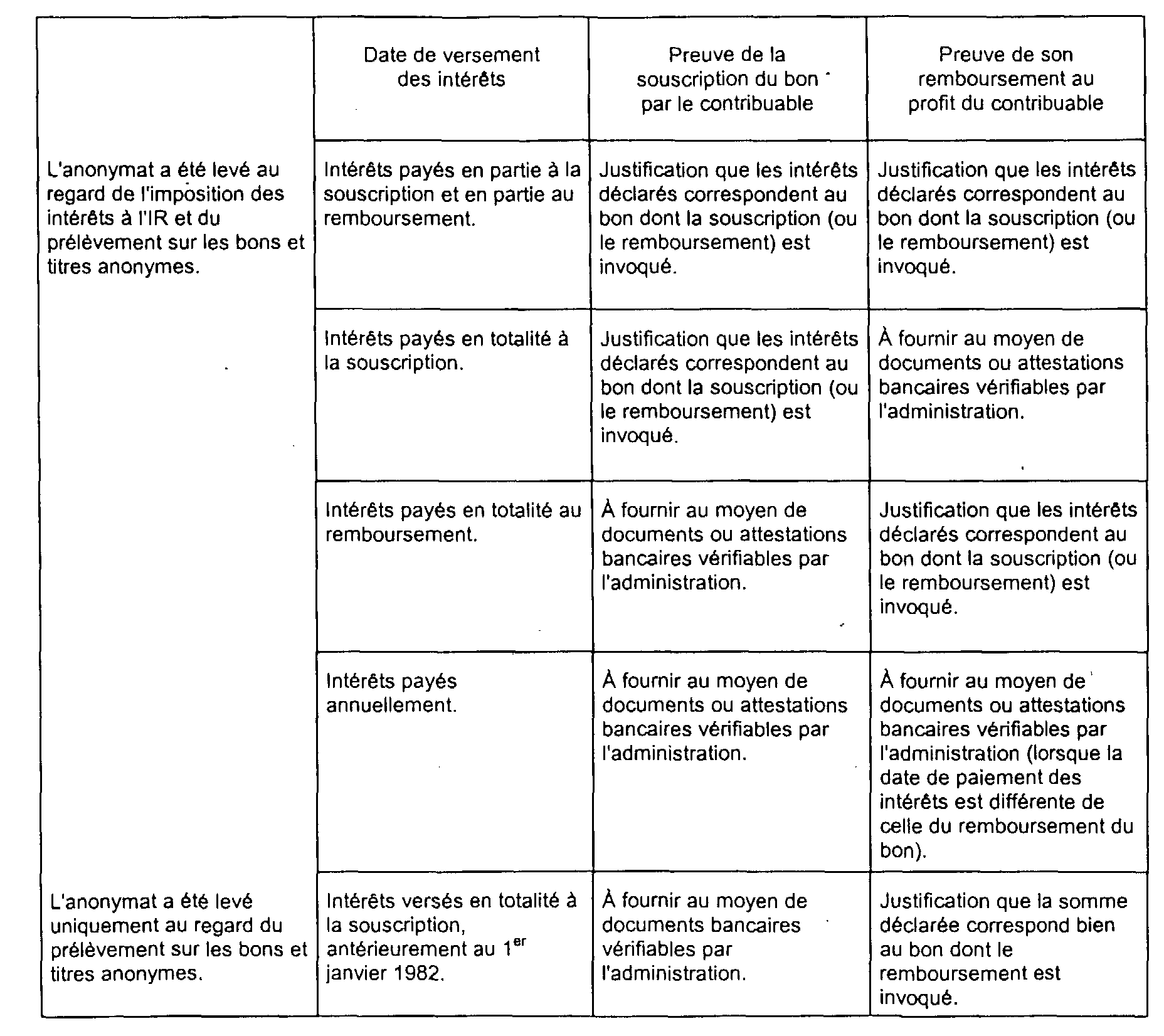

32Pour les bons émis jusqu'au 31 décembre 1997, le tableau suivant résume les diverses situations susceptibles de se présenter.

C. NON-APPLICATION DE LA PROCÉDURE DE TAXATION D'OFFICE À CERTAINES CATÉGORIES DE REVENUS

33Aux termes mêmes de l'article L. 69 du LPF, la taxation d'office n'est applicable que sous réserve des dispositions particulières relatives au mode de détermination des bénéfices industriels et commerciaux, des bénéfices agricoles et des bénéfices non commerciaux.

En conséquence, le défaut de réponse aux demandes de justifications de l'administration, tel qu'il a été défini ci-avant, ne saurait entraîner un relèvement opéré d'office des résultats déclarés au titre de ces catégories de revenus.

Dans cette situation, le service doit donc, en principe, procéder d'abord à une vérification des déclarations spéciales souscrites par les contribuables intéressés.

34S'il apparaît, compte tenu des vérifications effectuées, que l'origine des sommes non justifiées doit être recherchée dans une minoration des revenus déclarés dans les catégories des bénéfices industriels et commerciaux, des bénéfices agricoles, ou des bénéfices non commerciaux, les redressements correspondants doivent faire l'objet des procédures propres à ces catégories de revenus.

35Mais, bien entendu, dans le cas où le service ne parviendrait pas à rattacher les sommes non justifiées aux revenus provenant de l'activité commerciale, non commerciale ou agricole exercée par le contribuable, la taxation d'office desdites sommes au niveau du revenu global pourrait être opérée en application de l'article L. 69 précité.

36Il y a lieu, également, de concilier cette application avec le principe selon lequel un bénéfice qui a fait l'objet d'une évaluation forfaitaire est opposable à l'administration dès lors que celle-ci n'a pas mis en oeuvre les procédures dont elle dispose pour réviser les forfaits.

37 Remarque : les régimes du forfait BIC et de l'évaluation administrative BNC sont supprimés à compter de l'imposition des revenus de l'année 1999. Les dispositions qui suivent conservent toute leur valeur pour la période antérieure et, à compter de cette date, à l'égard des contribuables relevant du forfait des bénéfices agricoles toujours en vigueur.

I. Contribuables forfaitaires

38Lorsqu'un contribuable a compris dans la déclaration de son revenu global un bénéfice fixé forfaitairement (forfaits de bénéfices industriels et commerciaux ou de bénéfices agricoles ou évaluations administratives de bénéfices non commerciaux) l'administration n'est en droit de lui adresser les demandes de justifications prévues à l'article L. 16 du LPF que si elle peut faire état d'indices sérieux pouvant donner à penser que ce contribuable a disposé de revenus d'autres sources que ceux à raison desquels il est forfaitairement imposé. Ces indices sérieux sont réunis notamment lorsque l'administration est en mesure d'établir que les différents comptes bancaires et autres de l'intéressé ont enregistré des rentrées de fonds excédant notablement les recettes réelles qui ont pu normalement résulter de l'activité forfaitairement imposée.

39En application de ces principes, il a été jugé que l'administration pouvait, à bon droit, mettre en oeuvre les dispositions de l'article L. 16 du LPF :

- à l'égard d'un contribuable dont les bénéfices agricoles forfaitairement arrêtés s'élevaient à 2 970 F pour 1967, à 3 024 F pour 1968 et à un chiffre à déterminer pour l'année 1969, et qui disposait de revenus fonciers d'un montant équivalent, alors que ses comptes bancaires avaient été crédités de sommes s'élevant respectivement à 93 224 F, 74 025 F et 100 835 F ; ces rentrées de fonds, même diminuées de celles provenant des revenus fonciers et de celles correspondant aux revenus qui ont été réellement tirés de l'activité agricole, autorisaient, en effet, le service à présumer l'existence de revenus d'autres sources (CE, arrêt du 20 décembre 1978, n° 5486, RJ III, p. 201) ;

- à l'égard d'un contribuable qui avait déclaré, au titre des années 1970 à 1973, en dehors de revenus ou déficits fonciers, un bénéfice commercial forfaitairement arrêté à 25 000 F pour les deux premières années, et à 27 000 F pour les deux années suivantes et qui, pendant la même période, avait effectué des dépenses qui excédaient de 181 254 F le montant total des ressources déclarées ou justifiées par lui (CE, arrêt du 18 mai 1979, n os 11229 et 12949, RJ III, p. 48) ;

- à l'égard d'un contribuable agriculteur dont les investissements et dépenses étaient disproportionnés par rapport aux recettes que pouvait normalement produire son exploitation imposée au forfait (CE, arrêt du 5 novembre 1980, n° 18925) ;

- à l'égard d'un contribuable ayant réalisé des bénéfices non commerciaux imposables suivant le régime de l'évaluation administrative et dont les recettes correspondant à ses revenus déclarés présentent une discordance importante avec les sommes versées aux comptes bancaires de l'intéressé et de son épouse (CE, arrêt du 27 mars 1981, n° 15097) ;

- à l'égard d'un contribuable hôtelier imposable suivant le régime du forfait et ayant fait l'objet d'une vérification de situation fiscale qui a révélé un solde créditeur important de la balance de trésorerie de l'intéressé (CE, arrêt du 29 avril 1985, n° 44347).

- à l'égard d'un contribuable loueur de fonds et brocanteur soumis au régime du forfait compte tenu de l'importance de l'écart entre les excédents inexpliqués des disponibilités employées sur les disponibilités dégagées et le montant des revenus forfaitaires déclarés par l'intéressé (CE, 6 novembre 1995, n° 125558, 8° et 9° s.-s., X... ).

40À défaut de tels indices, la taxation d'office n'est pas possible et les bases d'imposition ne peuvent être modifiées qu'en utilisant les procédures de remise en cause des forfaits.

41Par ailleurs, un contribuable imposable au titre des bénéfices industriels et commerciaux selon le régime du forfait, mais qui n'a pas souscrit la déclaration de son revenu global, est régulièrement taxé d'office sur le montant des sommes inscrites au crédit de ses comptes bancaires dans la mesure où ces sommes excèdent largement les recettes déclarées qui ont été retenues pour la fixation du forfait et où l'intéressé n'a fourni aucune justification sur leur origine et n'établit donc pas qu'elles proviennent de son exploitation commerciale (CE, arrêt du 9 janvier 1981, n°s 17580 et 18418, RJ III, p. 3).

De la présente décision, il résulte qu'un contribuable qui est imposé selon un régime forfaitaire pour une catégorie de ses revenus n'est pas à l'abri de la taxation d'office s'il omet de déposer sa déclaration d'ensemble et s'il n'établit pas que les sommes, dont il a eu la disposition, se rattachent à son activité professionnelle.

Dans le cas où le contribuable apporte la preuve que les sommes litigieuses se rattachent à son activité professionnelle imposée forfaitairement, le service ne pourrait remettre en cause l'imposition primitivement fixée qu'en utilisant la procédure de remise en cause du forfait.

De même, en ce qui concerne un contribuable qui n'a souscrit que tardivement ses déclarations de revenu global pour deux années et n'a souscrit aucune déclaration pour les deux autres années de la période vérifiée et n'a fait aux demandes d'éclaircissements qu'une réponse insuffisante, l'administration était en droit de le taxer d'office sur son revenu global. Il est précisé que le service n'avait pas connaissance de l'exercice par l'intéressé d'une activité professionnelle relevant de la catégorie des bénéfices industriels et commerciaux et n'était tenu ni de rattacher les revenus inexpliqués à une catégorie particulière de revenus, ni par suite de lui proposer préalablement un forfait (CE, arrêt du 21 octobre 1981, n os 17996 et 18160).

II. Contribuables relevant d'un régime de bénéfice réel

42Lorsque l'administration entreprend, par la voie de la procédure contradictoire, de réparer les erreurs ou omissions dont sont entachées les déclarations de bénéfices commerciaux d'un contribuable, elle ne perd pas la faculté, si elle a réuni des éléments permettant d'établir que l'intéressé a bénéficié de disponibilités supérieures à celles qu'impliquent les revenus catégoriels déclarés par celui-ci augmentés des redressements qu'elle a opérés sur ces revenus, de demander des éclaircissements ou des justifications au contribuable et, au cas où ce dernier s'abstient ou refuse de répondre, de le taxer d'office à raison des sommes dont l'origine demeure inexpliquée et qui ne peuvent donc pas être rangées dans une catégorie particulière de bénéfices ou de revenus.

43Ainsi, un contribuable avait déclaré un revenu global comprenant des salaires, des revenus fonciers et des bénéfices commerciaux s'élevant au total à 173 500 F en 1969 et 13 700 F en 1970 et fait des apports en espèces à son compte bancaire personnel d'un montant de 1 277 500 F et 400 000 F respectivement. Les redressements apportés par le vérificateur à la déclaration des bénéfices commerciaux qui portaient sur les stocks ne pouvant, en raison de leur nature, expliquer l'origine de ces apports en espèces, le conseil d'Etat a jugé que l'administration était en possession d'éléments permettant d'établir que le contribuable avait disposé de revenus supérieurs à ceux qui avaient fait l'objet de ses déclarations, même rehaussés des redressements rappelés ci-dessus, et était donc en droit de lui demander des justifications sur l'origine de ses apports bancaires. À cette demande, l'intéressé ayant répondu qu'il avait bénéficié d'une vingtaine de prêts reçus en espèces consentis par un tiers dont il ne produisit d'ailleurs une attestation que plus tard, le conseil d'Etat a estimé que cette réponse, qui ne faisait état d'aucun contrat de prêt et ne mentionnait ni les causes, ni les conditions de remboursement de ces prêts, devait être regardée comme un refus de répondre et que l'administration était fondée à réintégrer le montant de l'enrichissement inexpliqué dans le revenu global du contribuable par voie de taxation d'office (CE, arrêt du 13 juin 1979, n° 10358, RJ III, p. 67).

En effet, la circonstance que l'administration ait engagé une procédure de redressement concernant une ou plusieurs catégories de bénéfices ou de revenus ne fait pas obstacle à ce qu'elle demande au contribuable des éclaircissements ou des justifications dans la mesure où elle a réuni des éléments établissant que l'intéressé a bénéficié de disponibilités supérieures à celles qu'impliquent les revenus catégoriels déclarés par celui-ci, majorés des redressements déjà opérés (en ce sens, également CE, arrêt du 11 juillet 1979, n° 10770, RJ III, p. 93).

De même, la circonstance que le service ait, à l'issue d'une vérification de comptabilité, entrepris dans un premier temps de redresser les bénéfices commerciaux déclarés par le contribuable, selon la procédure contradictoire, ne fait pas obstacle à ce qu'une demande de justifications soit ensuite adressée à ce dernier dans les conditions définies à l'ancien article 176 du CGI (art. L. 16 du LPF) [CE, arrêt du 2 octobre 1981, n° 24978].

44Lorsqu'une vérification de comptabilité porte sur une entreprise individuelle exploitée par un contribuable qui n'exerce aucune autre activité (par lui-même ou les autres membres du foyer fiscal), le service doit s'efforcer, lorsque l'exploitant s'est enrichi de manière inexpliquée, d'établir que son enrichissement a sa source dans l'entreprise et cela en mettant en cause la sincérité de la comptabilité présentée. Si le service estime que les indications dont il peut faire état sont insuffisantes pour rattacher l'enrichissement de l'exploitant à l'entreprise, il doit demander au contribuable de justifier l'origine des sommes correspondant au solde créditeur de la balance de trésorerie, conformément aux dispositions de l'article L. 16 du LPF. À défaut de réponse, ou en cas de réponse équivalant par son imprécision et sa généralité à un défaut de réponse (cf. DB 5 B 8221 , n os et suiv.), le contribuable, en application de l'article L. 69 du LPF, sera taxé d'office à l'impôt sur le revenu sans qu'il soit nécessaire de ranger dans une catégorie donnée les sommes dont l'origine demeure inexpliquée.

1 S'il s'agit d'expliquer un crédit bancaire, une relation de date et de montant doit, en outre, être établie.