SOUS-SECTION 1 RÉDUCTION D'IMPÔT ACCORDÉE AU TITRE DES DONS FAITS PAR LES PARTICULIERS

III. Montant et modalités d'application de la réduction 1

Jusqu'à l'imposition des revenus de 1998, le dispositif ouvrant droit à réduction d'impôt au titre des dons effectués par les personnes physiques prévoyait quatre régimes distincts auxquels étaient associés des taux de réduction d'impôt et des plafonds de revenu imposable différents selon la nature de l'organisme bénéficiaire.

L'article 4 de la loi de finances pour 2000 unifie les plafonds et les taux de la réduction d'impôt accordée au titre des dons effectués par les particuliers au profit d'organismes d'intérêt général ou reconnus d'utilité piblique ainsi qu'aux associations de financement des campagnes électorales ou des partis et groupements politiques.

1. Rappel du régime applicable jusqu'à l'imposition des revenus de 1998.

a. Régime applicable avant le 1er janvier 1996.

72Les versements réalisés à titre de dons par les particuliers fiscalement domiciliés en France ouvrent droit jusqu'au 31 décembre 1995 à une réduction d'impôt sur le revenu égale à 40 % de leur montant :

- dans la limite de 1,25 % de leur revenu imposable lorsque ces dons sont effectués au profit d'oeuvres ou d'organismes d'intérêt général ayant un caractère philantropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel ou concourant à la mise en valeur du patrimoine artistique, à la défense de l'environnement naturel, à la diffusion de culture, de la langue et des connaissances scientifiques françaises, ainsi que celles qui correspondent à des versements effectués à certains établissements d'enseignement (CGI, ancien art. 200-2 ) ;

- dans la limite de 5 % 2 de leur revenu imposable lorsque ces dons sont faits à des fondations ou associations reconnues d'utilité publique et qui répondaient aux conditions ci-dessus (CGI, ancien art. 200-3 ) ou à une association de financement électorale 3 . Cette limite s'applique également aux dons et cotisations versées aux partis et groupements politiques par l'intermédiaire de leur mandataire 3 .

b. Régime applicable à compter du 1er janvier 1996.

1° Associations d'intérêt général ou reconnues d'utilité publique présentant l'un des caractères mentionnés au 2 (ancien) de l'article 200 du CGI.

73 Les versements effectués depuis le 1er janvier 1996 au profit de ces organismes ouvrent droit à une réduction d'impôt de 50 % au lieu de 40 % dans les limites respectives de 1,75 % et 6 % 2 pour les oeuvres d'intérêt général et celles reconnues d'utilité publiques au lieu de 1,25 % et 5 % antérieurement.

2° Association de financement électoral, partis et groupements politiques.

74Les dons effectués aux associations de financement électorales ainsi que les dons et cotisations versés aux partis et groupements politiques ouvrent droit comme par le passé à une réduction d'impôt de 40 % calculée dans la limite d'un plafond égal à 5 % du revenu imposable du donateur. Cette limite ne se cumule pas avec celles de 1, 75 % et 6 % : la limite de 5 % étant comprise dans celle de 6 %.

2. Modifications apportées par l'article 4 de la loi de finances pour 2000, applicables à compter de l'imposition des revenus de 1999, pour les versements effectués depuis le 1er janvier 1999.

75 Les versements effectués au profit d'associations d'intérêt général ou reconnues d'utilité publique présentant l'un des caractères mentionnés au 1 de l'article 200 du CGI, issu de l'article 4 de la loi de finances pour 2000, à des associations de financement électoral ainsi que les dons et cotisations versés aux partis et groupements politiques ouvrent droit à une réduction d'impôt égale à 50 % de leur montant retenu dans la limite unique de 6 % du revenu imposable.

3. Remarques.

76Les dons consentis par une personne physique dûment identifiée, pour le financement de la campagne d'un candidat ou de plusieurs candidats lors des mêmes élections ne peuvent excéder : 30 000 F (article L 52-8 du code électoral).

77Les dons consentis par des personnes physiques dûment identifiées à une ou plusieurs associations agréées en qualité d'association de financement ou à un ou plusieurs mandataires financiers d'un même parti politique ne peuvent annuellement excéder 50 000 F (article 11-4 de la loi n° 88-227 du 11 mars 1988).

B. CAS PARTICULIER DES DONS FAITS AUX ORGANISMES D'AIDE GRATUITE AUX PERSONNES EN DIFFICULTÉ

I. Régime applicable jusqu'au 31 décembre 1995

78 Les dons effectués au profit d'organismes sans but lucratif qui procèdent à la fourniture gratuite de repas ou favorisent le logement des personnes en difficulté, en France ou à l'étranger, ouvrent droit à une réduction d'impôt au taux de 50 %.

Ces versements doivent bien entendu être effectués au profit d'organismes d'intérêt général. Mais peu importe que les organismes bénéficiaires soient ou non des associations reconnues d'utilité publique, ou des associations de bienfaisance autorisées à recevoir des dons et legs.

Ces dons sont retenus dans une limite réévaluée chaque année et fixée à :

- 1 020 F pour l'imposition des revenus de 1994 ;

- 1 040 F pour l'imposition des revenus de 1995.

Les versements bénéficiant de cette réduction d'impôt ne sont pas pris en compte pour l'appréciation des limites de 1,25 % et de 5 %.

S'agissant de l'année 1995, par exemple, la fraction des dons excédant 1 040 F bénéficie par ailleurs de la réduction d'impôt de 40 % dans la limite de 1,25 % ou de 5 % du revenu imposable des donateurs, selon la nature de l'association (intérêt général ou reconnue d'utilité publique).

II. Régime applicable à compter du 1er janvier 1996

1. Extension du champ d'application de l'article 200-4 du CGI.

79 L'article 1er §-5 de la loi du 24 juin 1996 étend les dispositions du 4 de l'article 200 du CGI aux oeuvres qui procèdent à titre principal, à la fourniture des soins mentionnés au 1° du 4 de l'article 261 du code précité, à des personnes en difficulté.

a. Il s'agit des prestations de soins à la personne, c'est-à-dire toutes les prestations qui concourent à l'établissement des diagnostics médicaux ou au traitement des maladies humaines.

80 Sont notamment concernées les prestations relevant : de la médecine générale ou spécialisée, de la chirurgie dentaire, de l'obstétrique, de la kinésithérapie, de la pédicurie, de l'orthophonie, des soins infirmiers, des travaux d'analyse de biologie médicale.

Pour plus de précisions sur les catégories médicales ou paramédicales concernées, il conviendra de se reporter à la DB 3 A 3121 n°s 1 et suivants.

b. Fourniture gratuite à titre principal à des personnes en difficulté.

81 L'organisme doit avoir pour objet de fournir les soins cités plus haut, gratuitement et à titre principal à des personnes en difficulté. En pratique cette condition est supposée remplie si l'oeuvre consacre plus de 50 % des sommes qui lui sont versées sous forme de dons à la réalisation de l'objet social mentionné ci-dessus.

Lorsqu'elle consacre moins de 50 % de dons perçus au soin des personnes en difficulté, les dispositions de l'article 200-4 du code précité sont néanmoins applicables si l'organisme pourvoit par ailleurs gratuitement à la fourniture de repas à ces personnes ou contribue à favoriser leur logement.

Peu importe par ailleurs que les soins gratuits soient dispensés en France ou hors de France. Toutefois, dans ce dernier cas, le programme d'aide doit être organisé à partir de la France (cf. DB 5 B 3311 n° 8 ).

2. Modification du taux et de la base de la réduction d'impôt.

82 Les versements effectués par les particuliers à compter du 1er janvier 1996 en faveur des associations qui assurent gratuitement la nourriture, l'hébergement et les soins au profit de personnes en difficulté ou favorisent leur logement ouvrent droit à une réduction d'impôt au taux de 60 %.

Ces dons sont retenus dans une limite fixée à 2 000 F pour 1996. Ils ne sont pas pris en compte pour l'appréciation des limites de 1,75 % et de 6 %.

La fraction des dons excédant 2 000 F bénéficient de la réduction d'impôt de 50 % dans la limite des plafonds précités, selon la nature de l'association (intérêt général ou reconnue d'utilité publique).

La limite précitée de 2 000 F a été portée à :

- 2 030 F pour l'imposition des revenus de 1997 ;

- 2 050 F pour l'imposition des revenus de 1998 ;

- 2 070 F pour l'imposition des revenus de 1999.

C. ORDRE D'IMPUTATION DES RÉDUCTIONS D'IMPÔT APPLICABLES AUX SOMMES VERSÉES À TITRE DE DONS.

83 Avant l'imposition des revenus de 1999, l'application combinée des différents taux et plafonds de réduction d'impôt pouvait conduire à attribuer un avantage en impôt plus ou moins important selon l'ordre dans lequel les dons étaient pris en compte. Il en était ainsi notamment pour les contribuables qui saturaient les plafonds de versement.

Afin de répondre à l'intention du législateur, il y avait lieu de respecter l'ordre d'imputation suivant.

I. Dons ouvrant droit à la réduction d'impôt au taux de 60 %

84Les conditions de prises en compte de ces dons sont précisées au n° 82 .

II. Dons ouvrant droit à la réduction d'impôt au taux de 50 %

85Ces sommes sont retenues prioritairement pour l'appréciation du plafond global de 6 %. Au sein de celui-ci, les versements aux oeuvres ou organismes d'intérêt général énumérés au 2 de l'ancien article 200 du CGI ouvrent droit à réduction d'impôt dans la limite de 1,75 % dudit revenu (cf. également n° 73 ).

III. Dons et cotisations ouvrant droit à la réduction d'impôt au taux de 40 % pour le financement de la vie politique

86Ces dons sont retenus dans la limite globale de 6 % sans pouvoir dépasser 5 % du revenu imposable et après imputation des montants retenus au titre des dons affectés aux associations d'intérêt général et à celles reconnues d'utilité publique.

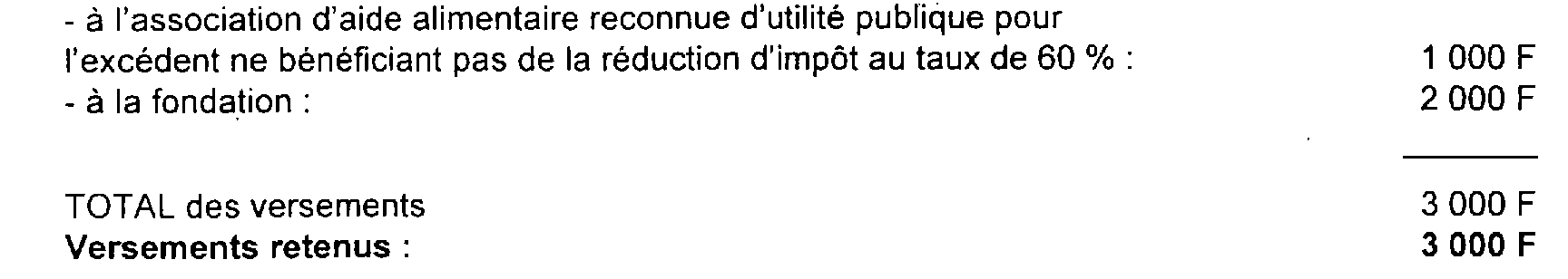

87 Exemple applicable à l'imposition des revenus de 1996 :

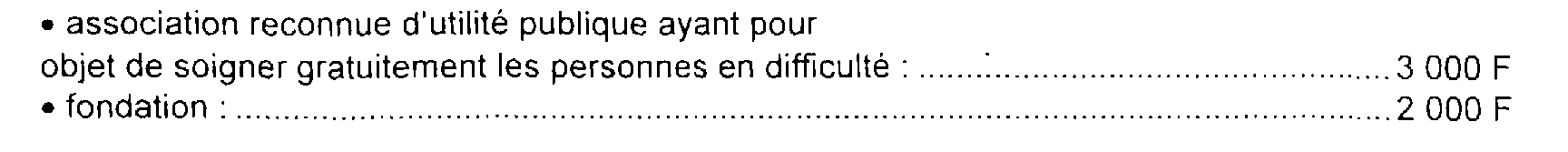

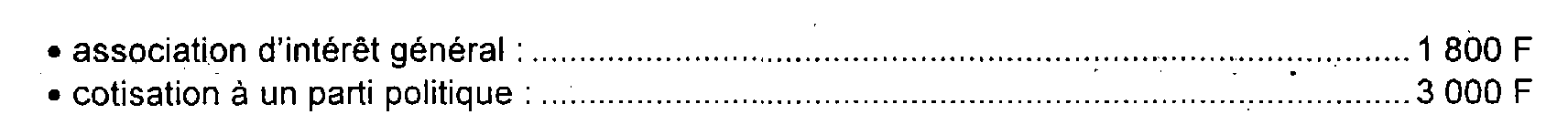

Un contribuable dont le revenu imposable s'élève à 100 000 F effectue les dons suivants :

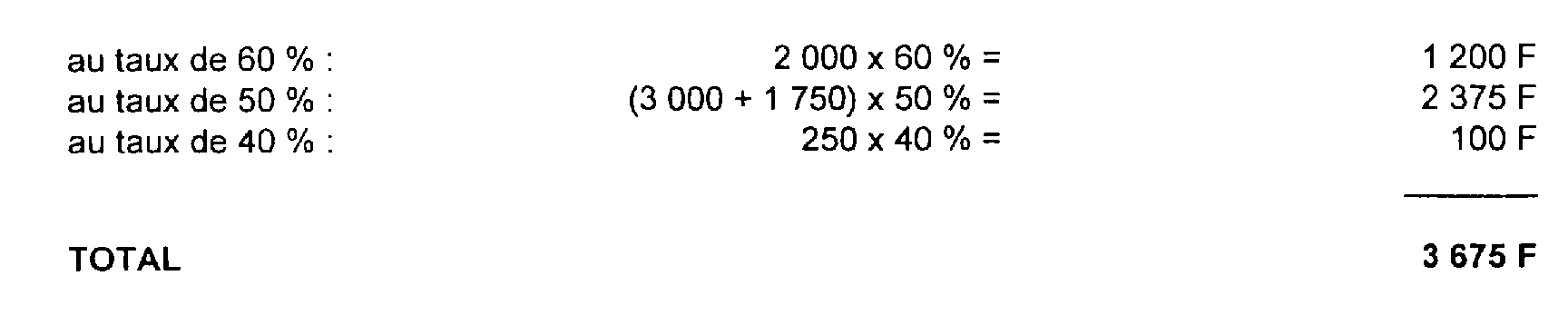

La réduction d'impôt auquel le donateur peut prétendre s'établit ainsi :

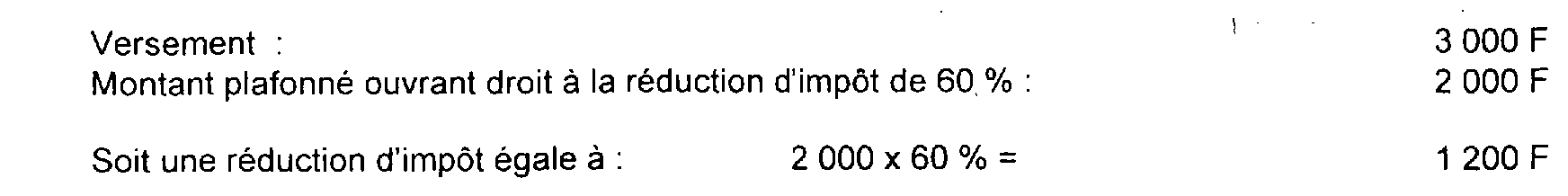

1 - Réduction d'impôt au taux de 60 % pour les dons effectués au profit de l'association d'aide alimentaire aux personnes en difficulté reconnue d'utilité publique.

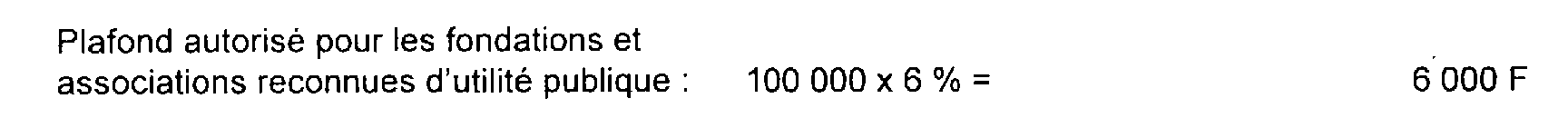

L'excédent de versement, soit 1 000 F, ouvre droit à une réduction.de 50 % dans la limite du plafond de 6 % du revenu imposable.

2 - Assiette de la réduction d'impôt au taux de 50 % :

Versements effectués :

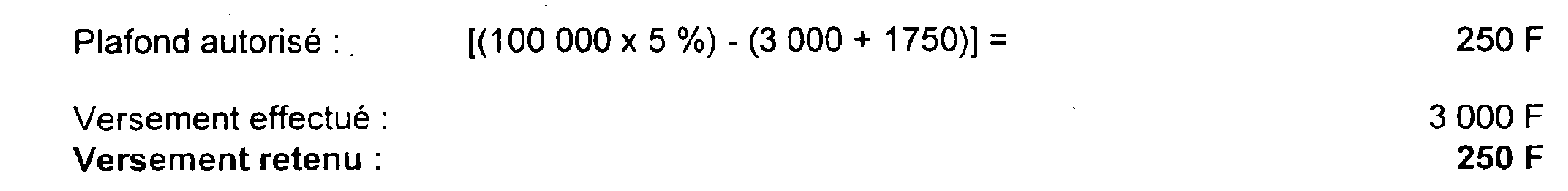

Plafond autorisé pour les dons à l'association d'intérêt général :

3 - Assiette de la réduction d'impôt au taux de 40 % :

Montant des réductions d'impôt :

D. JUSTIFICATIONS

I. Principe

88 Conformément aux dispositions de l'article 200-5 du CGI, les contribuables doivent joindre à leur déclaration de revenus des pièces justificatives répondant à un modèle fixé par arrêté (cf. arrêté du 15 mars 1989, JO du 21 mai) attestant le total du montant et la date des versements ainsi que l'identité des bénéficiaires (cf. modèle de reçu en annexe II).

À défaut, la réduction d'impôt est refusée, sans notification de redressement préalable.

Remarque : L'administration reçoit fréquemment des demandes présentées par certains organismes qui souhaitent savoir s'ils peuvent être considérés comme des oeuvres d'intérêt général répondant aux critères définis à l'article 200-2 du CGI.

L'administration ne se refuse pas, lorsqu'elle est consultée, à se prononcer sur la situation des oeuvres ou organismes qui en font la demande.

Il a été décidé toutefois qu'il serait statué directement sur ces demandes au niveau local par les directions territoriales.

En conséquence, les décisions sont prises par les directeurs sans en référer à l'administration centrale.

Seuls doivent donner lieu à une transmission à la direction de la législation fiscale, sous la forme d'une demande de solution, les dossiers soulevant des difficultés particulières ou pour lesquels il est envisagé une solution ne se conformant pas strictement aux instructions publiées.

1 Cf. tableau comparatif de l'ancien et du nouveau régime fiscal des dons issu de l'article 4 de la loi de finances pour 2000 en annexe I.

2 Il s'agit d'un plafond global au sein duquel les versements aux oeuvres ou organismes d'intérêt général énumérés au 2 (ancien) de l'article 200 du CGI ouvrent droit à réduction d'impôt dans la limite de 1, 25 % ou 1, 75 % du revenu imposable.

3 Le taux de 5 % s'applique aux versements effectués depuis le 1er janvier 1995 (loi n° 95-65 du 19 janvier 1995, art. 21).