B.O.I. N° 141 du 12 AOÛT 2005

Section 2 :

Individualisation des intérêts

82.Le 1 de l'article 242 ter prévoit que les établissements payeurs individualisent les intérêts de créances de toute nature et produits assimilés (cf. la notion d'intérêts aux n° 32 à 67 ) entrant dans le champ d'application de la directive « épargne ».

Cas particulier des comptes plurititulaires (comptes joints, comptes collectifs et comptes en indivision) : l'agent payeur établit un état « directive » annexé à l'IFU au nom de chaque co-titulaire en y faisant figurer le montant des intérêts en fonction des droits de chacun. A défaut de précisions sur ces droits, les titulaires sont réputés avoir des droits identiques.

83.C'est sur la base de cette individualisation que les établissements payeurs établissent l'état « directive » annexé à l'IFU (feuillet n° 2561 quater) ou les fichiers de la procédure TD-DE (transmission sur support magnétique).

84.Cet état comporte deux zones à compléter :

- une zone regroupant l'ensemble des intérêts payés ou inscrits en compte à compter du 1 er juillet 2005 (1° et 3° du III de l'article 49 I ter de l'annexe III). Le montant à déclarer est le montant « net », c'est-à-dire après application, le cas échéant, du prélèvement obligatoire prévu au III de l'article 125 A. Si la distribution à destination du bénéficiaire effectif comporte d'autres types de revenus, tels que des dividendes, seule la partie intérêts au sens de la directive « épargne » est à déclarer dans l'état « directive ».

- une zone relative aux montants de cessions, remboursement ou rachat de créances ou de parts et actions de certains OPCVM et assimilés investis à plus de 40 % en créances et produits assimilés (2° et 4° du III de l'article 49 I ter précité) réalisés à compter du 1 er juillet 2005. Le montant à déclarer est le montant « brut », c'est-à-dire sans déduction du montant des frais de cession.

Section 3 :

Transmission de l'information entre établissements payeurs

85.Lorsqu'un établissement payeur est amené à payer à un autre établissement payeur des produits de cession, rachat ou remboursement de parts ou d'actions d'OPCVM , d'organismes ou d'entités mentionnés au n° 50 , le premier établissement payeur accompagne ce paiement des informations dont il dispose lui permettant de qualifier l'OPCVM ou l'entité au regard du quota de 40 % pour l'application de la directive « épargne » (2 de l'article 49 I sexies de l'annexe III).

86.Sur la qualification de l'OPCVM au regard de la directive « épargne », cf. n° 94 à 103 .

Section 4 :

Les sanctions

87.Les infractions à l'obligation de déclaration prévue par le sixième alinéa du 1 de l'article 242 ter (état « directive ») entraînent l'application, selon le cas, de l'amende prévue au 5 de l'article 1768 bis et/ou de celle prévue par l'article 1726.

A. APPLICATION DE L'AMENDE PREVUE A L'ARTICLE 1768 BIS

88.Les établissements payeurs qui ne respectent pas l'obligation d'individualisation des intérêts « directive » ou qui font une déclaration insuffisante des sommes en cause sont sanctionnés par une amende fiscale forfaitaire de 150 € par information omise ou erronée, dans la limite de 500 € par déclaration.

89.Cette amende n'est pas applicable pour les infractions commises sur la base d'informations erronées fournies à l'établissement payeur par les OPCVM, organismes ou entités assimilés susceptibles d'entrer dans le champ d'application de la directive « épargne » (des sanctions particulières sont prévues pour ces OPCVM, cf. n° 118 ).

90.Précisions : la déclaration des opérations sur valeurs mobilières (IFU) est obligatoirement tran smise à l'administration fiscale selon un procédé informatique (procédure TD-RCM et procédure TD-DE pour l'état « directive » ) par le déclarant qui a souscrit au moins 30 000 déclarations au cours de l'année précédente (1 de l'article 242 ter). Ce seuil passera à 100 déclarations, pour celles souscrites à compter du 1 er janvier 2007.

La transmission effectuée en méconnaissance de cette obligation donne lieu à l'application d'une amende de 15 € par déclaration (1 bis de l'article 1768 bis). Ainsi, cette amende est applicable à une déclaration déposée partiellement sur support magnétique (exemple : dépôt en procédure TD-RCM et dépôt d'un feuillet n° 2561 quater) mais ne sera appliquée qu'une seule fois si toute la déclaration (feuillets n° 2561 et/ou 2561 bis concernant l'IFU et 2561 quater concernant l'état « directive » ) est déposée sur support papier.

B. APPLICATION DES SANCTIONS PREVUES A L'ARTICLE 1726

91.En application des dispositions communes à toutes les déclarations et autres documents devant être transmis à l'administration, les établissements payeurs qui omettent des renseignements ou portent des éléments inexacts sur l'état « directive » annexé à l'IFU sont sanctionnés par une amende de 15 € par omission ou inexactitude, avec un minimum de 150 € pour chaque déclaration concernée. Cette amende minimum de 150 € s'applique de manière globale (IFU et état annexé).

92.Cette amende concerne notamment l'obligation d'identification des bénéficiaires effectifs (par exemple, le NIF, lorsque celui-ci existe, pour les relations contractuelles établies à compter du 1 er janvier 2004).

93.Précisions :

1) Pour les situations dans lesquelles l'amende n'est pas appliquée, il convient de se reporter à l'instruction administrative annuelle relative à la déclaration des opérations sur valeurs mobilières en vigueur au 1 er janvier et publiée, pour l'année 2005, au bulletin officiel des impôts sous le numéro 5 A-1-05 .

2) Concernant la reprise sur l'état « directive » des éléments mentionnés sur l'IFU (IV de l'article 49 I ter de l'annexe III), la pénalité encourue n'est appliquée qu'une fois en cas de manquement à la fois sur l'IFU et sur l'état « directive ».

3) L'amende de 80 % des sommes non déclarées prévue à l'article 1768 bis pour la déclaration des opérations sur valeurs mobilières (IFU) n'est pas applicable pour les sommes non déclarées à tort dans l'état « directive ».

CHAPITRE 2 :

LES OBLIGATIONS DES OPCVM ET ENTITES ASSIMILEES (QUOTA DE 40 %)

94. Rappel : Les revenus provenant de la cession, du remboursement ou du rachat de parts ou actions d'OPCVM et d'entités assimilées investis à plus de 40 % en créances et produits assimilés entrent dans le champ d'application de la directive « épargne ».

95.Afin de permettre aux établissements payeurs de s'acquitter de leurs obligations déclaratives, ces organismes ou entités seront tenus de s'identifier au regard de ce quota, soit au moment de l'entrée en vigueur de la directive « épargne » pour les organismes et entités existants à cette date, soit au moment de leur création pour les autres.

96.En outre, l'organisme ou l'entité est tenu de vérifier régulièrement sa situation au regard du quota de 40 %, et ce n'est que lors d'un changement de situation de l'organisme ou entité par rapport à ce même quota qu'une information doit être transmise aux établissements payeurs (cf. n° 105 ). Les revenus de la cession, du remboursement ou du rachat des parts ou actions des organismes concernés sont qualifiés d'intérêts lorsque, pendant la période de détention par le bénéficiaire effectif, le quota de 40 % a été dépassé au moins une fois (cf. n° 107à 109 ).

Section 1 :

L'appréciation du quota d'investissement de 40 %

A. MODALITES DE CALCUL DU QUOTA DE 40 %

97.Le quota de 40 % est exprimé par le rapport suivant :

Investissements directs et indirects en créances et produits assimilés/ Actif total (valeur liquidative des investissements)

98.Pour le numérateur, les investissements indirects sont ceux opérés par l'intermédiaire d'autres OPCVM ou d'autres entités assimilées investis en créances et produits assimilés. Ce pourcentage d'investissements indirects s'apprécie par transparence, c'est-à-dire en tenant compte de l'investissement réel du ou des OPCVM ou entités « fils » en créances et produits assimilés. Toutefois, il n'est pas tenu compte dans le calcul du quota de l'investissement indirect effectué via des OPCVM ou entités qui sont exclus du champ de la directive « épargne » du fait de l'application dans leur pays d'établissement de la règle « de minimis » prévue à l'article 6.6 de la directive « épargne » (cf. tableau en annexe 9).

Précisions sur le calcul du quota de 40 % :

1) Au numérateur, il n'est pas tenu compte des obligations et titres de créances émis avant le 1 er mars 2001 et exclus du champ de la directive « épargne » dans les conditions prévues aux n° 44 à 49 .

2) Il est admis que le pourcentage d'investissement réel de l'OPCVM ou entité « fils » en créances et produits assimilés soit déterminé par rapport à la politique d'investissement figurant dans les statuts ou le règlement de l'organisme ou entité, ou dans d'autres documents dont le prospectus ou les rapports périodiques.

3) A titre de règle pratique, dans l'hypothèse où un OPCVM ou une entité est investi dans d'autres OPCVM ou entités dont il ignore le pourcentage d'investissement réel en créances et produits assimilés, ces derniers organismes ou entités sont considérés comme investis (cf. tableau en annexe 9) :

- à 40 % en titres de taux s'ils se sont identifiés, pour l'application de la directive « épargne », comme étant investis à 40 % et moins dans ces produits ;

- à 100 % en titres de taux s'ils se sont identifiés, pour l'application de la directive « épargne », comme étant investis à plus de 40 % dans ces produits ou s'ils sont établis hors du champ d'application territorial de cette même directive (cf. n° 130 à 133 ).

4) S'agissant des OPCVM à compartiments prévus à l'article L. 214-33 du code monétaire et financier, le quota d'investissement de 40 % s'apprécie au niveau de chaque compartiment.

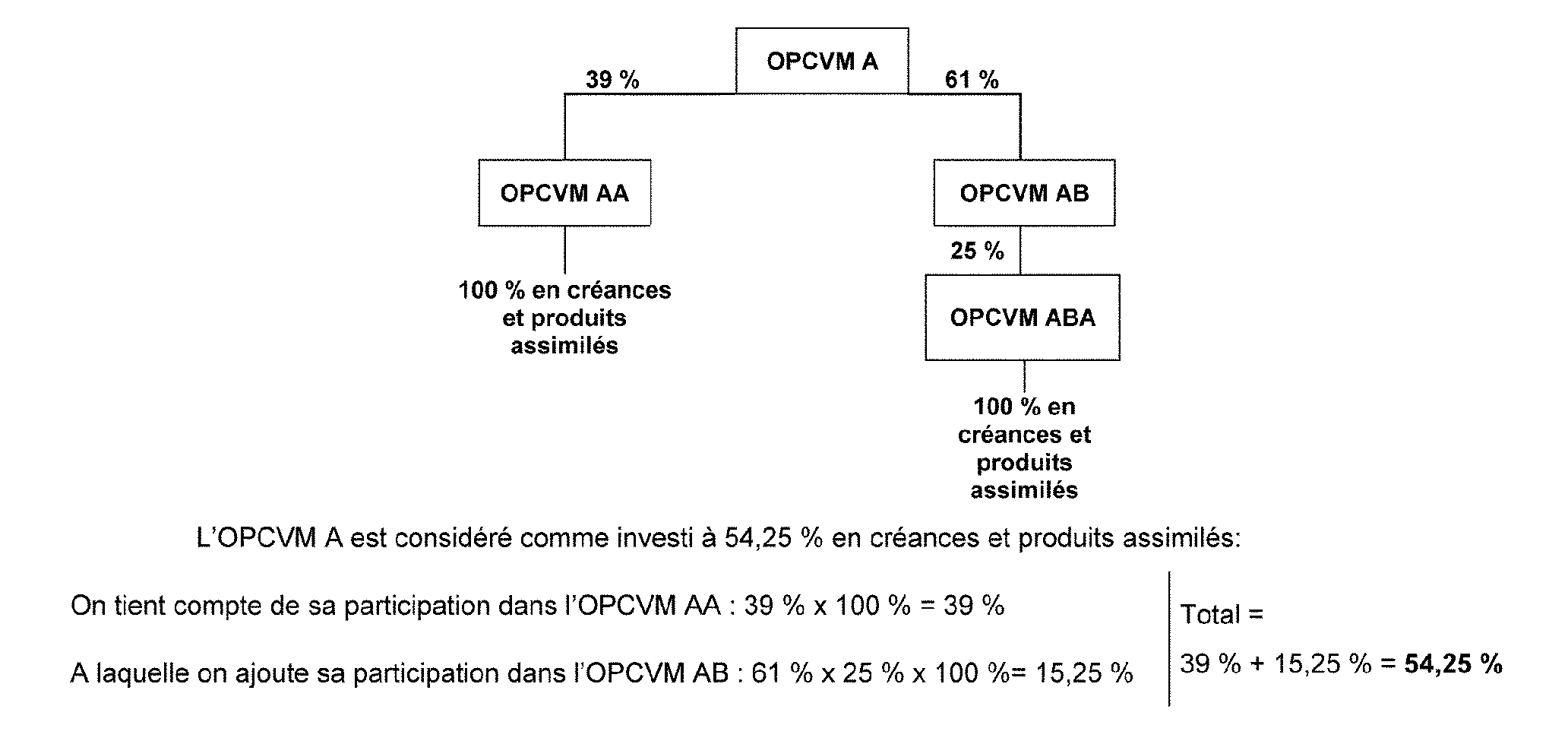

99.Exemple de calcul par transparence du quota de 40 % :

L'OPCVM A étant considéré comme investi à plus de 40 % en créances et produits assimilés, il est dans le champ d'application de la directive « épargne ».

B. PERSONNE TENUE D'EFFECTUER LE CALCUL

100.Il s'agit de l'organisme ou de l'entité ou, à défaut de personnalité morale, de son gérant ou représentant à l'égard des tiers.

En pratique, le calcul sera effectué par la société de gestion.

C. MODALITES D'APPRECIATION DU QUOTA

1. Pour la situation antérieure à l'entrée en vigueur de la directive « épargne »

101.Les organismes ou entités existants à la date d'entrée en vigueur de la directive « épargne » s'identifieront au regard du quota de 40 % sur la base :

- de la politique d'investissement telle que définie dans les documents constitutifs ou le règlement, si ces documents en permettent l'appréciation ;

- ou, à défaut, par référence à la moyenne des quotas d'investissement en créances et produits assimilés, calculés comme ci-avant, tels qu'ils ressortent des inventaires semestriels arrêtés en 2004.

2. A compter de la date d'entrée en vigueur de la directive « épargne »

102.Pour les organismes ou entités créés à compter de l'entrée en vigueur de la directive « épargne », ils calculent leur quota de 40 % sur la base des inventaires prévus à l'article L. 214-8 du code monétaire et financier et par référence à la composition réelle de leur actif.

103.Ce quota figure en outre dans les documents constitutifs ou dans le règlement de l'organisme ou entité ou, à défaut, dans leurs inventaires semestriels prévus à l'article L. 214-8 du code monétaire et financier.

D. CONTROLE DE LA SITUATION DE L'ORGANISME EN COURS DE VIE : LE CALCUL SEMESTRIEL

104.La situation de l'organisme ou entité au regard du quota d'investissement en créances et produits assimilés doit être contrôlée à chaque fin de semestre de son exercice.

105.Les changements de situation au regard du quota de 40 % n'impliquent pas nécessairement une modification de la situation de l'organisme au regard du champ d'application de la directive « épargne ». En effet, seuls les changements constatés à l'issue d'un semestre et confirmés le semestre suivant doivent être signalés aux établissements payeurs.

106.Ce contrôle semestriel concerne indifféremment les entrées et les sorties du champ d'application de la directive « épargne ».