B.O.I. N° 86 du 5 MAI 2000

BULLETIN OFFICIEL DES IMPÔTS

4 C-2-00

N° 86 du 5 MAI 2000

4 F.E. / 15 - C - 712

INSTRUCTION DU 26 AVRIL 2000

FRAIS ET CHARGES (BIC, IS, DISPOSITIONS COMMUNES). MESURES EN FAVEUR DU MECENAT. VERSEMENTS

EFFECTUES AU PROFIT D'OEUVRES OU D'ORGANISMES D'INTERET GENERAL.

(C.G.I., art. 238 bis)

NOR : ECO F0010032J

[Bureau B 2]

|

ECONOMIE GENERALE DE LA MESURE

L'article 17 de la loi de finances pour 2000 (n° 99-1172 du 30 décembre 1999) a apporté deux modifications au dispositif en faveur du mécénat prévu à l'article 238 bis du code général des impôts. Désormais, les versements effectués par une entreprise au profit d'un organisme visé à l'article 238 bis ouvrent droit aux mesures prévues en faveur du mécénat même si le nom de cette entreprise est associé aux opérations réalisées par l'organisme bénéficiaire. Par ailleurs, l'entreprise versante peut déduire les sommes en cause de son résultat qu'il soit bénéficiaire ou déficitaire et non plus de son seul bénéfice imposable. Cette dernière disposition concerne également le régime prévu à l'article 238 bis A du code en faveur de certaines sociétés ou organismes de recherche scientifique et technique publics ou privés agréés par le Ministre de l'économie et des finances. La présente instruction commente ces nouvelles dispositions. • |

||||

SECTION 1

Le nom de l'entreprise versante peut être associé aux opérations réalisées par l'organisme bénéficiaire

A. SITUATION ANTERIEURE

1.Antérieurement à la loi de finances pour 2000, le dispositif en faveur du mécénat prévu à l'article 238 bis du code général des impôts n'était applicable qu'aux seuls versements effectués à titre gratuit c'est-à-dire sans contrepartie directe ou indirecte au profit de leur auteur. Toutefois, il avait déjà été admis, sous réserve du respect de certaines conditions, que l'existence d'une contrepartie institutionnelle, symbolique ou de faible importance ne remettait pas en cause l'éligibilité des dons ou des cotisations versées au dispositif fiscal prévu en faveur du mécénat (voir en ce sens l'instruction administrative 5 B-17-99 du 4 octobre 1999). Dans le principe, il n'était néanmoins pas possible, dans le cadre du mécénat, à une entreprise versante de faire connaître son action, ni à un organisme bénéficiaire de faire connaître le donateur.

2.Le fait que le nom de l'entreprise versante fût associé aux opérations réalisées par l'organisme bénéficiaire était considéré comme une prestation publicitaire effectuée au profit de l'entreprise versante, sauf en ce qui concerne les fondations d'entreprises et la Fondation du Patrimoine pour lesquelles une exception avait été instituée par la loi (article 5 de la loi n° 90-559 du 4 juillet 1990 et article 15 de la loi n° 96-1181 du 30 décembre 1996).

De la sorte, l'organisme bénéficiaire du don devait être considéré comme exerçant une activité lucrative et être assujetti à ce titre aux impôts commerciaux. L'entreprise, qui ne pouvait déduire les versements concernés dans le cadre du mécénat, conservait néanmoins la possibilité de déduire ces versements dans le cadre du parrainage (cf. Documentation de Base 4 C-426 ).

B. PRINCIPE

3.L'article 17 de la loi de finances pour 2000 permet à l'ensemble des organismes visés à l'article 238 bis du CGI d'associer le nom de l'entreprise versante aux opérations qu'ils réalisent.

Dans ce cas, les sommes reçues par les organismes bénéficiaires conservent la nature de dons et les entreprises peuvent déduire ces sommes de leur résultat au titre des dépenses de mécénat dans les limites prévues à l'article 238 bis déjà cité.

4.Cette modification législative n'a toutefois pas vocation à admettre dans le cadre du mécénat les prestations publicitaires réalisées par les organismes bénéficiaires et qui relèvent des dispositions relatives au parrainage.

5.Dans ce dernier cas, il conviendra de considérer que l'organisme bénéficiaire effectue une prestation publicitaire de nature lucrative au profit de l'entreprise versante.

Dès lors, l'organisme sera assujetti aux impôts commerciaux (impôts sur les sociétés, TVA et taxe professionnelle) au titre de cette activité, sous réserve de l'application de la franchise prévue à l'article 15 de la loi de finances pour 2000.

C. DIFFERENCE ENTRE MECENAT ET PARRAINAGE

6.Il sera considéré que l'association du nom de l'entreprise versante aux opérations réalisées par l'organisme relève du mécénat si elle se limite à la mention du nom du donateur, quels que soient le support de la mention (logo, sigle...) et la forme du nom, à l'exception de tout message publicitaire (cf. exemples ci-après).

7.Le bénéfice du dispositif en faveur du mécénat ne sera remis en cause que s'il n'existe pas une disproportion marquée entre les sommes données et la valorisation de la « prestation » rendue.

8.La justesse de la qualification de l'opération pourra notamment être vérifiée par la concordance du traitement fiscal dans les comptes du donataire et du donateur (non-lucratif/mécénat ou lucratif/parrainage) ou à partir des pièces justificatives (facture, reçu...) émises par le bénéficiaire.

Si l'entreprise versante a, par erreur, traité une opération de mécénat en parrainage, il n'y aura naturellement pas de conséquences pour le bénéficiaire.

D. EXEMPLES

9.Les exemples suivants sont donnés à titre indicatif.

Exemple n°1

Une association sportive locale dont le caractère non lucratif n'est pas remis en cause perçoit 100 000 F par an d'une entreprise locale. Le nom de cette entreprise est inscrit sur un des panneaux du stade.

La contrepartie offerte par l'association ne peut pas être assimilée à une simple prestation publicitaire. Dans ce cas, le don n'est que signé par l'entreprise et le dispositif du mécénat est applicable.

10.Exemple n° 2

Une association sportive amateur est qualifiée pour jouer un tour de coupe de France contre un club professionnel. La rencontre devient de ce fait un événement médiatique. Pour profiter de l'événement, une entreprise de la région verse une somme de 250 000 F. En contrepartie, des panneaux publicitaires à son nom sont installés dans l'axe des caméras de télévision.

La contrepartie offerte ne peut être assimilée à un don « signé » par l'entreprise. Il s'agit d'une opération publicitaire.

11.Exemple n°3

Une association de lutte contre une maladie rare édite dans sa revue interne la synthèse des travaux de recherche sur le sujet. La revue est financée par des sommes reçues de particuliers ou d'entreprises. En contrepartie, le nom des entreprises versantes est mentionné au dos de la revue.

Les circonstances de la mention du nom d'une entreprise ne permettent pas de qualifier l'opération d'opération publicitaire. Les sommes reçues peuvent bénéficier du dispositif en faveur de mécénat.

12.Exemple n° 4

Une association de lutte contre une maladie rare édite dans sa revue interne la synthèse des travaux de recherche sur le sujet. La revue est financée par des sommes reçues de particuliers ou d'entreprises. En contrepartie, la revue comprend des pages entières de publicité en faveur des entreprises donatrices appelant à la consommation des produits qu'elles vendent.

Il ne s'agit pas d'une simple signature mais d'une réelle prestation publicitaire. Le régime en faveur du mécénat n'est pas applicable.

13.Exemple n° 5

Une entreprise transmet sa collection d'art contemporain à un grand musée de province. Le nom de l'entreprise est inscrit sur l'ensemble des supports de communication du musée et largement médiatisé par la presse locale et nationale. L'entreprise dispose de 200 invitations gratuites pour son personnel, de quatre soirées réservées à des fins de relations publiques (elle assure le paiement de la totalité des frais supplémentaires induits pour le musée) et crée, sur son site Internet, une vitrine valorisant son acte de mécénat et proposant une visite virtuelle de l'exposition.

Le nom du mécène est associé aux opérations entreprises par l'organisme bénéficiaire. Il existe une disproportion marquée entre les contreparties offertes (publicité et « prestations ») et le montant du don. Il s'agit de mécénat.

14.Exemple n° 6

Une entreprise de boissons soutient financièrement une grande manifestation festive. Sa marque phare apparaît sur l'ensemble des supports de communication et la manifestation est utilisée dans les slogans publicitaires de l'entreprise. En contrepartie, l'organisme organisateur accorde à l'entreprise une exclusivité de vente de cette boisson pendant la manifestation.

Le versement a pour contrepartie un objet commercial manifeste. Il s'agit de parrainage

15.Exemple n° 7

Une entreprise informatique offre gratuitement à un important musée la création d'une base de données informatique de ses collections de dessins. L'entreprise apporte des heures d'ingénieurs et sa technologie. Son apport en nature est valorisé à 800 KF par an, pendant 2 ans. En contrepartie, le musée installe un cartel indiquant le nom de l'entreprise dans les salles consacrées aux dessins et sur l'ensemble des supports de communication. L'entreprise dispose par an de quatre soirées réservées pour une cinquantaine de clients et de 100 invitations gratuites pour son personnel.

Il s'agit d'une opération de mécénat en raison de la disproportion marquée entre le don et les contreparties reçues.

Si l'entreprise exigeait, en contrepartie du mécénat « technologique » que le musée équipe son centre de recherche exclusivement de son matériel informatique, alors la contrepartie serait une prestation directe de services et placerait l'opération sous le régime du parrainage.

SECTION 2

Les versements sont déductibles du résultat

SOUS-SECTION 1

Régime du mécénat

A. PRINCIPE

17.Antérieurement à la loi de finances pour 2000, les versements effectués dans le cadre du mécénat étaient déductibles du seul bénéfice imposable réalisé par l'entreprise (cf. Documentation de Base 4 C-712 n°s 7 à 9).

Ils ne pouvaient donc pas être déduits au cours d'un exercice déficitaire ou l'être seulement à concurrence du bénéfice imposable si celui-ci était inférieur aux dépenses de mécénat engagées. L'excédent non déduit pouvait néanmoins être reporté sur les cinq exercices suivants. (cf. Documentation de Base 4 C-743).

18.L'article 17 de la loi de finances pour 2000 modifie l'article 238 bis pour permettre la déduction sur le résultat de l'exercice du versement.

19.Les versements effectués sont donc désormais déductibles du résultat de l'exercice et sont ainsi traités comme les autres charges de l'exercice 1 .

En conséquence, au cours d'un exercice qui dégage un résultat déficitaire, les dépenses effectuées dans le cadre du mécénat majorent le déficit constaté et n'ont plus à être reportées sur les exercices suivants pour être déduits.

20.Les entreprises qui se trouvaient en situation déficitaire au cours des exercices précédents et qui disposent d'un montant de dépenses en report, peuvent, pour la détermination des résultats du premier exercice clos à partir du 31 décembre 1999, imputer ces dépenses.

21.Les conditions relatives aux modalités de report des dépenses excédant la limite globale de déductibilité sont maintenues (cf. Documentation administrative 4 C-743).

B. EXEMPLE

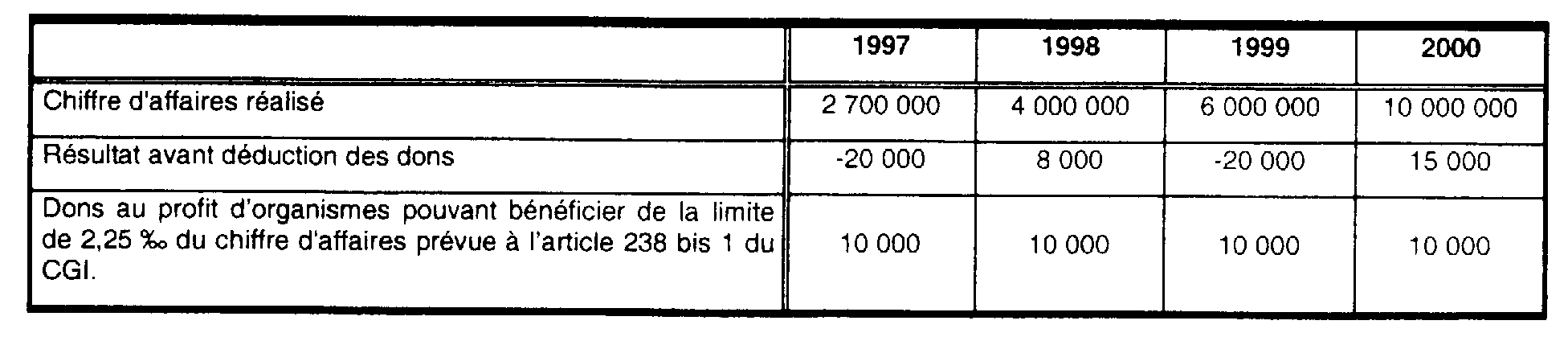

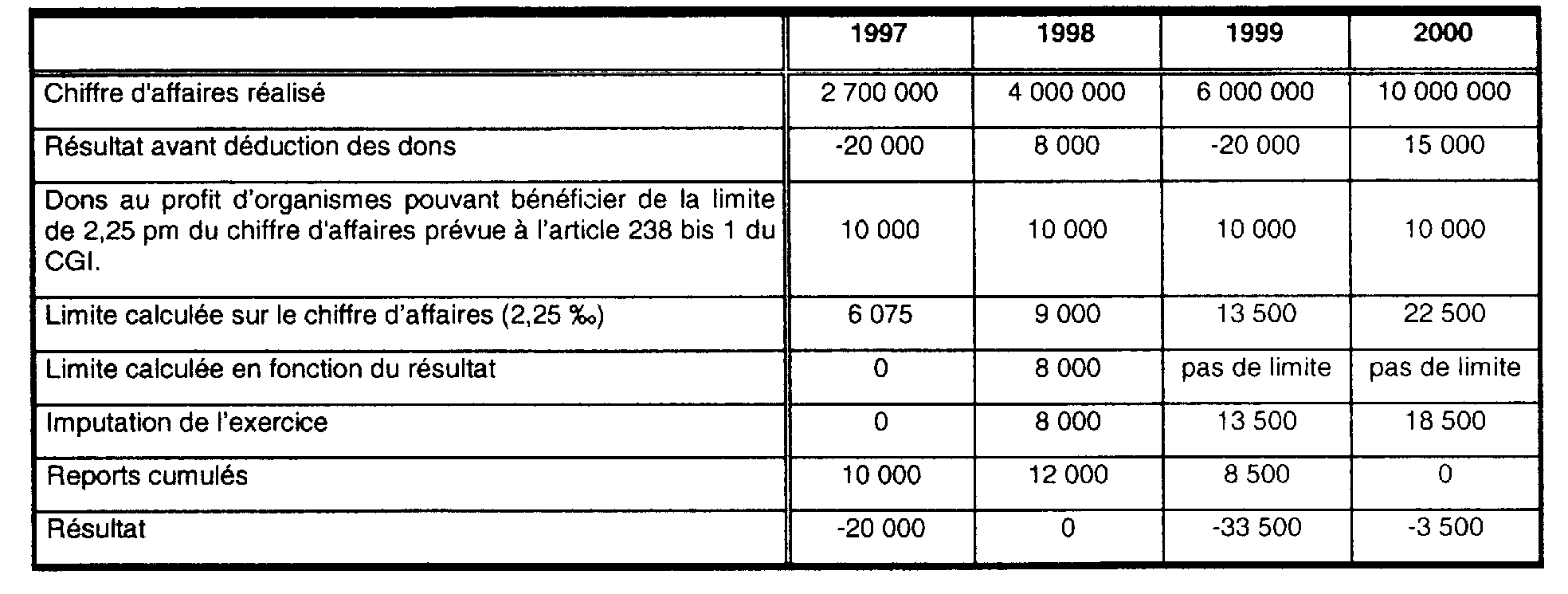

22.L'entreprise A 2 a réalisé au cours des années 1998 à 2001, les résultats et les dépenses suivants au titre du mécénat :

Solution

1. Exercices couverts par l'ancienne législation

Au titre de l'exercice 1997 : l'entreprise est déficitaire, elle ne peut pas déduire les dépenses réalisées dans le cadre du mécénat. Elle dispose d'un montant en report de 10 000.

Au titre de l'exercice 1998 : l'entreprise est bénéficiaire. Elle peut déduire les dépenses dans la limite autorisée (2,25 pm du chiffre d'affaires). Toutefois, la déduction ne peut créer un déficit : le résultat étant de 8 000, la déduction est limitée à 8 000. Le report cumulé dont dispose l'entreprise s'élève donc à 12 000.

2. Exercices couverts par la nouvelle législation

Au titre de l'exercice 1999 : malgré un résultat déficitaire, l'entreprise peut déduire les dépenses réalisées au cours de cet exercice, ainsi que, dans le respect de la limite de 2,25 ‰ du chiffre d'affaires de l'année, les dépenses dont elle dispose en report.

Au titre de l'exercice 2000 : l'entreprise va pouvoir déduire les dépenses effectuées au cours de l'exercice dans le cadre du mécénat, pour un montant de 10 000. La limite de cette catégorie n'étant pas atteinte, de même que le plafond global, elle peut en outre, déduire les dépenses dont elle dispose en report des exercices précédents.

SOUS-SECTION 2

Régime prévu à l'article 238 bis A

23.Les mêmes dispositions s'appliquent aux versements effectués au profit des sociétés ou organismes, publics ou privés agréés à cet effet par le Ministre de l'économie et des finances en vertu de l'article 4 de l'ordonnance n° 58-882 du 25 septembre 1958 relative à la fiscalité en matière de recherche scientifique et technique (Cf Documentation administrative 4 C 713 n° s 28 à 31).

SECTION 3

Entrée en vigueur

24.Le dispositif s'applique pour la détermination des résultats des exercices clos à compter du 31 décembre 1999.

Annoter : Documentation administrative 4 C 712, 4 C 713 et 4 C 743.

Le Directeur de la législation fiscale

Hervé LE FLOC'H-LOUBOUTIN

•