B.O.I. N° 71 DU 2 AOÛT 2010

Section 2 :

Revenus de source danoise des résidents de France

24.Les autorités danoises ont prévu un régime d'exonération au Danemark de certaines pensions versées à des résidents de France.

25.Les règles de territorialité restreinte définies par le I de l'article 209 du CGI pour les personnes soumises à l'impôt sur les sociétés préviennent en principe toute double imposition des revenus réalisés par ces personnes au titre d'une activité déployée au Danemark. Dans l'hypothèse où une divergence d'appréciation d'une situation de fait par les administrations fiscales française et danoise aboutirait néanmoins à une double imposition, il appartiendrait au contribuable résident de France de consulter les autorités fiscales françaises.

25.Pour limiter les risques de doubles impositions susceptibles de résulter, en l'absence de convention fiscale et de dispositif d'élimination de la double imposition prévu par la législation interne française, de l'application concurrente de la législation fiscale danoise et de la législation fiscale française à des revenus de source danoise perçus par un résident de France, la présente instruction instaure une mesure exceptionnelle de tolérance administrative décrite ci-après.

Sous-Section 1 :

Ouverture d'un droit à crédit d'impôt

27.L'impôt prélevé au Danemark sur les revenus de source danoise, autres que les pensions, perçus par les personnes physiques ayant leur domicile fiscal en France au sens de l'article 4 B et les personnes morales soumises à l'impôt sur les sociétés en France, soit directement, soit indirectement au prorata des droits détenus dans des sociétés ou groupements relevant des articles 8 à 8 ter et dont le siège social est situé en France, ouvre droit, à compter du 1 er janvier 2009, à un crédit d'impôt, sous réserve toutefois que l'impôt danois prélevé à la source soit un impôt comparable à l'impôt dû en France par le contribuable.

28.Le montant de ce crédit est égal au montant de l'impôt effectivement acquitté au Danemark conformément à la législation danoise sur les revenus concernés. Il est imputable sur l'impôt dû en France au titre desdits revenus majorés du montant de l'impôt prélevé au Danemark, dans la limite de l'impôt français dû au titre de ces revenus.

29.Cette mesure est instaurée à titre provisoire. Il y sera mis fin au plus tard au jour de l'entrée en vigueur d'une nouvelle convention en vue d'éliminer les doubles impositions liant la France et le Danemark.

Sous-Section 2 :

Modalités de mise en œuvre du dispositif

30.Cette imputation d'un crédit d'impôt au titre de l'impôt danois suit, sauf indication contraire dans la présente instruction, les règles habituellement applicables dans le cadre de la méthode d'élimination de la double imposition par imputation telle qu'elle figure dans les conventions fiscales signées par la France.

31.Des précisions sont apportées sur les points suivants.

32.Le dispositif ainsi mis en place est applicable en matière d'impôt sur le revenu et d'impôt sur les sociétés. Sont concernés les impôts danois équivalents à l'impôt sur le revenu et l'impôt sur les sociétés : l'impôt sur les sociétés, l'impôt d'Etat sur le revenu, l'impôt communal sur le revenu, la contribution nationale de santé.

33.L'imputation de l'impôt sur le revenu danois est effectuée sur la cotisation d'impôt sur le revenu français, incluant le montant dû au titre des contributions et prélèvements sociaux.

34.Dans l'assiette des revenus permettant de déterminer la cotisation d'impôt français, les revenus de source danoise faisant l'objet de la double imposition sont pris en compte pour leur montant brut, c'est-à-dire incluant l'impôt prélevé au Danemark : ce dernier n'est pas déductible des revenus de source danoise.

35.Le montant de l'imputation est limité à l'impôt effectivement acquitté au Danemark, conformément à la législation danoise, dans la limite de l'impôt français acquitté au titre du même exercice ou de la même année civile et au titre des mêmes revenus. L'excédent éventuel n'est pas restitué.

L'imputation est ainsi effectuée sur la cotisation d'impôt due au titre de l'année au cours de laquelle ces revenus sont imposés.

Par ailleurs, cette imputation est déterminée séparément pour chaque catégorie de revenus de source danoise. Aucun excédent de crédit d'impôt afférent à une catégorie de revenus non totalement utilisé ne peut être imputé sur l'impôt français afférent à une autre catégorie de revenus.

36.Bien entendu, le bénéficiaire des revenus peut, lorsque le droit commun applicable en l'absence de convention fiscale le prévoit, préférer déduire l'impôt danois des revenus auxquels cet impôt se rapporte.

37.S'agissant des modalités pratiques d'obtention du crédit d'impôt :

- les contribuables soumis à l'impôt sur les sociétés peuvent utiliser l'imprimé n° 2066 (avec report sur l'imprimé n° 2065),

S - les contribuables soumis à l'impôt sur le revenu mentionnent ce crédit d'impôt sur leur déclaration d'ensemble des revenus n° 2042, à laquelle est jointe, selon le cas, une déclaration n°2047 lorsque les revenus concernés sont encaissés hors de France ou le justificatif bancaire n° 2561 ter lorsque l'établissement payeur des revenus concernés est établi en France.

Remarque :

Les établissements payeurs de revenus de capitaux mobiliers de source danoise sont, en application de l'article 242 ter, tenus de mentionner, sur la déclaration des opérations sur valeurs mobilières et revenus de capitaux mobiliers (imprimé fiscal unique ou IFU), le montant du crédit d'impôt représentatif de l'impôt danois prélevé à la source et imputable dans les conditions de la présente instruction.

38.Il sera admis que les actionnaires ou porteurs de parts d'OPCVM français percevant des revenus de source danoise (dividendes et intérêts) puissent imputer l'éventuel crédit d'impôt représentatif de l'impôt danois dans les mêmes conditions que s'ils avaient perçu directement ces revenus (II de l'article 199 ter et article 199 ter A du CGI).

Section 3 :

Assistance entre Etats

39.Les directives 77/799/CEE relative à l'échange de renseignement et 76/308/CEE relative à l'assistance au recouvrement restent applicables entre les deux Etats. A compter du 1 er janvier 2009, les demandes d'assistance administrative adressées à l'administration danoise seront formulées sur ces fondements.

40.De même, en matière de correction des bénéfices d'entreprises associées, la convention européenne d'arbitrage du 23 juillet 1990 (Convention 90/436/CEE) relative aux doubles impositions en cas de corrections des bénéfices des entreprises associées reste applicable, offrant aux entreprises concernées la garantie d'une élimination des éventuelles doubles impositions. Sur le champ d'application et les modalités d'application de la convention d'arbitrage, il convient de se reporter à l'instruction BOI 14 F-1-06 du 23 février 2006.

41.L'application de certaines dispositions du code général des impôts ou de certains dispositifs doctrinaux est subordonnée à une condition de localisation au sein d'un Etat ayant conclu avec la France une convention comportant une clause d'assistance administrative permettant de lutter contre la fraude et l'évasion fiscales.

Dès lors que la France et le Danemark continuent à se prêter une telle assistance, il est admis de considérer que les conditions requises pour bénéficier de ces dispositions de droit interne sont satisfaites.

42.La justification de la localisation au Danemark pourra être apportée par le demandeur par tout moyen (attestation visée par l'administration fiscale danoise, avis d'imposition, …).

Supprimer :

B.O.C.D : 1958-I-174

S 1958-II-675

1959-II-787

1960-II-1067

B.O.E.D : 1958-I-7775

1959-I-7871

B.O.D.G.I. : 14 B-4-70

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

•

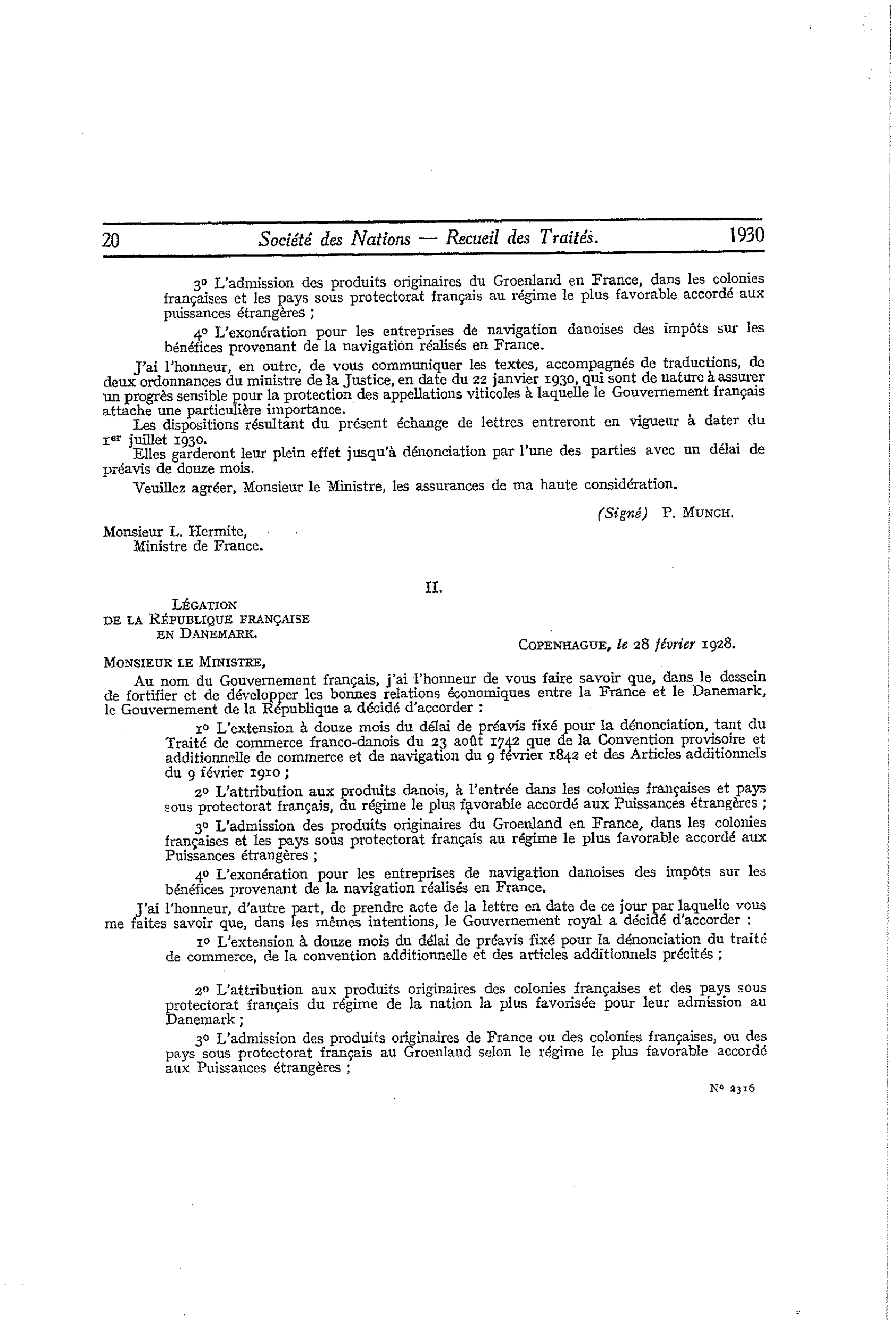

ECHANGE DE LETTRES

Cher Monsieur Nordland,

L'imposition des bénéfices réalisés par les entreprises de navigation aérienne et maritime était régie par les stipulations de l'article 6 de la convention fiscale franco-danoise du 8 février 1957.

Du fait de la dénonciation de cette convention, l'accord par échange de notes entre les gouvernements danois et français relatif aux relations économiques entre les deux pays du 28 février 1930 reprend pleinement ses effets à partir du jour où la convention cesse de produire les siens, soit le 1er janvier 2009.

En conséquence, les entreprises des navigation françaises (respectivement danoises) seront exonérées d'impôts sur les bénéfices au Danemark (respectivement en France) provenant de la navigation réalisée au Danemark (respectivement en France).

Je vous saurais gré de me faire savoir si vous partagez l'interprétation selon laquelle les stipulations de cet accord s'appliquent depuis le 1er janvier dernier aux activités de navigation, qu'il s'agisse de navigation maritime ou de navigation aérienne.

Veuillez agréer, Cher Monsieur Nordland, l'expression de mes sentiments les meilleurs.

Le Sous-Directeur

Christian Comolet-Tirman

Cher Monsieur Comolet-Tirman,

Je vous remercie pour votre lettre du 1 er avril 2009 concernant les modalités d'application de l'échange de notes du 28 février 1930 entre la France et le Danemark relatif aux relations économiques entre les deux pays. Suite à la dénonciation de la convention fiscale franco-danoise du 8 février 1957, ces notes ont repris effet depuis le 1er janvier 2009, ainsi que stipulé à l'Article 6, pararaphe 2, de la Convention.

Je partage l'interprétation, selon laquelle les dispositions des notes du 28 février 1930 concernant l'exonération de l'imposition des bénéfices provenant de la « navigation » s'appliquent en matière de « navigation maritime » et de « navigation aérienne ».

Veuillez agréer l'expression de mes sentiments distingués.

Ivar Nordland

Deputy Permanent Secretary

1 Cas d'un contribuable considéré comme domicilié fiscalement en France au sens de l'article 4 B.