B.O.I. N° 43 du 2 mars 1992

BULLETIN OFFICIEL DES IMPÔTS

6 E-1-92

N° 43 du 2 mars 1992

6 C.D. / 4 ( E 132 , E 2413)

Instruction du 19 février 1992

Taxe professionnelle. Exonérations et réductions de bases. Assujettissement de certaines coopératives agricoles et sociétés d'intérêt collectif agricole

(C.G.I., art. 1451 et 1468)

NOR : BUDF9210033J

[S.L.F. - Bureau B3]

Les coopératives agricoles, leurs unions et les sociétés d'intérêt collectif agricole (SICA) sont exonérées de taxe professionnelle lorsqu'elles remplissent les conditions prévues à l'article 1451 1° et 2° du code général des impôts.

Dans le cas contraire, leur base d'imposition est réduite de moitié (art. 1468 du code général des impôts).

Ces dispositions sont modifiées, à compter de 1991, par l'article 102-V de la loi de finances pour 1991, n° 90-1168 du 29 décembre 1990 (cf. BOI 6 A-1-91 ).

Les coopératives et SICA qui font appel public à l'épargne, ainsi que les SICA dont plus de 50 % du capital ou des voix sont détenus par des associés non agriculteurs perdent le bénéfice de l'exonération ou de la réduction de base de taxe professionnelle.

L'imposition à la taxe professionnelle de ces sociétés dans les conditions de droit commun sera toutefois établie progressivement pour certaines d'entre elles.

La présente instruction a pour objet de commenter ces dispositions.

•

SECTION I -

CHAMP D'APPLICATION DE LA MESURE

I - COOPERATIVES AGRICOLES ET SICA FAISANT APPEL PUBLIC A L'EPARGNE

L'article 5 de la loi n° 91-5 du 3 janvier 1991 permet aux coopératives agricoles et à leurs unions de faire appel public à l'épargne sous réserve de disposer d'un montant de capital libéré au moins égal à 1 500 000 F.

A - Notion d'appel public à l'épargne

L'article 72 de la loi du 24 juillet 1966 énumère quatre critères permettant de définir la notion d'appel public à l'épargne.

1 - Inscription des titres à la cote officielle ou au second marché d'une bourse de valeurs ;

2 - Recours à un établissement de crédit, à un établissement financier ou à une société de bourse pour le placement des titres, quels qu'ils soient ;

3 - Recours à des procédés de publicité quelconque pour le placement des titres ;

4 - Recours au démarchage.

Un seul de ces critères est suffisant pour caractériser l'appel public à l'épargne mais ceux-ci ne sont pas limitatifs. Selon la Commission des Opérations de Bourse (COB), la notion d'appel public à l'épargne dépend également de l'étendue de la diffusion des titres dans le public. Une société est ainsi présumée faire appel public à l'épargne lorsque la diffusion de ses titres concerne plus de 300 personnes.

B - Titres concernés

La notion d'appel public à l'épargne concerne l'ensemble des émissions de valeurs mobilières (actions, obligations, titres participatifs, certificats coopératifs d'investissement) et de titres de créances négociables (billets de trésorerie).

Toutefois, les sociétés coopératives et SICA qui procéderaient à des augmentations de capital par émission de parts sociales ou d'actions nouvelles sont expressément exclues de l'imposition à la taxe professionnelle alors même que ces émissions pourraient être qualifiées d'appel public à l'épargne selon les critères de la COB (cf. J.O. Débats Assemblée Nationale du 16 novembre 1990, p. 5571 et J.O. Débats Sénat du 10 décembre 1990, p. 4899 - Diffusion des titres auprès de plus de 300 personnes).

II - SICA NON CONSTITUEES MAJORITAIREMENT D'AGRICULTEURS

Le paragraphe V-1-b de l'article 102 de la loi de finances pour 1991 dispose que sont assujetties à la taxe professionnelle dans les conditions de droit commun les SICA dont plus de 50 % du capital ou des voix sont détenus, directement ou par l'intermédiaire de filiales, par des associés autres que ceux visés aux 1°, 2° et 3° de l'article L 522-1 du code rural, à savoir :

1° - toute personne physique ou morale ayant la qualité d'agriculteur ou de forestier dans la circonscription 1 de la société coopérative agricole ;

2° - toute personne physique ou morale possédant dans cette circonscription des intérêts agricoles qui correspondent à l'objet social de la société coopérative agricole et souscrivant l'engagement d'activité prévu par le a du premier alinéa de l'article L 521-3 (obligation pour chaque coopérateur d'utiliser les services de la société pour une durée déterminée et de souscrire une quote part du capital en fonction de cet engagement d'activité) ;

3° - tout groupement agricole d'exploitation en commun de la circonscription (GAEC).

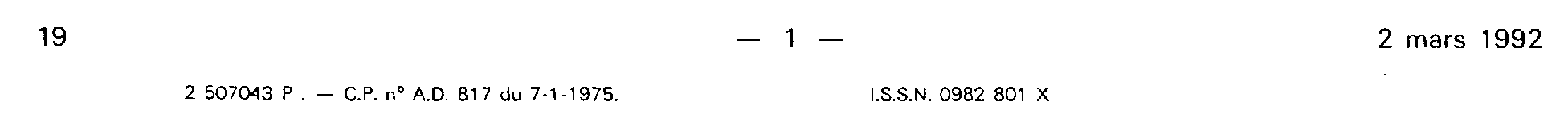

Les différentes hypothèses envisageables sont développées dans le tableau ci-après.

•

SECTION II -

MISE EN OEUVRE DE LA MESURE

I - DATE D'APPRECIATION DES CONDITIONS JUSTIFIANT L'IMPOSITION

Conformément au principe de l'annualité, la situation des coopératives et des SICA au regard des conditions posées par l'article 102-V de la loi de finances pour 1991 doit être appréciée au 1 er janvier de chaque année.

Ainsi, à titre d'exemple, une coopérative qui, au 1 er janvier 1992, a émis des titres représentatifs d'un appel public à l'épargne, est imposable dans les conditions de droit commun au titre de 1992 (sous réserve toutefois des précisions apportées au III ci-après).

Cette coopérative peut, en revanche, bénéficier à nouveau de l'exonération ou de la réduction de bases de taxe professionnelle prévues aux articles 1451 et 1468 du code général des impôts à compter du 1 er janvier de l'année qui suit celle au cours de laquelle elle a procédé au remboursement des titres concernés.

En conséquence, lorsqu'entre la date de souscription des déclarations de taxe professionnelle (1 er Mai de N - 1) et le 31 décembre de la même année, la société coopérative, soit procède au remboursement de ses titres représentatifs d'un appel public à l'épargne, soit au contraire émet de tels titres, ce qui modifie son régime d'imposition à la taxe professionnelle, elle doit en informer le service des impôts, et, le cas échéant, déposer une déclaration de taxe professionnelle.

II - DETERMINATION DES BASES D'IMPOSITION POUR LA PREMIERE ANNEE D'IMPOSITION SELON LE REGIME DE DROIT COMMUN

A - Période de référence

Pour la première année au titre de laquelle les établissements d'une coopérative ou d'une SICA précédemment exonérée de taxe professionnelle sont assujettis à cette taxe dans les conditions de droit commun, les impositions sont, conformément aux dispositions de l'article 1467 A du code général des impôts, établies sur les bases de l'avant-dernière année précédant celle de l'imposition.

En effet, l'assujettissement à la taxe professionnelle d'un établissement préexistant ne constitue, ni une création d'établissement, ni un changement d'exploitant, au sens de l'article 1478 du code général des impôts.

Ainsi, une coopérative ou une SICA exonérée de taxe professionnelle au titre de 1991 et qui remplit au 1 er janvier 1992, les conditions prévues à l'article 102-V de la loi de finances pour 1991 est imposable en 1992 sur les éléments d'imposition de 1990.

B - Réduction pour embauche et investissement

L'article 1469 A bis du code général des impôts prévoit qu'il n'est pas tenu compte, pour le calcul de la réduction pour embauche ou investissement, de l'augmentation de base d'imposition résultant de la cessation totale ou partielle de l'exonération d'un établissement (cf. DB 6 E 2412 § 22).

Les établissements de coopératives ou SICA précédemment exonérés ne peuvent donc pas bénéficier de la réduction pour embauche ou investissement la première année au titre de laquelle ils deviennent imposables dans les conditions de droit commun.

En ce qui concerne les établissements ayant bénéficié de la réduction de moitié prévue à l'article 1468 du code général des impôts l'année précédant celle de leur entrée dans le régime de droit commun (année N - 1), la réduction pour embauche ou investissement est calculée en comparant les bases imposables en N - 1, avant application de l'article 1468 précité, et les bases imposables en N.

C - Obligations déclaratives

Les coopératives et SICA qui, en application de l'article 102-V de la loi de finances pour 1991 deviennent imposables à la taxe professionnelle à compter du 1 er janvier 1992, ont dû, compte tenu de la date de publication de la loi de finances pour 1991, déposer, en principe, avant le 1 er mai 1991, la déclaration 1003 prévue à l'article 1477 du code général des impôts.

De même, les coopératives et SICA qui, au cours d'une année ultérieure, viendraient à remplir les conditions fixées à l'article 102-V précité devront souscrire, pour l'année suivante, une déclaration 1003, selon les modalités prévues aux A et B ci-dessus.

III - DISPOSITIONS TRANSITOIRES

L'article 102-V-2 de la loi de finances pour 1991 prévoit que l'application du régime de droit commun sera progressive pour certaines coopératives et SICA.

A - Champ d'application

1 - Coopératives agricoles

Sont exclusivement concernées les coopératives agricoles et leurs unions qui ont émis des titres participatifs avec appel public à l'épargne 2 avant le 1 er juillet 1990 et qui, au titre de 1991, ont bénéficié, soit de l'exonération prévue à l'article 1451 du code général des impôts, soit de la réduction de base prévue au 1° du I de l'article 1468 du même code.

Les autres coopératives agricoles et unions qui, au 1 er janvier 1992, détiennent des titres constitutifs d'un appel public à l'épargne sont passibles de la taxe professionnelle, dès 1992, dans les conditions de droit commun.

2 - SICA

Il s'agit des SICA visées au b du 1 de l'article 102-V (cf. ci-dessus n° ) qui ont bénéficié, au titre de l'année 1991, soit de l'exonération de taxe professionnelle prévue à l'article 1451, soit de la réduction de base prévue au 1° du I de l'article 1468 du même code.

Sont par conséquent passibles de la taxe professionnelle dans des conditions de droit commun dès 1992 :

- les SICA ayant fait appel public à l'épargne ;

- les SICA visées au b du 1 de l'article 102-V créées à compter du 1 er janvier 1991. Ces sociétés sont en effet dispensées de taxe professionnelle, au titre de 1991, sur le fondement de l'article 1478-II du code général des impôts et non de l'article 1451.

B - Nature des mesures transitoires

1 - Principe

Les bases d'imposition des coopératives, unions et SICA visées ci-dessus en A qui, au titre de 1991, ont bénéficié de l'exonération prévue à l'article 1451 du code général des impôts, sont réduites :

- de 70 %, au titre de 1992 ;

- de 40 %, au titre de 1993 ;

- de 20 %, au titre de 1994.

Les bases d'imposition des coopératives et SICA visées au A ci-dessus qui, au titre de 1991, ont bénéficié de la réduction de moitié des bases prévue à l'article 1468 sont réduites :

- de 35 %, au titre de 1992 ;

- de 20 %, au titre de 1993 ;

- de 10 %, au titre de 1994.

La base d'imposition sur laquelle porte cette réduction est définie dans la documentation de base (6 E 2413, § 8 à 10).

Lorsqu'elle est applicable (cf. § ci-dessus), la réduction pour embauche ou investissement est calculée en comparant les bases imposables d'une année par rapport à celles de l'année précédente, avant application de la réduction (cf. DB 6E 2412, § 6 à 10).

Ces coopératives et SICA seront imposées sur la totalité de leurs bases, à compter de 1995, sous réserve bien entendu qu'elles remplissent encore les conditions prévues à l'article 102-V-1.

2 - Cas particulier : Coopératives et SICA qui exerçaient en 1991 une activité imposable et une activité exonérée (DB 6 E 2413, § 11 et suivants) et qui deviennent imposables à la taxe professionnelle en 1992 dans les conditions prévues au 1 ci-dessus.

La base d'imposition correspondant au personnel, aux locaux et aux matériels affectés à l'activité qui était exonérée au titre de 1991, sera réduite dans la proportion de :

- 70 %, au titre de 1992 ;

- 40 %, au titre de 1993 ;

- 20 %, au titre de 1994.

La base d'imposition relative au personnel, aux locaux et aux matériels afférents à l'activité imposable et qui au titre de 1991, étaient imposée pour 50 % de son montant sera réduite dans la proportion de :

- 35 %, au titre de 1992 :

- 20 %, au titre de 1993 ;

- 10 %, au titre de 1994.

Au titre de 1995, ces sociétés sont imposées sur la totalité de leurs bases d'imposition.

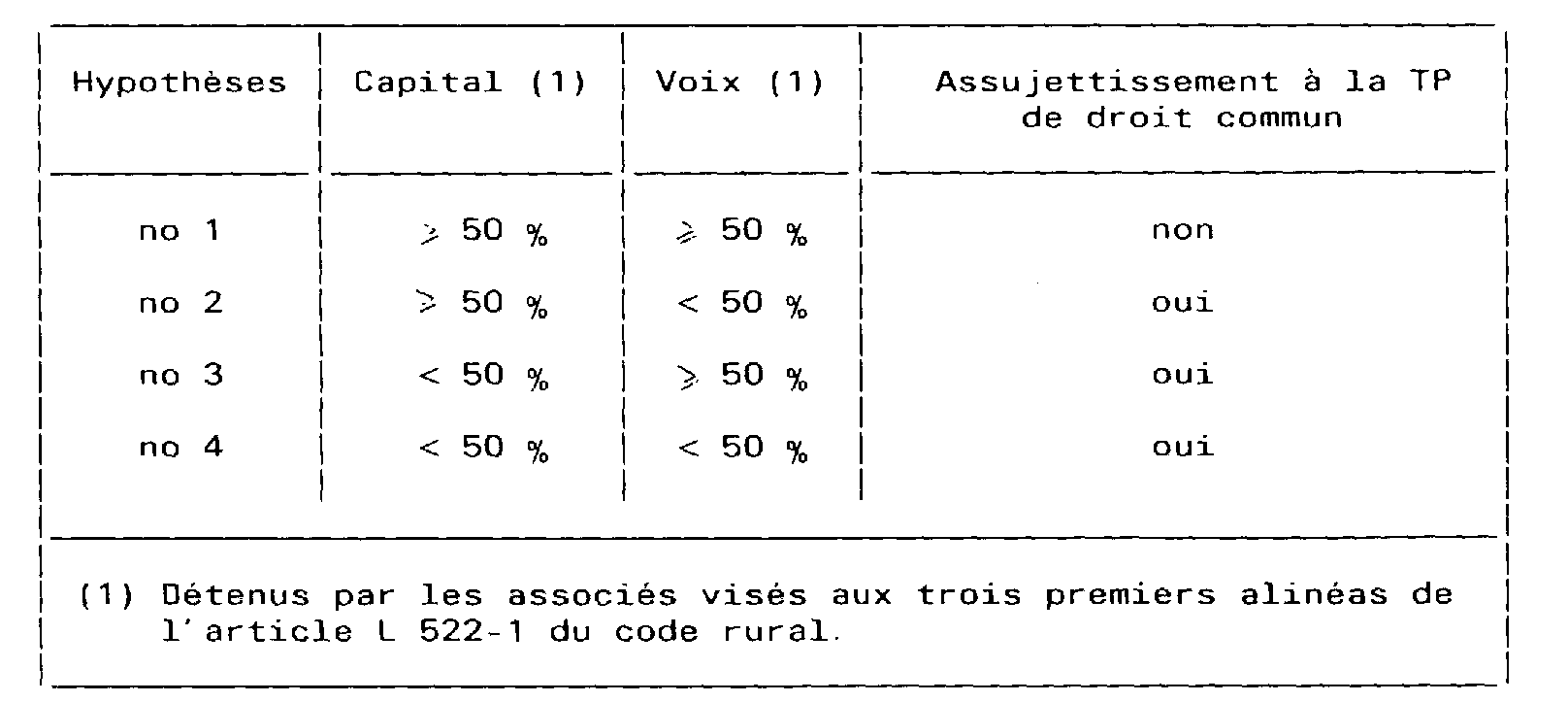

Exemple : Une coopérative de fruits et légumes a émis des titres participatifs avec appel public à l'épargne en janvier 1990.

Elle se caractérise par les éléments suivants :

1- Au titre de 1992, la coopérative est imposée sur une base s'élevant à : (500 000 x 30 %) + (600 000 x 65 %) = 540 000 F.

2- Au titre de 1993, la coopérative est imposée sur une base s'élevant à : (520 000 x 60 %) + (630 000 x 80 %) = 816 000 F.

3- Au titre de 1994, la coopérative est imposée sur une base s'élevant à : (540 000 x 80 %) + (650 000 x 90 %) = 1 017 000 F.

4 - Au titre de 1995, la coopérative est imposée sur une base s'élevant à : 560 000 + 680 000 = 1 240 000.

Annoter : 6 E 132 - 6 E 2413

Le Directeur ,

Chef du Service de la Législation Fiscale

M. TALY

1 Cette circonscription est définie dans les statuts et fait partie des critères d'identification d'une coopérative.

2 Créés par la loi du 3 janvier 1983, les titres participatifs constituent des valeurs mobilières négociables qui peuvent être cotées à la cote officielle ou à la cote du second marché (loi du 24 juillet 1966, article 283-6).