B.O.I. N° 47 du 29 MARS 2007

BULLETIN OFFICIEL DES IMPÔTS

5 F-13-07

N° 47 du 29 MARS 2007

IMPÔT SUR LE REVENU. TRAITEMENTS ET SALAIRES. EVALUATION FORFAITAIRE DES AVANTAGES EN NATURE

(NOURRITURE ET LOGEMENT). LIMITES D'EXONERATION DES INDEMNITÉS FORFAITAIRES POUR FRAIS

PROFESSIONNELS (REPAS ET GRAND DEPLACEMENT). EVALUATION SIMPLIFIEE DES FRAIS DE REPAS DANS LE

CADRE DU REGIME DES FRAIS RÉELS. MONTANTS APPLICABLES POUR L'IMPOSITION DES REVENUS DE 2006 ET

DE 2007.

(C.G.I., art. 81-1°, 82 et 83-3°)

NOR : BUD F 07 20519 J

Bureau C 1

|

PRESENTATION

La présente instruction indique les montants ou limites retenus au titre de l'imposition des revenus des années 2006 et 2007 pour : - l'évaluation forfaitaire des avantages en nature au titre du logement ou de la nourriture ; - l'exonération des allocations forfaitaires pour frais professionnels servies au titre des dépenses supplémentaires de repas ou d'un « grand déplacement » en France métropolitaine. Sont également indiquées les modifications du tarif des indemnités de grand déplacement outre-mer ou à l'étranger intervenues au cours de l'année 2006 ; - l'évaluation simplifiée des frais de repas dans le cadre du régime des frais réels. En ce qui concerne l'évaluation des avantages en nature, il est rappelé que l'article 57 de la loi de finances rectificative pour 2005 (n° 2005-1720 du 30 décembre 2005) a supprimé la distinction entre les salariés selon que leur rémunération excède ou pas le plafond de la sécurité sociale en sorte que, depuis l'imposition des revenus de 2005, les avantages en nature sont évalués pour l'impôt sur le revenu selon les règles prévues pour le calcul des cotisations de sécurité sociale pour l'ensemble des salariés. Cette mesure de simplification a fait l'objet d'une instruction publiée le 12 janvier 2007 (BOI 5 F-1-07 ). • |

||||

|

A. EVALUATION DES AVANTAGES EN NATURE

1.En application du premier alinéa de l'article 82 du code général des impôts (CGI), les avantages en nature, c'est-à-dire la mise à disposition ou la fourniture par l'employeur à ses salariés d'un bien ou d'un service à titre gratuit ou à un prix inférieur à leur valeur réelle, sont, au même titre que la rémunération versée en espèces des bénéficiaires, imposables à l'impôt sur le revenu.

Aux termes du second alinéa de l'article 82 précité, dans sa rédaction issue de l'article 57 de la loi de finances rectificative pour 2005 (n° 2005-1720 du 30 décembre 2005), les règles d'évaluation des avantages en nature applicables en matière d'impôt sur le revenu sont , pour l'imposition des revenus perçus depuis le 1 er janvier 2005 , totalement alignées sur celles prévues pour le calcul des cotisations de sécurité sociale et ce, quel que soit le niveau de rémunération des bénéficiaires 1 .

Sont indiquées ci-après les évaluations forfaitaires des avantages consentis au titre de la nourriture et du logement à retenir pour l'imposition des revenus de 2006 et de 2007.

I. Nourriture

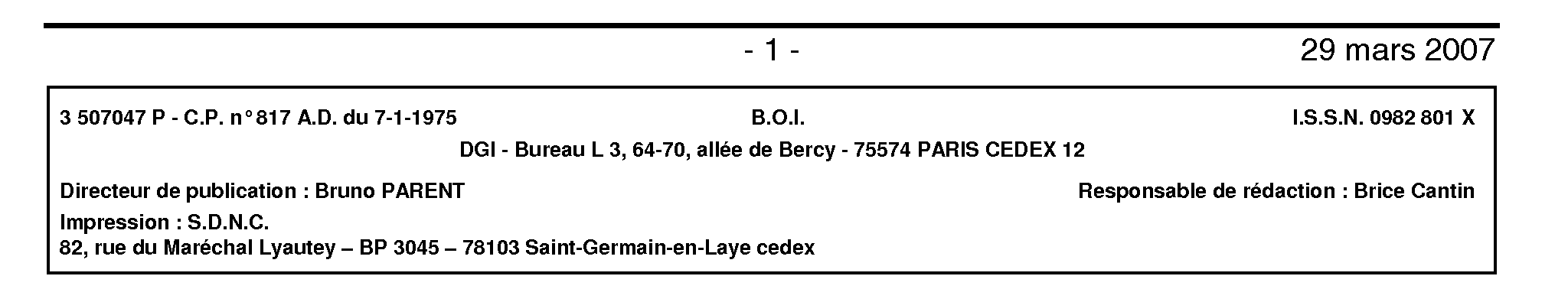

2.L'évaluation forfaitaire de l'avantage en nature nourriture s'établit comme suit pour l'imposition des revenus de 2006 et de 2007 :

II. Logement

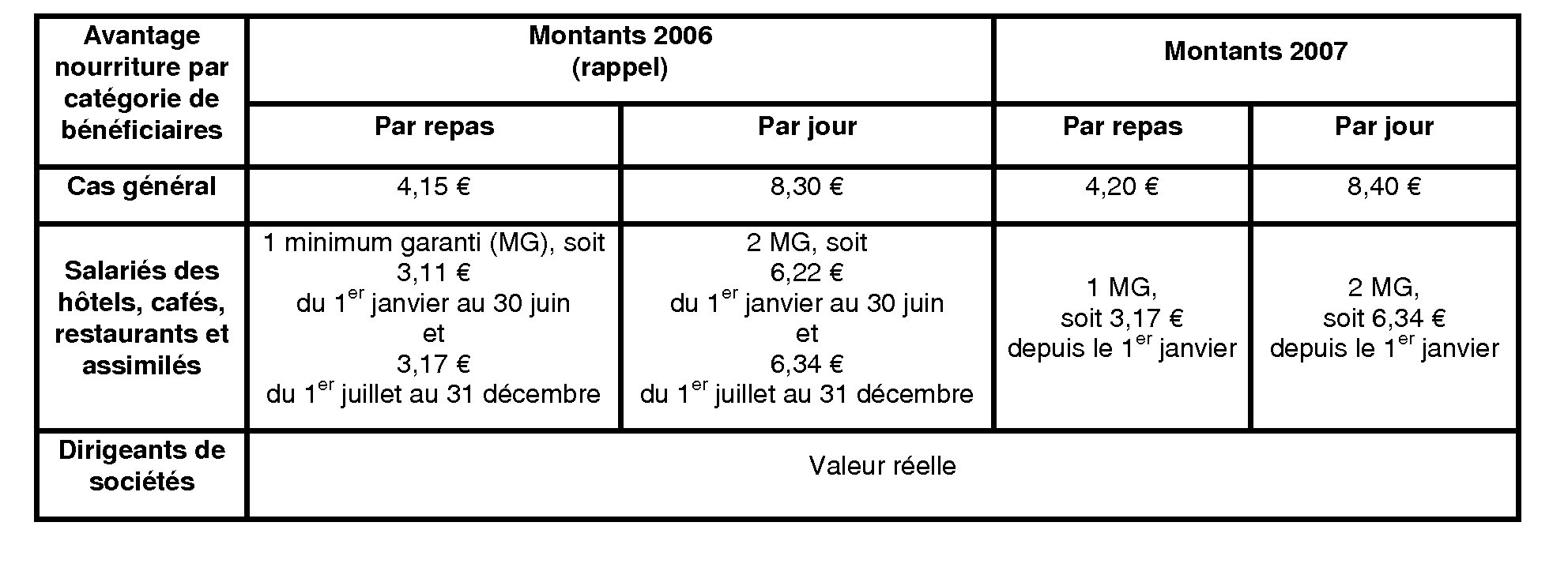

3.Le barème d'évaluation forfaitaire de l'avantage en nature logement applicable, sauf option de l'employeur pour la valeur locative servant de base à la taxe d'habitation (valeur locative cadastrale), s'établit comme suit pour l'imposition des revenus de 2006 et de 2007 : 2

Exemple : un logement de trois pièces fourni gratuitement par l'employeur à un salarié dont la rémunération brute en espèces s'élève à 3 000 € par mois (soit entre 1,1 et 1,3 fois le montant mensuel du plafond de la sécurité sociale) doit en 2006 être évalué à : 107 × 3 = 321 € par mois.

III. Autres avantages en nature

4.Pour l'évaluation des autres avantages en nature (véhicule, outils issus des nouvelles technologies de l'information et de la communication ...), il convient de se reporter aux n° 16 à 31 du BOI 5 F-1-07 précité.

B. LIMITES D'EXONERATION DES INDEMNITES FORFAITAIRES POUR FRAIS PROFESSIONNELS

5.En application du 1° de l'article 81 du CGI, et sauf option pour le régime des frais réels, les indemnités versées aux salariés en compensation des frais inhérents à la fonction ou l'emploi occupé sont exonérées d'impôt sur le revenu lorsqu'elles sont utilisées conformément à leur objet.

Par mesure de simplification, il est admis, sauf pour les dirigeants de sociétés et assimilés pour lesquels elles constituent un supplément de rémunération imposable en application de l'article 80 ter du CGI, que les indemnités forfaitaires pour frais professionnels sont présumées utilisées conformément à leur objet à concurrence des montants prévus pour l'assiette des cotisations de sécurité sociale. Pour plus de précisions sur les conditions d'exonération des indemnités forfaitaires pour frais professionnels, il convient de se reporter aux n° 59 à 73 du BOI 5 F-1-04 .

Sont indiquées ci-après les limites d'exonération des indemnités pour frais professionnels applicables pour l'imposition des revenus de 2006, ainsi que, sous réserve des limites d'exonération des indemnités de grand déplacement outre-mer et à l'étranger pour lesquelles ne sont indiquées que les modifications intervenues le cas échéant en 2006, celles applicables pour l'imposition des revenus de 2007.

I. Indemnités de repas

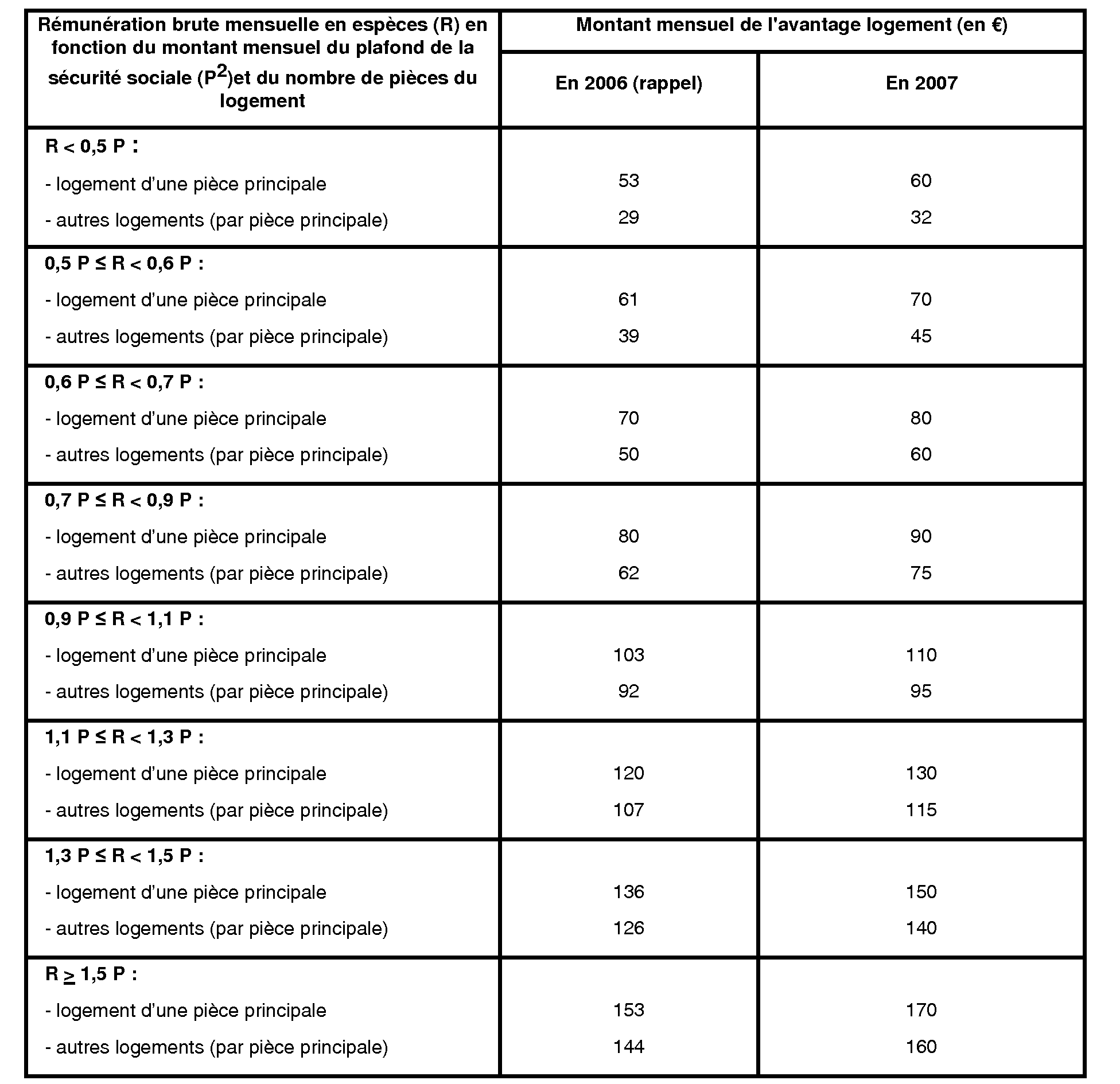

6.Le tableau ci-après indique les limites d'exonération des indemnités forfaitaires de repas applicables pour l'imposition des revenus de 2006 et de 2007 :

II. Indemnités de grand déplacement

7.Un salarié en déplacement professionnel peut percevoir des indemnités forfaitaires destinées à compenser ses dépenses supplémentaires de logement et de nourriture, appelées « indemnités de grand déplacement ».

L'exonération des indemnités de grand déplacement est limitée aux déplacements dont la durée continue ou discontinue dans un même lieu n'est pas supérieure à trois mois. Lorsque les conditions de travail conduisent le salarié à une prolongation de la durée de son affectation au-delà de trois mois sur un même lieu de travail, il convient de se reporter aux précisions apportées au n° 72 du BOI 5 F-1-04 .

1. Grand déplacement en France métropolitaine

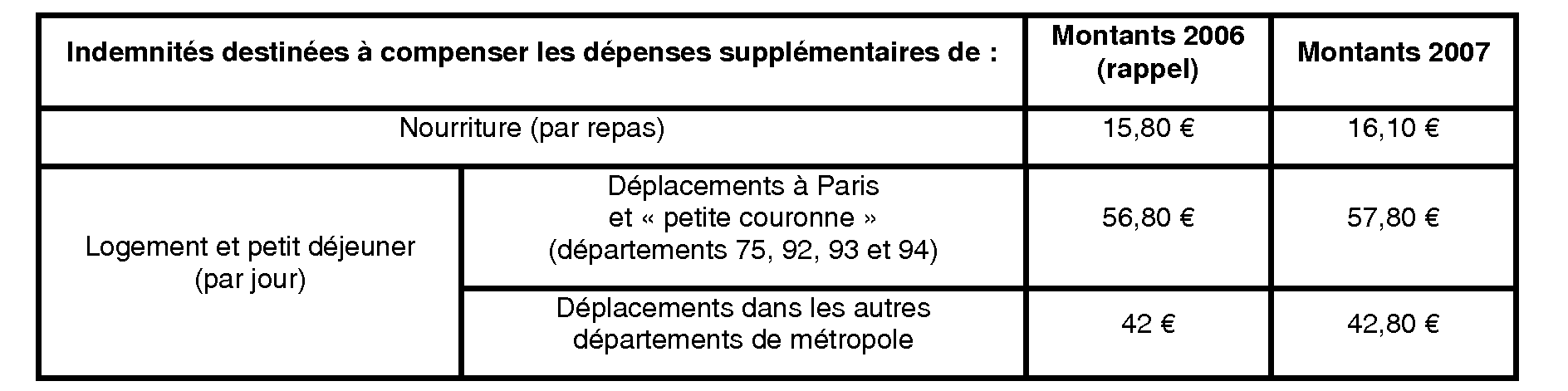

8.Le tableau ci-après indique les limites d'exonération des indemnités de grand déplacement en France métropolitaine applicables pour l'imposition des revenus de 2006 et de 2007 3 :

2. Grand déplacement en outre-mer

9.Lorsque le salarié est en déplacement professionnel outre-mer, les limites d'exonération des indemnités de grand déplacement sont fixées par référence aux montants des indemnités de mission allouées aux personnels civils et militaires de l'Etat envoyés en mission temporaire dans ces départements et territoires d'outre-mer.

Depuis le 1 er novembre 2006, le montant maximum des indemnités de mission outre-mer est prévu par un arrêté du 3 juillet 2006 (b de l'article 1 er ) fixant les taux des indemnités de mission prévues à l'article 3 du décret n° 2006-781 du 3 juillet 2006 fixant les conditions et les modalités de règlement des frais occasionnés par les déplacements temporaires des personnels civils de l'Etat.

Par suite, pour la période du 1 er janvier au 31 octobre 2006, il convient de faire application des montants précisés au n° 70 du BOI 5 F-1-04 .

A compter du 1 er novembre 2006, il convient de retenir le taux maximal de l'indemnité de mission prévu par l'arrêté précité du 3 juillet 2006, soit :

- 90 € pour la Martinique, la Guadeloupe, la Guyane, La Réunion, Mayotte et Saint-Pierre-et-Miquelon ;

- 120 € (ou 14 320 F CFP) pour la Nouvelle-Calédonie, les îles Wallis et Futuna et la Polynésie française.

3. Grand déplacement à l'étranger

10.Lorsque le salarié est en déplacement professionnel à l'étranger, les limites d'exonération des indemnités de grand déplacement sont fixées par référence aux montants des indemnités de mission allouées aux personnels civils de l'Etat envoyés en mission temporaire à l'étranger.

Les taux de ces indemnités figurent in extenso en annexe 1 à l'arrêté précité du 3 juillet 2006 (cf. 9 ci-dessus), publié au Journal officiel (JO) du 4 juillet 2006 et assorti d'un rectificatif au JO du 8 juillet, auquel il convient donc de se reporter 4 .

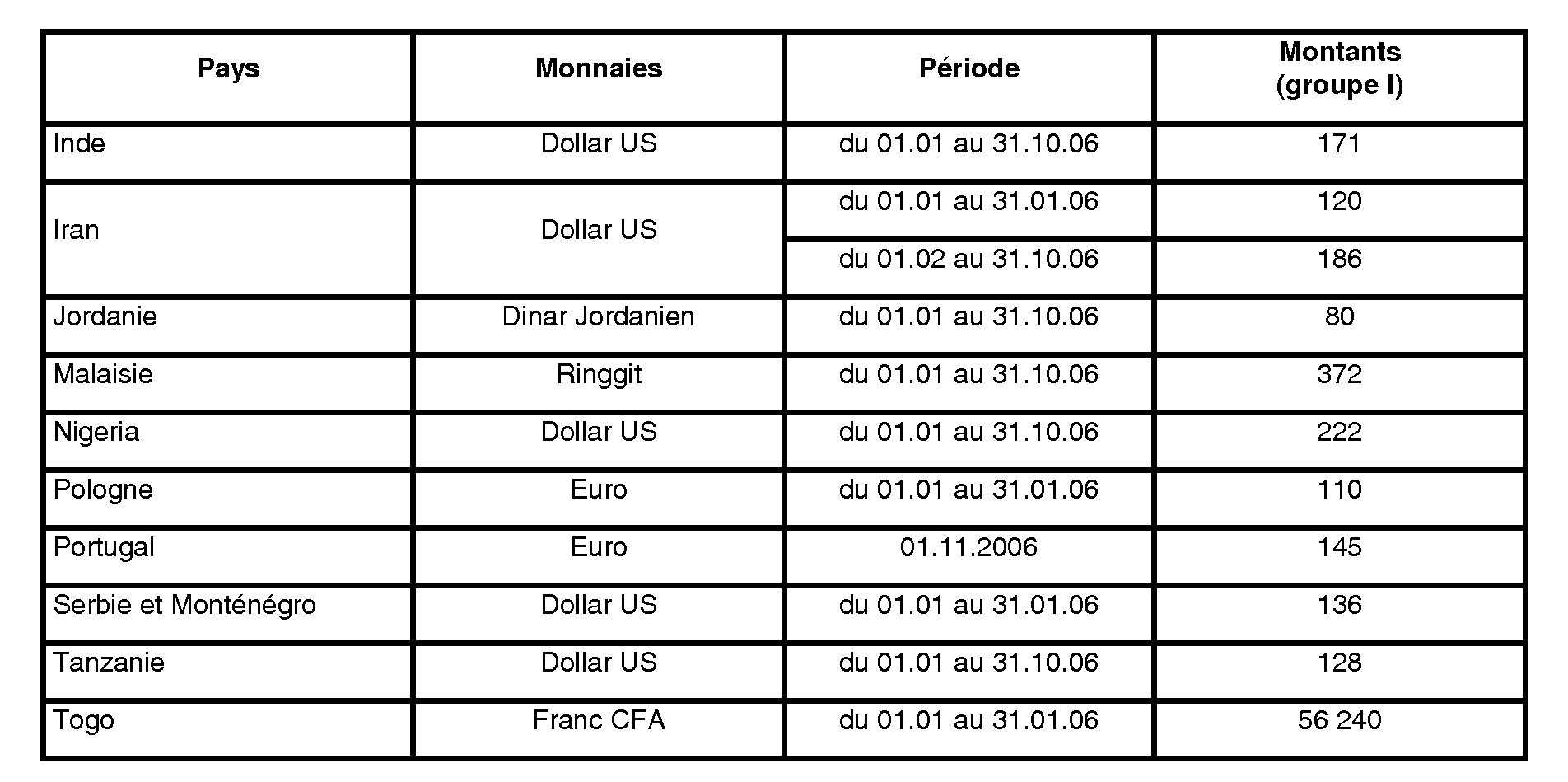

En effet, les tarifs qui y sont mentionnés, en vigueur depuis le 1 er novembre 2006, sont en fait ceux applicables depuis le 1 er janvier 2006, sous réserve toutefois, et pour les périodes de l'année 2006 considérées, des tarifs repris dans le tableau ci-après :

III. Autres indemnités pour frais professionnels

11.Concernant les autres allocations pour frais d'emploi (indemnités kilométriques, indemnités de mobilité professionnelle...), il convient de se reporter au BOI 5 F-1-04 , notamment aux n° 66 et 73.

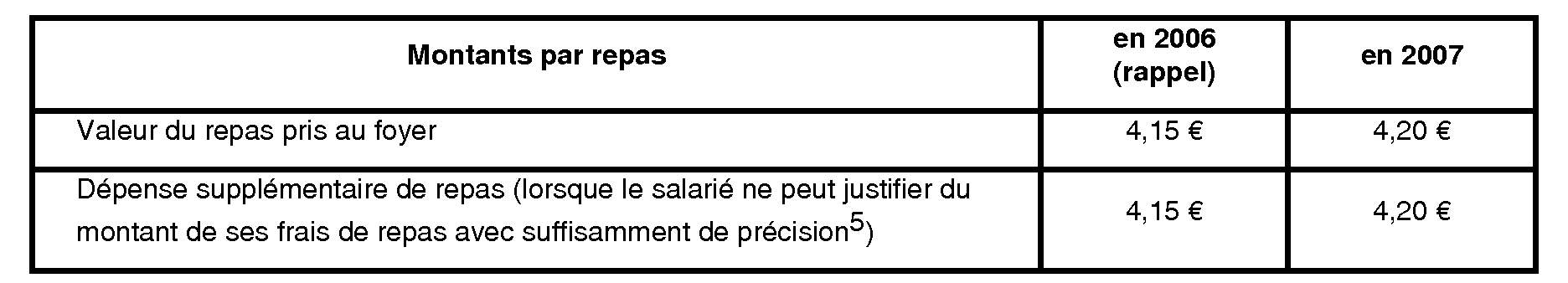

C. EVALUATION DES FRAIS SUPPLÉMENTAIRES DE REPAS DANS LE CADRE DU REGIME DES FRAIS RÉELS

12.Les modalités d'évaluation des frais supplémentaires de repas en cas d'option pour la déduction des frais réels et justifiés sont précisées au n° 76 du BOI 5 F-1-04 .

Le tableau ci-après indique les montants applicables pour l'imposition des revenus de 2006 et 2007 : 5

BOI liés : 5 F-1-04 et 5 F-1-07 .

La Directrice de la législation fiscale

Marie-Christine LEPETIT

1 Cette mesure de simplification a fait l'objet de commentaires détaillés dans une instruction publiée le 12 janvier 2007 au présent bulletin officiel sous la référence 5 F-1-07 .

2 P = montant mensuel du plafond de la sécurité sociale, soit 2 589 € en 2006 (31 068 € par an) et 2 682 € en 2007 (32 184 € par an).

3 Les indemnités forfaitaires de l'espèce versées au titre des frais supplémentaires de repas et des frais d'hébergement aux personnels civils de l'Etat conformément aux textes réglementaires qui leur sont applicables sont présumées utilisées conformément à leur objet à concurrence des montants fixés par ces textes (depuis le 1 er novembre 2006, a de l'article 1 er de l'arrêté du 3 juillet 2006 fixant les taux des indemnités de mission prévues à l'article 3 du décret n° 2006-781 du 3 juillet 2006 fixant les conditions et modalités de règlement des frais occasionnés par les déplacements temporaires des personnels civils de l'Etat et arrêtés spécifiques pris par départements ministériels).

4 Les taux des indemnités de mission (groupe I) sont également disponibles sur le site internet du ministère de l'économie, des finances et de l'industrie : « www.minefi.gouv.fr », thème « Europe et international », « Données chiffrées » puis « Frais de mission ». Pour la Russie et la Serbie et Monténégro, les montants indiqués sont en euros (et non en dollars US, comme indiqué par erreur). Pour l'Erythrée, le Liechtenstein et les Iles Salomon, il s'agit d'indemnités dont le montant est fixé depuis le 1 er novembre 2006. Enfin, pour le Portugal, le montant est de 160 euros (et non de 145, comme indiqué par erreur).

5 A cet égard, il est rappelé qu'il s'agit du cas où le salarié justifie ne pas disposer d'un mode de restauration collective sur son lieu de travail ou à proximité ou que, pour des raisons liées à l'exercice de sa profession (horaires de travail incompatibles avec les horaires de la cantine, par exemple), il n'est pas en mesure d'y prendre ses repas. Dans l'hypothèse contraire, les frais supplémentaires de repas déductibles s'entendent de la différence, s'il y a lieu, entre le prix du repas payé à la cantine, par exemple, et la valeur du repas pris au foyer (évalué forfaitairement à 4,15 € pour 2006 et 4,20 € pour 2007).