SECTION 2 DISPOSITIONS PROPRES AUX OEUVRES D'ART

SECTION 2

Dispositions propres aux oeuvres d'art

A. VENTES RÉALISÉES DIRECTEMENT PAR L'ARTISTE CRÉATEUR

I. Dispositions applicables jusqu'au 30 septembre 1991

1L'article 261-4-5° du CGI, issu de l'article 31-4-5° de la loi n° 78-1240 du 29 décembre 1978 exonérait les prestations de services et les livraisons de biens effectuées, dans le cadre de leur activité libérale, par les auteurs des oeuvres de l'esprit désignées à l'article 3 de la loi n° 57-298 du 11 mars 1957 sur la propriété littéraire et artistique, à l'exclusion des opérations réalisées par les architectes,

2L'article 260-1° du CGI permettait toutefois aux auteurs des oeuvres de l'esprit d'opter pour le paiement de la TVA. Cette possibilité était également accordée aux ayants droit des auteurs.

II. Dispositions applicables à compter du 1er octobre 1991

3Les articles 261-4-5° et 260-1° du CGI ont été abrogés à compter du 1er octobre 1991 par la loi n° 91-716 du 26 juillet 1991.

En application des dispositions des articles 256 et 256 A du CGI, et de l'article 5 de la loi susvisée, les auteurs des oeuvres de l'esprit agissant à titre indépendant doivent, à compter du 1er octobre 1991, soumettre à la TVA les livraisons de biens qu'ils réalisent à titre onéreux.

4Les ayants droit des auteurs qui bénéficiaient de l'exonération prévue à l'article 261-4-5° du CGI sont à compter du 1er octobre 1991 également redevables de la TVA. Tel est aussi le cas des conjoints survivants d'auteurs bénéficiaires de l'usufruit du droit d'exploitation prévu à l'article 24 de la loi du 11 mars 1957.

5Ont désormais la qualité d'assujetti qui détermine celle de redevable de la TVA :

- l'auteur personne physique ;

- la société de personnes ;

- l'association ;

- la société de fait ou en participation lorsque les membres se comportent entre eux et vis à vis des tiers comme de véritables associés qui participent aux apports, à la gestion et aux résultats.

6Les opérations imposables sont les opérations de vente d'oeuvres graphiques ou plastiques (peintures, sculptures, dessins ...) exonérées de TVA avant le 1er octobre 1991.

Les opérations suivantes dont l'exonération avait été admise sont désormais imposables :

- vente des exemplaires des oeuvres dont l'auteur assure lui-même la reproduction et la diffusion (situation des auteurs-éditeurs) ;

- vente des exemplaires des oeuvres lorsque l'auteur est lié à l'éditeur par un contrat « à compte d'auteur ». Dans cette situation, l'éditeur commercialise les exemplaires pour le compte de l'auteur auquel il est lié par un contrat de louage d'ouvrage.

Pour la détermination de la base d'imposition cf. DB 3 A 1134, n°s 46 et suiv.

Pour l'application de la franchise en base aux auteurs des oeuvres de l'esprit et à leurs ayants droit, cf. DB 3 F 1312.

B. VENTES D'OEUVRES D'ART PAR DES INTERMÉDIAIRES

I. Dispositions applicables jusqu'au 30 septembre 1991

7Les commissions et courtages portant sur les oeuvres d'art originales devaient supporter la TVA au taux normal et selon les règles de droit commun. La base normalement imposable de ces opérations, était constituée par le montant brut des rémunérations reçues ou des profits réalisés, à quelque titre que ce soit, par les commissionnaires et courtiers. Ces dispositions concernaient notamment les galeries d'art qui vendaient à la commission, pour le compte des artistes, les oeuvres réalisées par ces derniers.

8Bien entendu, dans l'hypothèse où ces intermédiaires ne remplissaient pas les conditions pour bénéficier du régime fiscal prévu par l'article 266-1-b , 1er alinéa du CGI, ils devaient acquitter la TVA sur le montant total de la transaction. En effet, les intéressés ne pouvaient bénéficier de l'exonération réservée aux auteurs d'oeuvres de l'esprit et à leurs ayants droit à moins qu'ils ne figurent parmi ces derniers.

II. Dispositions applicables à compter du 1er octobre 1991

Artistes plasticiens qui vendent leurs oeuvres par l'intermédiaire d'une galerie

9L'intervention de la galerie peut s'effectuer selon plusieurs modalités :

a. la galerie loue ses cimaises.

10L'artiste assume personnellement toutes les charges (publicité, catalogue, vernissage...) et perçoit le produit intégral des ventes, la galerie se contentant de lui louer ses cimaises.

Dans cette situation, l'artiste vend personnellement ses oeuvres. Il est imposable sur le prix de vente total réclamé aux acquéreurs de ses oeuvres.

La galerie est imposable sur les sommes facturées à l'artiste au titre de la location de cimaises.

L'artiste peut déduire la TVA sur la prestation qui lui est ainsi facturée.

b. la galerie agit comme commissionnaire, courtier ou dépositaire.

1° Régime applicable jusqu'au 31 décembre 1992.

11En application des dispositions de l'article 266-1- b du CGI, la galerie était imposable sur sa seule rémunération lorsqu'elle remplissait les conditions suivantes :

- elle agissait en vertu d'un mandat préalable et explicite ;

- elle ne devenait jamais propriétaire des oeuvres ;

- elle rendait compte à l'artiste du prix auquel elle avait traité avec l'acquéreur de l'oeuvre.

2° Régime applicable à compter du 1er janvier 1993.

12Depuis cette date, l'article 266-1- b du CGI, dans sa rédaction issue de la loi 92-677 du 17 juillet 1992, prévoit que pour les opérations réalisées par les intermédiaires qui agissent en leur nom propre mais pour le compte d'autrui, la base d'imposition est constituée par le montant total de la transaction. La galerie est réputée livrer elle-même l'oeuvre à l'acquéreur. Sa base d'imposition est égal au montant total de l'opération et correspond au prix acquitté par l'acquéreur, commission comprise.

c. la galerie achète les oeuvres de l'artiste.

14 Depuis le 1er janvier 1995, les livraisons d'oeuvres d'art peuvent être soumises à la TVA selon le régime de la marge forfaitaire de 30 % lorsqu'il n'est pas possible de déterminer avec précision le prix d'achat payé par un assujetti-revendeur au vendeur ou lorsque ce prix n'est pas significatif (CGI, art. 297 A-III issu de l'article 16 de la loi de finances rectificative pour 1994). Il est précisé qu'elle peuvent également soumettre leurs ventes au régime de la marge réelle (cf. DB 3 K 1221 ) ou les imposer sur le prix de vente total (cf. DB 3 K 1222 ).

Remarque . - Avant le 1er octobre 1991, les oeuvres d'art originales étaient soumises à la TVA soit sur une base forfaitaire égale à 30 % du prix de vente, soit sur la différence entre le prix de vente et le prix d'achat.

L'article 3 de la loi n° 91-716 du 26 juillet 1991 a supprimé la possibilité de soumettre les oeuvres d'art originales à la TVA sur une base forfaitaire d'imposition égale à 30 % du prix de vente hors taxe.

La base d'imposition des oeuvres d'art originales était donc constituée entre le 1er octobre 1991 et le 31 décembre 1994, soit de la marge réelle, soit du prix de vente total.

I. Modalités d'application de la marge forfaitaire

15Très fréquemment, pour les ventes d'oeuvres d'art, il n'est pas possible de déterminer exactement le prix d'achat payé par l'assujetti-revendeur à son fournisseur.

Les galeries sont souvent liées aux artistes par des contrats prévoyant en contrepartie de la fourniture régulière d'oeuvres d'art de leur création la prise en charge de dépenses courantes ou la réalisation d'actions de promotion.

Les actions de promotion concernent aussi d'autres artistes que ceux liés par contrat ou des courants artistiques et d'une manière générale, des oeuvres appartenant au patrimoine culturel.

Or, toutes ces dépenses engagées par les négociants sont constitutives du prix d'achat des oeuvres ; mais elles sont difficiles à chiffrer avec suffisamment d'exactitude pour permettre le calcul de la marge.

Une autre difficulté provient des stocks anciens des négociants.

Compte tenu des fluctuations du marché de l'art et de l'érosion monétaire, le prix d'achat des oeuvres détenues depuis plusieurs années dans les stocks du négociant peut n'être pas significatif du prix réel. L'application stricte du régime de la marge tendrait en fait à taxer le prix total.

Dans ces hypothèses, il est donc admis que la marge sur laquelle est appliquée la TVA soit égale à 30 % du prix de vente hors taxe de l'objet d'art.

Cette mesure appelle les précisions suivantes :

1. Elle ne concerne que les oeuvres d'art définies DB 3 K 1121 à 1127.

16Toutefois, il est admis qu'elle s'applique également aux pièces d'ébénisterie de plus de cent ans d'age dont la rareté et l'estampille ou l'attribution attestent de l'originalité du travail de l'artiste à l'exclusion des articles d'orfèvrerie ou de joaillerie. Ces biens présentent en effet des caractéristiques similaires aux oeuvres d'art. Pour la définition de ces biens, voir DB 3 C 2165, n° 5.

Les autres objets d'antiquité ou de collection et les biens d'occasion en sont exclus.

2. Elle s'applique aux acheteurs-revendeurs :

a. qui réalisent des actions de promotion.

17Pour bénéficier de cette mesure, le négociant doit justifier d'actions de promotion. Celles-ci se traduisent notamment par la participation à des foires, manifestations, expositions temporaires ou permanentes effectuées en France ou à l'étranger.

Elles peuvent concerner des oeuvres d'un même artiste (mort ou vivant), des oeuvres appartenant à un courant (par exemple, impressionnisme) ou des oeuvres regroupées autour d'un même thème.

La preuve de l'organisation d'opérations de promotion peut être faite par tout moyen :

- cartons d'invitation, affiches, publicité dans la presse ;

- vernissages ;

- éditions de catalogues, etc. ;

- la preuve peut également résulter de l'existence d'un contrat liant le négociant en oeuvres d'art à l'artiste ou de la production de correspondances échangées entre l'artiste ou ses ayants droit et le négociant en oeuvres d'art ou lettres du négociant contresignées par l'artiste ou ses ayants droit ;

Par mesure de simplification, il est admis que la marge forfaitaire de 30 % soit applicable à toutes les livraisons d'oeuvres d'art par les négociants qui effectuent de manière habituelle de telles actions de promotion, sans qu'il y ait lieu de s'attacher au nombre d'artistes concernés, à l'importance relative de ces actions en fonction des artistes ou à la date d'entrée des oeuvres dans le stock.

b. ou qui disposent de stocks anciens.

18À titre de simplification, la valeur d'acquisition des oeuvres d'art détenues dans les stocks du négociant depuis plus de six ans est présumée non significative. Lors de la vente de ces biens, la taxe peut donc être appliquée sur la marge forfaitaire de 30 %.

Le délai court à partir du jour de l'inscription en comptabilité de l'acquisition de l'oeuvre d'art.

3. Calcul de la marge forfaitaire.

19La marge sur laquelle est appliquée la TVA est égale à 30 % du prix de vente hors taxe de l'oeuvre d'art.

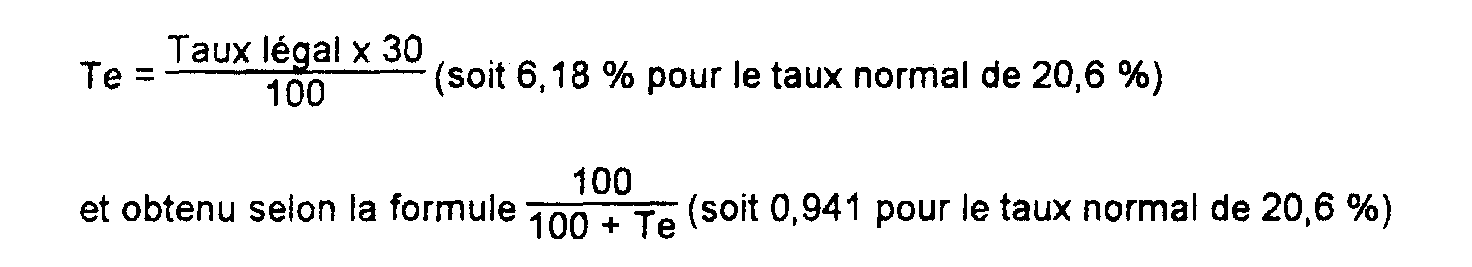

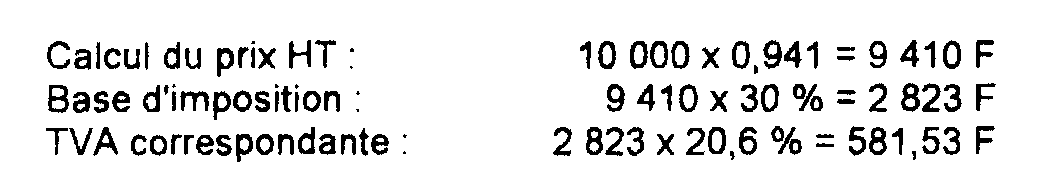

Lorsque le vendeur indique à son client un prix TTC, il y a lieu, pour déterminer la base d'imposition, de ramener au préalable ce prix hors taxe par application d'un coefficient de conversion correspondant à un taux effectif (Te) :

Exemple :

Un négociant en oeuvres d'art cède un tableau pour un prix TTC de 10 000 F (TVA à 20,6 %).

Remarque . - Les livraisons de biens soumises à la taxe par application de la marge forfaitaire ne peuvent pas entrer dans le calcul de la marge globale.

II. Cas particulier : oeuvres d'art, vente de lithographies originales encadrées

20La marge forfaitaire de 30 % applicable aux oeuvres d'art (cf. n°s 15 et suiv. ci-dessus) prévue à l'article 297 A-III du CGI concerne les ventes portant sur les oeuvres d'art à l'exclusion, en principe, des cadres qui sont passibles de la taxe dans les conditions de droit commun. Toutefois, il a été admis que le régime particulier d'imposition s'applique lorsque les lithographies originales sont vendues encadrées, moyennant un prix global. En outre, le caractère et la valeur du cadre doivent être en rapport avec l'oeuvre proprement dite. Mais cette mesure de tempérament ne s'applique pas lorsque la vente du cadre est dissociable de l'oeuvre : il en est ainsi notamment lorsque le client choisit son cadre ou lorsque la galerie d'art fait apparaître de manière distincte les prix respectifs du cadre et de l'oeuvre. (Réponse ministérielle, ROGER-MACHART, AN, JO du 13 mars 1989, p. 1223, Rep. n° 7424)

D. LES TAUX

21En application des articles 23 de la loi n° 91-1322 du 30 décembre 1991 et 46 de la loi n° 91-1323 de la même date, la taxe sur la valeur ajoutée, jusqu'au 31 décembre 1992, est perçue au taux de 5,5 % en ce qui concerne les opérations d'achat, de vente, de livraison, d'importation, de commission, de courtage ou de façon portant sur les oeuvres d'art originales.

Il s'agit des oeuvres d'art originales définies par les décrets n° 91-1326 du 23 décembre 1991 et n° 92-953 du 7 septembre 1992 dont les dispositions sont commentées dans la première partie de la présente instruction.

Les opérations autres que celles visées par la loi sont soumises à la TVA au taux qui leur est propre.

Le taux de 5,5 % s'applique en France métropolitaine, y compris en Corse.

Le taux est de 2,10 % pour les départements de la Guadeloupe, de la Martinique et de la Réunion (article 296-a du CGI).

Le taux réduit s'applique que la base d'imposition de l'opération soit la marge ou le prix de vente total.

Remarque . - La définition des oeuvres d'art originales commentée ci-dessus vaut également pour l'application du régime des ventes aux enchères publiques, notamment pour ce qui concerne les importations effectuées en vue de telles ventes (cf. DB 3 K 31, n°s 32 et suiv. ).

1. Pour les oeuvres d'art originales définies par le décret du 23 décembre 1991 (oeuvres reprises de l'ancien article 71 de l'annexe III au CGI et photographies d'art) le taux réduit s'applique aux opérations réalisées à compter du 1er octobre 1991 dès lors que l'auteur de l'oeuvre est vivant.

Les mêmes oeuvres d'art originales dont l'auteur est décédé sont soumises au taux réduit à compter du 1er janvier 1992.

2. Pour les pièces d'ébénisterie définies par le décret du 7 septembre 1992, le taux réduit s'applique aux opérations réalisées à compter de la date d'entrée en vigueur du décret du 7 septembre 1992 publié au Journal officiel du 9 septembre 1992 : dans le département de Paris, un jour franc après sa publication au Journal officiel, soit le 11 septembre 1992, dans les autres départements, un jour franc après l'arrivée du Journal officiel au chef lieu d'arrondissement.

3. Pour l'ensemble des oeuvres d'art originales, le taux réduit s'applique jusqu'au 31 décembre 1992.

4. Le taux réduit concerne les opérations pour lesquelles la TVA est exigible à compter des dates d'entrée en vigueur indiquées ci-dessus.

Pour les livraisons et les achats, la date d'exigibilité est constituée par la délivrance des biens ou leur importation.

Les biens placés en admission temporaire avant les dates d'entrée en vigueur mentionnées ci-dessus sont soumis au taux réduit s'ils sont mis à la consommation après ces dates. Toutefois, cette mesure ne concerne pas les biens qui bénéficient des dispositions transitoires indiquées aux BOI 3 K-1-91 , paragraphe V et 3 K-2-91, paragraphe IV.

Pour les prestations de services, l'exigibilité intervient lors de l'encaissement du prix ou du débit si le redevable a été autorisé à utiliser ce mode de paiement ; dans ce dernier cas, le taux réduit ne s'applique pas aux avances et acomptes perçus avant la date d'entrée en vigueur de ce taux.

22 Jusqu'au 31 décembre 1994, la taxe sur la valeur ajoutée était perçue au taux de 5,5 % en ce qui concerne les opérations d'achat, de vente, de livraison, d'importation, d'acquisition intracommunautaire, de commission, de courtage ou de façon portant sur les oeuvres d'art originales.

Cette disposition qui avait été adoptée jusqu'à l'entrée en vigueur de la 7e directive est abrogée à compter du 1er janvier 1995.

L'article 278 septies est remplacé par de nouvelles dispositions, qui, s'agissant des oeuvres d'art, réservent, conformément à la directive, l'application du taux réduit à certaines opérations.

Le taux de 5,5 % s'applique dans les conditions suivantes (cf. également DB 3K 221, n°s 1 à 3 ).

I. Les livraisons d'oeuvres d'art effectuées par leur auteur ou par ses ayants droit

23L'application du taux réduit est réservée aux oeuvres d'art définies ci-avant DB 3 K 1121 à 1127.

La possibilité d'appliquer le taux réduit est strictement limitée. Seul l'auteur de l'oeuvre et ses ayants droit peuvent appliquer le taux réduit.

Le taux réduit est applicable dès lors, bien entendu, que ces personnes ne bénéficient pas de la franchise en base de 245 000 F (cf. DB 3 F 1312).

Les livraisons de ces mêmes biens par d'autres personnes (galerie d'art, intermédiaire agissant en son nom propre) relèvent du taux normal.