SECTION 3 RÉGIME SIMPLIFIÉ DE LIQUIDATION ET DE RECOUVREMENT

SECTION 3

Régime simplifié de liquidation et de recouvrement

1L'article 12 de la loi n° 69-1161 du 24 décembre 1969 (loi de finances pour 1970) avait autorisé le Gouvernement à prendre par décret en Conseil d'État, avant le 1er janvier 1971, toutes dispositions en vue de définir un régime simplifié de liquidation et de recouvrement des taxes sur le chiffre d'affaires dues par les personnes qui n'étaient pas placées sous le régime du forfait et qui ne réalisaient pas un chiffre d'affaires annuel excédant le double des limites prévues pour l'application de ce régime. Ce texte avait également prévu que ce décret pourrait alléger les formalités imposées à ces mêmes personnes en matière d'imposition des bénéfices industriels et commerciaux.

Le décret n° 70-910 du 5 octobre 1970, pris en application des dispositions susvisées, a institué le régime simplifié ainsi prévu et en a fixé la date d'entrée en vigueur au 1er janvier 1971.

2L'institution du régime simplifié répondait à un double objectif :

- d'une part, permettre aux petites et moyennes entreprises imposées d'après leur bénéfice et leur chiffre d'affaires réels de bénéficier de simplifications en ce qui concerne l'établissement et le contenu de leurs déclarations fiscales ;

- d'autre part, grâce à la définition de formalités très proches de celles du forfait, offrir aux redevables imposés selon ce régime la possibilité d'adopter un système d'imposition qui, du fait de son caractère réel, leur permette d'avoir une connaissance plus précise de leur gestion.

3Ce régime a, par la suite, fait l'objet d'aménagements apportés par la loi de finances pour 1978 (n°77-1467 du 30 décembre 1977).

En effet, cette loi a prévu :

- dans son article 8, repris à l'article 282 bis du CGI, que les redevables entrant dans le champ d'application du forfait et qui optent pour le régime simplifié d'imposition des TCA, peuvent bénéficier de la franchise et des décotes 1 ;

- dans son article 72, repris à l'article 302 septies A-III du CGI, que les redevables imposés selon le régime simplifié peuvent, sur option, liquider l'impôt dans le cadre de l'exercice comptable et non plus de l'année civile. Les modalités d'application de cette disposition ont été fixées par le décret n° 79-204 du 5 mars 1979 codifié sous les articles 242 septies A à 242 septies L de l'annexe II au CGI.

11Actuellement le régime simplifié de liquidation et de recouvrement propre aux taxes sur le chiffre d'affaires est défini par les articles 302 septies A et 302 septies A ter du CGI. Ses modalités d'application sont fixées par les articles 204 ter à 204 sexies , 242 quater à 242 septies L , 267 quinquies , 267 sexies et 383 ter de l'annexe II au CGI.

Dans la présente section sont examinés :

- le champ d'application de ce régime (sous-section 1) ;

- les formalités à accomplir par les redevables qui y sont soumis (sous-section 2) ;

- l'application de la franchise en impôt et de la décote (sous-section 3) ;

- l'application de la franchise en base (sous-section 4) ;

- le remboursement de crédits non imputables (sous-section 5).

SOUS-SECTION 1

Champ d'application

2Il est également applicable :

- aux redevables qui, entrant dans le champ d'application du régime du forfait, se placent volontairement (sur option) sous le régime simplifié (cf. ci-dessous n° 7 ) ;

- au titre de la première année de dépassement, pour les redevables placés sous le régime simplifié d'imposition et dont le chiffre d'affaires vient à excéder les limites supérieures pour l'application de ce régime ;

- aux sociétés civiles de moyens définies à l'article 36 de la loi n° 66-879 du 29 novembre 1966 (cf. 5 G 482) imposables à la TVA (cf. ci-dessous n° 26 ).

3Compte tenu des dispositions particulières concernant les titulaires de revenus non commerciaux imposables à la TVA, une distinction doit être faite entre ces redevables et ceux dont l'activité relève des bénéfices industriels et commerciaux. Des commentaires particuliers sont également réservés aux titulaires de revenus fonciers (cf. ci-dessous n° 24 ) et aux sociétés civiles de moyens (cf. ci-dessous n° 26 ).

I. Entreprises relevant des bénéfices industriels et commerciaux

1. Entreprises soumises à titre obligatoire au régime simplifié d'imposition.

4Ces entreprises appartiennent aux catégories suivantes :

- entreprises exploitées par des personnes physiques ou morales qui réalisent un chiffre d'affaires annuel compris entre les limites du forfait et les chiffres limites mentionnés au n° 1 ci-dessus ;

- entreprises réalisant un chiffre d'affaires au plus égal aux limites du forfait mais qui sont exclues de ce régime, soit en raison de leur forme (société de capitaux ; sociétés imposées selon le régime des sociétés de personnes défini à l'article 8 du CGI, à l'exception des sociétés civiles visées au 1er alinéa de l'article 302 ter -2 du CGI.), soit du fait de la nature de leur activité (opérations portant exclusivement sur la location des matériels ou biens de consommation durables, opérations réalisées par les personnes agissant en qualité d'intermédiaire pour l'achat, la souscription, ou la vente des immeubles, des fonds de commerce, ou des actions ou parts de sociétés immobilières, opérations concourant à la production et à la livraison d'immeubles).

5Pour l'appréciation des chiffres limites de 5 000 000 F et 1 500 000 F, il convient de se référer à certaines des règles retenues pour l'application du régime d'imposition forfaitaire, telles que :

-comparaison avec la limite appropriée selon qu'il s'agit de vente de marchandise et de fourniture de logement ou d'autres opérations (essentiellement prestations de services) ;

- en cas d'activité mixte, comparaison du chiffre d'affaires global avec la limite de 5 000 000 F et du chiffre d'affaires relatif aux seules prestations de services avec la limite de 1 500 000 F ;

- la prise en compte à concurrence de seulement 50 % de leur montant, des ventes d'essence, de supercarburant et de gazole (CGI, art. 302 ter -1, al. 4) ;

- la détermination des plafonds applicables aux entreprises nouvelles et à celles qui cessent leurs activités, pluralité d'entreprises, etc. (3 F 2212).

6Pour ces entreprises le régime simplifié constitue le régime normal d'imposition. Il ne présente cependant pas un caractère obligatoire car les entreprises en cause peuvent, sur option, demander à être placées sous le régime de l'imposition d'après leur chiffre d'affaires et leur bénéfice réel (cf. ci-après 3 E 1332, n°s 2 et suiv. ).

2. Entreprises soumises au régime simplifié sur option.

7Sous réserve des exclusions prévues par l'article 302 ter -2 du CGI et mentionnées ci-dessus n° 4 , 2 e tiret, les entreprises ainsi visées sont celles qui, exploitées sous la forme individuelle ou de sociétés de personnes non passibles de l'impôt sur les sociétés et non imposées selon le régime des sociétés de personnes défini à l'article 8 du CGI, réalisent un chiffre d'affaires annuel, taxes comprises, qui n'excède pas les limites prévues pour l'application du forfait fixées à 500 000F et 150 000F pour les entreprises industrielles, commerciales ou artisanales (cf. 3 F 2211).

Pour ces entreprises, le forfait demeure le régime de droit commun. Toutefois, ce régime n'est pas obligatoire et les redevables peuvent y renoncer en exercant une option pour le régime simplifié (CGI, ann. II, art. 267 quinquies -II).

Le régime du forfait et les modalités de l'option pour le régime simplifié d'imposition sont examinés 3 F 22 et 3 F 2221.

Il est seulement rappelé que l'option peut être exercée avant le 1er février de chaque année [CGI, ann II, art. 267 quinquies -III] 3 Pour les entreprises nouvelles l'option doit être exercée dans les trois mois du début de l'activité. Ce délai est également applicable aux entreprises nouvelles qui désirent se placer sous le régime de droit commun d'imposition des bénéfices et du chiffre d'affaires. L'option revêt un caractère global et place donc l'optant sous le régime simplifié tant en matière de bénéfices que de taxes sur le chiffre d'affaires. Elle est valable pour l'année au cours de laquelle elle est formulée et pour l'année suivante. Elle est irrévocable pendant ces deux années. L'option est reconduite tacitement par période de deux ans et doit faire l'objet d'une renonciation expresse du redevable avant le 1er février de l'année suivant la période pour laquelle ladite option a été exercée ou reconduite tacitement.

II. Titulaires de revenus non commerciaux

8Il est rappelé que les activités libérales et autres activités non commerciales se situent, depuis le 1er janvier 1979 dans le champ d'application de la TVA, quelles que soient les modalités d'exécution, ou la forme juridique des entreprises qui les réalisent. Un certain nombre d'entre elles sont cependant expressément exonérées, sans qu'il soit, dans certains cas, possible d'exercer une option pour l'assujettissement volontaire (professions médicales, enseignement, assurances) [cf. 3 A 312].

9Les titulaires de revenus non commerciaux qui réalisent des opérations soumises à la TVA, de plein droit ou par option, depuis le 1er janvier 1979, pouvaient être soumis à des régîmes d'imposition différents selon qu'il s'agissait de déterminer leurs résultats ou leur chiffre d'affaires. L'article 103 de la loi de finances pour 1982 (n° 81-1160 du 30 décembre 1981), codifié sous l'article 302 septies A quater du CGI, remédie à cette anomalie en instituant un régime unifié d'imposition analogue à celui existant en matière d'imposition du bénéfice industriel et commercial et du chiffre d'affaires. Ce régime s'applique à compter du 1er janvier 1982.

Il convient donc d'examiner le régime d'imposition simplifié des intéressés à compter du 1er janvier 1982, date d'application de la loi de finances précitée, étant précisé :

- qu'ils peuvent opter pour le régime simplifié s'ils entrent dans le champ d'application du forfait en matière de TVA ;

- que la limite supérieure pour l'admission au régime simplifié d'imposition a été portée, à compter du 1er janvier 1996, à 1 500 000 F au lieu de 1 100 000 F pour les prestations de services (cf. n° 1 ci-dessus).

10La loi précitée fixe trois principes :

111. Le régime d'imposition à la TVA est fonction de celui applicable pour la détermination du bénéfice non commercial :

- forfait (fixé pour un an) si le redevable est placé sous le régime de l'évaluation administrative ;

- réel (régime simplifié ou régime de droit commun) si le redevable est placé de plein droit ou par option sous le régime de la déclaration contrôlée.

122. Par symétrie, si le redevable opte pour le régime simplifié d'imposition de son chiffre d'affaires 4 son résultat est obligatoirement déterminé selon le régime de la déclaration contrôlée (CGI, art. 302 septies A quater , 3ème alinéa).

133. Les principes qui précédent sont également applicables lorsque les titulaires de revenus non commerciaux réalisent des opérations commerciales à titre accessoire. La limite de 175 000 F qui détermine le champ d'application des régimes forfaitaire et réel, s'apprécie alors en totalisant les recettes indépendamment de la nature juridique (civile ou commerciale) des opérations auxquelles elles se rapportent.

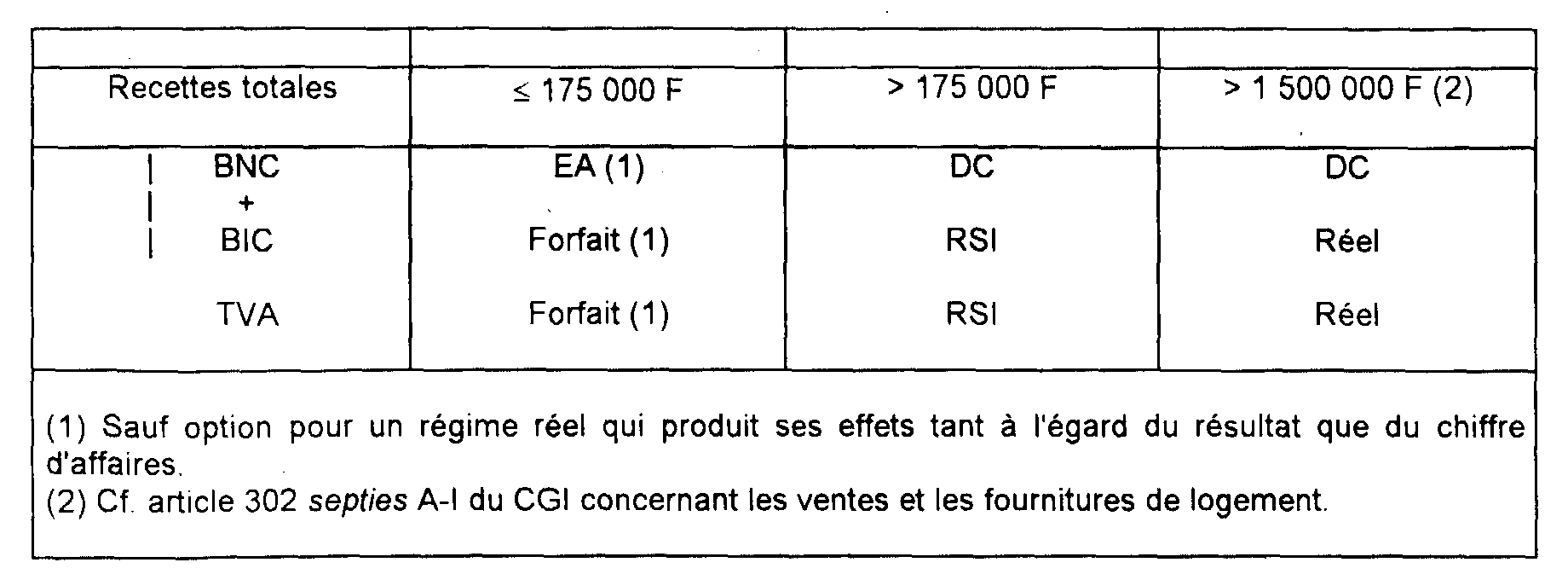

14En définitive, eu égard au relèvement à 1 500 000 F de la limite supérieure pour l'admission au régime simplifié d'imposition à compter du 1er janvier 1996 (cf. ci-dessus n°s 1 et 9 ), la situation se présente ainsi :

15Ce dispositif appelle les commentaires suivants.

À compter du 1er janvier 1982, la limite de 175 000 F définit le champ d'application des régimes forfaitaires aussi bien en ce qui concerne l'impôt sur le revenu que la TVA. En d'autres termes à l'égard des titulaires de revenus non commerciaux le forfait de chiffre d'affaires s'applique jusqu'à 175 000 F de recettes.

16Cette limite, de même que la limite supérieure prévue pour l'admission au régime simplifié d'imposition, s'apprécie en totalisant l'ensemble des recettes, y compris celles procurées par une activité de nature commerciale exercée à titre accessoire (il importe peu que les bénéfices tirés de cette activité commerciale accessoire soient taxés dans la catégorie des BNC ou des BIC selon qu'elles constituent ou non le prolongement direct de l'activité libérale), dès lors qu'elles sont réalisées dans la même entreprise.

Remarque :

17Les critères à retenir en matière commerciale pour apprécier l'existence d'une entreprise unique ou, au contraire, d'entreprises distinctes sont précisés au 3 F 2212, n°s 9 à 12.

Ces critères peuvent être également retenus pour les autres secteurs d'activité, sauf à tenir compte que les redevables de la TVA titulaires de revenus non commerciaux de différentes sources ou exerçant des activités relevant respectivement des BNC et des BIC doivent être considérés comme exploitant des entreprises distinctes lorsque leurs activités, exercées ou non dans un même lieu, se rattachent à des secteurs économiques différents et font appel à des moyens, services ou organisations propres. En revanche, les membres de professions non commerciales qui exercent des activités complémentaires ou qui fournissent des prestations connexes 5 s'adressant à une même clientèle doivent être considérés comme exploitant une entreprise unique même si les prestations sont rendues dans des cabinets, agences ou bureaux séparés 6 .

Le régime simplifié d'imposition à la TVA s'applique donc :

1. À titre obligatoire :

181° Aux titulaires de revenus non commerciaux (imposables à la TVA de plein droit ou sur option) effectuant uniquement des opérations taxées dans la catégorie des BNC et qui placés sous le régime de la déclaration contrôlée en matière d'impôt sur le revenu, réalisent un montant total de recettes annuelles supérieur à 175 000 F mais n'excédant pas 1 500 000 F.

192° Aux titulaires de revenus non commerciaux (imposables à la TVA de plein droit ou sur option) effectuant des opérations taxées dans la catégorie des BNC et des opérations taxées dans la catégorie des BNC et qui, placés sous le régime de la déclaration contrôlée en matière d'impôt sur le revenu, réalisent un montant total de recettes annuelles supérieur à 175 000 F mais sans excéder 1 500 000 F s'il s'agit de prestations ou supérieur à 500 000 F mais sans excéder 5 000 000 F s'il s'agit de prestations et de ventes.

20Il est précisé que les titulaires de revenus non commerciaux qui, placés précédemment sous le régime du forfait, dépassent pendant deux années consécutives les limites de 175 000 F ou 500 000 F (chiffres limites pour l'application du forfait) relèvent de plein droit du régime simplifié d'imposition à compter du 1er janvier de la deuxième année du dépassement.

21 3° Aux titulaires de revenus non commerciaux dont les recettes totales annuelles ne dépassent pas 175 000 F ou 500 000 F selon le cas, mais qui optent pour le régime de la déclaration contrôlée en matière d'impôt sur le revenu.

22Exemples :

1° Architecte ayant réalisé, en 1995, 190 000 F de recettes dont 20 000 F au titre de ses opérations de gestion immobilière (syndic d'immeubles).

Ce contribuable sera normalement imposé dans les conditions suivantes :

TVA : régime simplifié d'imposition pour 190 000 F ;

BNC : régime de la déclaration contrôlée pour 170 000 F ;

BIC : régime simplifié d'imposition pour 20 000 F.

2° Vétérinaire ayant réalisé en 1995, 200 000 F de recettes dont 45 000 F provenant de ventes de médicaments hors prescription médicale et de gardiennage d'animaux.

Ce redevable sera normalement imposé dans les conditions suivantes :

TVA : régime simplifié d'imposition pour 200 000 F ;

BIC : régime simplifié d'imposition pour 200 000 F (cf. 3 E 1312, n°s 48 et 49 ).

Si ce vétérinaire avait réalisé en 1995, 200 000 F de recettes dont 25 000 F provenant de ventes de médicaments hors prescription, 5 000 F de gardiennage d'animaux et 5 000 F de traitements prophylaxiques il serait imposé :

TVA : régime simplifié d'imposition pour 200 000 F ;

BNC : régime de la déclaration contrôlée pour 200 000 F ;

1 Pour les opérations réalisées à compter du 1er janvier 1978.

2 Chiffres limites applicables à compter du 1er janvier 1996 (art. 15 de la loi de finances rectificative pour 1995 n° 95-1347 du 30 décembre 1995). Avant cette date, et depuis le 1er janvier 1995, ces chiffres étaient fixés respectivement à 3 800 000 F et 1 100 000 F. Les conséquences du relèvement de ces chiffres limites sont exposées ci-après 3 E 1311, n°s 28 et suivants.

3 Disposition applicable pour la première fois en 1978. Antérieurement l'option devait être formulée avant le 1er février de la première année suivant la période biennale forfaitaire

4 Et par voie de conséquence de bénéfice s'il effectue des opérations de nature commerciale taxables dans la catégone des BIC.

5 Sont notamment considérées comme présentant un lien suffisant de connexité, les opérations accessoires de caractère commerciale qui sont liées à l'exercice de l'activité non commerciale, soit parce qu'elles en constituent le prolongement professionnel normal, soit parce que leur accomplissement relève d'une pratique courante à la profession en cause. Exemples : médecin exploitant une clinique ; ventes de produits ou appareils effectués par les membres des professions médicales ou paramédicales et destinés à un traitement ; opérations de gestion, d'entremise ou d'assistance qui sont, d'une manière générale, autorisées ou tolérées par la réglementation professionnelle interne ou l'autorité de tutelle.

6 Il y a lieu de considérer qu'une personne morale constitue toujours une entreprise unique car elle ne peut dissocier juridiquement et fiscalement une qulconque des activités exercées dans le cadre de son objet social, ni agir au-delà de son objet social, sans constituer dans les formes légalement prévues une entité juridique distincte (filiale, par exemple).