DIVISION E OBLIGATIONS DES ASSUJETTIS

D. Désignation d'un représentant en France

Art. 289 A. - I. Lorsqu'une personne établie hors de France est redevable de la taxe sur la valeur ajoutée ou doit accomplir des obligations déclaratives, elle est tenue de faire accréditer auprès du service des impôts un représentant assujetti établi en France qui s'engage à remplir les formalités incombant à cette personne et, en cas d'opérations imposables, à acquitter la taxe à sa place. À défaut, la taxe sur la valeur ajoutée et, le cas échéant, les pénalités qui s'y rapportent, sont dues par le destinataire de l'opération imposable.

Les dispositions du premier alinéa ne sont pas applicables lorsque les personnes établies hors de France réalisent uniquement des opérations mentionnées au I de l'article 277 A en suspension du paiement de la taxe sur la valeur ajoutée.

II. Pour l'application du 2 de l'article 283 et à défaut du paiement de la taxe par le preneur, le prestataire est tenu de désigner un représentant assujetti établi en France qui remplit les formalités incombant au redevable et acquitte la taxe.

III. Par dérogation au premier alinéa du I, les personnes établies hors de France qui réalisent exclusivement des opérations pour lesquelles elles sont dispensées du paiement de la taxe en application du 4 du II de l'article 277 A ou des opérations exonérées en vertu du 4° du III de l'article 291 peuvent charger un assujetti établi en France, accrédité par le service des impôts, d'accomplir les obligations déclaratives afférentes à l'opération en cause.

Cet assujetti est tenu au paiement de la taxe afférente à l'opération pour laquelle il doit effectuer les obligations déclaratives, ainsi que des pénalités qui s'y rapportent, lorsque les conditions auxquelles sont subordonnées la dispense de paiement ou l'exonération ne sont pas remplies.

[Les dispositions du III sont applicables à compter du 1er janvier 1996].

E. État récapitulatif des clients

Art. 289 B. - I. Tout assujetti identifié à la taxe sur la valeur ajoutée doit déposer, dans un délai et selon des modalités fixés par décret [Voir les articles 96 J à 96 M de l'annexe III], un état récapitulatif des clients, avec leur numéro d'identification à la taxe sur la valeur ajoutée, auxquels il a livré des biens dans les conditions prévues au I de l'article 262 ter.

II. Dans l'état récapitulatif doivent figurer :

1° le numéro d'identification sous lequel l'assujetti a effectué ces livraisons de biens ;

2° le numéro par lequel chaque client est identifié à la taxe sur la valeur ajoutée dans l'État membre où les biens lui ont été livrés ;

3° pour chaque acquéreur, le montant total des livraisons de biens effectuées par l'assujetti. Ces montants sont déclarés au titre du mois au cours duquel la taxe est devenue exigible dans l'autre État membre conformément à l'article 28 quinquies 2 de la directive (C.E.E.) n° 77-388 modifiée du 17 mai 1977 du Conseil des communautés européennes ;

4° pour les livraisons de biens exonérées en vertu du 2° du I de l'article 262 ter, le numéro par lequel l'assujetti est identifié à la taxe sur la valeur ajoutée dans l'État membre d'arrivée de l'expédition ou du transport ainsi que la valeur du bien, déterminée dans les conditions fixées au c du 1 de l'article 266 ;

5° le montant des régularisations effectuées en application du 1 de l'article 272. Ces montants sont déclarés au titre du mois au cours duquel la régularisation est notifiée à l'acquéreur ;

6° (abrogé à compter du 1er janvier 1996).

F. Déclaration des échanges de biens entre États membres de la Communauté européenne

Art. 289 C. - 1. Les échanges de biens entre États membres de la Communauté européenne font l'objet de la déclaration périodique, prévue à l'article 13 du règlement (C.E.E.) n° 3330-91 du 7 novembre 1991 relatif aux statistiques des échanges de biens entre États membres.

2. L'état récapitulatif des clients mentionné à l'article 289 B et la déclaration statistique périodique prévue au 1 font l'objet d'une déclaration unique.

Un décret détermine le contenu et les modalités de cette déclaration [Voir les articles 96 J à 96 M de l'annexe III]

3. La déclaration visée au 2 peut être transmise par voie informatique. Les déclarants, utilisateurs de cette méthode de transmission, doivent respecter les prescriptions d'un cahier des charges, publié par arrêté du ministre chargé du budget, définissant notamment les modalités de cette transmission, les supports autorisés et les conditions d'authentification des déclarations ainsi souscrites [Voir l'arrêté du 19 décembre 1994, (J.O. des 26 et 27)].

IV. Établissements de spectacles

Art. 290 quater. - I. Dans les établissements de spectacles comportant un prix d'entrée, les exploitants doivent délivrer un billet à chaque spectateur avant l'entrée dans la salle de spectacles.

Les modalités d'application du présent article, notamment les obligations incombant aux exploitants d'établissements de spectacles, ainsi qu'aux fabricants, importateurs ou marchands de billets d'entrée, sont fixées par arrêté [ Voir les articles 50 sexies B à 50 sexies I de l'annexe IV].

II. Lorsqu'ils ne délivrent pas de billets d'entrée en application du I, les exploitants de discothèques et de cafés-dansants sont tenus de remettre à leurs clients un ticket émis par une caisse enregistreuse.

Les conditions d'application du présent paragraphe sont fixées par décret [Voir les articles 96 B à 96 D de l'annexe III]

III. Les infractions aux dispositions du présent article ainsi qu'aux textes pris pour leur application sont recherchées, constatées, poursuivies et sanctionnées comme en matière de contributions indirectes [Voir l'article 1 79 1 bis].

[En application du deuxième alinéa du I de l'article 108 de la loi n° 92-677 du 17 juillet 1992 et de l'article 3 du décret n° 92-1431 du 30 décembre 1992, la direction générale des impôts reste compétente pour rechercher, constater, poursuivre et sanctionner les Infractions aux dispositions du présent article].

V. Travaux immobiliers

Art. 290 quinquies. - Toute prestation de services comprenant l'exécution de travaux immobiliers, assortie ou non de vente, fournie à des particuliers par un redevable de la taxe sur la valeur ajoutée, doit faire l'objet d'une note mentionnant le nom et l'adresse des parties, la nature et la date de l'opération effectuée, le montant de son prix et le montant de la taxe sur la valeur ajoutée. L'original de la note est remis au client au plus tard lors du paiement du solde du prix ; le double est conservé par le prestataire dans la limite du droit de reprise de l'administration.

VI. Opérations portant sur les déchets neufs d'industrie et les matières de récupération

Art. 290 sexies. - Les personnes assujetties à la taxe sur la valeur ajoutée qui effectuent des opérations portant sur des déchets neufs d'industrie ou des matières de récupération, y compris celles qui réalisent des opérations en suspension du paiement de la taxe, doivent mentionner sur leurs factures ou tous autres documents en tenant lieu, le numéro d'identification qui leur est attribué par le service des impôts.

Elles sont, en outre, tenues de mentionner sur ces documents si elles sont redevables de plein droit ou, dans le cas contraire, la date d'effet de l'autorisation qui leur est accordée ainsi que l'autorité administrative dont elle émane.

Enfin, elles doivent mentionner sur ces mêmes documents si les opérations sont réalisées en suspension du paiement de la taxe.

.....

VIII bis. Franchise en base

Art. 293 E. - I. Les assujettis bénéficiant d'une franchise de taxe mentionnée à l'article 293 B sont soumis aux obligations mentionnées à l'article 286, sous réserve des allégements prévus par l'article 302 sexies.

II. Ils ne peuvent opérer aucune déduction de la taxe sur la valeur ajoutée, ni faire apparaître la taxe sur leurs factures, notes d'honoraires, ou sur tout autre document en tenant lieu.

En cas de délivrance d'une facture, d'une note d'honoraires ou de tout autre document en tenant lieu par ces assujettis pour leurs livraisons de biens et leurs prestations de services, la facture, la note d'honoraires ou le document doit porter la mention : « TVA non applicable, art. 293 B du CGI ».

IX. Régimes spéciaux

.....

II bis. Biens d'occasion, oeuvres d'art, objets de collection et d'antiquité.

Art. 297 E. - Les assujettis qui appliquent les dispositions de l'article 297 A ne peuvent pas faire apparaître la taxe sur la valeur ajoutée sur leurs factures ou tous autres documents en tenant lieu.

Art. 297 F. - Les assujettis qui effectuent des opérations portant sur des biens d'occasion, des oeuvres d'art, des objets de collection ou d'antiquité doivent comptabiliser distinctement par mode d'imposition leurs opérations portant sur ces biens.

.....

Dispositions communes aux impôts directs et aux taxes sur le chiffre d'affaires

CHAPITRE II

Récépissé de consignation

Art. 302 octies. - Quiconque exerce une activité lucrative sur la voie ou dans un lieu public sans avoir en France de domicile ou de résidence fixe depuis plus de six mois est tenu de se faire connaître à l'administration fiscale et de déposer une somme en garantie du recouvrement des impôts et taxes dont il est redevable. Le récépissé qui lui est délivré en contrepartie doit être produit à toute réquisition des fonctionnaires et magistrats désignés à l'article L. 225 du livre des procédures fiscales [Voir les articles 111 quaterdecies à 111 novodecies de l'annexe III].

.....

Taxes sur le chiffre d'affaires et taxes assimilées

I. Régime général

Art. 1692. - Les redevables sont tenus d'acquitter le montant des taxes exigibles au moment même où ils déposent la déclaration de leurs opérations.

La taxe sur la valeur ajoutée exigible sur les livraisons à soi-même entrant dans le champ d'application du 7° de l'article 257 doit être intégralement versée dans les douze mois qui suivent l'achèvement ou la première occupation des immeubles, ou, le cas échéant, lors de la dissolution de la société de construction, si celle-ci se produit avant l'expiration de ce délai. Une prolongation dudit délai peut être accordée par la direction des services fiscaux du lieu de la situation des immeubles [Voir l'article 245 de l'annexe II].

Les redevables qui acquittent l'impôt d'après leurs débits peuvent effectuer le paiement en obligations cautionnées. Les conditions et modalités de ce mode de paiement sont fixées par décret [Voir l'article 384 de l'annexe III et les articles 192 bis et 194 de l'annexe IV].

II. Régime spécial des acomptes provisionnels

Art. 1693. - Les redevables de la taxe sur la valeur ajoutée autorisés à disposer du délai supplémentaire d'un mois prévu au 2 de l'article 287 pour remettre la déclaration visée au 1 du même article sont tenus de verser, à titre d'acompte, dans le délai prévu audit 1, une somme déterminée par eux en fonction de leur chiffre d'affaires, des taxes auxquelles ils sont assujettis et des déductions auxquelles ils peuvent prétendre. Cette somme doit être au moins égale à 80 % de la somme réellement due. La différence éventuellement constatée entre la somme ainsi versée et celle effectivement due fait l'objet, soit d'une imputation sur les acomptes afférents aux mois suivants, soit d'un versement complémentaire qui doit être effectué au moment même où ces redevables déposent la déclaration de leurs affaires.

.....

IV ter. Paiement de la taxe sur la valeur ajoutée par virement

Art. 1695 ter. - 1. Les entreprises dont le chiffre d'affaires réalisé au titre de l'année civile précédente est supérieur à 100 millions de francs hors taxe doivent acquitter la taxe sur la valeur ajoutée par virement directement opéré sur le compte du Trésor ouvert dans les écritures de la Banque de France.

ANNEXE II AU CGI

Obligations des redevables

I. Régime simplifié d'imposition

1° Entreprises dont l'exercice comptable coïncide avec l'année civile.

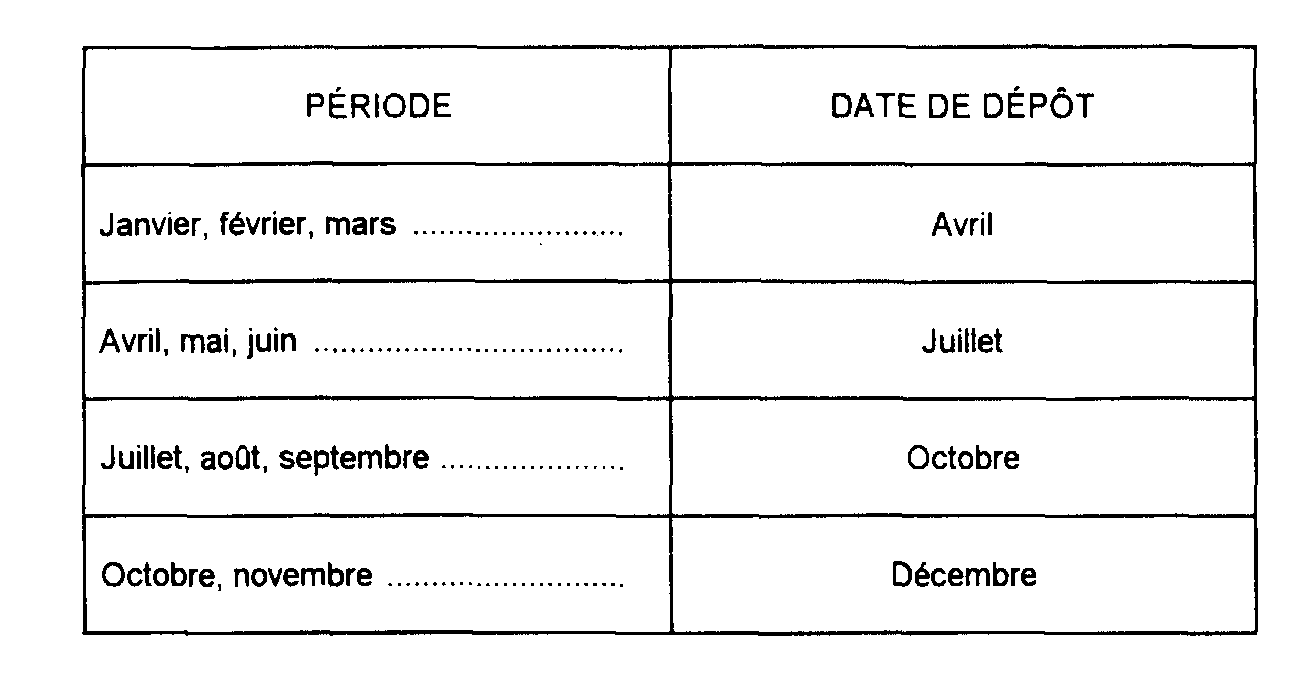

Art. 242 quater. - 1. Les déclarations abrégées visées au 3 de l'article 287 du code général des impôts indiquent le montant des opérations réalisées et déterminent le versement à effectuer en application de l'article 204 ter. Elles sont déposées selon la périodicité suivante :

La taxe due au titre du mois de décembre est portée sur la déclaration annuelle prévue à l'article 242 sexies.

II. L'option pour la déclaration mensuelle de la taxe prévue au 3 de l'article 287 du code général des impôts est notifiée par lettre recommandée avec accusé de réception au service local des impôts un mois avant la fin d'une période d'imposition donnant lieu à régularisation. Elle prend effet le mois suivant cette période. Elle est valable pendant deux périodes d'imposition et tacitement reconductible à défaut de dénonciation trente jours au moins avant le terme de l'option.

Pour l'application des dispositions de l'alinéa précédent, la première option peut être formulée au plus tard au moment du dépôt de la déclaration des affaires de janvier 1991. Elle est valable pour la période d'imposition en cours et la suivante.

Art. 242 quinquies. - Les entreprises qui se trouvent placées sous le régime simplifié annexent, à la première des déclarations abrégées prévues à l'article 242 quater qu'elles déposent, un document mentionnant les éléments de calcul du coefficient prévu aux I et II de l'article 204 ter.

Art. 242 sexies. - Les entreprises placées sous le régime simplifié souscrivent avant le 1er avril de chaque année une déclaration, conforme au modèle prescrit par l'administration, faisant ressortir les taxes sur le chiffre d'affaires dues au titre de l'année précédente.

Art. 242 septies. - En cas de cession, de cessation, de changement de lieu d'imposition, de redressement ou de liquidation judiciaires, les entreprises sont tenues de souscrire dans les trente jours la déclaration visée à l'article 242 sexies relative à l'année en cours ainsi que, le cas échéant, celle qui n'aurait pas encore été déposée au titre de l'année civile précédente.

2°. Entreprises dont l'exercice comptable ne colhcide pas avec l'année civile. Régime optionnel.

Art. 242 septies A. - 1. Les entreprises soumises au régime simplifié d'imposition des taxes sur le chiffre d'affaires qui clôturent leur exercice au terme d'un trimestre civil ou qui ont opté pour la déclaration mensuelle prévue au 3 de l'article 287 du code général des impôts peuvent, au cours des trois premiers mois d'un exercice, opter pour le dépôt, dans les trois mois qui suivent sa clôture, d'une déclaration conforme au modèle prescrit par l'administration et faisant ressortir les taxes sur le chiffre d'affaires dues au titre de cet exercice. Cette déclaration se substitue à celle prévue à l'article 242 sexies.

L'option est formulée par lettre recommandée avec avis de réception adressée au service local des impôts. Elle est valable pour l'exercice au cours duquel elle est formulée et reconduite tacitement pour chacun des exercices suivants. Elle peut être dénoncée par lettre recommandée avec avis de réception adressée au service local des impôts dans le délai d'un mois qui suit la clôture de l'exercice couvert par cette option.

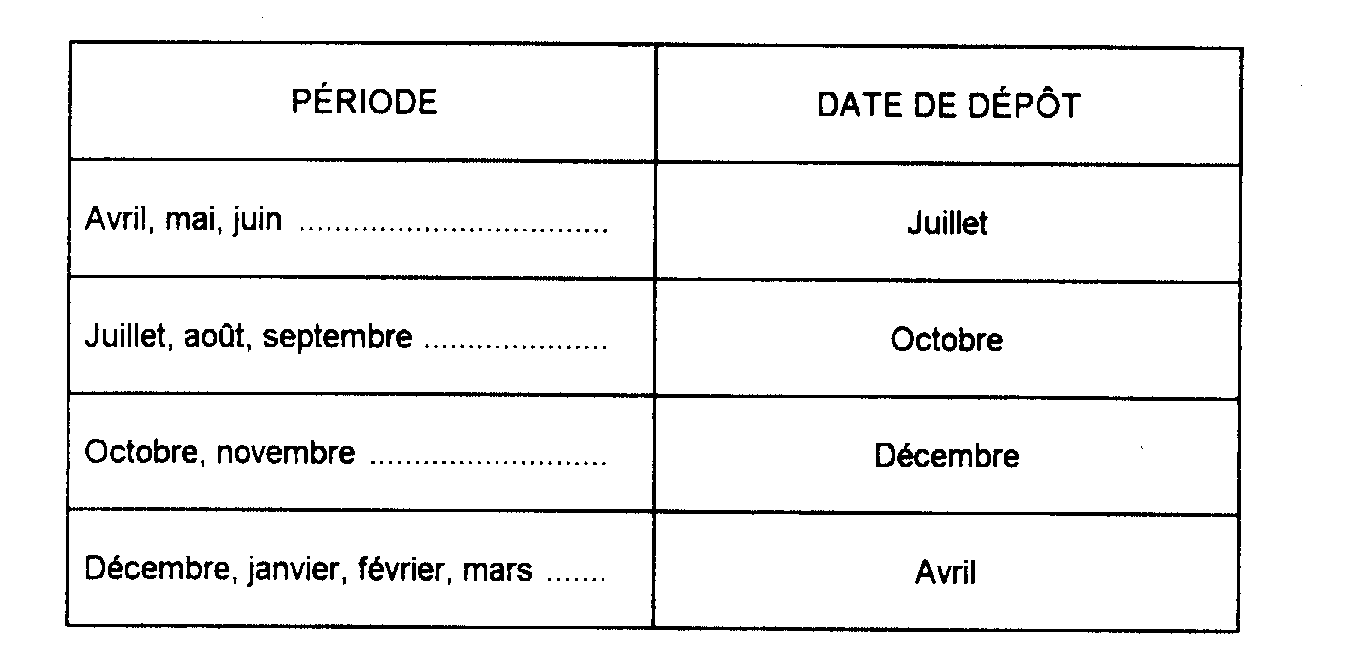

2. Sauf option pour la déclaration mensuelle exercée dans les conditions fixées au II de l'article 242 quater, les assujettis qui ont exercé l'option prévue au 1 déposent leurs déclarations abrégées selon la périodicité suivante :

Art. 242 septies B. - Les entreprises qui exercent l'option mentionnée au 1 de l'article 242 septies A souscrivent, dans les trois premiers mois du premier exercice couvert par cette option, une déclaration de régularisation conforme à celle prévue à l'article 242 sexies pour la période de l'année antérieure à la date d'ouverture de cet exercice.

Art. 242 septies C. - Lorsque, pendant la durée d'effet de l'option, un exercice est clôturé en cours de mois, chacune des deux périodes du mois donne lieu au dépôt de la déclaration abrégée prévue par l'article 242 quater.

Art. 242 septies D. - Lorsque aucun exercice n'a été clôturé au cours d'une année civile, une déclaration de régularisation est déposée avant le 1er avril de l'année suivante. Elle couvre la période écoulée depuis la date de clôture de l'exercice précédent jusqu'au 31 décembre de l'année au cours de laquelle aucun exercice n'a été clôturé. Une nouvelle période d'imposition s'ouvre le 1er janvier suivant.

Art. 242 septies E. - Les entreprises qui dénoncent l'option prévue au 1 de l'article 242 septies A et restent soumises au régime d'imposition simplifié doivent souscrire une déclaration de régularisation pour la période comprise entre la date de clôture du dernier exercice couvert par l'option et le 31 décembre de l'année de clôture. Cette déclaration doit être souscrite avant le 1er avril de l'année suivante.

Art. 242 septies F. - Les entreprises ayant exercé l'option prévue au 1 de l'article 242 septies A qui deviennent imposables selon le régime forfaitaire ou d'après le chiffre d'affaires réel, doivent souscrire une déclaration de régularisation pour la période comprise entre la date de clôture du dernier exercice entièrement couvert par l'option et le 31 décembre de la dernière année d'imposition au régime simplifié. Cette déclaration doit être souscrite avant le 1er avril de l'année suivante. Toutefois, lorsqu'il s'agit d'une entreprise dont le chiffre d'affaires s'abaisse au-dessous de la limite d'application du régime du forfait et qui n'opte pas pour le régime simplifié, la déclaration doit être souscrite avant le 1er avril de la deuxième année d'imposition au forfait.

Art. 242 septies G. - Le coefficient prévu à l'article 204 ter qui sert à déterminer les versements mensuels ou trimestriels d'impôt pendant chacune des périodes d'imposition donnant lieu au dépôt d'une déclaration de régularisation est calculé à partir des éléments de la période d'imposition couverte par la précédente déclaration de régularisation.

Art. 242 septies H. - Pour l'application de la franchise ou d'une décote, et lorsque la déclaration de régularisation porte sur une période inférieure ou supérieure à douze mois, les chiffres limites prévus à l'article 282 du code général des impôts sont respectivement réduits ou augmentés au prorata de la durée de cette période. Chaque mois est compté uniformément pour trente jours.

Pour l'application de la décote spéciale, la rémunération du travail et le chiffre d'affaires global sont ceux de la période d'imposition qui fait l'objet de la déclaration de régularisation.

Art. 242 septies I. - Pour chaque période d'imposition, le rapport prévu à l'article 212 est calculé à partir des éléments de l'année civile au cours de laquelle la période d'imposition s'est ouverte. Lorsque la période d'imposition s'est ouverte et achevée la même année, ce rapport est calculé à partir des éléments de l'année précédente.

Art. 242 septies J. - Le remboursement prévu par l'article 242-0 A porte sur le crédit de taxe déductible constaté au terme de chaque période d'imposition si ce crédit est d'un montant au moins égal à 1.000 F. La demande de remboursement doit être déposée avec la déclaration afférente à la période d'imposition. Les remboursements trimestriels ont un caractère provisionnel : ils donnent lieu à régularisation lors du dépôt de cette même déclaration.

Art. 242 septies K. - Les entreprises ayant exercé l'option prévue au 1 de l'article 242 septies A indiquent sur la déclaration abrégée déposée au titre du mois de décembre ou sur la première déclaration abrégée déposée en cours d'année le montant du chiffre d'affaires réalisé au cours de l'année civile.

Art. 242 septies L. - En cas de cession, de cessation, de changement de lieu d'imposition, de redressement ou de liquidation judiciaires, les entreprises souscrivent dans les trente jours une déclaration de régularisation pour l'exercice en cours ainsi que, le cas échéant, celle qui n'aurait pas encore été déposée au titre d'une période d'imposition précédente.

II. Organismes sans but lucratif

Art. 242 octies. - Les organismes agissant sans but lucratif, désignés au a du 1° du 7 de l'article 261 du code général des impôts, demeurent soumis, lorsqu'ils réalisent des opérations imposables à la taxe sur la valeur ajoutée, aux obligations prévues aux articles 286 à 289 C du code général des impôts, sous réserve des dispositions des alinéas suivants.

Ces organismes doivent se conformer, le cas échéant, aux dispositions de l'article 290 quater du même code.

Les organismes qui réalisent de manière permanente des opérations soumises à la taxe sur la valeur ajoutée ne mentionnent les ventes qu'ils consentent à leurs membres et les déductions correspondantes que globalement en fin d'année civile sur la déclaration afférente aux opérations du dernier mois ou du dernier trimestre.

Les organismes qui ne réalisent des opérations imposables qu'à titre occasionnel sont dispensés de souscrire les déclarations prévues aux 1° et 2° de l'article 286 du code général des impôts. Ils souscrivent les déclarations prescrites par l'article 287 de ce code, dans les trente jours suivant la réalisation des opérations imposables, auprès du service des impôts dont dépend leur siège. En ce qui concerne les ventes qu'ils consentent à leurs membres, les règles du troisième alinéa sont applicables.

Lorsqu'ils organisent une manifestation de bienfaisance ou de soutien pour laquelle ils entendent bénéficier de l'exonération prévue au c du 1° du 7 de l'article 261 du code général des impôts, les organismes mentionnés aux troisième et quatrième alinéas en informent le service des impôts de leur siège au moins vingt-quatre heures avant le début de la manifestation.

Dans les trente jours qui suivent une manifestation exonérée, les organisateurs adressent au même service un relevé détaillé des recettes et des dépenses afférentes à la manifestation.