SECTION 2 RÉGIME FISCAL

SECTION 2

Régime fiscal

A. TARIF DU DROIT

1Conformément aux dispositions de l'article 726-I du CGI, les cessions de droits sociaux soumises au régime de droit commun sont assujetties à un droit d'enregistrement dont le taux varie selon la nature des titres cédés.

I. Taux de 1 % plafonné à 20 000 F

1. Principes.

2Depuis le 1er janvier 1999, sont assujettis à un droit d'enregistrement de 1 %, plafonné à 20 000 F par mutation :

- les actes portant cessions d'actions, de parts de fondateurs ou de parts bénéficiaires des sociétés par actions cotées en bourse ;

- les cessions, constatées ou non par un acte, d'actions, de parts de fondateurs ou de parts bénéficiaires de sociétés non cotées en bourse qui ne sont pas à prépondérance immobilière ;

- les cessions, constatées ou non par un acte, de parts ou titres du capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs qui ne sont pas à prépondérance immobilière.

3Jusqu'au 31 décembre 1998, étaient assujettis à un droit d'enregistrement de 1 %, plafonné à 20 000 F par mutation :

- les actes portant cessions d'actions, de parts de fondateurs ou de parts bénéficiaires ;

- les actes portant cessions de titres en capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs.

2. Précisions.

a. actes contenant plusieurs mutations.

4Un même acte peut constater plusieurs mutations en cas de pluralité de cédants ou de cessionnaires. Dans ce cas, le plafonnement doit s'appliquer distinctement à chacune des mutations contenues dans le même acte. Les propriétaires indivis sont considérés, selon le cas, comme un cédant ou un cessionnaire unique.

En cas de convention unique portant simultanément sur des titres de sociétés différentes, il y a lieu de considérer qu'il y a autant de mutations que de catégories de titres cédés. La valeur attribuée à chacune de ces catégories doit donc être indiquée au service.

Exemples :

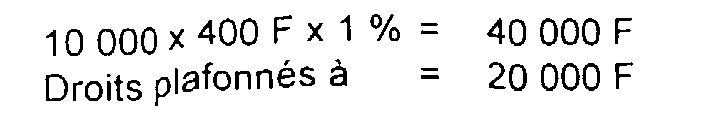

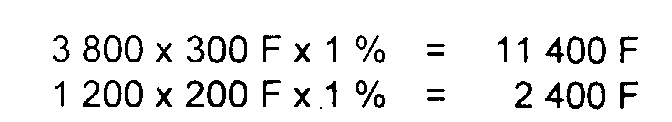

1. Cession dans un même acte par A et B, qui détiennent respectivement 10 000 et 300 actions de la société Z, à C de la totalité de leurs actions pour un prix de 4 120 000 F (400 F l'action).

Droits exigibles :

a. Cession de A à C :

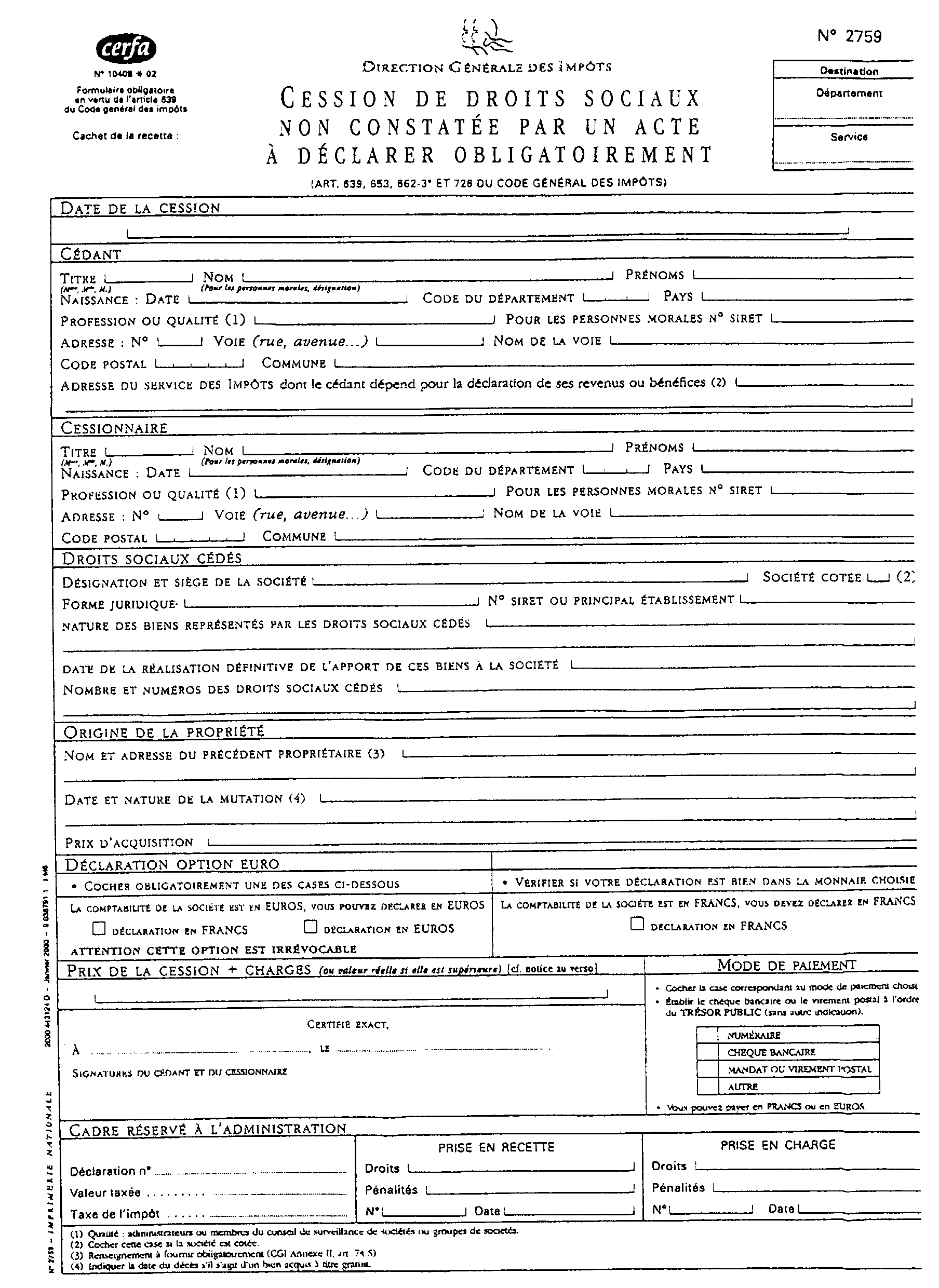

b. Cession de B à C

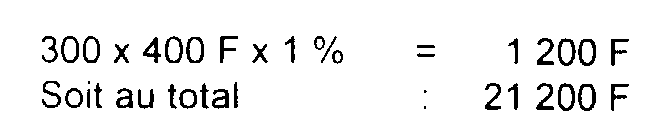

2. Cession dans un même acte par A :

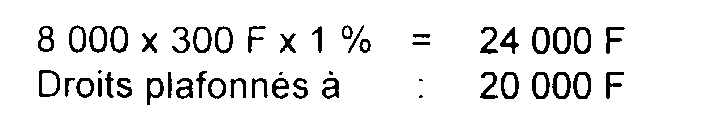

• de 8 000 actions de la société Z à B pour un prix de 2 400 000 F (300 F l'action) ;

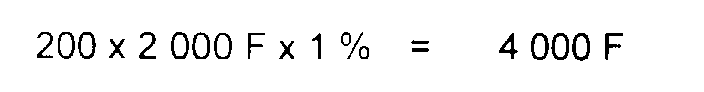

• de 200 actions de la société Y à B pour un prix de 400 000 F (2 000 F l'action) ;

• de 3 800 actions de la société Z et de 1 200 actions de la société W à C pour un prix global de 1 380 000 F correspondant pour 1 140 000 F (300 F l'action) à la valeur des actions de la société Z et pour 240 000 F (200 F l'action) à celle des actions de la société W ;

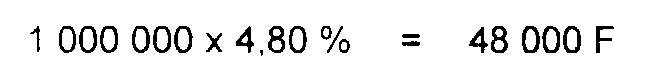

• de 400 parts de la SARL X à C pour un prix global de 1 000 000 F (2 500 F la part).

Droits exigibles :

a Cession de A à B des actions de la société Z :

b. Cession de A à B des actions de la société Y :

c. Cession de A à C des actions des sociétés Z et W

d. Cession de A à C des parts de la SARL X :

Soit au total : 85 800 F (20 000 F + 4 000 F + 11 400 F + 2 400 F + 48 000 F).

b. Minimum de perception.

5Il est rappelé que conformément aux dispositions de l'article 674 du CGI, il ne peut être perçu moins de 100 F de droits d'enregistrement à titre de minimum de perception.

3. Cessions de titres en capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs.

6Afin de supprimer la distorsion existant avec les autres réseaux bancaires et eu égard à la spécificité des établissements de crédit mutualistes ou coopératifs, le législateur a étendu le tarif du droit d'enregistrement de 1 % plafonné à 20 000 F par mutation aux cessions réalisées par acte passé à compter du 1er janvier 1995 de titres en capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs.

7Jusqu'au 31 décembre 1998, le droit de 1 % plafonné à 20 000 F par mutation ne s'appliquait aux cessions de parts ou de titres en capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs que si la mutation était constatée par un acte. Le régime applicable aux actes portant cession d'actions est commenté ci-dessus, n°s 2 à 5 . Il s'appliquait mutatis mutandis aux actes portant cession de titres en capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs.

8Du 1er janvier 1995 au 31 décembre 1998, les cessions de ce mêmes parts ou titres (qui devaient être enregistrées dans le délai d'un mois qu'elles soient ou non constatées par un acte) étaient, à défaut d'acte, soumises au droit fixe des actes innommés prévu à l'article 680 du CGI lors de leur enregistrement.

9À compter du 1er janvier 1999, les cessions de parts ou titres du capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs sont assujetties au droit d'enregistrement au taux de 1 % plafonné à 20 000 F, que ces cessions soient ou non constatées par un acte , à condition que lesdits établissements de crédit ne soient pas à prépondérance immobilière 1 .

II. Taux de 4,80 %

10Depuis le 1er janvier 1999, sont assujetties à un droit d'enregistrement de 4,80 % :

- les cessions de parts sociales dans les sociétés dont le capital n'est pas divisé en actions, à l'exception des cessions de parts ou de titres du capital souscrits par les clients des établissements de crédit mutualistes ou coopératifs qui ne sont pas à prépondérance immobilière ;

- les cessions de participations dans des personnes morale à prépondérance immobilière (cf. DB 7 D 5112, n°s 14 et suiv. ).

11Jusqu'au 31 décembre 1998, étaient assujetties à un droit d'enregistrement de 4,80 % les cessions de parts sociales dans les sociétés dont le capital n'était pas divisé en actions, à l'exception des cessions de parts ou de titres du capital pour les clients des établissements de crédit mutualistes ou coopératifs

12 Remarque : les cessions de promesses de vente de parts sociales ne constituent pas des cessions de droits sociaux mais des ventes de biens meubles ordinaires passibles, le cas échéant, du droit fixe prévu à l'article 680 du CGI.

B. ASSIETTE ET LIQUIDATION DE L'IMPÔT

I. Principes

13 Conformément aux dispositions prévues à l'article 726 du CGI, le droit de mutation est assis sur le prix exprimé et le capital des charges qui peuvent s'ajouter au prix ou sur une estimation des parties si la valeur réelle est supérieure au prix augmenté des charges.

Bien entendu, l'administration a la possibilité d'asseoir en définitive le droit d'enregistrement sur la valeur vénale réelle lorsqu'elle est supérieure au prix déclaré ou à l'estimation des parties.

Les méthodes d'évaluation des parts sociales sont décrites dans le « Guide de l'évaluation des biens », auquel il convient de se référer. On peut noter que dans le cas d'une cession de parts d'une société en nom collectif constituée pour l'exploitation d'un fonds de commerce de pharmacie, il a été jugé que la valeur vénale retenue par l'administration résultait effectivement tout à la fois de la valeur mathématique en fonction du bilan à l'époque de la cession, des perspectives passées et d'avenir de l'entreprise, des prix moyens de cessions des officines, des méthodes générales d'évaluation des pharmacies et des circonstances particulières résultant de la situation géographique du fonds considéré (Cass. com., 19 décembre 1978, X... ).

14Conformément à la jurisprudence constante de la cour de cassation, la valeur de titres non cotés en bourse doit être appréciée en tenant compte de tous les éléments dont l'ensemble permet d'obtenir une évaluation aussi proche que possible de celle qu'aurait entraîné le jeu de l'offre et de la demande dans un marché réel (Cass. Com, arrêts du 28 janvier 1992, Bull. IV, n° 44, p. 54 ; du 7 décembre 1993, Bull IV, n° 460, p. 334 ; du 21 octobre 1997, Bull. IV, n° 275, p. 238 et du 16 décembre 1997, Bull. IV, n° 345, p. 299 ; cf. BO 13 L-11-98).

15 Dans le cas où la cession a lieu en cours d'exercice et où le cessionnaire reçoit les bénéfices attachés aux parts, le droit de cession ne frappe que le prix de cession des parts proprement dites, après ventilation et sous réserve du droit de contrôle de l'administration.

Parmi les charges à ajouter au prix figurent celles imposées au cessionnaire du fait du cédant (par exemple, l'obligation d'acquitter certaines dettes personnelles de celui-ci). Mais on ne saurait y comprendre le passif social car, dès lors que la société subsiste, le passif grève le patrimoine de celle-ci et non celui des cédants, s'ils n'en ont pas personnellement garanti le paiement (voir, en particulier, Cass. com., 1er mars 1982, X... ). Par contre, dans l'hypothèse où les cédants auraient personnellement garanti le paiement du passif social, l'acquéreur, en s'engageant à payer le passif au lieu et place de la société, leur aurait consenti un avantage indirect constituant une charge augmentative du prix, en les libérant de l'obligation personnelle de garantie qu'ils avaient antérieurement contractée.

16Les cessions de parts sociales représentatives de l'apport d'un office ministériel, intervenant plus de trois ans après la réalisation définitive de l'apport fait à une société civile professionnelle, sont enregistrées dans les mêmes conditions que les cessions d'office (cf. ci-avant DB 7 D 311 et DB 7 D 313 ) : il est fait abstraction de l'existence de la condition suspensive de l'agrément du cessionnaire par la Chancellerie et le droit de 4,80 % est perçu immédiatement. Ce droit est restitué si la transmission n'est pas suivie d'effet (sur ce régime et sur la computation du délai de trois ans, cf. ci-après DB 7 D 5211, n° 9 ).

II. Cas particulier. - Prix de cession des droits sociaux dans les sociétés de construction immobilière

17Dans certains cas, le prix de cession des droits sociaux dans les sociétés de construction immobilière comprend, outre le prix principal correspondant à la cession du droit social proprement dit, le remboursement au cédant de ses apports supplémentaires effectués en compte courant dans la société. De plus, le cessionnaire peut s'engager soit à satisfaire aux appels d'apports supplémentaires, soit à exécuter personnellement les conditions des prêts accordés à la société par les organismes de crédit.

Ces divers cas appellent les précisions suivantes :

181. Le versement en compte courant représente une véritable créance de l'associé contre la société, c'est-à-dire un passif social : son remboursement au cédant de parts sociales par le cessionnaire constitue, non une cession de droits sociaux, mais un transfert de créance passible du droit fixe des actes innomés prévu à l'article 680 du CGI.

Il en est ainsi, qu'il s'agisse :

- aussi bien de versements en compte courant présentant toutes les caractéristiques de prêts librement consentis, effectivement remboursables et non liés à la qualité d'associé ;

- que de versements en compte courant rendus obligatoires par les dispositions statutaires. Il a été jugé, en effet, que les sommes que les associés de sociétés de construction immobilière sont, en vertu des statuts, tenus de verser, conformément aux dispositions de la loi du 16 juillet 1971 2 , sous forme d'avances et au prorata de leurs droits sociaux pour permettre la réalisation de l'objet social, ne donnent pas lieu, en cas de cession de parts de la société, à l'application du droit d'enregistrement prévu à l'article 726 du CGI dès lors qu'elles ne sont pas incorporées au capital et n'ouvrent pas droit à l'attribution de parts nouvelles ou à l'augmentation de la valeur nominale des parts existantes (Cass. com., arrêt du 22 mars 1988, Société UAP-Vie, RJ p. 62) 3 .

192. L'engagement pris par le cessionnaire de satisfaire au lieu et place du cédant défaillant aux appels d'apports déjà intervenus lors de la cession constitue une charge augmentative du prix, soumise comme ce dernier au droit de cession de droits sociaux, dès lors que les versements correspondant à ces appels ouvrent droit à l'attribution de parts sociales.

Dans le cas contraire, cet engagement échappe à toute taxation. Il en est de même de l'engagement pris par le cessionnaire de répondre aux appels ultérieurs.

203. L'engagement, pris par le cessionnaire d'exécuter personnellement les conditions des prêts accordés à la société par les organismes de crédit « lors de la dissolution de la société et de l'attribution en propriété de l'appartement », ne constitue pas une charge à ajouter au prix de cession dès lors que, jusqu'à cette attribution, les prêts dont il s'agit ne présentent pas le caractère d'une dette personnelle du cédant, mais forment un passif propre à la société.

Lorsque le cédant était tenu de supporter ou de rembourser à la société les charges financières des emprunts contractés par la société, l'engagement pris par le cessionnaire d'effectuer les versements prévus au lieu et place du cédant ne constitue pas une charge augmentative du prix assujettie au droit de cession de droits sociaux. Cet engagement ne fait en effet, que confirmer une obligation inhérente à la qualité d'associé.

Par contre, si le cessionnaire s'oblige à régler en l'acquit du cédant défaillant un arriéré d'intérêts ou d'annuités d'amortissement déjà échus, cet engagement constitue une charge augmentative du prix assujettie au droit proportionnel de cession de droits sociaux.

C. DÉLAI ET LIEU DE DÉPÔT DES DÉCLARATIONS DE CESSIONS

21Il est rappelé que lorsque les mutations sont constatées par un acte, celui-ci doit être présenté à la formalité de l'enregistrement dans le mois de sa date à la recette des impôts dont dépend le domicile de l'une des parties contractantes (CGI, art. 635-2-7° et 7° bis ).

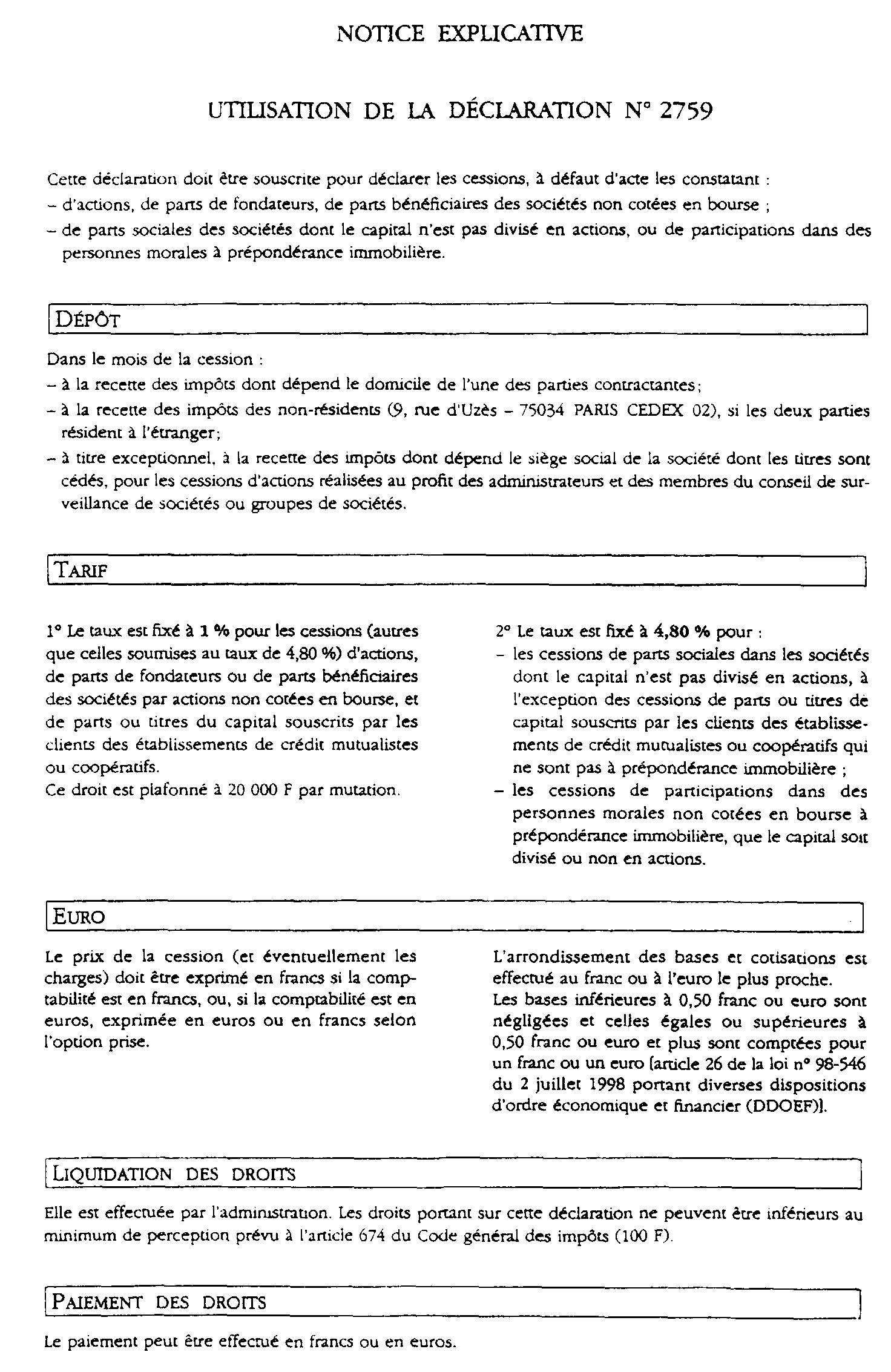

22À défaut d'acte, les cessions d'actions, de parts de fondateur et de parts bénéficiaires des sociétés non cotées en bourse, les cessions de parts sociales et les cessions de participations dans des personnes morales non cotées en bourse à prépondérance immobilière doivent être déclarées par les parties dans le mois de leur date (CGI, art. 639 ). Un imprimé spécial de déclaration portant le n° 2759, dont l'utilisation n'est que facultative, est mis à la disposition des redevables (voir annexe).

Il doit être déposé en un seul exemplaire à la recette des impôts dont dépend le domicile de l'une des parties contractantes. À défaut, il appartient aux receveurs des impôts de transcrire eux-mêmes sur ce document, sauf à le faire signer par le déclarant, les indications fournies par celui-ci.

Dans l'hypothèse où les deux parties résident à l'étranger, le bureau compétent pour recevoir la déclaration dont il s'agit est la recette des impôts des non-résidents dont l'adresse est 9, rue d'Uzès, 75094 Paris cedex 02.

23Pour tenir compte de la difficulté résultant des mutations nombreuses et relativement fréquentes des actions d'administrateurs dans les sociétés ou les groupes de sociétés, il est admis que les déclarations des cessions d'actions réalisées au profit des personnes visées aux articles 95 (administrateurs) et 130 (membres du conseil de surveillance) de la loi n°66-537 du 24 juillet 1966 modifiée puissent également être déposées à la recette des impôts dont dépend le siège social de la société dont les titres sont cédés.

Pour l'application de cette mesure, le cessionnaire mentionne dans la déclaration sa qualité d'administrateur ou de membre du conseil de surveillance.

24Le défaut de déclaration dans le délai légal peut entraîner une taxation d'office, sous réserve de la procédure de régularisation prévue à l'article L. 67 du LPF (cf. DB 13 L 1551, n°s 41 et suiv.).

ANNEXE

1 Si ces établissements de crédit sont à prépondérance immobilière, le droit est perçu au taux de 4,80 % (cf. ci-après, n° 10 ).

2 Cf. art. L 211-3 du Code de la construction et de l'habitation.

3 Cette décision de la Cour de cassation a infirmé l'ancienne doctrine administrative selon laquelle les versements supplémentaires effectués par voie d'avances en compte courant s'analysaient, lorsqu'ils constituaient une obligation pour l'associé de la société immobilière, en des suppléments d'apport dont la cession était, par suite, passible du droit de 4,80 %.