SOUS-SECTION 3 PLAFONNEMENT DE LA COTISATION DE TAXE PROFESSIONNELLE EN FONCTION DE LA VALEUR AJOUTÉE (À COMPTER DE L'ANNÉE 1985)

SOUS-SECTION 3

Plafonnement de la cotisation de taxe professionnelle

en fonction de la valeur ajoutée (à compter de l'année 1985)

1À compter de 1985, les règles décrites ci-avant E 4332 restent applicables au plafonnement de la cotisation de taxe professionnelle en fonction de la valeur ajoutée, sous réserve des modifications suivantes :

- à compter des impositions émises au titre de 1985, le plafonnement par rapport à la valeur ajoutée est limité à la cotisation de taxe professionnelle proprement dite et ne s'applique qu'après imputation de tous les autres dégrèvements ou réductions dont la cotisation peut faire l'objet (CGI, art. 1647 B sexies-I bis) ;

- à compter des impositions établies au titre de 1992, le plafonnement ne s'applique plus à la cotisation minimum ;

- à compter des impositions émises au titre de 1993, la période de référence retenue pour le calcul de la valeur ajoutée servant de base au plafonnement est l'année au titre de laquelle l'imposition est établie.

Par ailleurs, le seuil du plafonnement a été régulièrement abaissé depuis 1985.

Enfin, à compter de 1994, le dégrèvement accordé à un contribuable en application de l'article 1647 B sexies du CGI ne peut excéder un certain montant.

A. ABAISSEMENT DU SEUIL DE PLAFONNEMENT DE LA TAXE PROFESSIONNELLE

2Le seuil du plafonnement de la taxe professionnelle en fonction de la valeur ajoutée, calculée selon les règles décrites ci-dessous est fixé à :

- 5 % pour les impositions établies au titre des années 1985 à 1988 ;

- 4,5 % pour les impositions établies au titre de l'année 1989 ;

- 4 % pour les impositions établies au titre de l'année 1990 ;

- 3,5 % pour les impositions établies au titre de 1991 et des années suivantes.

Par exception, pour les impositions établies au titre de 1995, ce taux est porté à 3,8 % pour les entreprises dont le chiffre d'affaires est compris entre 140 et 500 millions de francs et 4 % pour celles dont le chiffre d'affaires excède cette dernière limite.

B. LIMITATION DU PLAFONNEMENT À LA COTISATION DE TAXE PROFESSIONNELLE PROPREMENT DITE

3A compter des impositions établies au titre de 1985, le plafonnement par rapport à la valeur ajoutée ne s'applique plus :

- aux taxes consulaires mentionnées aux articles 1600 et 1601 du CGI, c'est-à-dire à la taxe pour frais de chambres de commerce et d'industrie et à la taxe pour frais de chambres de métiers (cf. 6 F 311 et 312 ) ;

- et aux frais de dégrèvement, de non-valeurs, aux frais d'assiette et de recouvrement prélevés par l'État sur ces taxes en application de l'article 1641 du CGI.

Le législateur a considéré qu'il n'était pas légitime de faire porter le plafonnement sur des taxes perçues en contrepartie de services rendus aux entreprises par les organismes consulaires.

L'application de cette disposition ne soulève pas de difficultés. En effet, à compter de 1985, les taxes consulaires sont très nettement distinguées de la taxe professionnelle sur les avis d'imposition.

4L'expression « la cotisation de taxe professionnelle » s'entend de la somme des cotisations émises au profit des collectivités locales et de leurs groupements, des établissements publics régionaux, de l'établissement d'aménagement de la Basse Seine, de l'établissement public foncier de la métropole lorraine, de l'établissement public foncier du Nord-Pas-de-Calais(depuis 1992) et du Fonds national de péréquation de la taxe professionnelle, majorée des frais d'assiette et de dégrèvement y afférents.

C. DÉTERMINATION DE LA COTISATION DE TAXE PROFESSIONNELLE SUSCEPTIBLE D'ÊTRE PLAFONNÉE

5Conformément aux dispositions de l'article 1647 B sexies, le plafonnement par rapport à la valeur ajoutée s'applique à la cotisation de taxe professionnelle définie ci-dessus (cf. n° 4 ), diminuée, le cas échéant, de l'ensemble des réductions et dégrévements dont cette cotisation peut faire l'objet.

Le plafonnement porte sur la cotisation de taxe professionnelle effectivement supportée par l'entreprise.

Il convient donc de tenir compte des impositions supplémentaires établies au titre de la même année.

I. Dégrèvements et réductions concernés

6La règle énoncée par l'alinéa 1 de l'article 1647 B sexies du CGI est une disposition de principe. Elle exclut, d'une manière générale, l'ensemble des réductions et dégrèvements dont la cotisation de taxe professionnelle peut faire l'objet. Ainsi, elle confirme et clarifie l'ordre d'imputation des divers allégements de taxe professionnelle dont les entreprises sont susceptibles de bénéficier.

7Sont ainsi concernés, en l'état actuel des textes régissant la taxe professionnelle :

1. Les dégrèvements ou réductions calculés au niveau de l'entreprise 1 :

- l'allégement transitoire (art. 1647-B quinquies du CGI ; cf. E 422) ;

- le dégrèvement accordé en cas de diminution des bases d'imposition (art. 1647 bis du code et cf. E 432 ).

2. Les dégrèvements et réductions calculés au niveau de l'établissement :

- l'abattement général à la base de 16 % (CGI, art. 1472 A bis ; cf. E 2421), applicable depuis 1987 en remplacement du dégrèvement d'office de 10 % prévu par l'article 4-1 de la loi de finances pour 1985 (CGI, édition 1986, art. 1647-0 bis),

- le dégrèvement accordé en cas de cessation d'activité en cours d'année (CGI, art. 1478-I ; cf. E 431 ) ;

- et, d'une manière générale, l'ensemble des dégrèvements contentieux

II. Calcul de la cotisation de taxe professionnelle susceptible d'être plafonnée : conséquences de l'exclusion des taxes consulaires

8L'alinéa 2 de l'article 1647 B sexies-I bis exclut les cotisations perçues au profit des organismes consulaires pour le calcul du plafonnement en fonction de la valeur ajoutée (cf. ci-dessus n° 3 ). En conséquence, les dégrèvements accordés aux contribuables doivent être retenus pour la seule part afférente à la cotisation de taxe professionnelle à l'exclusion des taxes consulaires et des frais correspondants. En effet, les réductions et dégrèvements se rapportent, généralement, à la fois à la cotisation de taxe professionnelle et aux taxes additionnelles.

Ces principes sont appliqués de la manière suivante dans le cas :

1. D'une entreprise à établissement unique.

9La part des dégrèvements se rapportant à la cotisation de taxe professionnelle est déterminée en proportion de cette dernière dans le total des cotisations mises à la charge de l'entreprise, soit :

dégrèvement à imputer = dégrèvement total x (taxe professionnelle / total des cotisations)

2. D'une entreprise à établissements multiples.

10Dans ce cas, il faut distinguer :

- les dégrèvements ou réductions consentis au niveau des établissements qui doivent être ventilés entre la taxe professionnelle et les taxes annexes dans les conditions prévues ci-avant pour les entreprises à établissement unique ;

- les dégrèvements ou réductions consentis au niveau de l'entreprise, qui doivent être ventilés globalement en fonction du rapport entre le total des cotisations de taxe professionnelle dues pour chacun des établissements et le total des cotisations réclamées à l'entreprise.

11La cotisation de taxe professionnelle retenue pour le calcul du plafonnement s'entend donc du total des cotisations de taxe professionnelle de l'entreprise, diminué de la somme des dégrèvements accordés tant au niveau des établissements que de l'entreprise, à concurrence de leur part se rapportant à la seule taxe professionnelle.

III. Calcul de la cotisation de taxe professionnelle susceptible d'être plafonnée : conséquences de la non-application du plafonnement, à compter de 1992, à la cotisation minimum

12L'article 49 de la loi de finances pour 1992 (n° 91-1322 du 30 décembre 1991) codifié à l'alinéa 2 de l'article 1647 B sexies-I bis du CGI, prévoit qu'à compter de 1992, le plafonnement de la cotisation de taxe professionnelle par rapport à la valeur ajoutée ne s'applique plus à la cotisation minimum.

Le calcul de la cotisation de taxe professionnelle susceptible d'être plafonnée diffère selon que l'entreprise assujettie à la cotisation minimum exerce son activité dans un ou plusieurs établissements.

1. Entreprises à établissement unique.

13Les contribuables assujettis à la cotisation minimum qui exercent leur activité dans une seule commune où ils ne disposent que d'un établissement ne peuvent plus bénéficier du plafonnement de leur cotisation de taxe professionnelle en fonction de la valeur ajoutée.

Exemple : Un contribuable n'ayant qu'un seul établissement est assujetti à la cotisation minimum pour un montant de 2 500 F en 1992 ; sa valeur ajoutée en 1990 était de 65 000 F. Ce contribuable ne peut plus bénéficier du plafonnement de sa cotisation à hauteur de 2 275 F (65 000 x 3,5 %).

2. Entreprises à établissements multiples.

14Un contribuable peut être assujetti à la cotisation minimum au lieu de son principal établissement mais être redevable, dans la même commune ou dans d'autres communes, d'une cotisation de taxe professionnelle pour ses autres établissements.

Dans cette situation, il convient, pour le calcul du plafonnement de la cotisation de la taxe professionnelle par rapport à la valeur ajoutée de soustraire du montant total des cotisations se rapportant à l'ensemble des établissements, la cotisation minimum due au titre de l'établissement principal.

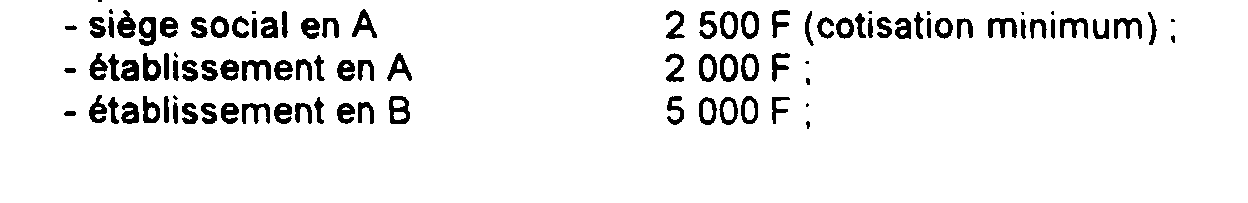

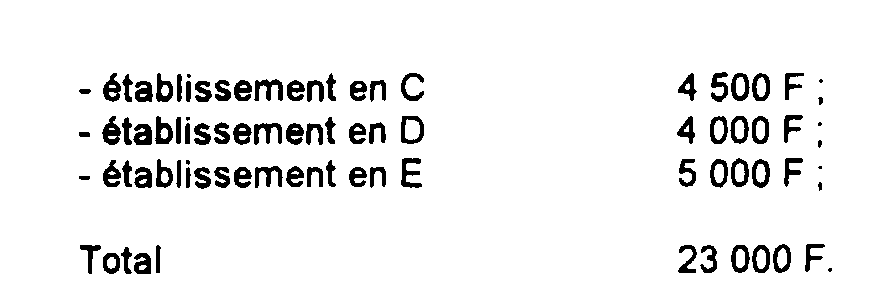

Exemple :

Une entreprise a son siège social ainsi qu'un établissement dans la commune A et exploite 4 succursales dans les communes B, C, D, et E. Déduction faite de la taxe pour frais de chambre de commerce et d'industrie et/ou de la taxe pour frais de chambre de métiers ainsi que des prélèvements opérés au profit de l'État sur ces deux taxes, les cotisations dues au titre de 1992 s'élèvent à :

La valeur ajoutée produite en 1990 par l'entreprise est de 500 000 F ; soit au taux de 3,5 % un seuil de plafonnement de 17 500 F.

Le montant des cotisations à retenir pour le calcul du plafonnement est de 23 000 F - 2 500 F = 20 500 F.

Le dégrèvement à accorder, à ce titre, est de 20 500 F - 17 500 F = 3 000 F.

Remarque :

S'agissant du calcul du plafonnement applicable aux impositions dues au titre de 1993, la valeur ajoutée à retenir est celle produite en 1993 (cf. ci-après n°s 16 et suiv. ).

D. MODIFICATION DE LA PÉRIODE DE RÉFÉRENCE RETENUE POUR LE CALCUL DE LA VALEUR AJOUTÉE

I. Principe

15Avant l'intervention de l'article 27-I-1° de la loi de finances pour 1993, la taxe professionnelle était plafonnée par rapport à la valeur ajoutée produite au cours de la période de référence retenue pour la détermination des bases imposables (cf. E 21). Ainsi, sauf cas particuliers des créations et des fermetures d'établissements ou des changements d'exploitants (cf. ci-avant E 4332 n°s 4 à 18 ), la taxe professionnelle due au titre de 1992 est plafonnée en fonction de la valeur ajoutée produite en 1990 ou au cours de l'exercice de douze mois clos en 1990.

16 Pour les impositions établies au titre de 1993 et des années suivantes, l'article 1647 B sexies-I du CGI issu de l'article 27-I-1° de la loi précitée, prévoit que la valeur ajoutée à retenir est celle produite au cours de l'année au titre de laquelle l'imposition est établie, ou au cours du dernier exercice de douze mois clos au cours de cette même année lorsque l'exercice ne coïncide pas avec l'année civile.

La taxe professionnelle due au titre de 1993, doit, en conséquence être plafonnée à 3,5 % de la valeur ajoutée produite en 1993 ou au cours de l'exercice de douze mois clos en 1993. Cette nouvelle règle permet de tenir compte de la situation réelle des contribuables au moment du paiement de leur taxe professionnelle.

II. Modalités d'application

1. Règle générale.

17La valeur ajoutée réalisée au cours de l'année d'imposition ou au cours de l'exercice de douze mois clos au cours de cette année est retenue sans aucune correction pour le calcul du plafonnement des cotisations de taxe professionnelle

Le changement de la période de référence rend inutiles les corrections effectuées jusqu'ici.

Ainsi, la valeur ajoutée n'a plus à être corrigée, comme auparavant, en cas de :

- création ou d'acquisition d'établissement,

- fermeture d'établissement,

- cessation d'activité.

Il en est ainsi même :

- en cas de création d'établissement au cours de l'année d'imposition par une entreprise à établissements. multiples ;

- ou en cas de fermeture d'établissement ou de cessation totale d'activité l'année d'imposition, même si l'entreprise n'a pas bénéficié d'un dégrèvement pour cette fermeture ou cette cessation.

2. Valeur ajoutée à retenir en cas de diminution des bases d'imposition.

18Le cnangement de la période de référence retenue pour le calcul de la valeur ajoutée ne fait pas obstacle à l'application du dégrèvement prévu à l'article 1647 bis du CGI en cas de diminution des bases d'imposition.

En conséquence, lorsque les éléments d'imposition sont, l'année précédant celle de l'imposition (année N - 1), inférieurs à ceux de l'avant-dernière année précédant celle de l'imposition (année N - 2), la cotisation de taxe professionnelle de l'année N peut être dégrevée à concurrence de la différence.

Dans cette situation, le plafonnement par rapport à la valeur ajoutée s'applique, au titre de l'année N, à la cotisation de taxe professionnelle diminuée du dégrèvement accordé en application de l'article 1647 bis du CGI.

1 Au titre des années 1981 à 1985 s'y ajoutait le dégrèvement pour emploi créé dans le cadre d'un contrat de solidarité (CGI, édition 1986, art. 1647 bis B).