SOUS-SECTION 7 MESURE TRANSITOIRE : ÉCRÊTEMENT DES BASES D'IMPOSITION

d. L'écrêtement est définitivement supprimé lorsque son montant est ou devient, au titre d'une année donnée, inférieur à 10 % des bases brutes de l'établissement.

23C'est le montant de la réduction de bases constaté en 1979, éventuellement limité en application des deux règles ci-dessus (cf. n°s 15 à 22 ), qui est comparé à 10 % des bases brutes.

24Exemples.

En reprenant l'exemple du n° 16.

1°) Si l'écrêtement n'est pas appliqué en 1980 parce que les bases d'imposition sont inférieures à la valeur de référence (soit 300 000 F) il est définitivement supprimé ;

2°) Si les bases brutes de l'établissement sont de 320 000 F en 1980 l'écrêtement est limité à 20 000 F, soit 6,25 % des bases brutes, il est donc, dans ce cas également, définitivement supprimé.

e. Cas particulier. - Contribuables qui avaient en 1979 un écrêtement supérieur à leurs bases d'imposition et qui, de ce fait, n'ont pas été imposés à la taxe professionnelle.

25Le montant de leur écrêtement avant limitation est, pour 1980, celui qui résulte de l'article 1472 du CGI, soit les deux tiers de l'écart constaté entre les bases de 1976 et la valeur de référence

En 1980, ces contribuables sont donc imposés :

- sur leurs bases d'imposition si celles-ci sont inférieures ou égales à la valeur de référence ; ils perdent alors tout droit à l'écrêtement pour les années ultérieures puisque le pourcentage de réduction est nul ;

- dans le cas contraire, ils sont imposés sur leurs bases d'imposition diminuées de l'écrêtement, sans, toutefois, que les bases nettes d'imposition résultant de ce calcul puissent être inférieures à la valeur de référence.

26Toutefois, les contribuables concernés sont définitivement privés de l'écrêtement dès 1980 si la réduction effectivement accordée (c'est-à-dire limitée au montant des bases excédant la valeur de référence) est égale ou inférieure à 10 % des bases brutes (cf. n° 23 ).

D. APPLICATIONS PARTICULIÈRES

I. Membres de groupements de professions libérales

27Conformément à l'article 1476 du CGI, les membres des sociétés civiles professionnelles, des sociétés civiles de moyens ou des groupements réunissant des membres de professions libérales sont personnellement imposés à la taxe professionnelle aux lieu et place de la société ou du groupement.

28Il a été décidé, à compter de 1977, d'appliquer les mesures d'écrêtement aux associés des sociétés civiles professionnelles ou des groupements réunissant des membres des professions libérales.

La valeur de référence est égale pour chaque associé à une quote-part de la valeur de référence qui aurait été attribuée à la société ou au groupement ; cette quote-part étant déterminée en fonction de sa participation aux frais communs.

Il est précisé que cette solution ne doit pas être appliquée aux membres des professions libérales qui exercent en même temps, à titre personnel et dans le cadre d'une société civile professionnelle ou d'un groupement. Ces dispositions leur seraient, en effet, défavorables.

II. Entreprises qui bénéficient d'une exonération temporaire

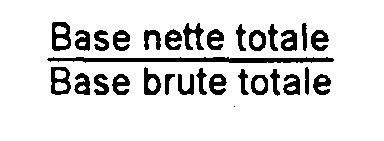

29Le pourcentage d'exonération s'applique aux bases nettes après écrêtement et non aux bases brutes. Lorsque l'exonération ne s'applique que sur les éléments nouveaux d'exploitation, la base nette exonérée s'obtient en multipliant la base brute exonérée par le rapport suivant :

III. Changement affectant le lieu d'imposition

30La taxe professionnelle étant établie pour chaque établissement où est exercée une activité imposable, le problème du sort de l'écrêtement se pose lorsqu'un contribuable transfère d'un endroit à un autre un établissement pour lequel il bénéficiait d'un écrêtement.

Par transfert d'établissement on entend tout déplacement par un même contribuable de son ou d'un de ses lieux d'activité :

- qu'il y ait ou non changement dans la nature de l'activité exercée ;

- que le contribuable ait ou non un successeur dans le local qu'il abandonne ou un prédécesseur dans le local où il s'installe.

Deux cas peuvent se présenter :

1° Le transfert s'effectue dans une autre commune.

31Il y a, en principe, perte de l'écrêtement relatif à l'établissement transféré, sauf si le contribuable demeure imposé dans l'ancienne commune pour d'autres établissements 1 .

Exemple . - Un contribuable X transfère un établissement de la commune A dans la commune B. L'écrêtement calculé pour cet établissement s'élevait à 100 000 F.

a. X n'est plus imposé en A : il perd définitivement le bénéfice de son écrêtement de 100 000 F. En aucun cas cet écrétement ne peut être transféré en B.

b. X demeure imposé en A pour d'autres établissements que celui ayant fait l'objet du transfert : il conserve l'écrêtement de 100 000 F qui s'impute dans les conditions suivantes :

Premier cas. - L'écrêtement dont bénéfisie X en A a été calculé établissement par établissement : les 100 000 F viennent en déduction de la base d'imposition du principal établissement conservé en A et, le cas échéant, de celle des autres établissements par ordre décroissant d'importance.

Deuxième cas. - L'écrêtement dont bénéficie X en A a été calculé globalement au niveau de la commune : le montant global de l'écrêtement reste inchangé, mais est réparti en fonction des bases de taxe professionnelle de chaque établissement conservé en A.

2° Le transfert s'effectue à l'intérieur d'une même commune.

32Le contribuable conserve l'écrêtement relatif à l'établissement transféré.

En cas de pluralité d'établissements dans la commune, les règles suivantes s'appliquent :

- si l'écrêtement a été calculé établissement par établissement, le montant de l'écrêtement relatif à l'établissement transféré s'impute sur la base d'imposition de son nouveau lieu d'activité et, en cas d'insuffisance, sur celle de ses autres établissements dans la commune, par ordre décroissant d'importance ;

- si l'écrêtement a été calculé globalement au niveau de la commune, le montant total de cet écrêtement, qui demeure inchangé, est réparti en tenant compte des nouvelles bases brutes d'imposition dans la commune.

IV. Changement affectant la personne du contribuable

33L'écrêtement est personnel : il ne peut être accordé qu'au contribuable qui était imposé à la patente en 1975 pour l'établissement dont les bases d'imposition ont servi au calcul de l'écrêtement.

34Ainsi, un contribuable qui n'était pas légalement passible de la contribution des patentes en 1975 et a d'ailleurs obtenu le dégrèvement de la cotisation qui lui avait été assignée ne peut, dès lors, bénéficier des mesures d'écrêtement des bases d'imposition de la taxe professionnelle dont il est redevable pour les années suivantes (CE, arrêt du 9 novembre 1981, n° 19809).

Le bénéfice de l'écrêtement pourra, cependant, être accordé en cas de réclamation au contribuable qui, bien qu'imposable à la patente en 1975, n'a fait l'objet d'aucune imposition. L'écrêtement est alors calculé à partir des bases qui auraient été retenues si la patente avait été établie en 1976. Cette mesure a été prise dans le cadre de la juridiction gracieuse et devra être réservée aux redevables qui ont rempli leurs obligations en matière d'impôts directs locaux (déclaration de construction nouvelle ou de changement d'affectation, déclaration des bases d'imposition de taxe professionnelle). Il convient, cependant, de tenir compte de cette décision pour l'établissement des rôles de l'année suivante.

Il est précisé, en outre, que par suite de son caractère personnel l'écrêtement n'est pas transmissible au successeur lorsqu'un contribuable imposé en 1975 cesse d'exploiter personnellement l'établissement ayant donné lieu à écrêtement.

35 Fusions, absorptions, scissions, apports partiels d'actif, transformations de la forme juridique de l'entreprise.

L'application des règles de l'écrêtement peut se révéler difficile en cas de changement affectant la personne juridique du contribuable imposé à la patente en 1975.

Dans tous les cas, il a paru possible d'admettre le maintien du droit à l'écrêtement car il y a, en fait, continuation sous une forme juridique différente de l'exploitation pour laquelle une patente a été établie en 1975. Par conséquent, en cas de :

-fusion, les écrêtements des sociétés qui ont été fusionnées sont transférés à la société nouvelle ;

- absorption, l'écrêtement de la société absorbée est transféré à la société absorbante ;

- scission ou apport partiel d'actif, les sociétés issues de la scission ou qui reçoivent l'apport bénéficient de l'écrêtement correspondant aux éléments reçus en apports à condition que ceux-ci constituent des établissements complets pour lesquels l'écrêtement peut être calculé distinctement. Toutefois, cette solution pourra également être accordée en cas d'apports portant sur des parties d'établissements lorsque les sociétés auront réparti d'un commun accord l'écrêtement relatif à l'établissement scindé ou apporté partiellement. Une telle répartition se fera sous le contrôle des services fiscaux.

Bien entendu, les sociétés qui, avant l'opération de fusion ou assimilée, avaient droit à un écrêtement dont une partie se trouve ensuite transférée perdent cette fraction d'écrêtement, même si elles poursuivent leur activité dans des établissements non concernés par l'opération ;

- transformation de la forme juridique de l'entreprise :

. dans le cas d'un entrepreneur individuel qui poursuit son exploitation sous une forme sociétaire, d'une société anonyme transformée en société de personne, par exemple, l'écrêtement accordé antérieurement à la transformation est maintenu ;

il en est de même lorsqu'un contribuable donne un fonds de commerce qu'il exploitait précédemment en location-gérance à une société d'exploitation dans laquelle il est associé majoritaire. En revanche, lorsque cette condition n'est pas remplie le droit à l'écrêtement des bases ne peut être transféré à la société qui reprend l'exploitation du fonds (RM Rufenacht, JO du 11 mai 1979, déb. AN, p. 3745). Il est précisé que la qualité d'associé majoritaire est appréciée en tenant compte des parts détenues par l'intéressé avec, le cas échéant, celles de son conjoint et de ses enfants mineurs non émancipés (RM Alphandéry, JO AN, 29 janvier 1990, p. 435, n° 16353).

1 L'écrêtement est également maintenu sans changement en cas de transfert partiel d'établissement.