SOUS-SECTION 2 DÉCLARATIONS ET DOCUMENTS ANNEXES À SOUSCRIRE

2. Cession ou cessation. Décès.

13En cas de cession de l'exploitation ou de cessation totale ou partielle d'activité, l'agriculteur dispose d'un délai de soixante jours pour en aviser l'administration. La déclaration spéciale du bénéfice réalisé de la date de clôture du dernier exercice à la date de l'événement considéré doit être souscrite dans les soixante jours (CGI, art. 201-1 et 3 ).

Conformément à l'article 201-1 du CGI, ce délai commence à courir :

- lorsqu'il s'agit d'une mutation de propriété, du jour où l'acquéreur a pris effectivement la direction de l'exploitation ;

- lorsqu'il s'agit d'une cessation (par suite d'une expropriation, par exemple), du jour de l'arrêt définitif de l'activité.

Ces dispositions sont également applicables en cas de décès de l'exploitant. Les ayants droit du défunt disposent cependant d'un délai de six mois à compter de la date du décès pour produire la déclaration de résultats (cf. DB 5 B 612).

V. Contrôle et sanctions

14La vérification des déclarations et les sanctions éventuelles sont opérées dans les conditions de droit commun.

B. CAS PARTICULIERS

I. Changement de régime d'imposition

15Cf. DB 5 E 5 .

II. Agriculteurs ayant réévalué leurs immobilisations

16Les articles 238 bis I et 238 bis J du CGI prévoient, soit la faculté pour la généralité des personnes physiques ou morales, qui exercent une activité industrielle, commerciale, artisanale, agricole ou libérale, soit l'obligation pour certaines d'entre elles de procéder à une réévaluation de leurs immobilisations dans les écritures du 1er exercice clos à compter du 31 décembre 1976 ou dans celles des trois exercices suivants.

Le régime de la réévaluation légale des immobilisations fait l'objet d'une étude d'ensemble publiée dans la série 4 FE (cf. DB 4 B 321 ), à laquelle les agents sont invités à se reporter.

17Il est précisé que les exploitants agricoles qui ont procédé à la réévaluation de leurs immobilisations dans les conditions fixées par les articles susvisés doivent produire, en plus du tableau n° 2147, l'imprimé n° 2147 bis des écarts de réévaluation des éléments amortissables.

III Obligations particulières incombant aux sociétés.

18Les dispositions de l'article 38 de l'annexe III au CGI ont été modifiées par le décret n° 2000-270 du 21 mars 2000. Compte tenu de cette modification, les entreprises industrielles et commerciales relevant du régime normal du bénéfice réel doivent joindre à leur déclaration de résultats :

- la liste, suivant modèle fourni par l'administration, des personnes détenant au moins 10 % de leur capital, en précisant pour chacune d'entre elles le nombre de parts ou d'actions et le taux de détention et, pour les personnes morales, leur dénomination, adresse et numéro d'identification au répertoire national des établissements (numéro SIRET), pour les personnes physiques leurs nom, prénoms, adresse, date et lieu de naissance ;

- la liste, suivant modèle fourni par l'administration, de leurs filiales et de leurs participations, en précisant pour chacune d'entre elles le taux de détention et son numéro d'identification au répertoire national des établissements (numéro SIRET).

L'article 38 sexdecies Q de l'annexe III au CGI disposant que les exploitants agricoles sont soumis à l'ensemble des obligations déclaratives incombant aux entreprises industrielles et commerciales relevant du régime normal du bénéfice réel, les sociétés agricoles sont tenues à cette nouvelle obligation.

ANNEXE

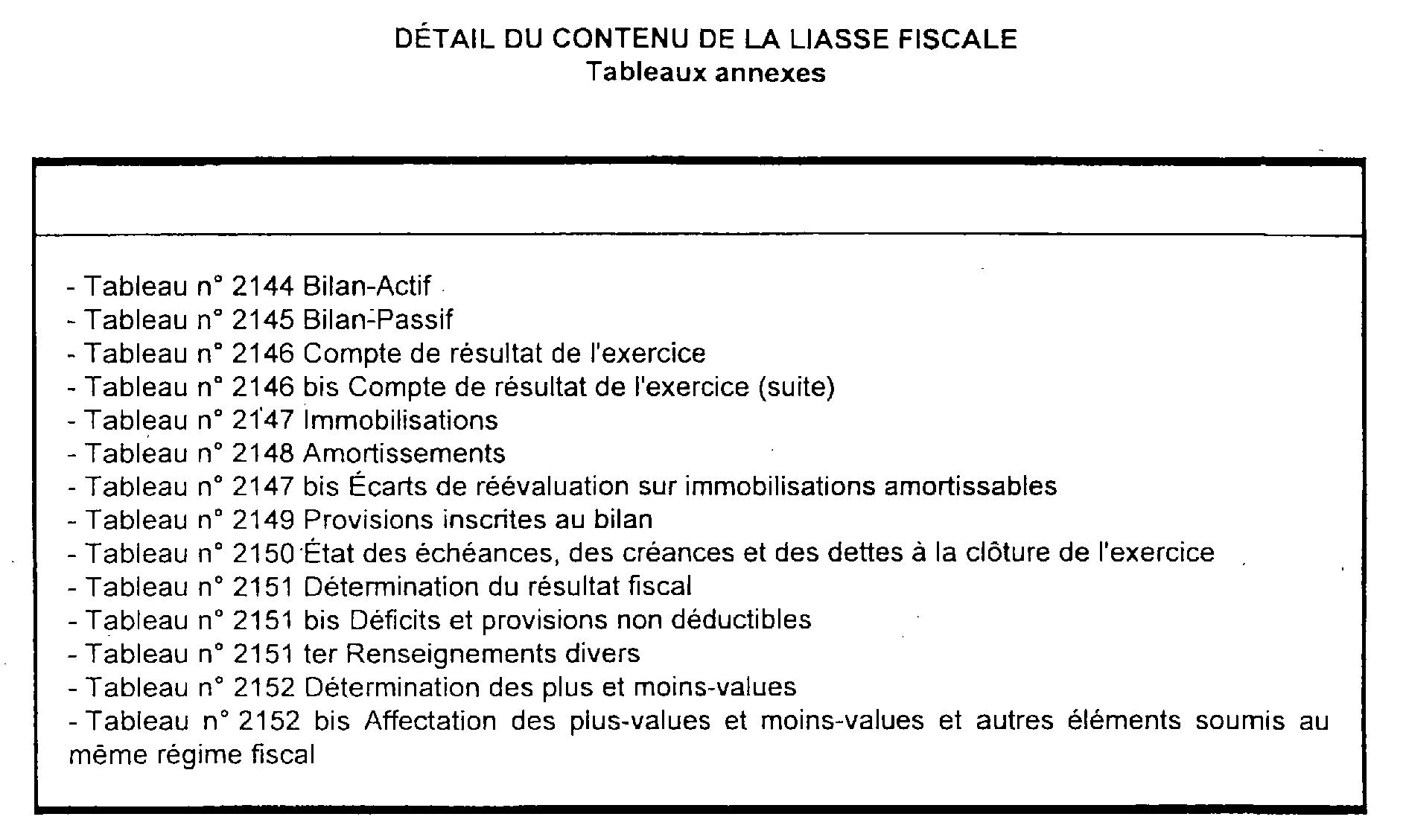

DÉTAIL DU CONTENU DE LA LIASSE FISCALE

Tableaux annexes