SOUS-SECTION 3 RÉGIME FISCAL DE LA RÉSERVE DE PARTICIPATION ET DE LA PROVISION POUR INVESTISSEMENT CONSTITUÉES PAR LES ENTREPRISES APPARTENANT À UN MÊME GROUPE

SOUS-SECTION 3

Régime fiscal de la réserve de participation et de la provision

pour investissement constituées par les entreprises

appartenant à un même groupe

1Le régime fiscal de la participation au sein des groupes de sociétés appelle des précisions au regard de la mise en oeuvre du principe d'équivalence des avantages consentis aux salariés, des entreprises bénéficiaires des avantages fiscaux, de la détermination du montant de la provision pour investissement et de la possibilité de transférer cette provision d'une entreprise à l'autre.

A. APPRECIATION AU NIVEAU DU GROUPE DE L'ÉQUIVALENCE DES AVANTAGES CONSENTIS AUX SALARIÉS

2Il est rappelé que plusieurs entreprises appartenant à un même groupe peuvent convenir d'accorder à leur personnel une participation calculée d'après les résultats d'ensemble du groupe (cf. 4 N 1112, n° 9 ).

Pour faciliter la conclusion de tels accords qui constituent des accords dérogatoires au droit commun (cf. 4 N 1113, n°s 19 et suiv. ), l'article L 442-6, 2ème alinéa du code du travail dispose expressément que « dans le cas d'accords conclus au sein d'un groupe de sociétés, l'équivalence des avantages consentis aux salariés s'apprécie globalement au niveau du groupe et non entreprise par entreprise ».

3Cette disposition permet de conclure des accords de participation à l'échelle d'un groupe alors même que, pour une entreprise du groupe concerné, la fraction de participation allouée aux salariés serait inférieure à celle que ferait apparaître l'application pure et simple de l'article L 442-2. Mais, bien entendu, l'équivalence des avantages doit être respectée globalement au niveau du groupe et, partant, l'ensemble de la participation servie à tous les salariés du groupe doit être au moins égale à la somme des participations minimales qui auraient été dégagées dans chacune des sociétés en application de l'article L 442-2.

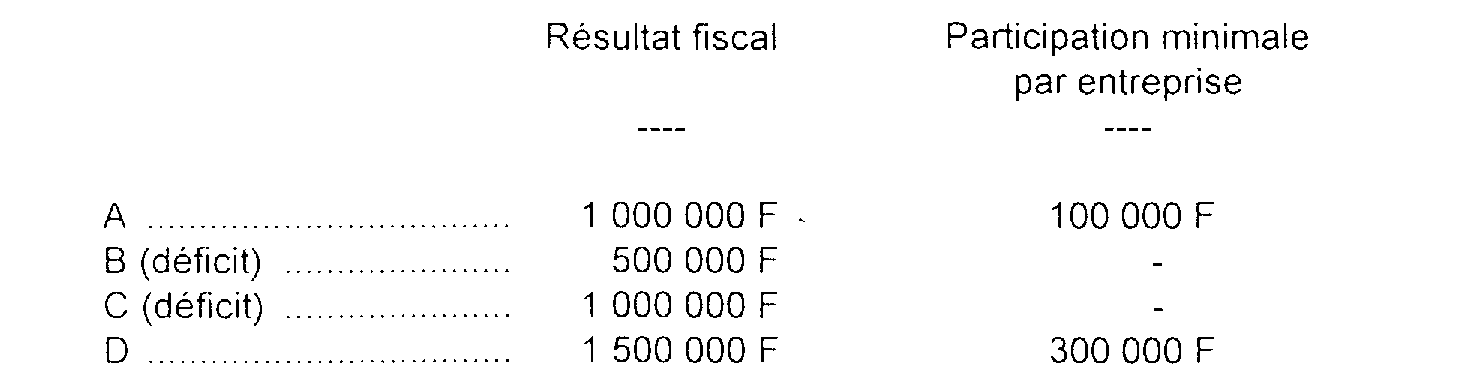

En d'autres termes si, pour quatre entreprises, A, B, C, D, les résultats fiscaux et les participations minimales calculées au niveau de chaque entreprise selon les règles de l'article L 442-2 étaient les suivants :

L'équivalence des avantages d'un accord de groupe entre ces quatre entreprises devrait nécessairement être appréciée par référence à la somme des participations minimales ci-dessus, soit 400 000 F 1

4À moins de comporter des modalités de calcul différentes de celles prévues par l'article L 442-2, un tel accord ne serait donc pas légal s'il tendait, par exemple, à déterminer la participation globale des salariés du groupe par référence au bénéfice consolidé du groupe 2 . En ce cas, en effet, la compensation des résultats positifs et négatifs du groupe réduirait la base de calcul de la participation, soit 1 000 000 F dans l'exemple ci-dessus, à un chiffre inférieur à l'assiette légale, soit 2 500 000 F dans l'exemple considéré.

B. ENTREPRISES BÉNÉFICIAIRES DES AVANTAGES FISCAUX

5Le bénéfice des avantages fiscaux prévus par les articles 237 bis A-I et II , et 231 bis DA du CGI, est accordé à l'entreprise dans la limite de sa contribution effective à la participation des salariés aux résultats.

Il s'ensuit notamment que, dans l'hypothèse d'accords conclus entre des entreprises juridiquement distinctes mais appartenant à un même groupe et leur personnel respectif, le bénéfice des avantages fiscaux visés ci-dessus est réservé à celles de ces entreprises qui contribuent avec leurs fonds propres à la formation d'une participation inter-entreprises et dans la limite de cette contribution.

En d'autres termes, dans la mesure où quatre entreprises financièrement dépendantes (A, B, C, et D) auraient, en accord avec leur personnel,. conclu un accord inter-entreprises destiné à répartir une participation commune à leur personnel et que l'application de cet accord conduirait à faire doter la participation collective à concurrence de :

- 100 000 F par l'entreprise A

- 0 F par l'entreprise B

- 0 F par l'entreprise C

- 300 000 F par l'entreprise D seules les entreprises A et D seraient, à due concurrence, admises au bénéfice des avantages fiscaux dès lors que ce seraient les seules appelées à verser des fonds et alors même que la répartition collective conduirait, par exemple, à répartir 100 000 F au personnel de chacune des sociétés A, B, C et D.

6Une entreprise qui n'emploierait pas de personnel salarié ou qui n'aurait pour seul salarié que son représentant légal serait de même admise à constater dans ses écritures une réserve de participation déductible de son bénéfice imposable dans la limite de sa contribution à la constitution de la réserve globale de participation du groupe, sous réserve toutefois que soient remplies les conditions requises pour que cette entreprise puisse participer à un tel accord.

En revanche, si les stipulations de l'accord conduisaient à répartir uniformément entre chaque société la contribution collective du groupe, soit 400 000 F et que par suite la contribution unitaire de chaque société intéressée devienne égale dans l'exemple précédent, à 100 000 F par entreprise, c'est bien entendu, par référence à cette dernière somme que devraient être appréciées, au niveau de chacune d'entre elles, la portée et la limite des avantages fiscaux de l'ordonnance.

C. DETERMINATION DU MONTANT DE LA PROVISION POUR INVESTISSEMENT

7Antérieurement à la loi n° 94-640 du 25 juillet 1994, seules les entreprises qui dotaient leur réserve spéciale de participation selon une formule dérogatoire pouvaient alors constituer, en franchise d'impôt, la provision pour investissement sur ce supplément dérogatoire.

Désormais, le nouveau dispositif prévoit la possibilité pour les entreprises de moins de 50 salariés de constituer, en franchise d'impôt, une provision pour investissement.

8Ces dispositions appellent les commentaires suivants en ce qui concerne les accords conclus au sein des groupes de sociétés.

À cet égard, deux situations doivent être envisagées :

a. Accords de participation de groupe comprenant des entreprises de moins de 50 salariés

9En application de l'article 20 de la loi du 25 juillet 1994 déjà citée, codifié à l'article 237 bis a-II-1, al. 2 du CGI, les entreprises de moins de 50 salariés peuvent constituer une provision pour investissement égale à 25 % de la dotation à la réserve spéciale de participation, déterminée selon la formule de droit commun.

10Ainsi, une entreprise de moins de 50 salariés qui participe à la constitution de la réserve spéciale de participation d'un groupe peut bénéficier, comme l'ensemble des entreprises remplissant cette condition d'effectif, d'une telle provision pour investissement.

11Les règles applicables à la détermination de la base de calcul de cette provision pour investissement déterminée dans les conditions précitées sont applicables en présence d'un accord de groupe.

12Chacune des entreprises de moins de 50 salariés faisant partie du groupe détermine le montant qu'elle aurait doté en l'absence d'accord de groupe.

Exemple

13La société A dont l'exercice coïncide avec l'année civile, employant 30 salariés, a conclu, en 1984, un accord de participation selon lequel la réserve spéciale de participation est dotée selon une formule dérogatoire.

Au titre de chacun des exercices 1993 et 1994, la dotation de la réserve spéciale de participation s'élève à 300 000 F, dont 100 000 F de supplément résultant de l'application de la formule dérogatoire par rapport à la formule de droit commun. L'accord prévoit que les sommes attribuées aux salariés sont indisponibles pendant cinq ans.

Si la société A est incluse dans le périmètre d'un accord de groupe la provision pour investissement revenant au groupe au titre de la participation de droit commun de cette société est donc de 200 000 F x 25 % = 50 000 F.

14La possibilité offerte aux entreprises, faisant partie d'un même groupe, de répartir le droit à constitution de la provision pour investissement sur le montant dérogatoire en fonction des modalités de la contribution des sociétés à la formation de la réserve spéciale de participation, telles qu'elles sont définies par l'accord de groupe (cf. ci-dessous n°s 15 à 18 ) est étendue à la provision pour investissement déterminée sur la base correspondant à la formule légale.

b. Modalités de détermination du montant de la provision pour investissement sur la fraction dérogatoire de la réserve spéciale de participation du groupe.

15Lorsque les accords de groupe remplissent les conditions pour bénéficier de la déduction de la provision pour investissement applicable à la fraction dérogatoire de la réserve spéciale de participation, la quote-part de cette fraction dérogatoire prise en charge par les entreprises participantes doit être calculée dans les conditions suivantes : il convient tout d'abord de déterminer le montant global de la fraction dérogatoire en comparant la réserve spéciale de participation du groupe et la somme des réserves qui résulteraient de l'application de la règle légale dans chaque entreprise participante. Le rapport existant entre la fraction dérogatoire de la réserve globale et la réserve globale exprime le pourcentage qui, appliqué à la réserve spéciale de participation prise en charge par chacune des entreprises concernées, permet de déterminer au sein de chacune de ces entreprises la quote-part de participation dérogatoire.

Chaque quote-part de la fraction dérogatoire de la réserve spéciale de participation continue de donner droit à la constitution d'une provision pour investissement dont le montant est limité à un pourcentage de cette quote-part (cf. 4 N 1212, n°s 8 et suiv. ).

1° Exercices ouverts avant le 1er janvier 1994.

• Accord de groupe signé avant le 1er octobre 1973

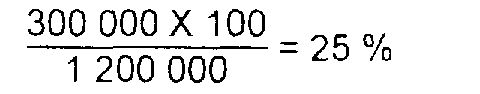

16 Exemple. - Soit quatre entreprises A, B, C et D ayant signé un accord de groupe le 30 septembre 1973, régulièrement homologué 3 pour une période de cinq ans à compter du 1er janvier 1972 et reconduit depuis.

La réserve spéciale de participation globale attribuée au cours de l'exercice 1er janvier-31 décembre 1988 au titre de l'exercice 1987 atteint 1 200 000 F. Le montant cumulé de la participation calculée d'après la formule légale dans chacune des entreprises du groupe au titre de l'exercice 1987 ressort à 900 000 F.

Le pourcentage de dérogation est égal à :

Si la réserve spéciale de participation prise en charge par chacune des entreprises du groupe à la clôture de l'exercice 1988 atteint les montants ci-après :

- entreprise A : 180 000 F ;

- entreprise B : 300 000 F ;

- entreprise C : 600 000 F ;

- entreprise D : 120 000 F,

la provision pour investissement correspondante susceptible d'être constituée par chaque société du groupe est la suivante :

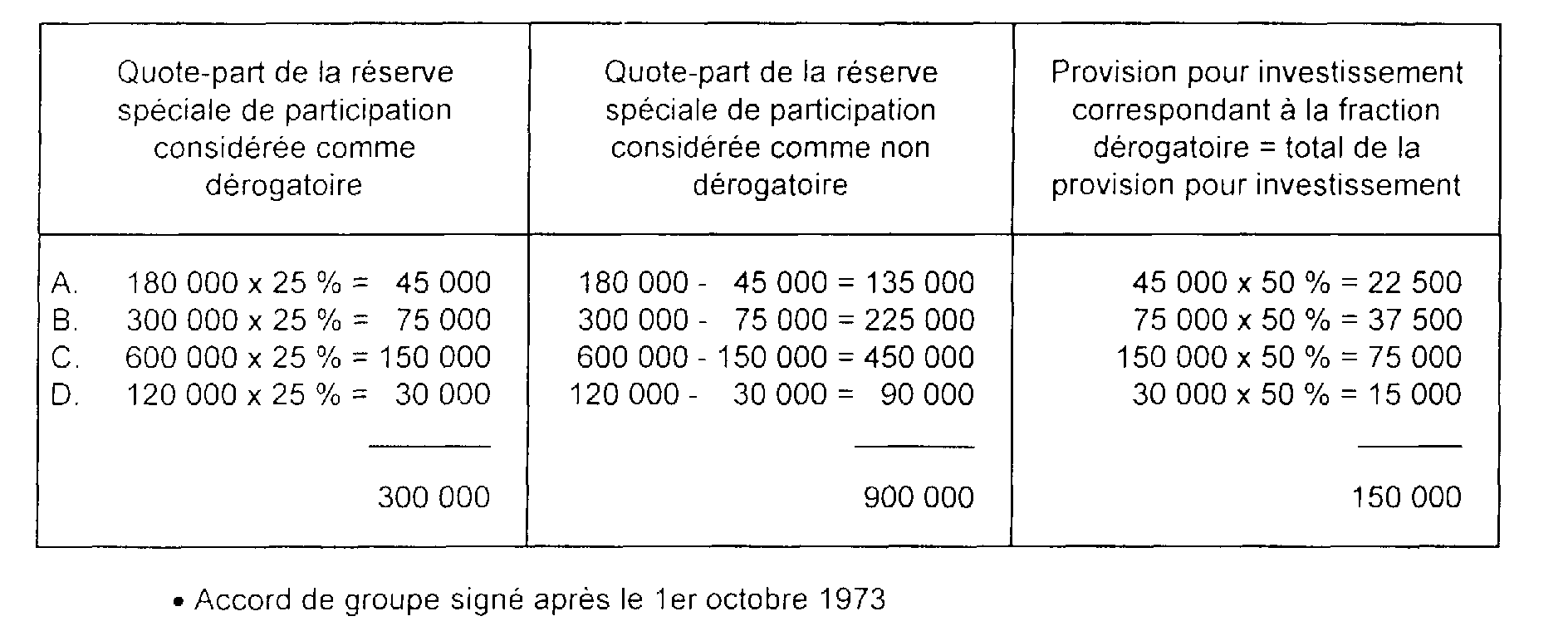

17Exemple

En reprenant l'exemple ci-dessus, et en supposant que les entreprises A et C sont devenues parties à l'accord de groupe après le 1er octobre 1973, la provision pour investissement est calculée de la manière suivante.

2° Exercices ouverts à compter du 1er janvier 1994.

18• Exemple

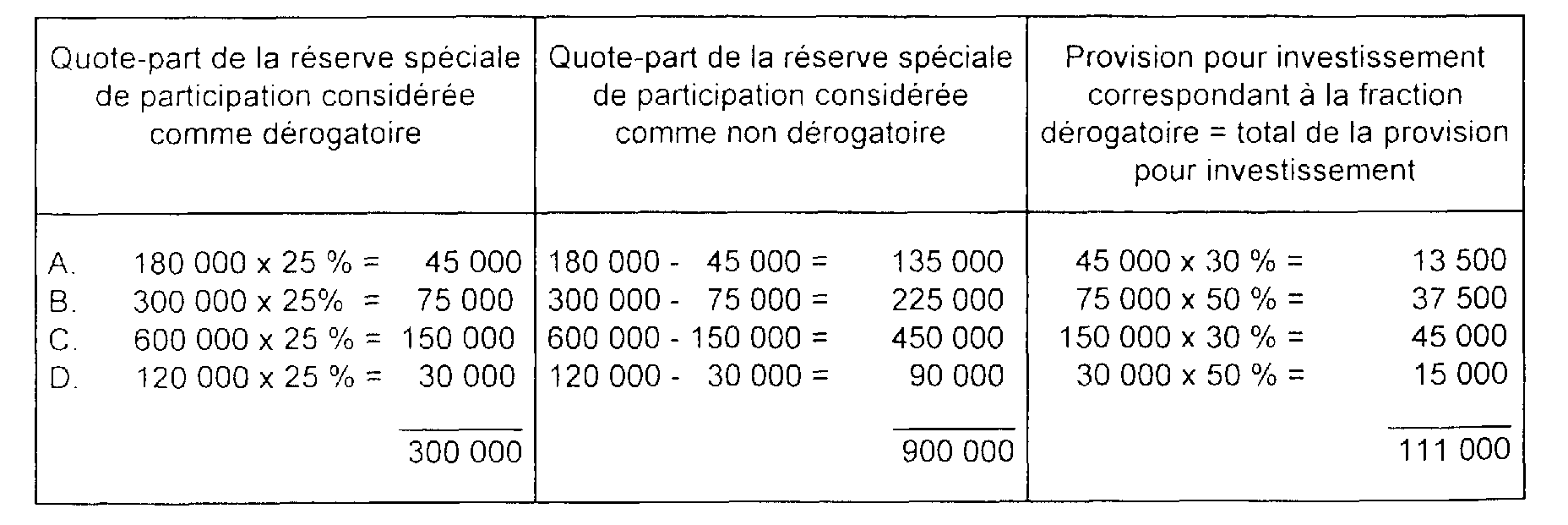

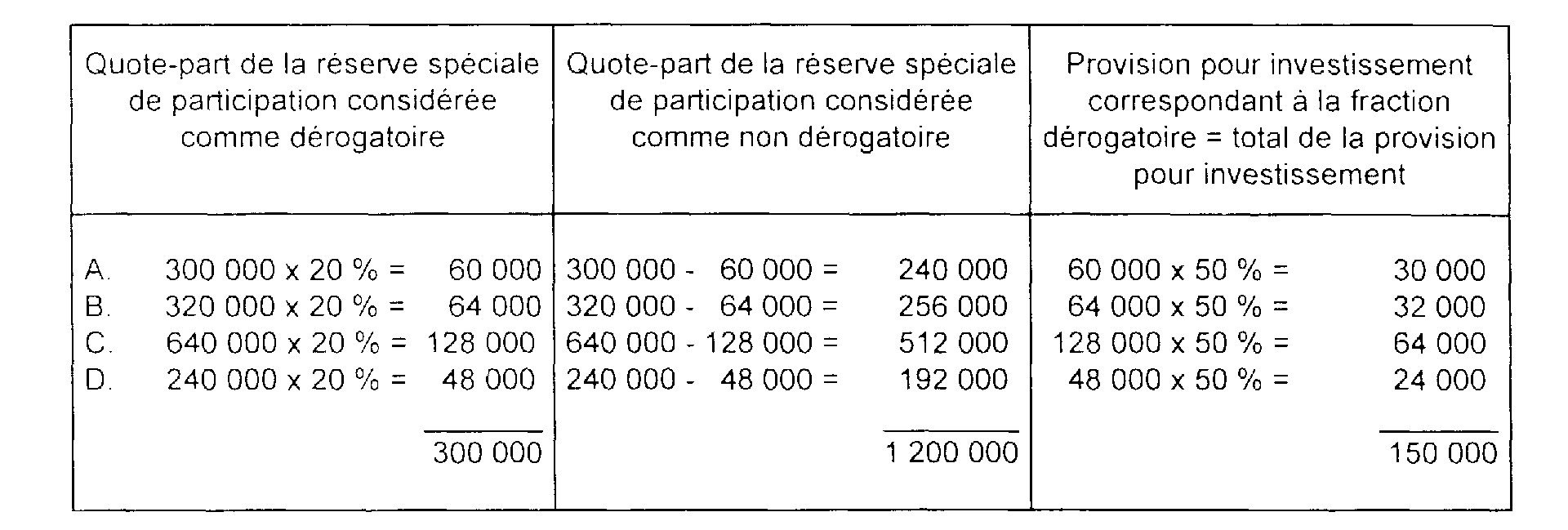

Soit quatre entreprises A, B, C et D ayant signé un accord de groupe le 1er mai 1980. L'accord prévoit que les sommes attribuées aux salariés sont indisponibles pendant 5 ans. La réserve spéciale de participation globale attribuée au cours de l'exercice 1er janvier - 31 décembre 1996, au titre de l'exercice 1995, atteint 1 500 000 F. Le montant cumulé de la participation calculée d'après la formule légale dans chacune des entreprises du groupe au titre de l'exercice 1995 ressort à 1 200 000 F.

Le pourcentage de dérogation est égal à :

Si la réserve spéciale de participation prise en charge par chacune des entreprises du groupe à la clôture de l'exercice 1996 atteint les montants ci-après :

Entreprise A : 300 000 F

Entreprise B : 320 000 F

Entreprise C : 640 000 F

Entreprise D : 240 000 F

la provision pour investissement correspondante susceptible d'être constituée par chaque société du groupe est la suivante :

D. TRANSFERT DE LA PROVISION POUR INVESTISSEMENT

19Ainsi qu'il est exposé aux n°s 5 et suivants ci-dessus, le bénéfice des avantages fiscaux prévu aux articles 237 bis A-II et III et 231 bis DA du CGI est, dans l'hypothèse d'un accord conclu entre un groupe d'entreprises et leur personnel, réservé à celles de ces entreprises qui contribuent à la formation d'une participation inter-entreprises et dans la limite de cette participation.

Ainsi dans l'exemple exposé au paragraphe B, les entreprises A et D pourront respectivement déduire à la clôture de l'exercice 1er janvier - 31 décembre 1992, 100 000 F et 300 000 F au titre de la réserve spéciale de participation (dont 30 000 F et 100 000 F issus d'accords dérogatoires) et 9 000 F et 30 000 F au titre de la provision pour investissement si les termes de l'accord laissent à ces seules entreprises la charge de contribuer à la formation de la réserve globale 4 .

20En revanche si, en vertu de ce même accord, chacune des entreprises signataires doit contribuer à la formation de la réserve globale proportionnellement aux avantages qu'en retire son personnel -par exemple 100 000 F par entreprise- les entreprises A, B, C et D ne pourront, en principe, déduire chacune que 100 000 F de réserve (dont 30 000 F résultant d'accords dérogatoires) et 9 000 F de provision.

Cette dernière situation enlevait au mécanisme de la provision pour investissement tout caractère incitatif vis-à-vis des entreprises qui ne disposaient pas de bénéfices imposables suffisants pour couvrir la constatation des provisions de l'espèce. Aussi, pour supprimer cet inconvénient qui était de nature à restreindre la conclusion d'accords de groupe, l'article 237 bis A-II-5 du CGI autorise-t-il le transfert par une entreprise de tout ou partie de son droit à constitution de la provision à l'une des autres sociétés du groupe ou à plusieurs d'entre elles.

Néanmoins, pour éviter des risques d'abus évidents, cette possibilité de transfert n'est pas laissée à l'initiative des entreprises signataires d'un accord de groupe ; elle est, en effet, subordonnée à une autorisation préalable du ministre chargé des finances.

21Compte tenu de son objet cette autorisation est, en principe, limitée aux cas dans lesquels la nécessité du transfert répond à des situations particulières tenant à la structure même du groupe et non à des situations nées de simples variations de la conjoncture.

Il pourra donc en être ainsi dans l'hypothèse, par exemple, où l'une des entreprises du groupe est chargée de fournir, aux prix de revient, des matières ou prestations à une ou plusieurs autres entreprises membres du groupe. De même, le transfert pourra être autorisé lorsque l'organisation fonctionnelle du groupe conduit, du fait même des activités exercées, à concentrer chez une ou plusieurs des entreprises qui en font partie, la réalisation de l'ensemble des investissements du groupe.

22En revanche, le transfert de la provision ne pourrait pas être obtenu s'il répondait à un simple souci de commodité fiscale, tel par exemple, celui de faciliter la libération des provisions par la réalisation d'un programme d'équipement successivement entrepris par chaque membre du groupe ou, plus simplement, si, pour des raisons tenant à la conjoncture, les résultats d'une entreprise devenaient déficitaires.

1 La somme des réserves de participation des différentes entreprises du groupe ne peut s'entendre que des réserves « positives ». Elle doit en outre comprendre les réserves qui seraient dégagées, selon le droit commun, par toutes les entreprises ayant adhéré à l'accord de groupe, même si l'effectif de certaines d'entre elles n'excède pas cent salariés.

2 L'article R 441-1 du code du travail dispose toutefois, en ce qui concerne les entreprises publiques et sociétés nationales soumises au régime de la participation (cf. 4 N 1112, n° 7 ), que les accords conclus en vertu de l'article L 442-6 du même code peuvent décider que la réserve spéciale de participation sera calculée en tenant compte des résultats cumulés de tout ou partie des entreprises appartenant à un même groupe.

3 Avant l'entrée en vigueur de l'ordonnance n° 86-1134 du 21 octobre 1986, les accords dérogatoires devaient faire l'objet d'une homologation.

4 On suppose dans cet exemple, que l'accord de groupe a été signé à une date postérieure au 1er octobre 1973.