SOUS-SECTION 1 FUSIONS ET OPÉRATIONS ASSIMILÉES AFFECTANT LES SOCIÉTÉS DU GROUPE

b. Opérations successives de fusion ou d'apport.

1° Règles applicables.

63Lorsque sur des périodes d'imposition distinctes, une même société réalisait plusieurs opérations successives entraînant les réintégrations prévues au premier alinéa de l'article 223 L-6-b déjà cité, les sommes que la société mère devait rapporter au résultat d'ensemble s'appréciaient de la manière suivante pour chacune des sociétés concernées par ces opérations :

64- Les excédents de déficit et de moins-value nette à long terme étaient déterminés à la clôture de l'exercice précédant chaque opération selon les modalités précisées H 6653 n°s 7 et 8 (cf. exemple 1, n° 66).

65- La fraction des sommes déduites du résultat d'ensemble en application des deuxième et cinquième alinéas de l'article 223 B du CGI, qui excédait le total des excédents de déficit et des sommes de même nature déjà réintégrés, était rapportée au résultat d'ensemble (cf. exemple 2, n° 67).

2° Exemples.

66 Exemple 1 :

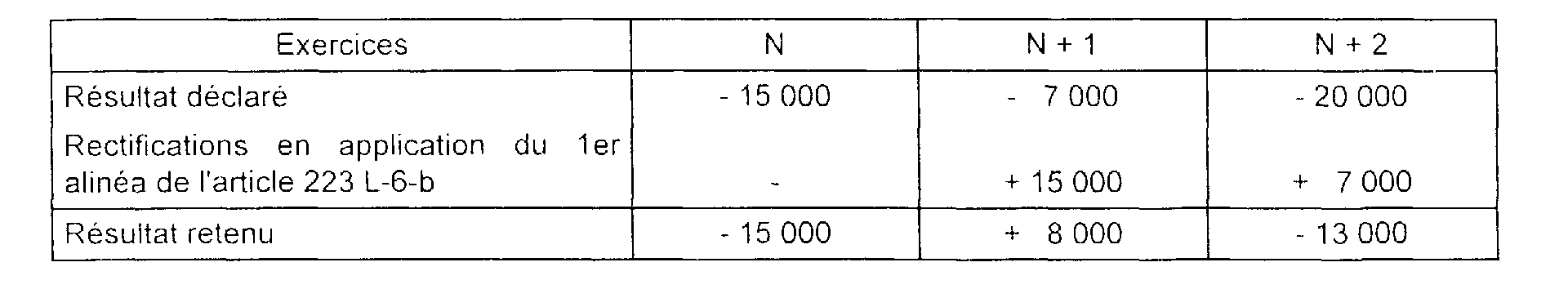

Hypothèse : une société entrée dans le groupe en N effectuait en N + 1 et N + 2 deux opérations entrant dans le champ d'application de l'article 223 L-6-b, premier alinéa. Les résultats de la société concernée par l'opération pris en compte dans le résultat d'ensemble à la clôture des exercices N, N + 1 et N + 2 s'établissaient comme suit :

Solution :

1. L'excédent de déficit à réintégrer au titre de la première opération était celui existant à la clôture de l'exercice N.

À la clôture de l'exercice N + 1, la société mère devait donc réintégrer la somme de 15 000.

2. L'excédent de déficit à réintégrer au titre de la deuxième opération était celui existant à la clôture de l'exercice N + 1.

À la clôture de l'exercice N + 2, la société mère devait donc rapporter au résultat d'ensemble : 15 000 - 8 000 = 7 000.

À noter que le résultat de N + 1 retenu pour le calcul de l'excédent de déficit à la clôture de cet exercice tenait compte de l'excédent de déficit réintégré au titre de la première opération soit 15 000.

67 Exemple 2 :

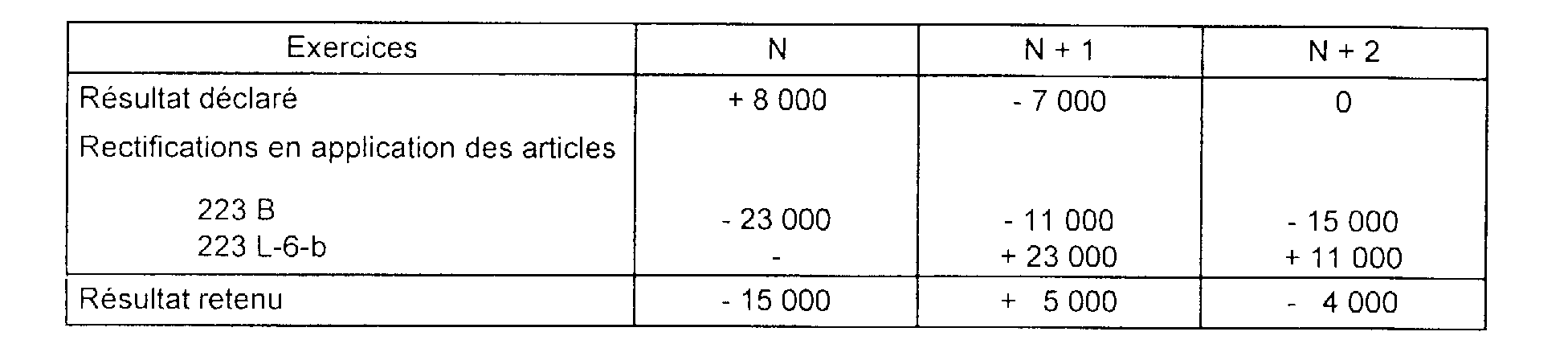

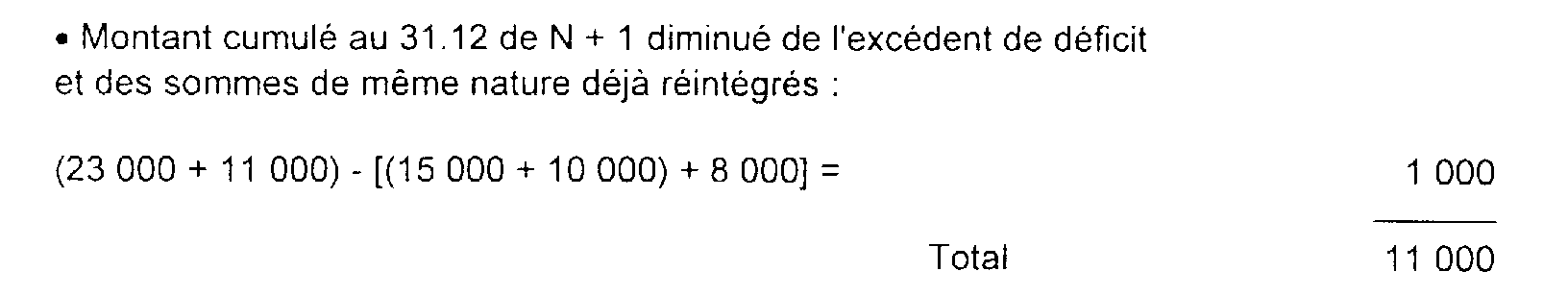

Hypothèse : Une société entrée dans le groupe en N effectuait en N + 1 et N + 2 deux opérations entrant dans le champ d'application de l'article 223 L-6-b, premier alinéa. Les résultats de la société concernée par l'opération pris en compte dans le résultat d'ensemble à la clôture des exercices N, N + 1 et N + 2 étaient les suivants :

Solution :

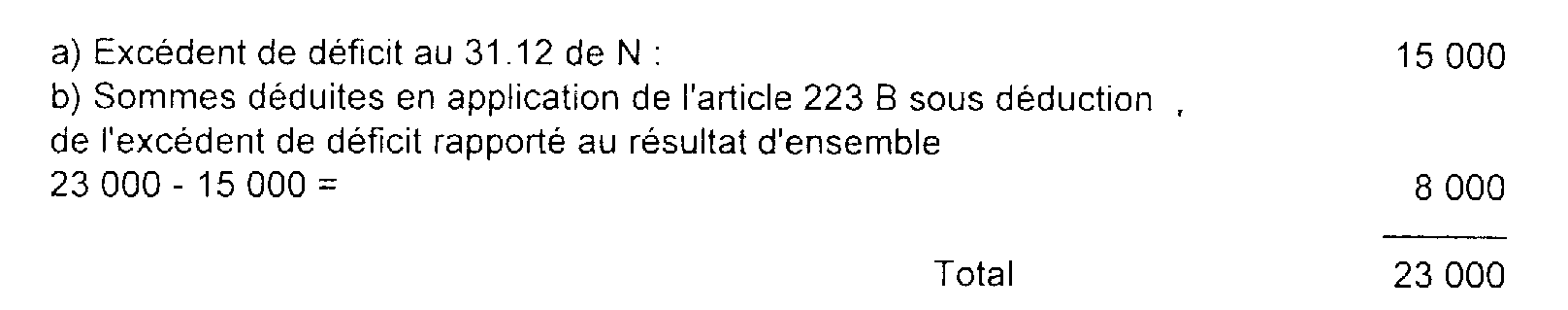

1. Les sommes à rapporter au résultat d'ensemble de l'exercice N + 1 étaient :

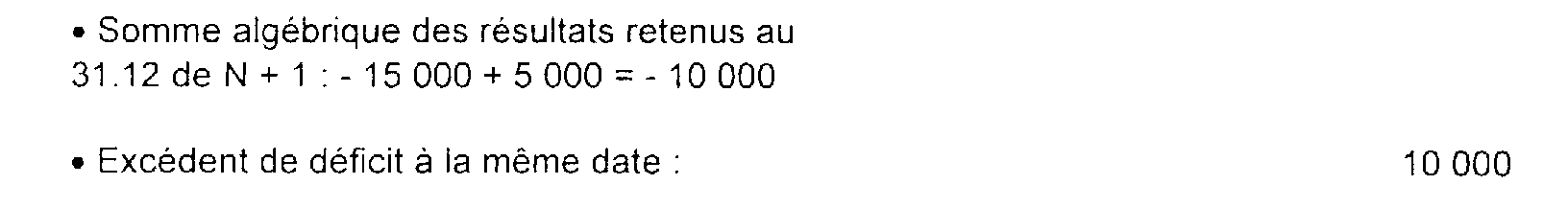

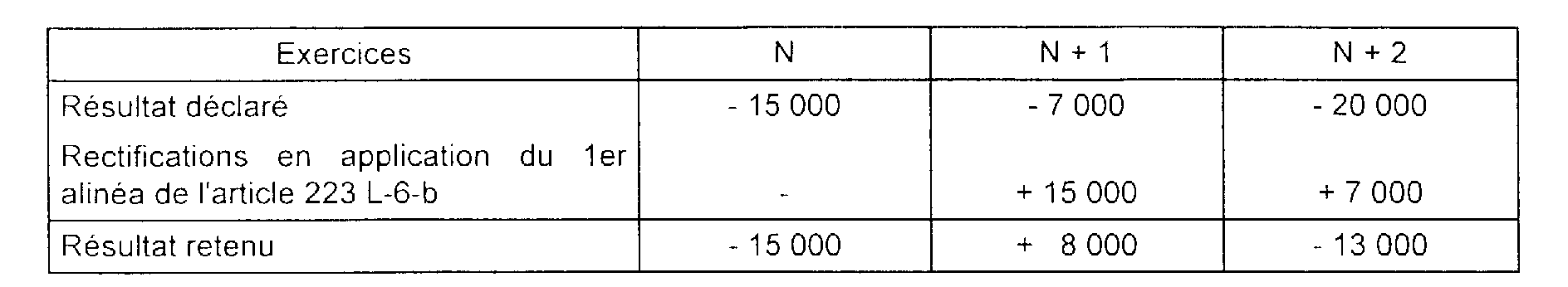

2. Les sommes à rapporter au résultat d'ensemble de l'exercice N + 2 étaient :

a. Au titre de l'excédent de déficit.

b. Au titre des sommes déduites en application de l'article 223 B.

c. Opérations de fusions et d'apports suivies d'une sortie du groupe.

1° Règles applicables.

68L'excédent de déficit ou de moins-value à long terme est calculé, dans les conditions mentionnées ci-avant H 6653 n°s 7 et 8 , à la clôture de l'exercice précédant l'exercice de sortie du groupe (cf. exemple 1, n° 70).

69Une fraction des sommes déduites du résultat d'ensemble à la clôture du même exercice, en application de l'article 223 B, était rapportée au résultat d'ensemble. Cette fraction était égale au montant des sommes déduites qui excédait le total de l'excédent de déficit réintégré en application de l'article 223 L-6-b premier alinéa, de l'excédent de déficit servant de base à la réintégration mentionnée à l'article 223 J et des sommes de même nature déjà réintégrées en application de l'article 223 L-6-b (cf. exemple 2, n° 71).

2° Exemples.

70 Exemple 1 :

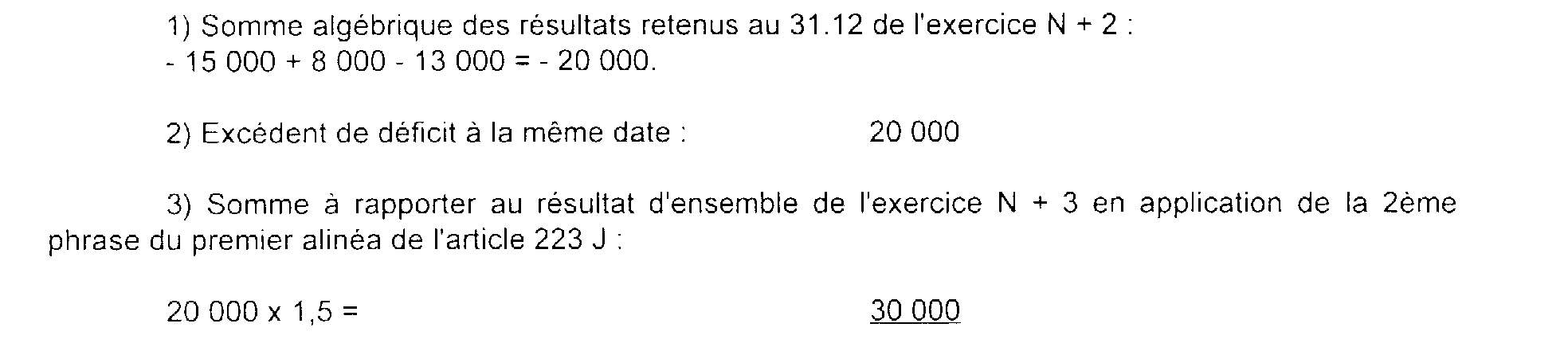

Hypothèse : une société entrée dans le groupe en N effectuait en N + 1 et N + 2 deux opérations entrant dans le champ d'application de l'article 223 L-6-b, premier alinéa. En outre, la société était sortie du groupe en N + 3. Les résultats de la société concernée par l'opération, pris en compte dans le résultat d'ensemble à la clôture des exercices N, N + 1 et N + 2, s'établissaient comme suit (cf. n° 66 ) :

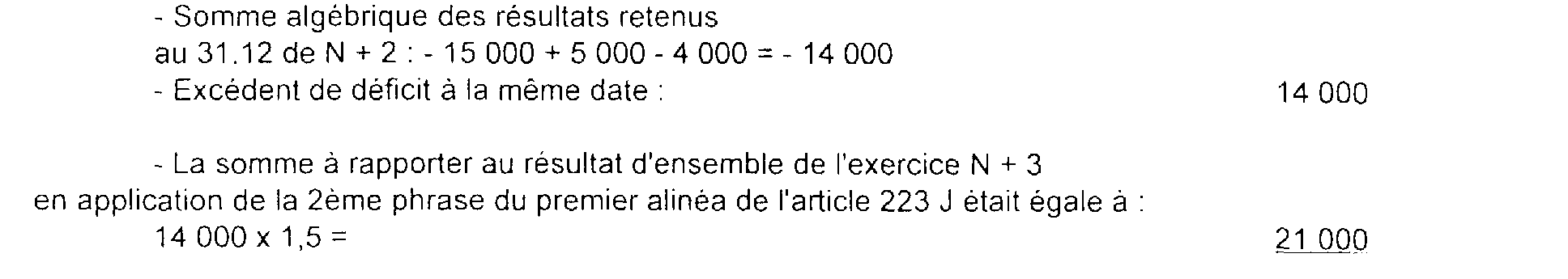

Solution :

La somme à rapporter au résultat d'ensemble de l'exercice clos en N + 3 au titre de l'excédent de déficit était, en application de l'article 223 J, déterminée comme suit :

L'excédent de déficit (20 000) était reportable par la société qui sort du groupe, dans les conditions précisées H 6653 n°s 13 à 15.

71 Exemple 2 :

Hypothèse : Une société entrée dans un groupe en N effectuait en N + 1 et N + 2 deux opérations entrant dans le champ d'application de l'article 223 L-6-b, premier alinéa, puis sortait du groupe en N + 3.

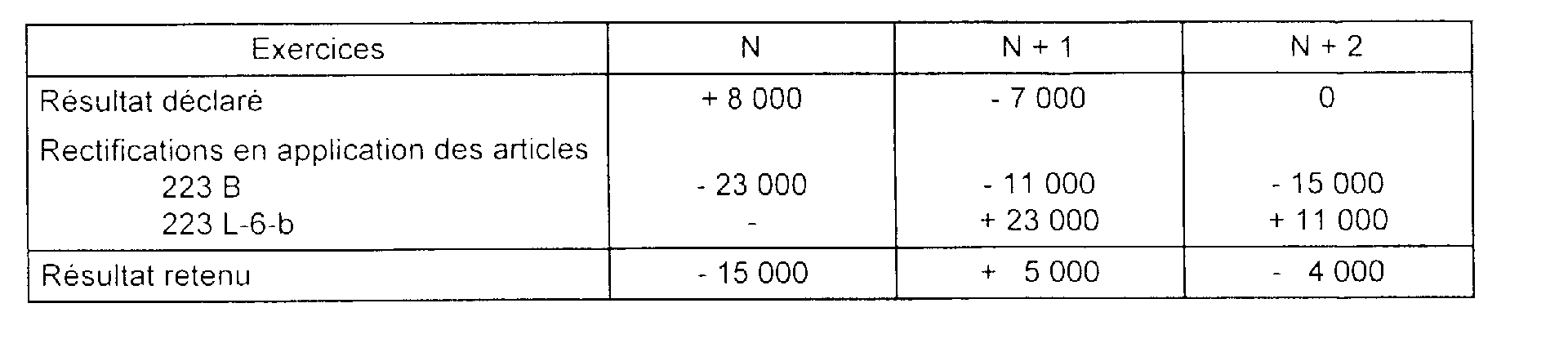

Les résultats de la société concernée par l'opération, pris en compte dans le résultat d'ensemble à la clôture des exercices N, N + 1 et N + 2, étaient les suivants (cf. n° 67 ) :

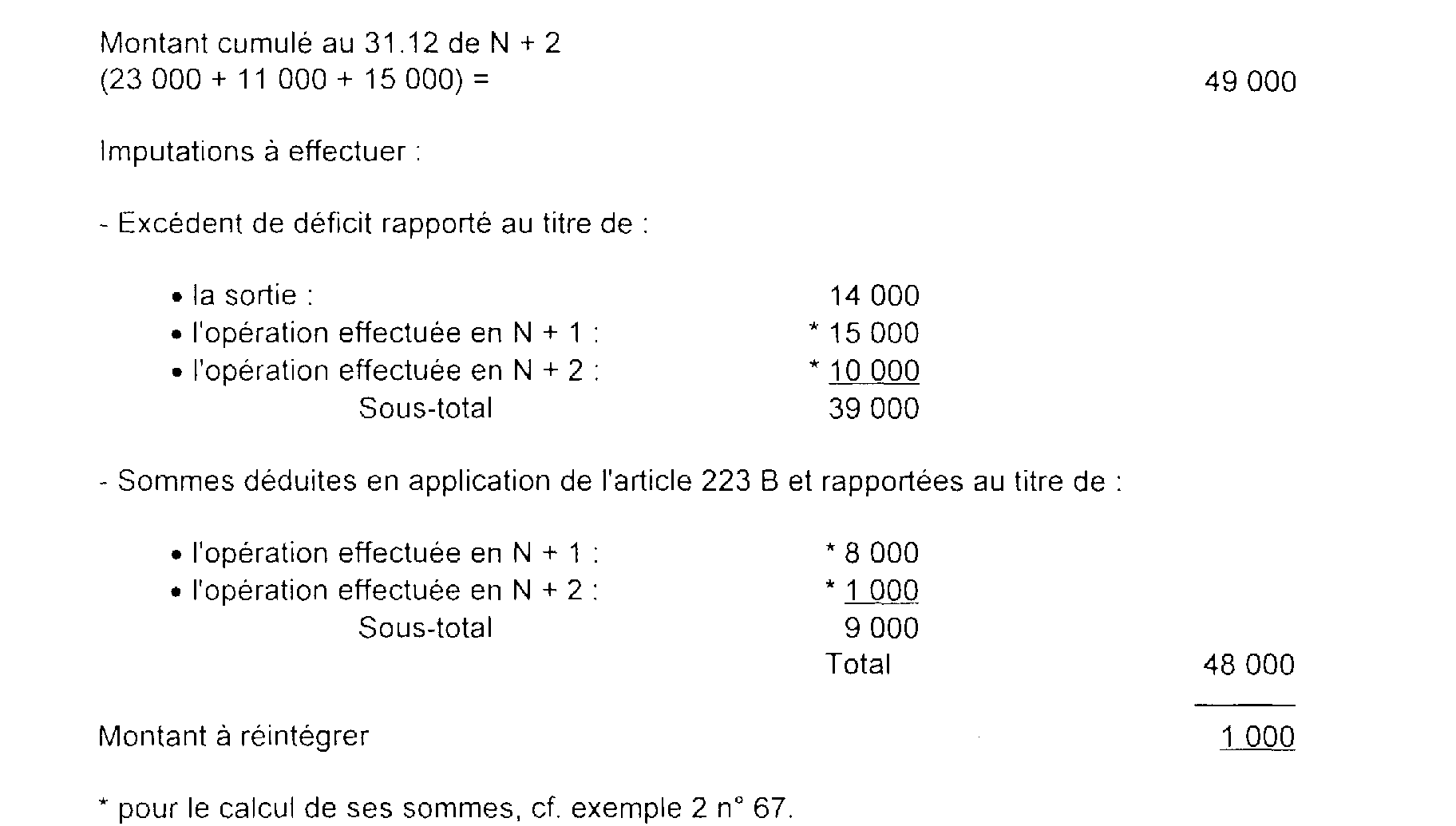

Solution :

Les sommes à rapporter au résultat d'ensemble de l'exercice N + 3 en application de l'article 223 J étaient déterminées comme suit :

1) Au titre de l'excédent de déficit

2) Au titre des sommes déduites en application de l'article 223 B

III. Fusions et apports entre sociétés du groupe

72En cas de fusions ou d'apports réalisés exclusivement entre sociétés du groupe, le deuxième alinéa de l'article 223 L-6-b prévoyait sur option de la société mère, une dispense des réintégrations mentionnées au premier alinéa du même article.

73Cette dispense devient définitive :

- si les sociétés concernées par l'opération de fusion ou d'apport restent dans le groupe au moins 5 ans à compter de leur entrée ou, pour la société absorbante ou bénéficiaire de l'apport au moins 5 ans à compter de l'entrée de la société absorbée ou apporteuse lorsque celle-ci est plus récente ;

- et si les éléments apportés avec le bénéfice de la dispense ne font pas, même partiellement l'objet d'un nouvel apport dans ces mêmes délais.

74À défaut, les sommes mentionnées au premier alinéa de l'article 223 L-6-b, qui concernent chacune des sociétés ayant participé à l'opération (cf. ci-avant n°s 56 à 62 ) doivent être réintégrées par la société mère au résultat d'ensemble de l'exercice au cours duquel intervient la sortie ou le nouvel apport.

75Toutefois, ces réintégrations ne concernent que l'excédent de déficit ou de moins-value nette à long terme et les autres sommes déduites en application de l'article 223 B qui sont afférents à la société absorbée ou apporteuse, si la société absorbante ou bénéficiaire de l'apport sort du groupe ou réalise un nouvel apport de tout ou partie des éléments qui lui ont été apportés avec le bénéfice de la dispense, plus de 5 ans après sa propre entrée mais moins de 5 ans après celle de la société apporteuse.

1. Champ d'application de la dispense prévue au deuxième alinéa de l'article 223 L-6-b.

a. Sociétés concernées.

76La dispense prévue au deuxième alinéa de l'article 223 L-6-b concernait les sociétés du groupe qui réalisaient entre elles des opérations de fusions et d'apports.

Une société appartient à un groupe défini à l'article 223 A du CGI à compter de la date d'ouverture du premier exercice au titre duquel la société est devenue membre de ce groupe jusqu'à la date de clôture de l'exercice précédant celui au titre duquel ses résultats ont cessé d'être pris en compte pour la détermination du résultat d'ensemble.

Lorsqu'une société du groupe absorbait une autre société du groupe, la dispense bénéficiait aux réintégrations (cf. n°s 56 à 62 ) concernant la société absorbée et la société absorbante.

b. Opérations concernées.

77Il s'agissait des opérations de fusions et d'apports entrant dans le champ d'application des dispositions du premier alinéa de l'article 223 L-6-b (cf. n°s 36 et suiv. ).

Pouvaient donc être placés sous le régime de la dispense prévu au deuxième alinéa de l'article 223 L-6-b, les apports de branche complète d'activité, les apports de titres et les fusions réalisées entre sociétés du groupe.

c. Sommes concernées.

78La dispense concernait les sommes mentionnées au premier alinéa de l'article 223 L-6-b afférentes aux sociétés du groupe qui participaient à l'opération d'apport ou de fusion (cf. n°s 56 à 62 ).

79En revanche, elle ne bénéficiait pas aux autres sommes dont la réintégration est prévue par une disposition du CGI. C'est ainsi notamment que la société mère doit rapporter au résultat d'ensemble, en application de l'article 223 F, les plus ou moins-values de cession entre sociétés du groupe d'éléments de l'actif immobilisé qui n'ont pas été retenues pour la détermination du résultat d'ensemble au moment de leur réalisation, en raison de la sortie du groupe de la société absorbée ou de l'apport entre sociétés du groupe d'immobilisations amortissables, qui bénéficie des dispositions de l'article 210 A du CGI (cf. H 6623, n° 165 ).

2. Conditions d'application.

La dispense résultait d'une option de la société mère qui devait faire l'objet d'une décision motivée.

a. Forme de la décision motivée.

80Aux termes des dispositions de l'article 1er du décret n° 90-552 du 3 juillet 1990 codifié à l'article 46 quater-0 ZL de l'annexe III au CGI, la société mère devait joindre à la déclaration du résultat d'ensemble visée à l'article 223 Q du même code une déclaration d'option pour le bénéfice de la dispense prévue à la première phrase du deuxième alinéa de l'article 223 L-6-b lorsqu'elle souhaitait se prévaloir de cette disposition.

Cette déclaration d'option devait être formulée sur un document conforme au modèle établi par l'administration (cf. annexe n° 1).

L'option était exercée par les mêmes organes que ceux qui ont exercé l'option pour le régime de groupe. Elle résultait d'une décision du Conseil d'Administration, ou du Directoire pour les sociétés anonymes, d'une décision du ou des gérants pour les autres sociétés.

b. Portée de l'option.

81L'option était exercée pour chaque opération pour laquelle la société mère entendait se prévaloir du bénéfice de la dispense.

La société mère désignait dans la déclaration d'option les sociétés qui participaient aux opérations qu'elle souhaitait placer sous le bénéfice de la dispense et indiquait la nature de ces opérations (fusion ou apport).

82L'exercice de l'option entraînait la dispense de réintégration de l'ensemble des sommes mentionnées au premier alinéa de l'article 223 L-6-b relatives aux sociétés concernées par l'opération.

Bien entendu, la société mère pouvait ne pas exercer l'option pour certaines opérations de fusions ou d'apports. Dans ce cas, elle devait procéder aux réintégrations prévues par le texte.

83Par ailleurs, lorsqu'une même société participait au cours d'un même exercice à plusieurs opérations de fusions ou d'apports dont au moins l'une d'entre elles était exclue du bénéfice de la dispense ou ne donnait pas lieu à exercice de l'option, la société mère pouvait demander la dispense des réintégrations afférentes aux autres sociétés qui avaient participé aux opérations qui remplissaient les conditions légales pour en bénéficier. Dans ce cas, bien entendu, il y a lieu de tenir compte du temps de présence dans le groupe de cette société pour apprécier, en cas de sortie ou de nouvel apport si les conditions de remise en cause des dispenses sont réunies (cf. annexe n° 4).

84Si plusieurs opérations effectuées par une société au cours d'un même exercice entraient dans le champ d'application de la dispense, la mère devait exercer l'option pour chacune de ces opérations si elle souhaitait en bénéficier. Le défaut d'option pour l'une d'entre elles entraînait l'application des réintégrations prévues au premier alinéa de l'article 223 L-6-b pour la société concernée, au même titre que la réalisation d'une opération exclue de la dispense (apport à une société non membre du groupe, par exemple).

c. Autres obligations déclaratives.

85En application des dispositions de l'article 1er du décret n° 90-552 du 3 juillet 1990 (CGI, annexe III, art. 46 quater-0 ZL ) la société mère devait également joindre à la déclaration du résultat d'ensemble :

- les états permettant de déterminer et de suivre les réintégrations dont la société mère demandait la dispense. Chaque opération figurant sur la déclaration d'option donnait lieu à la production d'un état dont le modèle est joint en annexe (n° 2 ) ;

- un tableau de synthèse de ces réintégrations.

86Il était établi, pour toutes les opérations ayant fait l'objet d'une dispense au titre de l'exercice, un tableau conforme au modèle joint en annexe (n° 3 ). Ce tableau devait récapituler, dans l'ordre chronologique, toutes les opérations effectuées au cours de l'exercice en désignant pour chacune d'elles, la société absorbée ou apporteuse et la société absorbante ou bénéficiaire de l'apport ainsi que les sommes ayant fait l'objet de la dispense réparties en fonction de leur taux d'imposition.

Ces renseignements (déclaration d'option, états de dispense, tableau de synthèse des réintégrations ayant fait l'objet d'une dispense) devaient être présentés sur des documents conformes aux modèles établis par l'administration (cf. annexes n°s 1, 2, 3).