SOUS SECTION 3 RECTIFICATIONS À OPÉRER PAR LA SOCIÉTÉ MÈRE EN VUE D'ASSURER LA NEUTRALITÉ DE CERTAINES OPÉRATIONS ENTRE DES SOCIÉTÉS DU GROUPE OU D'ÉVITER UN CUMUL D'AVANTAGES FISCAUX

c. Incidences de la réintégration sur la sortie du groupe d'une société.

121 Les dispositions qui suivent ne concernent que les sorties du groupe intervenues au cours d'exercices ouverts avant le 1er janvier 1992.

En application de la dernière phrase du septième alinéa de l'article 223 B du code général des impôts, il n'est pas tenu compte des réintégrations des charges financières du groupe opérées selon les modalités exposées ci-dessus en cas de sortie de ce groupe de l'une quelconque des sociétés qui en a été membre pendant moins de cinq ans.

Les régularisations prévues à l'article 223 J du code déjà cité au titre de l'exercice de sortie d'une société du groupe sont donc déterminées abstraction faite des réintégrations effectuées sur les charges financières de l'ensemble du groupe.

Cette disposition s'applique quelle que soit la société qui sort du groupe et également en cas de cessation du régime de groupe.

3. Obligations déclaratives.

122 Le montant de la réintégration, tel qu'il est calculé pour chaque exercice au titre duquel elle s'applique, doit être porté sur le tableau de détermination du résultat d'ensemble -tableau 2058 RG, cadre I-.

Les modalités de calcul de cette réintégration sont à indiquer sur papier libre joint au tableau 2058-RG établi par la société mère du groupe.

VII. Souscriptions au capital d'autres sociétés du groupe

123Les dispositions de l'article 223 L-3 du CGI prévoient la réintégration, par la société mère, au résultat d'ensemble des déductions effectuées par des sociétés du groupe à raison des sommes versées pour la souscription au capital d'autres sociétés du même groupe, au titre des dispositions :

- de l'article 39 quinquies A-2 b du même Code, qui concerne l'amortissement exceptionnel des actions des sociétés financières d'innovation ;

- de l'article 238 bis HA-II du même Code, qui est relatif à la déduction des souscriptions au capital des sociétés exerçant leur activité dans les DOM-TOM.

124Dans ce dernier cas, il est rappelé que la société ne peut déduire, le cas échéant, au titre des investissements directs en application du I du même article 238 bis HA que la fraction du prix de revient des immobilisations qui excède le montant des apports en capital qui ouvriraient droit, au profit des associés, aux déductions prévues au titre des souscriptions au capital de cette société.

125 Exemple. - Une société mère M d'un groupe souscrit au capital d'une société A du groupe, qui exploite dans un DOM une activité industrielle, pour 100.

La société A réalise un investissement industriel de 150. La somme déductible des résultats de cette dernière société en application de l'article 238 bis HA-I du CGI est limitée à 150 - 100 = 50.

La réintégration des déductions, qui est effectuée par la société mère, ne peut donc pas avoir pour effet pour la société qui réalise les investissements directs d'accroître la déduction autorisée.

B. RECTIFICATIONS LIÉES À DES CESSIONS D'IMMOBILISATIONS ENTRE SOCIÉTÉS DU GROUPE EN APPLICATION DE L'ARTICLE 223 F DU CGI

126L'article 223 F du CGI prévoit la neutralisation des plus-values ou moins-values résultant de cessions 1 d'immobilisations à l'intérieur du groupe.

Aux termes de cet article, la plus-value ou la moins-value afférente à la cession entre sociétés du groupe d'un élément d'actif immobilisé n'est pas retenue pour le calcul du résultat, ou de la plus-value ou de la moins-value nette à long terme d'ensemble au titre de l'exercice de cette cession.

Corrélativement, cette plus-value ou cette moins-value est comprise dans le résultat ou plus-value ou moins-value nette à long terme d'ensemble de l'exercice au cours duquel intervient soit la cession hors du groupe de l'immobilisation, soit la sortie du groupe d'une société qui l'a cédée ou de celle qui en est propriétaire.

En outre, pour les immobilisations amortissables, la société mère doit réintégrer au résultat d'ensemble de chaque exercice une somme égale au montant des suppléments d'amortissements pratiqués au titre de l'exercice par la société du groupe qui en est cessionnaire.

Par ailleurs, la deuxième phrase de l'article 223 F du CGI, issue de l'article 11 de la loi de finances pour 1996 précise que les titres du portefeuille exclus du régime des plus-values ou moins-values à long terme sont assimilés à des éléments de l'actif immobilisé pour l'application du régime de neutralisation des plus ou moins-values de cessions intragroupe.

Par conséquent, le résultat de cession intragroupe de ces titres est neutralisé, pour le calcul du résultat d'ensemble, jusqu'à la sortie du groupe, soit des titres eux-mêmes, soit de l'une des sociétés qui les a détenus à un moment quelconque.

Ces dispositions sont applicables pour la détermination du résultat d'ensemble des exercices ouverts à compter du 1er janvier 1994.

Les modalités d'application de ces dispositions sont précisées par l'article 46 quater-0 ZH de l'annexe III au CGI.

I. Champ d'application

1. Immobilisations visées par l'article 223 F du CGI.

127Il s'agit des éléments de l'actif immobilisé amortissables et non amortissables.

128Toutefois, les biens mentionnés à l'article 39-4 du CGI sont expressément exclus du dispositif de neutralisation prévu à l'article 223 F du même Code. Il s'agit des biens suivants :

- immobilisations affectées à l'exercice non professionnel de la pêche ou à l'exercice de la chasse ;

- résidences de plaisance ou d'agrément autres que les demeures historiques classées, inscrites à l'inventaire supplémentaire des monuments historiques ou agréées ;

- yachts, bateaux de plaisance à voile ou à moteur ;

- voitures particulières dont le prix d'acquisition excède le plafond de déductibilité des amortissements.

Les plus-values ou moins-values afférentes aux cessions de ces immobilisations entre sociétés du groupe demeurent donc normalement imposables.

2. Définifion de la plus-value ou moins-value.

129La première phrase de l'article 223 F du CGI modifié par l'article 23 de la loi de finances pour 1990 (loi n° 89-935 du 29 décembre 1989) précise que la plus ou moins-value de cession entre sociétés du groupe d'éléments de l'actif immobilisé, qui n'est pas retenue pour la détermination du résultat d'ensemble, est celle acquise ou subie depuis l'inscription du bien au bilan de la société 2 du groupe qui a effectué la première cession à une autre société du groupe.

Cette règle a notamment pour conséquence d'exclure du montant de la plus-value ou de la moins-value qui n'est pas retenue en application de l'article 223 F, les plus ou moins-values en sursis d'imposition à la suite d'apports de biens non amortissables placés sous le régime de l'article 210 A du CGI transmis par une société non membre du groupe.

130Pour la détermination de cette plus-value ou moins-value, la valeur d'origine du bien dans les écritures de la société cédante 3 correspond selon le cas :

- au prix d'achat, ou au prix de revient si le bien a été créé par la société ;

- à la valeur d'apport si le bien a été acquis à l'occasion d'une fusion ou opération assimilée ;

- à la valeur d'échange si le bien a été reçu en échange d'un autre bien.

Par suite, les reports d'imposition des plus-values réalisées lors de cessions (vente, apport, échange,...) antérieures des mêmes biens cessent de s'appliquer lors de la première cession entre deux sociétés du groupe.

En cas de cessions successives du même bien à l'intérieur du groupe, les plus-values ou moins-values ultérieures réalisées par chaque société sont calculées par rapport à la valeur du bien lors de la précédente cession.

131Exemples.

1. Une société X membre d'un groupe à compter du 1er janvier 1988 a reçu en apport d'une société A, en 1987, un portefeuille-titres d'une valeur de 10 000. Cet apport a été placé sous le régime de l'article 210 A du CGI ; la valeur d'origine du portefeuille-titres chez A était de 1 000.

La société X cède en 1990 le portefeuille-titres apporté par A à une société Y qui appartient au même groupe, pour un montant de 12 000. Elle dégage ainsi une plus-value imposable de 11 000 (12 000 - 1 000) comprise dans son montant de plus-value à long terme de 1990.

En application de l'article 223 F du CGI et de l'article 46 quater-0 ZH de l'annexe III au même code, pour la détermination de la plus-value nette à long terme d'ensemble, la société mère déduit du montant de cette plus-value (soit 11 000), une somme égale à 2 000 (12 000- 10 000), qui correspond à la plus-value afférente à la cession entre X et Y du portefeuille-titres.

2. En 1990, la même société X échange dans le cadre d'une offre publique d'échange réalisée conformément à la réglementation en vigueur, des actions d'une société B contre des actions d'une société C détenues par une société D qui n'est pas membre du groupe. La valeur d'échange est égale à 5 000 ; la valeur d'origine des titres B est de 1 000. En application de l'article 38-7 du CGI (art. 90 de la loi de finances pour 1988), la plus-value de 4 000 n'est pas imposée au titre de 1990.

En 1992, X cède à Y pour 5 500 les titres C reçus en échange. Elle dégage ainsi une plus-value imposable de 4 500 (5 500 - 1 000) comprise dans son montant de plus-value à long terme de 1992.

Pour la détermination de la plus-value ou moins-value nette à long terme d'ensemble, la société mère déduit de la plus-value réalisée par X une somme égale à 500 (5 500 - 5 000), qui correspond à la plus-value afférente à la cession entre X et Y des titres de la société C.

3. Notion de cession hors du groupe des biens et de sortie du groupe des sociétés.

132En application du deuxième alinéa de l'article 223 F du CGI, le report d'imposition prévu à cet article cesse si le bien est cédé hors du groupe ou si l'une des sociétés cédante ou propriétaire du bien sort du groupe.

La cession hors du groupe d'une immobilisation s'entend de toute opération ou tout événement qui a pour conséquence de faire disparaître cet élément de l'actif immobilisé d'une société du groupe (vente, apport, échange, partage, exportation, sinistre ).

La sortie du groupe d'une société cédante ou de la société propriétaire du bien correspond à l'une des situations mentionnées à l'article 223 S du CGI (cf. H 6651 ).

À cet égard, il est précisé que les dispositions du deuxième alinéa de l'article 223 F du CGI s'appliquent quelle que soit la société qui sort du groupe après avoir été propriétaire du bien au cours de la période d'intégration de ses résultats, et quel que soit l'événement ou l'opération qui entraîne cette sortie.

133Exemple.

Soit un groupe formé de quatre sociétés M, A, B et C.

La société A acquiert un immeuble. Elle le cède à la société B. La société B cède ensuite ce bien à la société M qui le cède ensuite à C. L'exercice suivant, B sort du groupe. Bien que B ne soit plus propriétaire de l'immeuble, le report d'imposition des plus-values de cession de l'immeuble réalisées par les sociétés A, B et M est interrompu du fait de la sortie de B.

II. Cessions de biens amortissables entre sociétés du groupe

1. Situation de la société cessionnaire.

134Lorsqu'un bien amortissable est cédé par une société du groupe à une autre société du même groupe, la société cessionnaire peut amortir ce bien dans les conditions de droit commun pour la détermination de son résultat fiscal.

Cet amortissement est donc calculé sur la valeur d'acquisition pour laquelle le bien doit être inscrit dans la comptabilité de cette société.

Dès lors que l'élément cédé est un bien usagé au moment de son acquisition par l'entreprise cessionnaire, cet élément ne peut pas faire l'objet d'un amortissement dégressif.

2. Rectifications opérées par la société mère.

135Il résulte du premier alinéa de l'article 223 F du CGI que la société mère doit réintégrer au résultat d'ensemble de chaque exercice une somme égale au montant des suppléments d'amortissements pratiqués au titre de l'exercice considéré par la société cessionnaire d'un bien amortissable.

Conformément à l'article 46 quater-0 ZH-II de l'annexe III au CGI, la réintégration porte sur la fraction de l'annuité fiscale d'amortissement pratiquée par la société cessionnaire, qui excède la dotation fiscale calculée dans les même conditions et au même taux que cette annuité, sur la valeur nette que l'immobilisation avait, du point de vue fiscal, dans les écritures de la société du groupe qui a effectué la première cession du bien à une autre société du même groupe.

136En outre, cette dernière valeur doit être minorée des amortissements qui ont été différés en contravention aux dispositions de l'article 39 B du CGI par la ou les sociétés qui ont cédé le bien à l'intérieur du groupe.

137En cas de cessions successives d'un même bien à l'intérieur du groupe, la valeur nette mentionnée à l'alinéa précédent est diminuée, lors de chaque cession, d'une somme égale aux amortissements calculés sur cette même valeur et admis en déduction du résultat d'ensemble depuis la précédente cession.

138En cas d'insuffisance de la dotation déduite par la société propriétaire par rapport à celle calculée sur la valeur du bien lors de la première cession à l'intérieur du groupe, aucune somme n'est à déduire.

139Les sommes à ajouter au résultat d'ensemble au titre de ces suppléments d'amortissements doivent être comprises dans les rectifications apportées aux résultats de la (ou des) société(s) cédante(s). Lorsque le bien a fait l'objet de plusieurs cessions successives, la réintégration est répartie entre les sociétés cédantes au prorata des plus-values qui n'ont pas été retenues dans le résultat d'ensemble et qui restent à réintégrer au titre de ce bien.

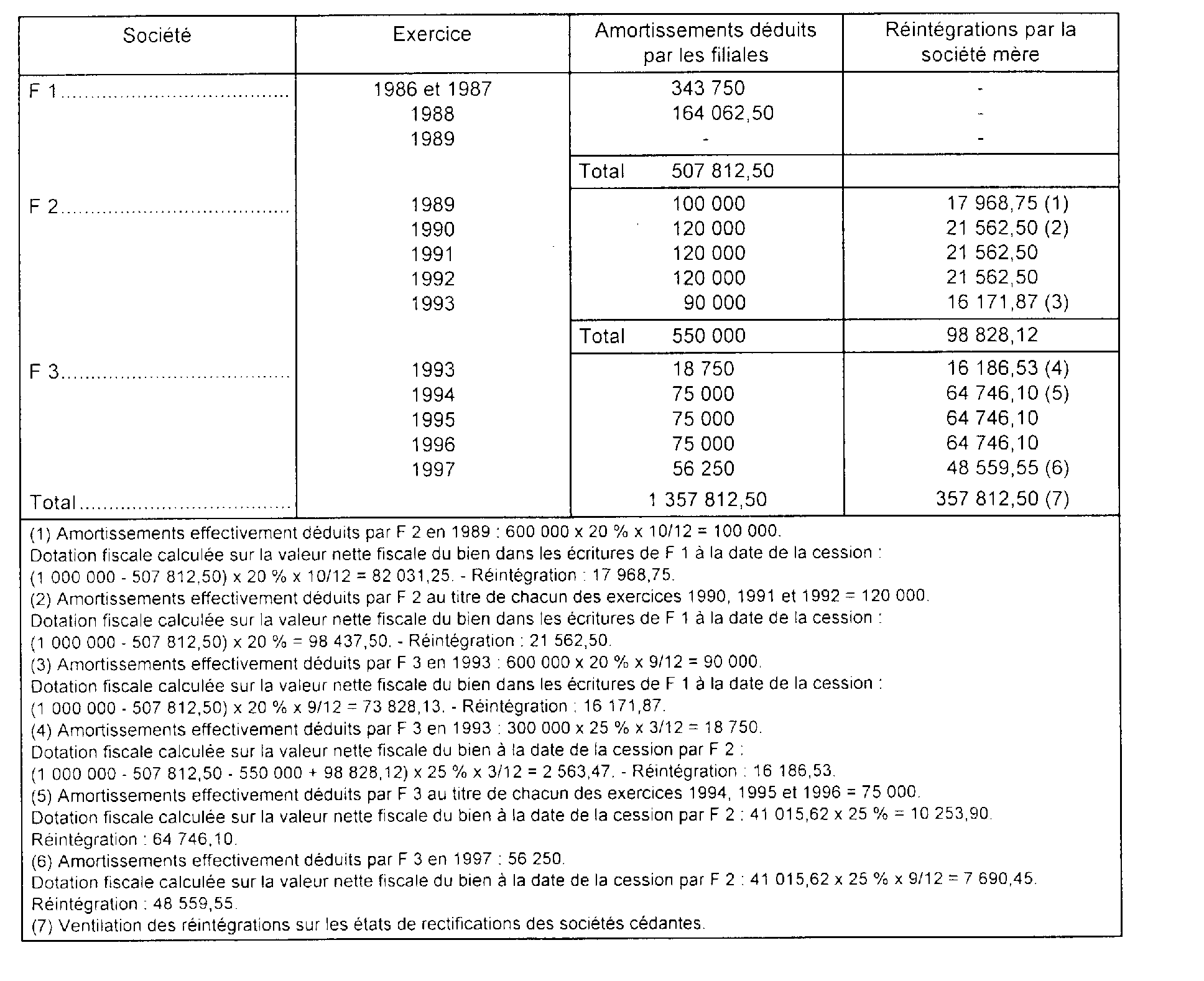

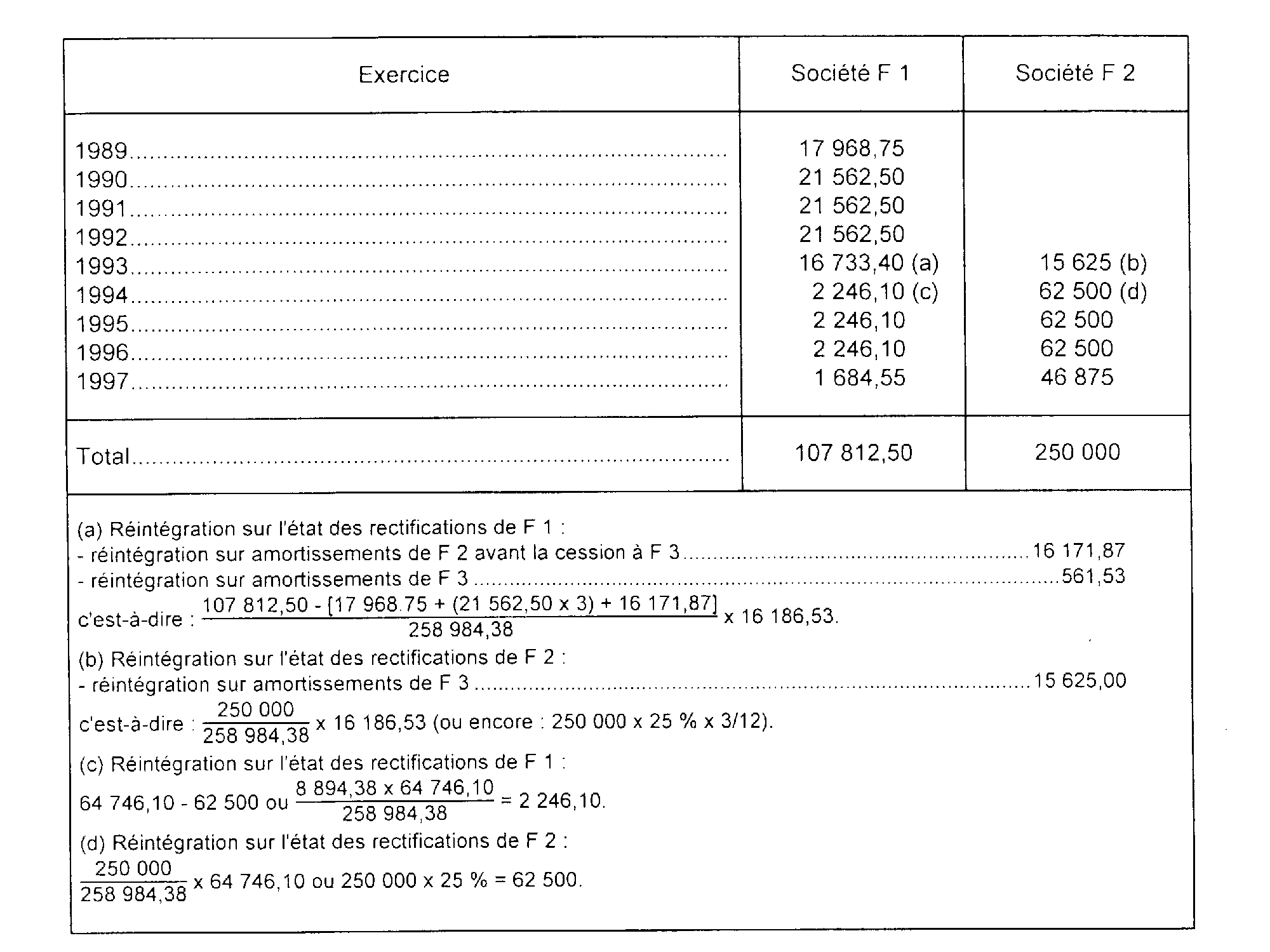

140 Exemple. - Une société F 1 a acquis le 1er juillet 1986 un bien amortissable sur dix ans au prix de 1 000 000 F. Ce bien est amorti selon le mode dégressif (taux : 25 %).

À compter du 1er janvier 1988, elle entre dans un groupe placé sous le régime défini à l'article 223 A du CGI.

Le 1er mars 1989, elle cède ce bien pour 600 000 F à une autre société F 2 du même groupe, qui décide de l'amortir sur cinq ans.

Le 1er octobre 1993, F 2 cède ce bien au prix de 300 000 F à une autre société F 3 du groupe, qui l'amortit sur quatre ans.

Les plus-values de 107 812,50 F et de 250 000 F, réalisées respectivement par F 1 et F 2 ne sont pas retenues dans le résultat d'ensemble des exercices 1989 et 1993.

Les réintégrations opérées par la société mère sont exposées dans le tableau d'amortissement global de ce bien qui s'établit comme suit :

1 La cession entre sociétés du groupe s'entend de toute opération de transfert d'éléments de l'actif immobilisé qui n'est pas placé sous le régime prévu à l'article 210 A du CGI (vente, échange, partage).

2 Il s'agit de la société qui détient le bien au moment de son entrée dans le groupe ou qui après son entrée dans le groupe, crée ce bien ou l'acquiert d'une entreprise qui ne fait pas partie du groupe.

3 La cession entre sociétés du groupe s'entend de toute opération de transfert d'éléments de l'actif immobilisé qui n'est pas placé sous le régime prévu à l'article 210 A du CGI (vente, échange, partage).