SOUS-SECTION 1 STATUT JURIDIQUE DES SOCIÉTÉS D'INVESTISSEMENT ET ORGANISMES ASSIMILÉS CONDITIONS D'APPLICATION DU RÉGIME FISCAL DE FAVEUR

4. Fusion-scission.

20La fusion, la transformation, la scission d'une SICAV sont soumises à l'agrément de la Commission des opérations de bourse.

L'assemblée générale extraordinaire qui décide une transformation, fusion ou scission, donne pouvoir au conseil d'administration ou au directoire d'évaluer les actifs et de déterminer la parité de l'échange à une date qu'elle fixe ; ces opérations s'effectuent sous le contrôle du commissaire aux comptes sans qu'il soit nécessaire de désigner un commissaire à la fusion. L'assemblée générale est dispensée d'approuver les comptes si ceux-ci sont certifiés par le commissaire aux comptes.

5. Bilan.

21Les statuts d'une SICAV fixent la durée des exercices comptables qui ne peut excéder douze mois. Toutefois, le premier exercice peut s'étendre sur une durée différente sans excéder dix-huit mois.

22Trente jours au moins avant la réunion de l'assemblée générale qui doit les approuver, la SICAV est tenue de publier son compte de résultats et son bilan. Elle est dispensée de les publier à nouveau après l'assemblée générale, à moins que cette dernière ne les ait modifiés.

Par dérogation aux dispositions du 1er alinéa de l'article 16 du code de commerce, la comptabilité des SICAV peut être tenue en unités monétaires autres que le franc français. Cependant, en application de l'article 6 du décret n° 89-624 du 6 septembre 1989, les SICAV ne peuvent changer d'unité monétaire au cours d'un même exercice comptable.

B. CONDITIONS D'APPLICATION DU RÉGIME FISCAL DE FAVEUR

23Les articles 208-1° bis , 1° bis A et 2° du CGI exonèrent les sociétés d'investissement de l'impôt sur les sociétés pour la partie de leurs bénéfices provenant des produits nets de leur portefeuille ou des plus-values qu'elles réalisent sur la vente des titres ou parts sociales faisant partie de ce portefeuille.

Ce régime fiscal particulier s'applique sous réserve que soient respectées les conditions relatives au montant du capital et, en ce qui concerne les SIO, à l'affectation des résultats.

I. Capital minimal exigé pour l'octroi des allégements fiscaux

24En vertu de l'article 46 quater A de l'annexe III au CGI, les SIO ne peuvent se prévaloir du régime de faveur prévu à l'article 208-1° bis et 2° du CGI du chef des bénéfices qu'elles réalisent au cours d'un exercice déterminé et des dividendes qu'elles distribuent par prélèvement sur ces bénéfices que si leur capital, à la clôture dudit exercice, n'est pas inférieur à 20 millions de francs.

Les SIO créées avant le 2 octobre 1963, au capital de 2 500 000 F devaient porter celui-ci à 20 000 000 F avant le 1er janvier 1965 pour bénéficier du régime de faveur.

Les SICAV régies par la loi n° 79-12 du 3 janvier 1979 bénéficient des dispositions de l'article 208-1° bis A du CGI si leur capital n'est pas inférieur à 50 millions de francs.

II. Obligation de distribution intégrale des revenus du portefeuille

25En application de l'article 208 A du CGI, le bénéfice des dispositions de l'article 208-1° bis et 2° du même code est réservé aux sociétés d'investissement ordinaires qui procèdent, au titre de chaque exercice, à la répartition entre leurs actionnaires de la totalité des bénéfices qui, en vertu de l'article 9 modifié de l'ordonnance du 2 novembre 1945 modifiée, peuvent être distribués, quel que soit le montant des réserves.

Cette condition de distribution intégrale constitue le corollaire nécessaire du régime particulier dont bénéficient les sociétés d'investissement.

Ce régime a, en effet, été aménagé en sorte que les actionnaires desdites sociétés se trouvent placés dans une situation voisine de celles des personnes qui gèrent directement leur portefeuille. Mais les avantages fiscaux prévus en leur faveur n'ont évidemment de raison d'être que si les sociétés d'investissement distribuent effectivement leurs bénéfices et ne les emploient pas à accumuler en franchise d'impôt des réserves excédant le montant de celles qu'elles sont légalement tenues de constituer.

En ce qui concerne les SICAV, le 2ème alinéa de l'article 208 A du CGI précisait que le bénéfice des dispositions de l'article 208-1 bis A du CGI était réservé à celles qui distribuent ou s'engagent à distribuer au titre de chaque exercice l'intégralité des sommes distribuables calculées conformément à l'article 31 de la loi n° 88-1201 du 23 décembre 1988. Mais cette disposition a été abrogée par l'article 16 de la loi n° 89-935 du 29 décembre 1989 qui a supprimé toute obligation de distribution pour les SICAV.

1. Régime général des sociétés d'investissement autres que les SICAV.

a. Nature des bénéfices à répartir.

26Ces bénéfices sont définis par référence à l'article 9 modifié de l'ordonnance du 2 novembre 1945 aux termes duquel « aussi longtemps que les réserves n'ont pas atteint la moitié du capital social, peuvent seuls être distribués après déduction des frais de gestion et à l'exclusion des droits de souscription, les intérêts, dividendes, arrérages et autres produits des titres constituant le portefeuille de la société ainsi que le produit de toutes sommes momentanément disponibles ».

27Les bénéfices ainsi définis s'entendent :

- des intérêts, dividendes, arrérages et autres produits des actions, parts, obligations, titres de rentes et valeurs mobilières diverses composant le portefeuille des sociétés d'investissement, à l'exclusion du produit de la vente des droits de souscription ou d'attribution ;

- des intérêts de billets à ordre émis en représentation de créances hypothécaires ;

- des revenus des placements à vue ou à court terme des disponibilités en instance d'emploi, dans la mesure où ces placements peuvent être considérés comme des opérations accessoires à la gestion du portefeuille (cf. ci-après H 1332, n°s 14 et suiv. ).

Quel que soit le montant des réserves, ces produits et revenus peuvent être distribués en totalité, pour leur montant net, obtenu après déduction des frais de gestion (cf. ci-dessus n° 8 ). L'obligation de distribution édictée par l'article 208 A du CGI s'applique à la masse ainsi définie, sous réserve des solutions exposées ci-après (cf. n°s 29 et suiv. ).

28Les autres bénéfices et notamment ceux qui proviennent des plus-values réalisées à l'occasion de la cession ou du remboursement des titres ou des droits de souscription qui y sont attachés (cf. ci-après H 1332, n°s 45 et 46 ) ne peuvent être répartis entre les actionnaires tant que l'ensemble des réserves de la société (réserve légale comprise) n'atteint pas la moitié du capital social de la SIO ; la société est donc tenue, dans cette situation, de les porter en réserve. Pour l'évaluation des réserves de la société, il peut être tenu compte des primes d'émission, d'apport ou de fusion.

L'obligation de distribution résultant de l'article 208 A du CGI ne concerne pas cette catégorie de bénéfices, même lorsque la société en cause a constitué des réserves suffisantes et se trouve libérée de ce fait des restrictions édictées, sur le plan juridique, par l'ordonnance du 2 novembre 1945 modifiée.

b. Solutions diverses.

1° Primes de remboursement définies à l'article 119-3° du CGI.

29Le profit retiré par une société d'investissement du remboursement d'une obligation faisant partie de son portefeuille à un prix supérieur au prix d'acquisition peut comprendre deux éléments :

30- une plus-value de remboursement, égale à la différence entre le prix d'émission du titre et son prix d'acquisition ou sa valeur d'apport si ce dernier prix ou cette valeur sont inférieurs.

Ce profit est de même nature qu'une plus-value de cession et ne présente pas le caractère d'un revenu mobilier dès lors qu'il ne provient pas d'un décaissement de l'émetteur.

La plus-value en cause ne peut être répartie entre les actionnaires tant que les réserves n'ont pas atteint le minimum prescrit par l'article 9 modifié de l'ordonnance n° 45-2710 du 2 novembre 1945.

- une prime de remboursement, égale à l'excédent du prix de remboursement du titre sur le prix d'émission et qui constitue un revenu mobilier. Cette prime entre dans la catégorie des produits courants du portefeuille dont la distribution autorisée par l'article 9 précité de l'ordonnance du 2 novembre 1945 quel que soit le montant des réserves de la société d'investissement, a été rendue obligatoire par l'article 208 A du CGI pour l'application de l'exonération de l'impôt sur les sociétés prévue par l'article 208 du même code 1 .

31Il a, néanmoins, paru possible d'admettre, par mesure de tempérament, que les sociétés d'investissement qui s'abstiendraient de répartir entre leurs actionnaires les primes de remboursement incluses dans les revenus de leur portefeuille ne se trouveraient pas pour autant déchues des avantages fiscaux qui leur sont reconnus, sous réserve, bien entendu, que les autres conditions requises pour l'octroi de ces avantages fussent satisfaites.

Toutefois, cette mesure de tempérament n'est applicable qu'aux primes de remboursement définies à l'article 157-3° du CGI.

Il est précisé que cette tolérance est applicable aux lots qui ne doivent donc pas non plus être compris dans la masse des revenus courants dont la distribution est obligatoire.

2° Dotation à la réserve légale.

32Les sommes affectées chaque année à la constitution de la réserve légale prescrite par l'article 345 de la loi n° 66-537 du 24 juillet 1966 -soit 5 % du bénéfice net global de chaque exercice, tant que ladite réserve n'atteint pas 10 % du capital- doivent être prélevées par priorité sur la partie des bénéfices dont la distribution n'est pas obligatoire, c'est-à-dire notamment sur les plus-values provenant de la cession ou du remboursement des titres.

Mais, en cas d'insuffisance de ces bénéfices, la dotation à la réserve légale pourra, bien entendu, être prélevée sur les revenus courants, ce qui aura pour effet de réduire à due concurrence les sommes soumises à l'obligation de répartition.

3° Pertes sur titres ; provisions pour dépréciation.

33Il peut arriver que le bénéfice net comptable d'un exercice soit inférieur au montant net des produits courants dudit exercice en raison soit de pertes subies notamment à l'occasion de la cession ou du remboursement de titres, soit de provisions régulièrement constituées pour constater la dépréciation du portefeuille ou, exceptionnellement, le risque d'irrécouvrabilité de certaines créances.

Pour apprécier dans quelle mesure cette situation est susceptible d'influer sur le calcul de la masse des produits nets soumis à l'obligation de distribution en vertu de l'article 208 A du CGI, il conviendra de se référer aux solutions ci-après.

Première règle.

34Seules les pertes ou moins-values sur éléments d'actif (titres notamment) qui correspondent à des dépréciations effectives peuvent venir amputer la masse des produits courants soumis à l'obligation de distribution et seulement dans la mesure où elles excèdent le montant des réserves disponibles et provisions antérieurement constituées.

En d'autres termes, ces pertes et moins-values doivent d'abord s'imputer sur lesdites réserves et provisions, et ce n'est qu'en cas d'insuffisance de ces dernières qu'elles peuvent être retranchées des produits nets courants pour le calcul des sommes soumises à l'obligation de distribution.

Les réserves « disponibles » s'entendent, à cet égard, de toutes les réserves autres que la réserve légale proprement dite (loi n° 66-537 du 24 juillet 1966, article 345) et les primes d'émission doivent notamment être regardées comme des réserves disponibles.

Seconde règle.

35Les pertes ou moins-values susceptibles d'être retranchées des réserves disponibles et, à défaut, des produits courants de l'exercice, par application de la première règle énoncée ci-dessus, s'entendent uniquement :

- des pertes constatées à l'occasion de la cession d'éléments d'actif (titres ou créances). Il est précisé, à cet égard, que les pertes sur titres peuvent être déterminées en fonction du prix de revient unitaire moyen pondéré des titres de même nature figurant au bilan ; compte tenu de leur nature particulière, les sociétés d'investissement ont été autorisées, d'une part, à continuer d'évaluer leurs titres en portefeuille au cours du jour à la date de l'inventaire -conformément aux principes définis aux articles 38-3 du CGI et 88 decies de l'annexe III au même code- et, d'autre part, à ne pas suivre la règle « premier entré, premier sorti » édictée par l'article 38 octies de l'annexe III au code précité (cf. H 1332, n° 46 ) ;

- des provisions globales destinées à constater une dépréciation de l'ensemble des éléments d'actif (les provisions qui constateraient la dépréciation d'une partie seulement du portefeuille-titres ou d'éléments isolés de ce portefeuille ne sauraient donc être prises en considération) ;

- des pertes sur éléments d'actif afférentes à des exercices antérieurs lorsque ces pertes n'ont pas pu être compensées avec les produits courants de ces mêmes exercices.

Exemple.

36Soit une société d'investissement ordinaire au capital de 30 000 000 F dont le bilan, à l'ouverture de l'exercice, comportait notamment :

- en déduction de l'actif, une provision pour dépréciation de l'ensemble du portefeuille de 1 200 000 F ;

- au passif, la réserve légale dont le solde atteint le niveau requis par l'article 345 de la loi du 24 juillet 1966, soit 10 % du capital ou 3 000 000 F ;

- une réserve complémentaire de 500 000 F.

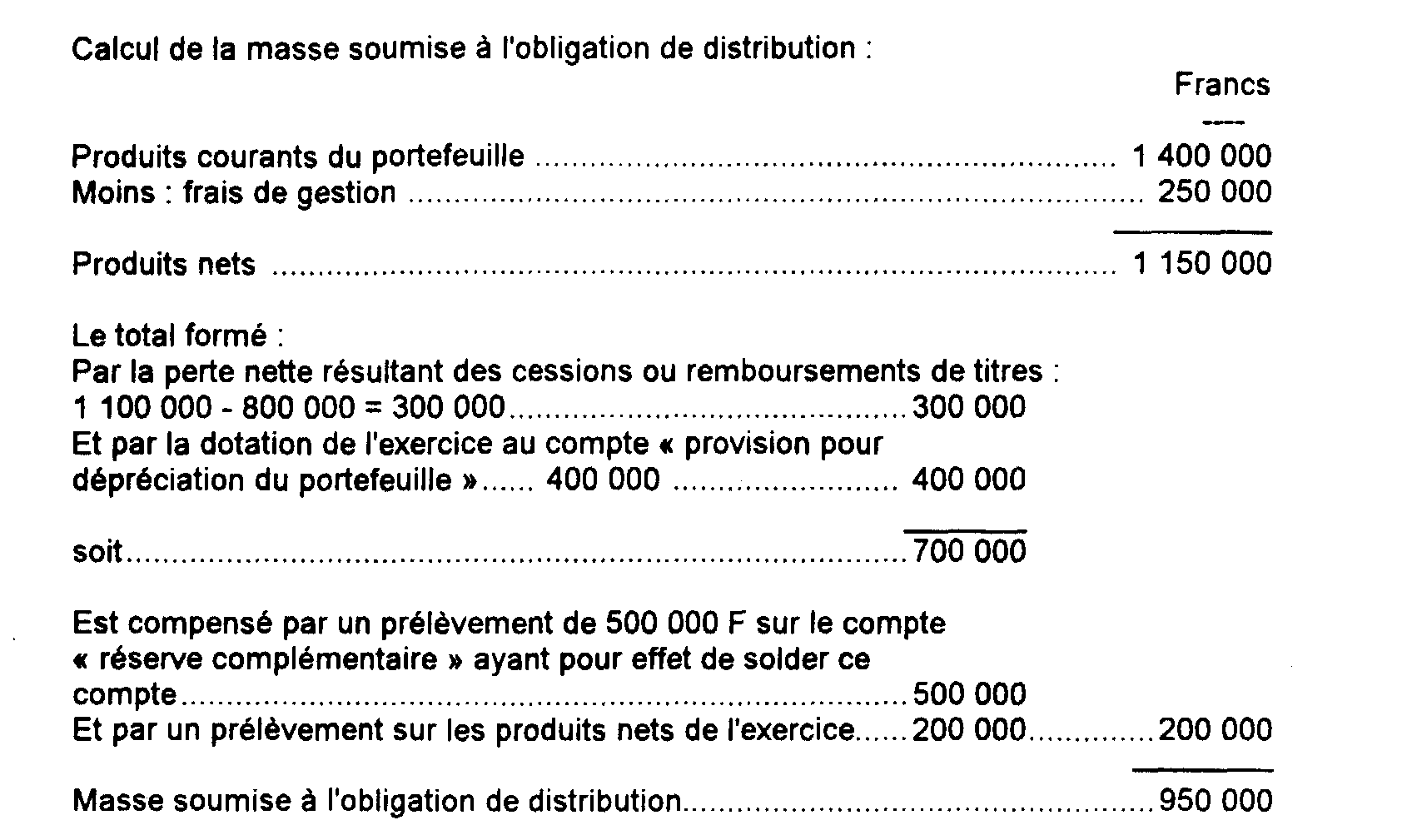

Au cours de l'exercice considéré, la société a encaissé pour 1 400 000 F de revenus de portefeuille et produits assimilés et supporte des frais de gestion s'élevant à 250 000 F. Ses ventes et remboursements de titres au cours de l'exercice ont engendré, d'une part, des plus-values s'élevant à 800 000 F, d'autre part, des moins-values totalisant 1 100 000 F.

À la clôture de l'exercice, la société constitue un complément de provision de 400 000 F pour ramener la valeur globale de son portefeuille à sa valeur réelle.

1 Lorsque la prime de remboursement est définie à l'article 238 septies A du CGI, par rapport au prix d'acquisition, le montant de la prime ainsi définie constitue le revenu mobilier soumis le cas échéant à l'obligation de distribution.