SOUS-SECTION 2 SUBVENTIONS IMPOSABLES SELON LE RÉGIME DE L'ARTICLE 42 SEPTIES DU CGI

2°. Subvention afférente à une immobilisation non amortissable.

47Le solde de la subvention est rapporté par parts égales aux résultats de la société bénéficiaire de l'apport sur la période de réintégration, initialement retenue par l'entrepreneur individuel ou la société absorbée, qui reste à courir à la date de réalisation de l'apport.

En d'autres termes, la société bénéficiaire des apports doit réintégrer dans ses résultats la subvention comme aurait dû le faire l'entreprise apporteuse.

48Le bénéfice des dispositions qui précédent (n°s 43 à 47 ) est subordonné à l'exercice, par les entreprises concernées, d'une option dans l'acte d'apport ou le traité de fusion. L'apporteur ou la société absorbée devra en outre y mentionner la durée de réintégration résiduelle de la subvention à la date d'apport. À défaut, le solde de la subvention est rapporté en totalité aux résultats de l'apporteur au titre de l'exercice en cours à la date d'apport.

49Le dernier alinéa de l'article 61 prévoit également qu'en cas de cession ultérieure par la société de ces immobilisations, l'éventuelle fraction de la subvention non encore rapportée aux bases de l'impôt est comprise dans son résultat imposable au titre de l'exercice au cours duquel intervient cette cession.

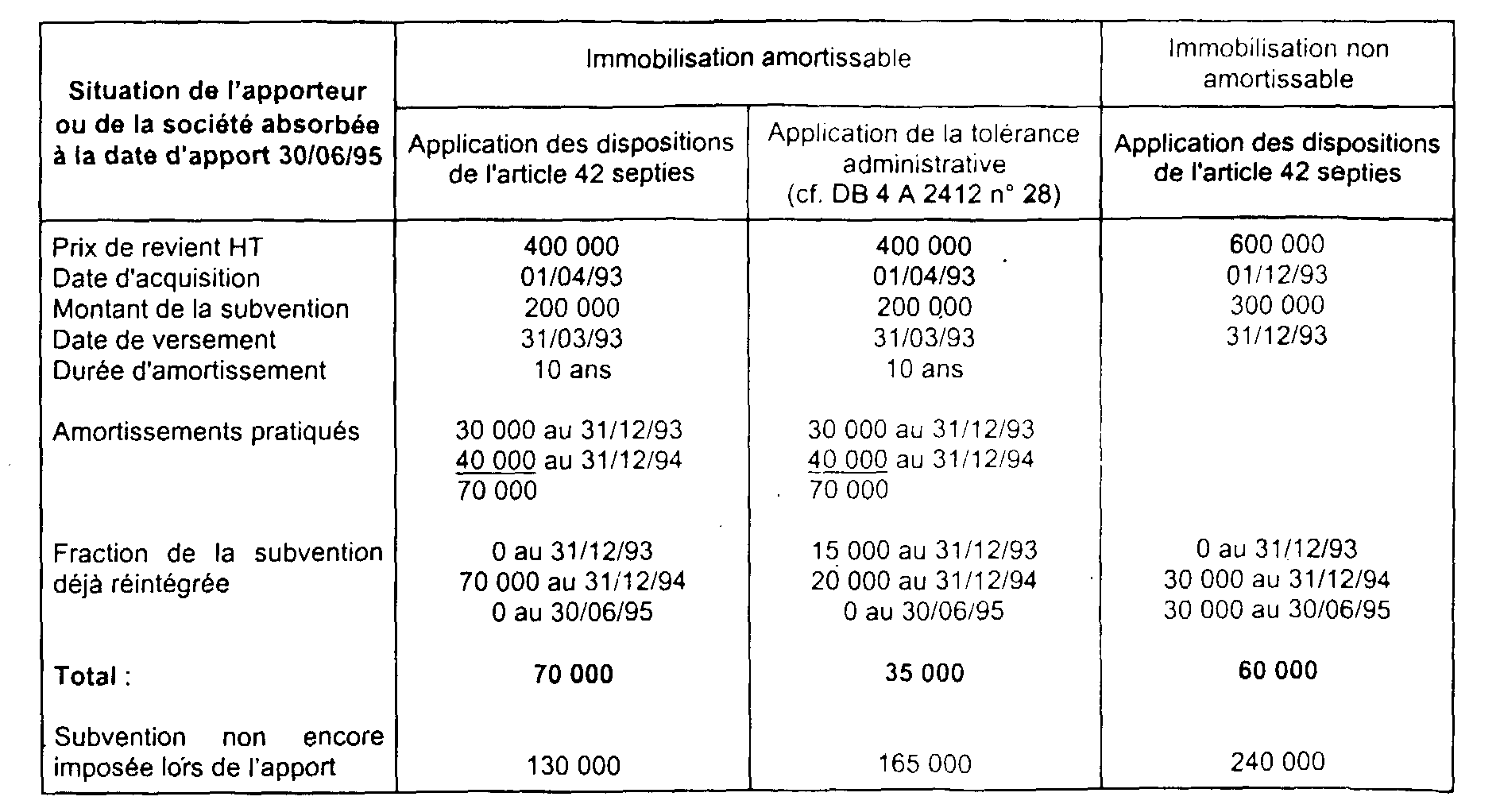

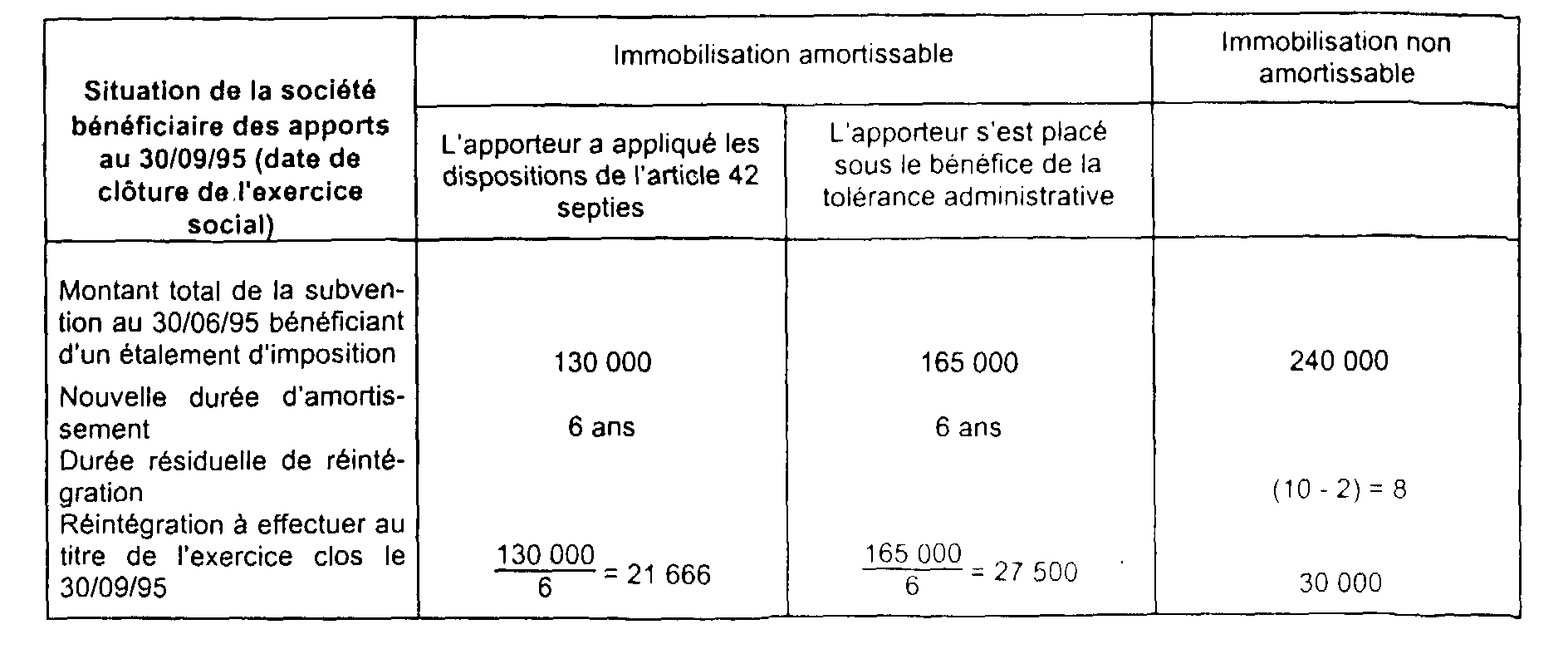

Exemple

50Soit l'apport d'une entreprise individuelle dont l'exercice coïncide avec l'année civile, placé sous le régime prévu à l'article 151 octies du CGI. Cet apport est réalisé le 30 juin 1995.

L'actif de l'entreprise individuelle comprend notamment une immobilisation amortissable sur 10 ans selon le mode linéaire acquise le 1er avril 1993 pour 400 000 F HT et subventionnée à hauteur de 50 % de son prix de revient HT (soit une subvention de 200 000 F) et un bien non amortissable acquis le 1er décembre 1993 pour 60Q 000 F HT et également subventionné à hauteur de 50 % de son prix de revient HT. La subvention afférente à l'immobilisation non amortissable n'est pas affectée d'une clause d'inaliénabilité. L'entreprise individuelle choisit de ne pas pratiquer d'amortissement au titre de l'exercice clos par l'opération d'apport.

La société créée en 1980 clôture ses exercices le 30/09 de chaque année.

c. Dispositions applicables en cas de cession ou de résiliation d'un contrat de crédit-bail portant sur une immobilisation financée par une subvention éligible au dispositif d'étalement.

51Conformément au deuxième alinéa du 3° du I de l'article 33 de la loi de finances rectificative pour 1997, codifié au dernier alinéa du 1 de l'article 42 septies du CGI, en cas de cession ou de résiliation d'un contrat de crédit-bail portant sur une immobilisation financée par une subvention éligible au régime d'étalement prévu aux n°s 40 et 41 , la fraction de cette subvention non encore imposée doit être rapportée au résultat imposable du crédit-preneur, au titre de l'exercice au cours duquel intervient la cession ou la résiliation de ce contrat.

52Par dérogation à la règle précédente, en cas d'opérations d'apport mentionnées au I de l'article 151 octies du code précité (apport d'une entreprise individuelle à une société) ou bénéficiant du régime prévu à l'article 210 A du même code (opérations de fusion ou assimilées), l'imposition de la fraction de la subvention non encore rapportée aux résultats de l'entreprise individuelle ou de la société absorbée, peut, sur option exercée dans l'acte d'apport ou le traité de fusion, être mise à la charge de la société bénéficiaire de l'apport. Cette fraction est alors comprise, par parts égales, dans les résultats imposables de cette société au titre des exercices clos sur la période restant à courir, à la date de l'opération concernée, jusqu'à l'échéance de ce contrat. (cf. n°s 40 et 41 .)

En cas de cession ou de résiliation ultérieure du contrat de crédit-bail, la fraction de la subvention non encore rapportée aux bases de l'impôt est comprise dans les résultats imposables de la société bénéficiaire de l'apport au titre de l'exercice au cours duquel intervient cet événement.

IV. Comptabilisation

53Le Plan comptable général révisé (PCG 82) prévoit que les subventions d'équipement entrant dans le champ d'application de l'article 42 septies du CGI doivent être enregistrées par les entreprises bénéficiaires au compte 13 « Subventions d'investissement », figurant au passif du bilan.

Le compte 131 « Subventions d'équipement » (ou 138 « Autres subventions d'investissement ») est crédité de la subvention par le débit du compte d'actif intéressé (comptes de tiers ou comptes financiers).

Le compte 139 « Subventions d'investissement inscrites au compte de résultat », est débité à la clôture de chaque exercice par le crédit du compte 777 « Quote-part des subventions d'investissement virée au compte de résultat » du montant de la subvention qui doit être rapportée aux résultats de l'entreprise conformément aux dispositions de l'article 42 septies ou aux mesures administratives prises pour l'application de cet article.

Seul figure au bilan le montant net de la subvention d'investissement non encore inscrite au compte de résultat.

Les comptes 131 (ou 138) -dont le solde débiteur représente le montant total de la subvention- et 139 dont le solde créditeur représente le même montant, sont soldés l'un par l'autre.

V. Entrée en vigueur

54Les dispositions de l'article 61 de la loi de finances pour 1995 s'appliquent pour la détermination des résultats des exercices ouverts à compter du 1er janvier 1995.

Cette règle appelle les observations suivantes :

- la condition de forme imposée par le 1. de l'article précité (cf. n° 11 ) concerne les décisions accordant les subventions d'équipement qui interviennent au cours des exercices ouverts à compter du 1er janvier 1995 ;

- les dispositions du 2. du même article (n°s 43 , 44 , 46 à 49 .) s'appliquent aux cessions et aux opérations d'apport réalisées au cours des mêmes exercices.

55Les dispositions de l'article 111-I de la loi de finances pour 1997 s'appliquent aux apports réalisés à compter du 1er janvier 1997.

56L'article 42 septies, dans sa rédaction résultant de l'article 33 de la loi de finances rectificative pour 1997 s'applique aux subventions attribuées au cours d'exercices clos à compter de la date d'entrée en vigueur de cette loi, à savoir :

- à Paris, à compter du 1er janvier 1998 ;

- en province, un jour franc après l'arrivée du Journal Officiel au chef lieu d'arrondissement.

B. ÉTUDE DE DIVERSES SUBVENTIONS SUSCEPTIBLES D'ENTRER DANS LE CHAMP D'APPLICATION DE L'ARTICLE 42 SEPTIES

57Les subventions d'équipement accordées par l'État, les collectivités publiques et les groupements professionnels agréés ont pour caractéristique commune d'être les instruments d'une politique sociale et économique. Elles intéressent de très nombreuses branches d'activité.

58Ces subventions ne revêtent pas toujours la forme d'une aide financière directe. Ainsi une entreprise qui a acheté à une commune, moyennant un prix très inférieur à sa valeur réelle, un terrain sur lequel elle s'est engagée, en contrepartie, à édifier une usine doit être considérée comme ayant bénéficié, de la part de la commune venderesse, d'une subvention d'équipement égale à la différence existant entre la valeur réelle du terrain à la date d'acquisition et le prix effectivement payé , cette valeur réelle pouvant, corrélativement, être inscrite à l'actif du bilan sous la rubrique des immobilisations (CE, arrêt du 22 juillet 1977, req. n° 00916).

Remarque : Conformément aux dispositions de l'article 42 septies du CGI, la subvention en cause n'a pas à être retenue dans les bases imposables de l'exercice en cours à la date de son versement mais elle devra être rapportée aux bénéfices imposables de chacun des exercices suivants, à concurrence des amortissements que l'entreprise pratiquera, à la clôture desdits exercices, sur le prix de revient de l'usine qu'elle s'est engagée à construire sur le terrain dont il s'agit.

On se bornera à étudier ci-après certaines subventions dont l'attribution a été décidée en vue de permettre des réalisations économiques d'une particulière importance.

59On examinera successivement :

- les primes concernant les investissements effectués dans certaines zones ou agglomérations :

. prime de développement régional ;

. prime d'aménagement du territoire ;

- les subventions allouées à l'industrie hôtelière :

. remboursement partiel et forfaitaire des taxes sur le chiffre d'affaires afférentes aux investissements effectués dans les hôtels de tourisme ;

. subventions accordées par les casinos aux établissements hôteliers ou thermaux ;

. prime spéciale d'équipement hôtelier ;

- les subventions allouées à la flotte de commerce :

. prime de modernisation accordée aux entreprises d'armement de commerce ;

. prime d'équipement en faveur de la flotte de commerce ;

. plan d'aide au secteur de la pêche.

- les subventions accordées dans le cadre de la lutte anti-pollution des eaux ;

-l'avantage correspondant à l'exonération des bénéfices réalisés et investis dans les départements d'outre-mer.

60 Remarque : On notera que parmi les primes ou subventions citées, certaines ne sont plus accordées à l'heure actuelle. Elles feront néanmoins l'objet d'une analyse sommaire car les sommes perçues à ce titre peuvent ne pas avoir encore été rapportées en totalité aux résultats des entreprises bénéficiaires desdites subventions.

I. Primes concernant les investissements effectués dans certaines zones ou agglomérations

1. Prime de développement régional.

61Une prime de développement régional avait été instituée par le décret n° 72-270 du 11 avril 1972, modifié et complété par le décret n° 76-325 du 14 avril 1976.

Elle s'était substituée, à compter du 1er janvier 1972, aux primes de développement industriel et d'adaptation industrielle (cf. ci-dessous n° 21 ). Les dispositions d'ordre général prévues pour l'attribution de cette prime étaient les mêmes que celles qui réunissaient les deux primes précédemment allouées. Elle ne pouvait être cumulée avec la prime de localisation de certaines activités tertiaires (cf. ci-dessous n°s 26 et suiv. ).

Toutefois, le décret du 11 avril 1972 a étendu le bénéfice de cette prime aux opérations comportant des conversions internes d'établissement et a institué une modulation du taux applicable non seulement en raison du lieu d'implantation et de la nature de l'opération effectuée, mais également en fonction du montant du programme d'investissement.

Les dispositions du décret n° 76-325 du 14 avril 1976, applicables aux demandes déposées du 15 avril 1976 au 31 décembre 1980, avaient modifié les modalités de calcul de la prime en en fixant forfaitairement le montant d'après le nombre d'emplois créés, et en la limitant à un pourcentage de la valeur des investissements réalisés.

62Depuis le 1er avril 1982, cette prime a été remplacée par la prime d'aménagement du territoire (cf. ci-dessous n°s 66 et suiv. ).

Prime spéciale d'équipement, prime de développement industriel et prime d'adaptation industrielle.

63Une prime spéciale d'équipement avait été instituée par le décret n° 55-878 du 30 juin 1955 pour assurer une meilleure répartition des investissements industriels sur l'ensemble du territoire. Cette prime était accordée aux entreprises qui créaient de nouveaux établissements industriels ou développaient des installations industrielles existantes à l'intérieur de localités ou de zones définies par arrêté interministériel.

64Cette prime a été remplacée à compter du 1er janvier 1964, par une prime de développement industriel et une prime d'adaptation industrielle.

Ces primes ont été successivement réglementées par les décrets n° 64-440 du 21 mai 1964 et n° 69-285 du 21 mars 1969, qui étaient applicables, le premier, aux demandes déposées entre le 1er janvier 1964 et le 30 septembre 1968, le second, aux demandes présentées du 1er octobre 1968 au 31 décembre 1971. Elles ont été remplacées, à compter du 1er janvier 1972, par une prime de développement régional (cf. ci-dessus n° 61 ).

65Les entreprises ont pu bénéficier, à raison des primes précitées, des dispositions de l'article 42 septies du CGI.

2. Prime d'aménagement du territoire.

66La prime d'aménagement du territoire, instituée par le décret n° 82-379 du 6 mai 1982 (JO du 7 mai 1982, p. 1294 et suiv.), complété par le décret n° 82-754 du 31 août 1982 (JO du 4 septembre 1982, p. 2710 et 2711), et redéfinie par le décret n° 95-149 du 6 février 1995, peut être attribuée à certaines entreprises industrielles qui, procédant à des investissements, créent ou maintiennent des emplois dans certaines zones du territoire national. La prime peut également être attribuée à des entreprises qui, dans certaines zones, créent, étendent ou assurent le maintien d'activités de recherche ou de certaines activités tertiaires, notamment, de service, de direction, de gestion, d'ingénierie, de conception, d'étude et d'informatique.

67En principe, cette aide financière est attribuée en fonction du nombre d'emplois permanents créés ou maintenus et son versement est subordonné à la réalisation d'investissements. En pareil cas, rien ne s'oppose à ce que la prime soit fiscalement traitée comme une subvention d'équipement.

Toutefois, cette prime peut également être versée à des entreprises exerçant une activité tertiaire ou de recherche pour des programmes ne comportant pas nécessairement la réalisation d'investissements.

Dans le cas où il n'est pas réalisé d'investissement, la prime a le caractère d'une subvention de fonctionnement et doit donc normalement être comprise pour sa totalité dans les résultats imposables de l'exercice en cours à la date de son acquisition.

68Il a toutefois été admis, par une décision ministérielle du 19 octobre 1983, d'aligner totalement le régime fiscal de cette prime sur celui des primes de développement régional (cf. ci-dessus n° 61 ) et de localisation de certaines activités tertiaires, auxquelles elle s'est substituée et qui avaient une finalité économique analogue. Il convient donc d'assimiler dans tous les cas la prime d'aménagement du territoire à une subvention d'équipement au sens de l'article 42 septies du CGI.

Par suite, si cette prime n'entre pas dans le champ d'application de l'article 42 septies déjà cité, il convient d'appliquer la solution suivante :

- si elle n'est pas directement rattachable à un investissement déterminé, la prime doit être rapportée par parts égales, aux résultats imposables de l'entreprise qui en bénéficie, sur la période de dix années prévue pour les primes concernant des immobilisations non amortissables ;

- si cette prime est octroyée directement au crédit-preneur pour le financement d'un investissement déterminé, elle doit être répartie, par parts égales, sur les exercices clos au cours de la période couverte par le contrat de crédit-bail.