SOUS-SECTION 2 SUBVENTIONS IMPOSABLES SELON LE RÉGIME DE L'ARTICLE 42 SEPTIES DU CGI

II. Modalités de réintégration des subventions

25L'article 33 de la loi de finances rectificative pour 1997 (n° 97-1239 du 29 décembre 1997) aménage les modalités de réintégration des subventions : dorénavant, le point de départ de l'étalement est l'exercice d'attribution de la subvention et non plus celui de son versement ; par ailleurs les subventions utilisées à la création ou à l'acquisition d'une immobilisation amortissable doivent être réintégrées aux résultats imposables en même temps et au même rythme que celui auquel l'immobilisation est amortie.

Enfin des modalités d'étalement spécifiques sont prévues pour les subventions d'équipement attribuées au crédit-preneur par l'intermédiaire d'un organisme de crédit-bail.

1. Dispositions applicables avant l'entrée en vigueur de l'article 33 de la loi de finances rectificative pour 1997.

26L'article 42 septies du CGI dispose que les subventions d'équipement accordées aux entreprises par l'État, les collectivités publiques ou les groupements professionnels agréés ne sont pas comprises dans les résultats de l'exercice en cours à la date de leur versement.

Ces subventions doivent, au point de vue fiscal, faire l'objet d'un étalement qui s'effectue de la manière suivante :

a. Subventions utilisées pour la création ou l'acquisition d'immobilisations amortissables.

27Lorsqu'elles ont été utilisées à la création ou à l'acquisition d'immobilisations amortissables, les subventions définies ci-dessus n° 2 doivent être rapportées aux bénéfices imposables de chacun des exercices suivant celui en cours à la date de leur versement, à concurrence du montant des amortissements pratiqués à la clôture desdits exercices sur le prix de revient de ces immobilisations.

28Dans tous les cas où une subvention ne finance qu'une fraction de la valeur d'une immobilisation, il est admis que le rapport de la subvention en cause soit, dans les mêmes conditions que l'amortissement du prix de revient, échelonné sur la durée de vie de l'immobilisation que la,subvention a partiellement servi à créer ou à acquérir.

29Il en est ainsi alors même que la subvention serait inférieure à la première annuité d'amortissement afférente à l'immobilisation considérée.

30Mais cette solution implique qu'un taux identique soit utilisé à la fois pour le calcul des annuités d'amortissement et la détermination de la part de la subvention à inclure chaque année dans les résultats, et cela à partir de l'exercice au cours duquel est pratiquée la première annuité d'amortissement. Par suite, si l'immobilisation donne lieu à l'amortissement dégressif ou à un amortissement exceptionnel, la fraction de la subvention à rapporter à la clôture de chaque exercice doit être calculée suivant la même proportion que l'annuité correspondante d'amortissement.

Exemple. - Une entreprise dont l'exercice coïncide avec l'année civile a acquis le 1er juillet 1990 une immobilisation pour un prix de revient de 100 000 F. Cette immobilisation qui est amortissable en cinq ans selon le mode linéaire a donné lieu lors de son acquisition au versement d'une subvention d'équipement de 50 000 F. Les annuités d'amortissement déduites des résultats des exercices 1990 et 1991 s'élèvent respectivement à 10 000 F et 20 000 F.

L'application littérale des dispositions de l'article 42 septies du CGI implique que la subvention soit réintégrée à concurrence d'une somme de 30 000 F à la clôture de l'exercice 1991. Mais si l'entreprise entend retenir la solution rappelée ci-dessus, il convient de rattacher aux résultats imposables de l'exercice 1990 une somme de 5 000 F et à ceux de l'exercice 1991 une somme de 10 000 F.

Cas particulier. - Subventions versées pour financer la construction d'ouvrages devant revenir gratuitement à l'État.

31En général, les subventions d'équipement sont allouées par l'État ou les collectivités publiques pour aider les entreprises à acquérir ou créer des immobilisations pour leur propre compte et non pour le compte de la collectivité qui verse la subvention.

32Au cas particulier où l'ouvrage construit -partiellement financé par l'État- doit revenir gratuitement à la collectivité publique, le Conseil d'État a estimé que la subvention ainsi versée à l'entreprise privée présente, au point de vue fiscal, le même caractère que la dépense qu'elle a pour objet de couvrir.

La subvention, ayant pour objet de couvrir la moitié des dépenses de construction d'un barrage, que l'État a accordée à une entreprise de production d'électricité et qui n'est acquise à cette dernière qu'à charge de la construction de l'ouvrage -lequel ne constitue pas la propriété de l'entreprise mais doit revenir gratuitement à l'État- présente, en effet, pour l'entreprise bénéficiaire, le caractère non d'une recette d'exploitation mais celui d'un élément d'un compte d'immobilisation dont le solde est sans influence sur les résultats de l'exercice au cours duquel elle a été allouée. En contrepartie, l'entreprise ne peut pratiquer aucun amortissement sur la fraction du prix de revient dudit ouvrage édifié à l'aide de la subvention (CE, arrêt du 2 juillet 1965, req. n°s 53698 et 53902, RO, p. 379).

33De même, la valeur des installations remises gratuitement à une société concessionnaire, ainsi que celle des installations que celle-ci établit aux frais des autorités concédantes, ne constitue pas en soi un bénéfice pour la société en question, dès lors que lesdites installations doivent faire retour, sans indemnités, aux autorités concédantes en fin de concession.

b. Subventions utilisées pour la création ou l'acquisition d'immobilisations non amortissables.

34Lorsque les subventions sont affectées à la création ou à l'acquisition d'immobilisations non amortissables, elles doivent être rapportées, par fractions égales, aux bénéfices imposables des années pendant lesquelles lesdites immobilisations sont inaliénables aux termes du contrat accordant la subvention ou, à défaut de clause d'inaliénabilité, aux bénéfices des dix années suivant celle du versement de la subvention (CGI, art. 42 septies, al. 3). Au sens de ces dispositions, le terme « années » doit s'entendre des « périodes » (exercices ou périodes d'imposition) retenues pour l'assiette de l'impôt.

2. Aménagements apportés par l'article 33 de la loi de finances rectificative pour 1997.

a. Notion d'attribution.

35La date d'attribution de la subvention est celle de son acquisition Elle s'entend de la date de la décision de l'organisme attributaire qui rend l'octroi de la subvention certain dans son principe et dans son montant. À cet égard, les dispositions particulières qui prévoient le remboursement de tout ou partie des sommes versées en cas de non-exécution des engagements pris par le bénéficiaire ont un caractère résolutoire et non suspensif et sont sans effet sur la date d'acquisition de la subvention. Le cas échéant, l'entreprise bénéficiaire peut déduire les sommes déjà imposées et qui sont restituées en application de telles clauses, des résultats de l'exercice au cours duquel le reversement intervient.

b. Subventions utilisées pour la création ou l'acquisition d'immobillsations amortissables.

36Conformément au deuxième alinéa du 1° du I de l'article 33 de la loi de finances rectificative pour 1997, codifié sous le deuxième alinéa du 1 de l'article 42 septies du CGI, lorsqu'elles sont utilisées à la création ou à l'acquisition d'une immobilisation amortissable, les subventions d'équipement ne sont pas comprises dans les résultats de l'exercice en cours à la date de leur attribution, mais sont rapportées aux résultats imposables en même temps et au même rythme que celui auquel l'immobilisation en cause est amortie.

37Le rythme de réintégration de la subvention est déterminé, pour chaque exercice, par le rapport existant entre la dotation annuelle aux amortissements pratiqués à la clôture de l'exercice concerné sur le prix de revient de cette immobilisation et ce même prix de revient. En d'autres termes, un taux identique doit être utilisé à la fois pour le calcul des annuités d'amortissement et la détermination de la part de la subvention à inclure chaque année dans les résultats. La réintégration s'effectue dès l'exercice au cours duquel est pratiquée la première annuité d'amortissement indépendamment de la perception effective de la subvention.

L'ensemble des amortissements (amortissement technique et amortissement dérogatoire) doit être pris en compte pour l'application de ces dispositions. En revanche, il n'est pas tenu compte de la majoration de la base d'amortissement résultant des dispositions de l'article 39 quinquies FA du CGI.

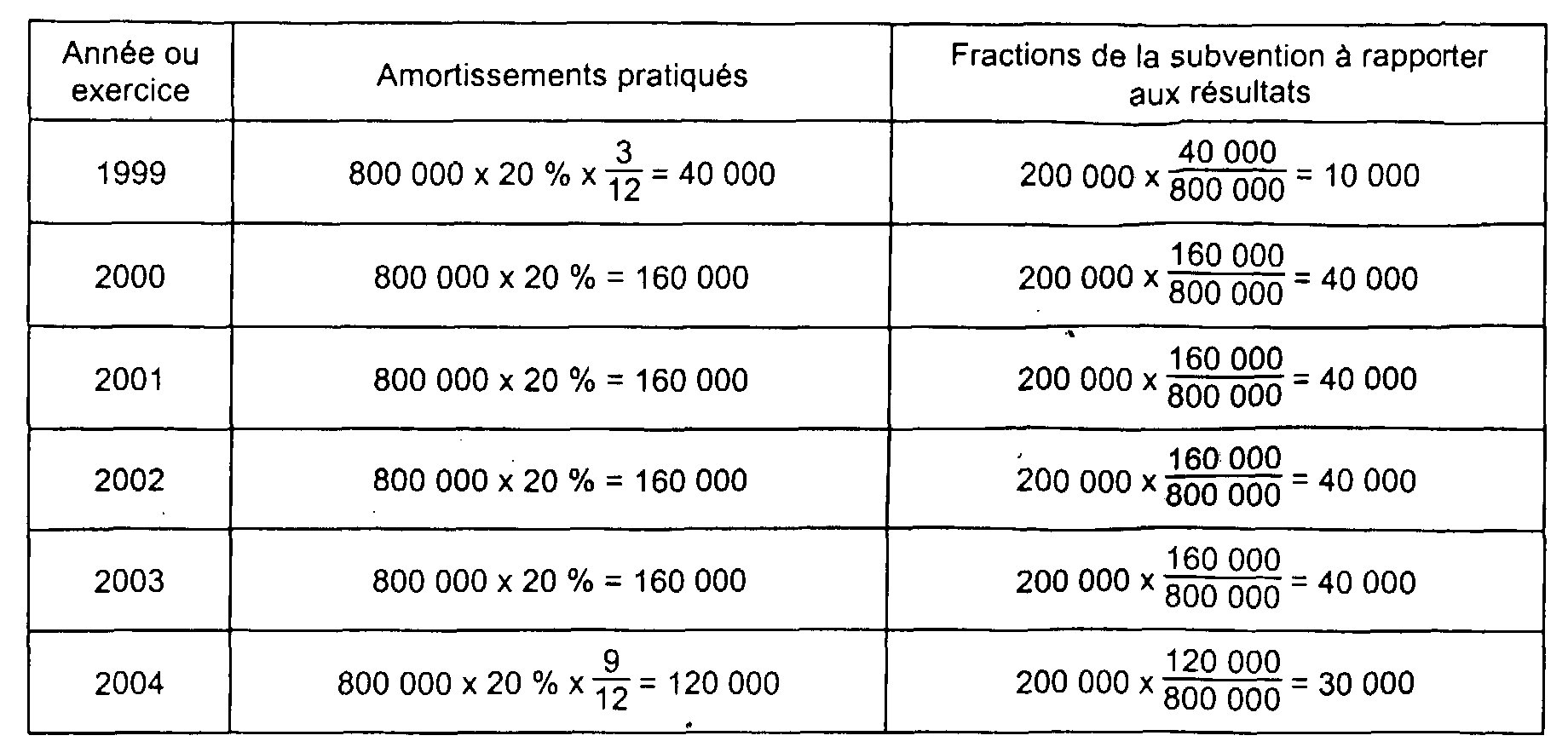

38Exemple

Hypothèses

Une entreprise dont l'exercice coïncide avec l'année civile a perçu en janvier 2000 une subvention d'équipement de 200 000 F. Cette subvention lui a été attribuée par l'État en septembre 1999. La décision d'octroi précise la nature exacte et le prix de revient de l'immobilisation subventionnée, qui a été acquise pour 800 000 F H.T. le 1er octobre 1999 et mise en service le même jour. Ce bien est amortissable sur 5 ans selon le mode linéaire.

Solution

c. Subventions utilisées pour la création ou l'acquisition d'immobilisations non amortissables.

39En application du troisième alinéa du 1° du I de l'article 33 de la loi déjà citée, codifié sous le troisième alinéa du 1 de l'article 42 septies du CGI, les subventions affectées à la création ou à l'acquisition d'une immobilisation non amortissable sont rapportées, par fractions égales, aux résultats des années pendant lesquelles cette immobilisation est inaliénable aux termes du contrat accordant la subvention ou, à défaut de clause d'inaliénabilité, au bénéfice des dix « années » suivant celle de l'attribution de la subvention.

Pour l'application de ces dispositions, le terme « années » s'entend des exercices ou périodes d'imposition retenues pour l'assiette de l'impôt. Sur la notion d'attribution, il convient de se reporter au n° 35 .

d. Subventions utilisées pour le financement d'immobilisations par voie de crédit-bail.

40Aux termes du deuxième alinéa du 2° du I de l'article 33 de la loi de finances rectificative pour 1997, codifié sous le quatrième alinéa du 1 de l'article 42 septies du CGI, les subventions attribuées par l'intermédiaire d'organismes de crédit-bail et qui remplissent les conditions fixées au n°s 19 à 21 . sont réparties, par parts égales, sur les exercices clos au cours de la période couverte par le contrat de crédit-bail, quelle que soit la durée de ces exercices.

41 Remarque : si la date d'expiration du contrat ne coïncide pas avec la date de clôture de l'exercice, il y a lieu de tenir compte de l'exercice en cours à l'échéance du contrat pour déterminer le plan d'étalement de la subvention.

III. Dispositions applicables en cas de cession d'immobilisations subventionnées

1. Dispositions applicables pour la détermination des exercices ouverts avant le 1er janvier 1995.

42En cas de cession des immobilisations financées, en tout ou en partie, au moyen d'une subvention d'équipement, la fraction de la subvention non encore rapportée aux bases de l'impôt est retranchée de la valeur comptable de ces immobilisations pour la détermination de la plus-value imposable ou de la moins-value.

2. Dispositions applicables pour la détermination des résultats des exercices ouverts à compter du 1er janvier 1995.

a. Règle générale.

43Il résulte de l'article 61 de la loi de finances pour 1995 qu'en cas de cession d'une immobilisation amortissable ou non amortissable financée totalement ou en partie par une subvention éligible au dispositif d'étalement, le solde de cette subvention non encore rapporté aux bases de l'impôt doit être compris dans le bénéfice imposable de l'entreprise bénéficiaire au titre de l'exercice au cours duquel intervient la cession.

Ce solde est, selon le cas, imposable au taux normal de l'impôt sur les sociétés ou majore le bénéfice taxable au barème progressif de l'impôt sur le revenu.

b. Dispositions particulières à certaines opérations.

44En cas d'opérations placées sous les régimes prévus aux articles 151 octies (apport d'une entreprise individuelle à une société) et 210 A du CGI (opérations de fusion ou assimilées), l'imposition de la fraction de la subvention non encore rapportée aux résultats de l'entreprise individuelle ou de la société absorbée, peut, sur option exercée dans l'acte d'apport ou le traité de fusion, être mise à la charge de la société bénéficiaire de l'apport ; cette fraction est alors comprise dans le résultat imposable de cette dernière sur une période qui varie selon la nature de l'immobilisation apportée.

45Le I de l'article 111 de la loi de finances pour 1997 étend cette solution à l'ensemble des opérations d'apport mentionnées au I de l'article 151 octies du CGI, pour les apports réalisés à compter du 1er janvier 1997.

En d'autres termes, cette solution s'applique désormais non seulement aux opérations d'apport effectivement soumises au régime de faveur prévu à l'article 151 octies déjà cité, mais aussi à celles qui, n'étant pas placées sous ce régime, remplissent cependant les conditions prévues pour son application. Ces conditions portent sur la qualité de l'apporteur, le contenu de l'apport et la forme de la société bénéficiaire de l'apport ; elles sont précisées dans la DB 4 B 3511 et 5 E 3223 .

En pratique, sont concernées par ces nouvelles dispositions, les opérations d'apport en société pour lesquelles l'option pour le régime prévu à l'article 151 octies du code déjà cité n'est pas exercée parce que par exemple, l'apporteur bénéficie de l'exonération des plus-values réalisées à l'occasion de l'apport, en application des dispositions de l'article 151 septies du même code.

1 °. Subvention afférente à une immobilisation amortissable.

46Le solde de la subvention est rapporté par parts égales aux résultats de la société bénéficiaire de l'apport, sur une période correspondant à la nouvelle durée d'amortissement du bien retenue par la société et qui correspond à sa durée normale d'utilisation appréciée à la date de réalisation de l'apport.