SECTION 5 RÉGIME D'IMPOSITION DES PRODUITS FINANCIERS ATTACHÉS AUX EMPRUNTS, TITRES, CONTRATS OU DROITS, NÉGOCIABLES OU NON, ÉMIS À COMPTER DU 1ER JANVIER 1993, LORSQUE CEUX-CI COMPORTENT UNE PRIME DE PLUS DE 10 % DU PRIX D'ACQUISITION.

b. Emprunts, titres ou droits négociables.

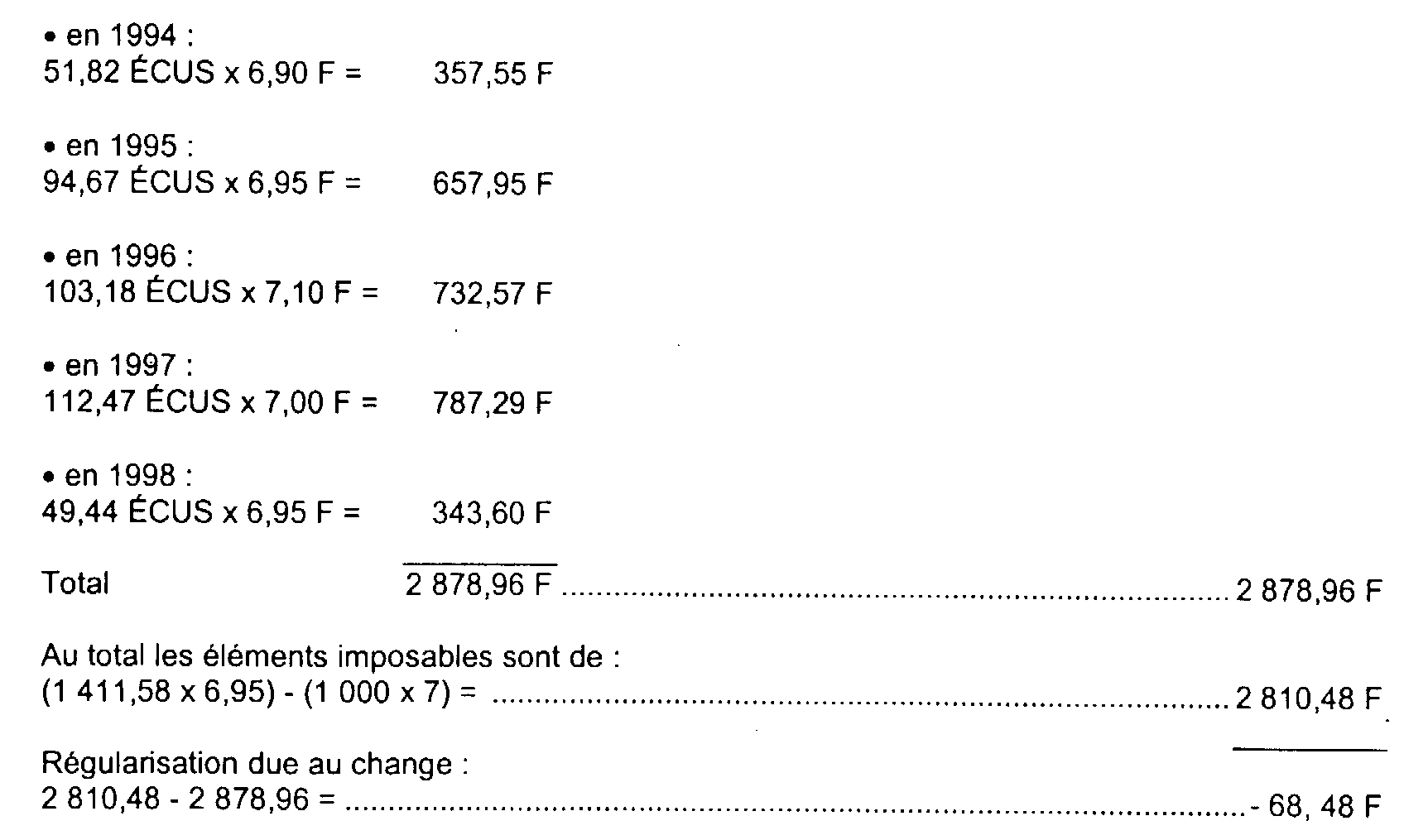

61En ce qui concerne les titres négociables, qui se situent hors du champ d'application du 1er alinéa de l'article 38-4 du CGI, la fraction des intérêts et de la prime, qui est rattachable aux résultats imposables de l'exercice considéré, est déterminée en retenant le cours de change constaté à la clôture de ce même exercice.

Une régularisation est également effectuée en cas de cession ou de remboursement.

62Exemple :

(mêmes hypothèses que dans l'exemple ci-dessus).

Le résultat imposable comprend :

II. Méthode de rattachement actuariel : cas des emprunts dont la valeur de remboursement est aléatoire et des emprunts indexés

1. La valeur de remboursement de l'emprunt est aléatoire.

63Dans ce cas, la fraction de la prime et des intérêts à rattacher au résultat imposable de chaque exercice est déterminée dans les mêmes conditions que celles exposées ci-dessus n°s 47 à 62 , en retenant comme date de remboursement la date la plus éloignée prévue au contrat, et comme taux d'intérêt actuariel 105 % du dernier taux hebdomadaire des emprunts d'État à long terme connu lors de la souscription ou de l'acquisition (CGI, art. 238 septies E-II-3, 1er alinéa).

Ce taux, calculé par la Caisse des dépôts et consignations, est publié au Bulletin officiel des cours de bourse (SBF).

La fraction de la prime et des intérêts à rattacher aux résultats imposables est déterminée dans les conditions de droit commun (cf. n°s 47 et suiv. ), c'est-à-dire en appliquant le taux mentionné ci-avant au prix de souscription ou d'acquisition, majoré de la fraction de la prime « forfaitaire » et des intérêts capitalisés à la date anniversaire.

Ces dispositions s'appliquent, que le caractère aléatoire de la valeur de remboursement résulte d'une clause obligatoire ou optionnelle du contrat.

Toutefois, elles ne concernent pas les titres indexés qui sont soumis à des dispositions particulières (cf. n°s 64 et suiv. ).

2. L'emprunt comporte une clause d'indexation.

64Aux termes des deuxième et troisième alinéas du 3 du II de l'article 238 septies E, si le contrat comporte une clause d'indexation, la prime de remboursement est calculée à la clôture de chaque exercice en retenant la valeur de remboursement telle qu'elle apparaît compte tenu de la variation de l'index constatée à cette date depuis la souscription ou l'acquisition du titre ou depuis la conclusion du contrat.

La fraction imposable de la prime ainsi définie est égale à la différence entre :

1. la valeur acquise de cette prime calculée au taux qui, appliqué au prix de souscription ou d'acquisition, permet, en retenant la méthode des intérêts composés, d'obtenir la valeur de remboursement définie ci-dessus ;

2. et les fractions imposées au titre des exercices antérieurs en application de ces dispositions, depuis la souscription ou l'acquisition.

Dans ce dernier cas, est également imposable, le cas échéant, une part des intérêts capitalisés en vue d'être versés selon des échéances supérieures à un an ; cette part est égale au montant acquis de ces intérêts calculé au taux qui, appliqué au prix de souscription ou d'acquisition, permet, en retenant la méthode des intérêts composés, d'obtenir le montant des intérêts contractuellement dus à une échéance donnée.

Ainsi, dans ce cas, il y a lieu de déterminer séparément :

- la fraction de la prime à rattacher aux résultats imposables,

- et la fraction des intérêts totalement ou partiellement capitalisés 1 .

a. Calcul de la fraction imposable de la prime.

65Lorsque le prix de remboursement est indexé, la fraction imposable de la prime est déterminée chaque année compte tenu de la variation de l'index, constatée à la clôture de l'exercice. Elle est calculée en effectuant successivement les opérations suivantes :

1 - détermination de la variation de l'index constatée depuis soit la souscription ou l'acquisition du titre, soit la conclusion du contrat, jusqu'à la clôture de l'exercice concerné ;

2 - calcul de la valeur de remboursement à la clôture de l'exercice compte tenu de la variation de l'index déterminée au 1 ;

3 - calcul du taux actuariel qui, appliqué au prix de souscription ou d'acquisition, permet, en retenant la méthode des intérêts composés, d'obtenir la valeur de remboursement déterminée au 2 ;

4 - calcul de la valeur acquise de la prime à la clôture de l'exercice en retenant le taux déterminé au 3 compte tenu des intérêts capitalisés à chaque échéance.

De la valeur acquise de cette prime, il y a lieu de retrancher la où les fractions imposées au titre des exercices précédents.

Exemple

66Une société anonyme clôture ses exercices le 31 décembre de chaque année. Le 1er janvier 1994 elle souscrit une obligation de 1 000 F, dont le prix de remboursement de 1 200 F est indexé. Ce titre est remboursable le 31 décembre 1996.

L'index est de : 100 le 01/01/94 : 103 le 31/12/94 : 105 le 31/12/95 : 108 le 31/12/96

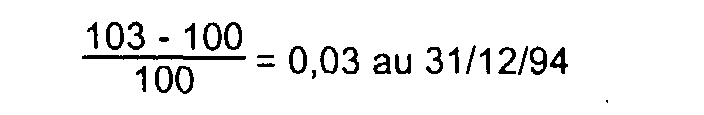

1 - La variation de l'index (depuis le 01/01/94) est de :

2 - La valeur de remboursement, compte tenu de la variation de l'index, serait de :

• 1 200 F x 1,03 = 1 236 F au 31/12/94

• 1 200 F x 1,05 = 1 260 F au 31/12/95

• 1 200 F x 1,08 = 1 296 F au 31/12/96

3 - Calcul du taux actuariel qui, appliqué au prix de souscription ou d'acquisition, permet d'obtenir la valeur de remboursement déterminée au 2 ci-dessus 2 ;

7,32 % tel qu'il peut être calculé au 31/12/94

• 8,01 % tel qu'il peut être calculé au 31/12/95

• 9,03 % tel qu'il peut être calculé au 31/12/96

4 - Valeur acquise de la prime à la clôture de chaque exercice :

• au 31/12/94 : 1 000 x (1,0732) - 1 000 = 73,2

• au 31/12/95 : 1 000 x (1,0801)2 - 1 000 = 166,62

• au 31/12/96 : 1 000 x (1,0903)3 - 1 000 = 296

- Fraction imposable de la prime :

• au 31/12/94 : 73,2 F

• au 31/12/95 : 166,62 - 73,2 = 93,42

• au 31/12/96 : 296 - (73,2 + 93,42) = 129,38

b. Calcul de la quote-part imposable des Intérêts capitalisés.

67La fraction imposable de la prime déterminée conformément aux règles exposées aux n°s 64 et s. est majorée, le cas échéant, d'une quote-part des intérêts capitalisés en vue d'être versés à des échéances supérieures à un an.

Cette quote-part est déterminée en effectuant les opérations suivantes :

1 - calcul du taux qui, appliqué au prix de souscription ou d'acquisition, permet, en retenant la méthode des intérêts composés, d'obtenir le montant des intérêts contractuellement dus à une échéance donnée (supérieure à 1 an) ;

2 - détermination des intérêts acquis à ce taux à la clôture de l'exercice.

Exemple

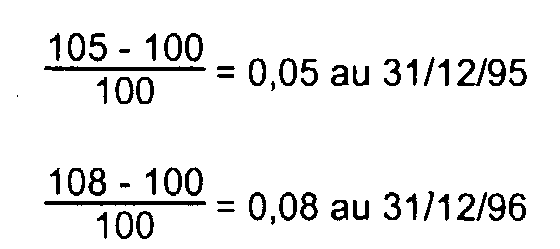

68Dans l'exemple du n° 66, le contrat prévoit en outre le détachement d'un coupon de 61,20 F le 31 décembre 1996.

1- Le taux applicable est de : 2 % l'an.

2 - Outre la prime de remboursement calculée dans l'exemple déjà cité, la fraction d'intérêt imposable est de :

3. Le contrat comporte une valeur de remboursement garantie.

69Dans ce cas, les dispositions prévues aux n°s 63 , 64 et suiv. continuent de s'appliquer ; toutefois la fraction imposable de la prime au titre de l'un quelconque des exercices de détention de l'emprunt, du titre, du contrat ou du droit, ne peut être inférieure à celle qui résulte du rattachement actuariel de la prime en retenant la valeur de remboursement garantie.

L'entreprise doit donc déterminer la fraction de la prime correspondante pour chaque exercice considéré.

Exemple :

70Les données de l'exemple figurant sous le n° 66 sont reprises, mais le contrat prévoit une valeur de remboursement minimale'de 1 300 F.

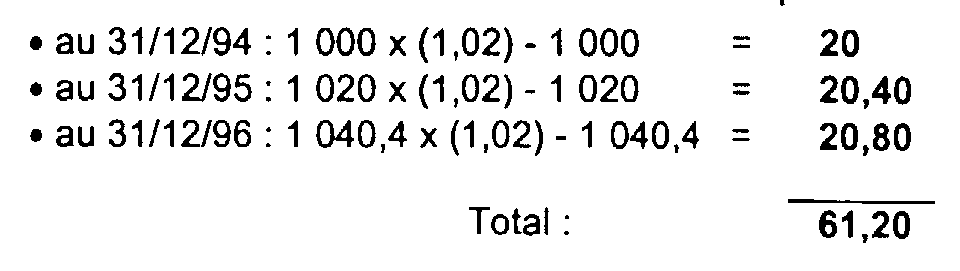

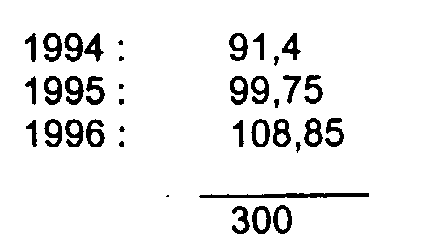

1 - Fractions imposables en considérant que l'emprunt sera remboursé.pour 1 300 F.

- Le taux actuariel correspondant est de 9,14 %

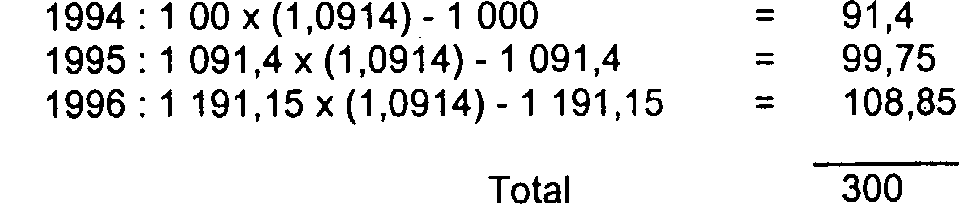

- La fraction de prime imposable est de :

2 - Fraction imposable en cas d'indexation (cf. les calculs de l'exemple ci-dessus n° 66 ).

1994 : 73,2

1995 : 93,42

1996 : 129,38

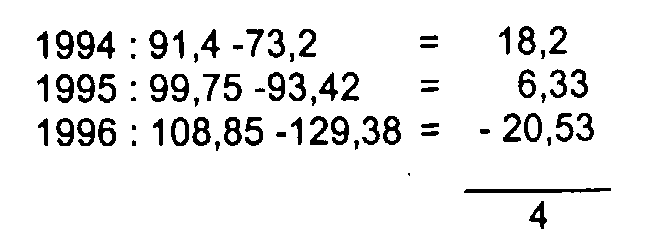

3 - Fraction effectivement imposable de la prime compte tenu de la garantie

Au total la société percevra 1 300 F alors qu'en l'absence de garantie, elle n'aurait perçu que 1 296 F du seul fait de l'indexation de l'emprunt (cf. n° 66 ). La différence de 4 se décompose de la façon suivante :

III. Régime d'imposition de la fraction imposable de la prime et des intérêts.

71La fraction de la prime et des intérêts déterminée dans les conditions exposées aux n°s 47 à 70 , constitue un élément du résultat imposable à l'impôt sur le revenu ou à l'impôt sur les sociétés dans les conditions et au taux de droit commun.

Cas particulier :

72Pour les organismes qui relèvent des dispositions de l'article 206-5 du CGI, les éléments imposables visés ci-dessus sont soumis à l'impôt sur les sociétés au taux de 10 % (CGI, art. 219 bis-I-b).

E. CESSION DE L'EMPRUNT, DU TITRE, DU CONTRAT OU DU DROIT, OU LEVÉE D'UNE OPTION DE CONVERSION OU D'ÉCHANGE

I. Détermination de la plus-value de cession

73Sur le plan fiscal, le résultat de la cession de l'emprunt, du titre, du droit ou du contrat 3 est déterminé en faisant abstraction des fractions de prime et d'intérêts imposées en application des articles 238 septies B et 238 septies E, à l'exclusion bien entendu des intérêts et autres sommes effectivement reçus durant la période de détention du titre par l'entreprise.

En conséquence, ce résultat est calculé à partir du prix de cession diminué des fractions de prime et d'intérêts imposées en application de ces mêmes articles.

Cette règle s'applique pour la détermination du résultat lors du remboursement.

74Les dispositions exposées au n° 73 sont également applicables en cas d'exercice d'une option contractuelle de conversion ou d'échange.

Dans ces situations, le résultat de l'opération, qui se traduit par un échange de titres, est égal à la différence entre :

- la valeur réelle des titres ou droits reçus lors de la conversion ou de l'échange diminuée des fractions de prime et d'intérêts déjà imposées en application des articles 238 septies B et 238 septies E,

- et la valeur de souscription ou d'acquisition de l'emprunt, du tire ou du droit, remis à l'échange.

Le résultat de l'échange de titres consécutif à l'opération de conversion ou d'échange est immédiatement soumis à l'impôt dans les conditions de droit commun.

Toutefois, l'article 38-7 du CGI prévoit, sous certaines conditions, un sursis d'imposition des plus-values constatées lors d'échanges d'actions effectués dans le cadre d'une offre publique d'échange ou de la conversion d'obligations en actions, réalisée conformément à la réglementation en vigueur. Leur imposition est reportée jusqu'à la 1ère cession des actions reçues en échange. Lors de la cession ultérieure des titres reçus à l'échange, le profit ou la perte réalisé à cette occasion doit être déterminé par rapport à la valeur que les actions reçues avaient à l'échange. En ce qui concerne ce dispositif, il convient de se reporter à la DB 4 B 3121, n°s 92 et suiv.

II. Règles spécifiques aux valeurs mobilières assorties de bons de souscription

1. Détermination du prix de revient.

75L'article 38-8-1° 4 du CGI dispose que la plus-value de cessions séparées de valeurs mobilières et de droits de souscription qui y sont attachés, acquis pour un prix unique, est calculée par référence à la fraction du prix de souscription ou d'acquisition afférente à chacun de ces éléments 5 (cf. n° 34 ).

2. Exercice du droit attaché au bon de souscription.

76Sur le plan comptable, lors de l'exercice des bons, les actions (en cas de B.S.A.) ou les obligations (en cas de B.S.O.) souscrites sont enregistrées dans le compte de valeurs mobilières concerné, pour leur prix d'émission augmenté de la valeur des bons, qui se trouve ainsi virée à ce compte.

L'exercice des bons n'a donc aucune influence sur le résultat comptable de l'entreprise qui a souscrit ces bons.

Sur le plan fiscal, il en est de même.

1 Le cas échéant, il y a lieu de rattacher les intérêts linéaires courus au cours de l'exercice.

2 Ce taux est déterminé selon la méthode de calcul utilisée par le marché qui a fait l'objet d'une harmonisation.

3 Sur la notion de cession cf. DB 4 B 123 .

4 Les dispositions de l'article 38-8 du CGI, issu de l'article 13 de la loi de finances rectificative pour 1989, s'appliquent pour la détermination des résultats des exercices clos à compter du l'entrée en vigueur de cette loi, publiée au Journal officiel du 30 décembre 1989, soit :

- le 1er janvier 1990 à Paris ;

- et un jour franc après l'arrivée du Journal officiel du 30 décembre 1989 dans le chef-lieu d'arrondissement pour le reste du territoire.

5 Il est rappelé que les « bons d'options » (ou warrants) relèvent du régime prévu à l'article 38-6 du CGI et ne sont pas susceptibles de bénéficier du régime des plus-values.