B.O.I. N° 43 du 1er MARS 2000

SECTION 3 :

Elimination des doubles impositions

106.Les dispositions permettant d'éliminer les doubles impositions dont pourrait faire l'objet une personne physique placée dans le champ d'application des dispositions de l'article 123 bis du code général des impôts sont prévues aux paragraphes 3 et 4 de cet article et aux articles 50 quinquies et 50 sexies de l'annexe II au code précité.

107.Elles prévoient :

- la déduction du revenu réputé constituer un revenu de capitaux mobiliers de la personne physique de l'impôt acquitté localement sur ses bénéfices par la structure concernée ;

- l'imputation sur l'impôt sur le revenu dû au titre de l'article 123 bis des prélèvements effectués, conformément aux conventions fiscales internationales, sur les distributions effectuées par les structures concernées aux personnes physiques domiciliées en France ;

- le non-assujettissement aux dispositions de l'article 120 du code général des impôts des distributions correspondant à des bénéfices réputés constituer un revenu de capitaux mobiliers en application des dispositions de l'article 123 bis.

SOUS-SECTION 1 :

Déduction de l'impôt acquitté localement par la structure étrangère

108.En application du 3 de l'article 123 bis, l'impôt acquitté localement par la personne morale, l'organisme, la fiducie ou l'institution comparable sur ses bénéfices ou revenus positifs est déductible du revenu réputé constituer un revenu de capitaux mobiliers des personnes physiques assujetties aux dispositions de l'article précité, à condition d'être comparable à l'impôt sur les sociétés 2 .

109.L'impôt acquitté localement n'est toutefois déductible que dans la proportion des droits financiers détenus directement ou indirectement par ces personnes physiques et à raison desquels elles sont imposées en application de l'article 123 bis.

110.Les montants d'impôts déductibles acquittés hors de France doivent être convertis en euros sur la base du taux de change publié par la Banque de France à partir du cours fixé par la Banque centrale européenne, en vigueur, suivant le cas, à la clôture de l'exercice de la personne morale, de l'organisme, de la fiducie ou de l'institution comparable ou, en l'absence d'exercice clos au cours d'une année, le 31 décembre. Ils sont ensuite convertis en francs jusqu'à l'imposition des revenus réalisés au cours de l'année 2000. La personne physique doit apporter la preuve du paiement effectif de l'impôt dont elle demande l'imputation (cf. art. 50 quinquies de l'annexe II au code général des impôts).

La déduction s'effectue exercice par exercice (ou année civile par année civile en cas d'absence de clôture d'exercice), et structure par structure.

Précisions

111.Les impôts comparables à l'impôt sur les sociétés s'entendent des impôts de quotité exprimés en unité monétaire, assis sur un résultat fiscal, non déductibles de ce résultat et qui sont versés à titre définitif et sans contrepartie au profit d'Etats souverains, d'Etats membres d'Etat fédéraux ou confédérés ou autres subdivisions politiques d'un Etat (cantons) ou de territoires non souverains jouissant de l'autonomie financière par rapport à l'Etat souverain dont ils dépendent (territoires et collectivités territoriales d'outre-mer, îles anglo-normandes...).

112.Il en résulte que ne peuvent notamment donner lieu à déduction :

- les impôts assis sur le capital de l'entité étrangère ;

- les impôts forfaitaires annuels ;

- les impôts assis sur le chiffre d'affaires ;

- les droits de licence ;

- les taxes d'abonnement ;

- les impôts sur les transferts de capitaux ;

- les impôts fonciers ou les impôts comparables à la taxe professionnelle.

Les amendes ou pénalités afférentes aux impôts comparables à l'impôt sur les sociétés ne peuvent en aucun cas donner lieu à imputation.

SOUS-SECTION 2 :

Imputation sur l'impôt sur le revenu dû en France des prélèvements effectués à l'étranger, conformément aux conventions fiscales internationales, sur les distributions faites à la personne physique

113.L'article 50 sexies de l'annexe II au code général des impôts prévoit que lorsque la structure distributrice est constituée ou établie dans un Etat ou territoire ayant conclu une convention fiscale avec la France, les prélèvements effectués, conformément à la convention, sur les distributions de bénéfices ou de revenus positifs reçus par la personne physique qui est dans le champ d'application de l'article 123 bis seront imputables sur l'impôt sur le revenu dû au titre de l'article 123 bis à raison des bénéfices ou revenus positifs réalisés par la structure en cause. La liste des conventions fiscales conclues par la France en vigueur à la date du 1 er janvier fait l'objet d'une publication annuelle dans la série 14 du Bulletin officiel des impôts.

114.Il est précisé que l'imputation sur l'impôt sur le revenu exigible en application des dispositions de l'article 123 bis est limitée à la fraction des prélèvements correspondants au montant des distributions non assujetties aux dispositions de l'article 120 du code général des impôts conformément au mécanisme d'élimination de la double imposition décrit ci-après aux numéros 119 à 124 3 .

115.L'imputation des prélèvements effectués, conformément aux conventions fiscales internationales conclues par la France, doit être opérée sur l'impôt sur le revenu, exigible en vertu de l'article 123 bis, payé sur les bénéfices ou revenus positifs auxquels les distributions sur lesquelles ces prélèvements sont opérés correspondent.

116.L'application de cette règle ne pose, dès lors, pas de difficultés particulières lorsque les bénéfices ou revenus positifs réalisés par une structure au cours d'un exercice (ou d'une année civile en l'absence d'exercice) sont distribués, soit au cours de cet exercice (ou année civile), soit avant la souscription de la déclaration d'ensemble des revenus n° 2042 dans laquelle sont déclarés ces bénéfices ou revenus réputés constituer un revenu de capitaux mobiliers.

117.Mais tel n'est pas le cas lorsque les distributions sur lesquelles les prélèvements sont opérés correspondent à des bénéfices ou revenus positifs réputés constituer des revenus de capitaux mobiliers imposés, conformément aux dispositions de l'article 123 bis, au titre d'années antérieures à la perception de ces prélèvements.

Dans cette situation l'imputation des prélèvements opérés dans l'Etat source ne peut en principe être effectuée que par voie de réclamation contentieuse conformément aux dispositions de l'article L 190 du livre des procédures fiscales et dans les délais prévus à l'article R* 196-I du même livre.

118.Dans un but de simplification, il a toutefois paru possible de permettre l'imputation sur l'impôt sur le revenu exigible, en application de l'article 123 bis au titre d'une année donnée, des prélèvements opérés au cours de la même année sur des distributions correspondant à des bénéfices ou revenus positifs antérieurement taxés au titre de cet article.

SOUS-SECTION 3 :

Exonération des revenus distribués ou payés à la personne physique et correspondant à des bénéfices ou revenus positifs réputés constituer un revenu de capitaux mobiliers en application de l'article 123 bis

119.Afin d'éviter une double imposition en France, d'une part, des bénéfices ou revenus positifs, réalisés par des structures établies ou constituées hors de France, imposés en application de l'article 123 bis, et, d'autre part, des revenus distribués ou payés par ces structures, le paragraphe 4 du même article prévoit que ces revenus ne constituent pas des revenus imposables au sens de l'article 120 du code général des impôts.

La fraction des revenus distribués ou payés qui excède celle correspondant aux bénéfices ou résultats positifs soumis aux dispositions de l'article 123 bis demeure imposable en application de l'article 120.

Cette dernière disposition concerne essentiellement les bénéfices ou revenus positifs réalisés par les structures concernées avant l'entrée en vigueur des dispositions de l'article 123 bis.

120.Le plafond de l'exonération prévu au paragraphe 4 de l'article 123 bis doit être apprécié structure par structure. La personne physique doit établir un compte séparé par structure faisant apparaître :

- d'une part, le montant cumulé des bénéfices ou revenus positifs réputés constituer un revenu de capitaux mobiliers au titre de l'article 123 bis (revenu diminué de l'impôt local, le cas échéant, ou recalculé en fonction du taux fixé au 3° du 1 de l'article 39) ;

- et, d'autre part, le montant des revenus distribués ou payés par chaque structure depuis la première application des dispositions de l'article 123 bis (augmenté, s'il y a lieu, des crédits d'impôt, imputables sur l'impôt sur le revenu, en vertu des conventions fiscales internationales conclues par la France).

121.Aussi longtemps qu'à la clôture d'un exercice ou, en l'absence d'exercice clos au cours d'une année déterminée, le 31 décembre, le montant des distributions effectuées par une structure reste inférieur au montant de ses bénéfices ou revenus positifs réputés constituer des revenus de capitaux mobiliers imposés au titre de l'article 123 bis, lesdites distributions ne sont pas considérées comme des revenus imposables au sens de l'article 120.

122.Inversement, lorsqu'à la clôture d'un exercice (ou le 31 décembre d'une année), le total des distributions excède le total des bénéfices ou revenus positifs réputés constituer des revenus de capitaux mobiliers imposés au titre de l'article 123 bis, l'excédent ainsi déterminé demeure imposable en application de l'article 120.

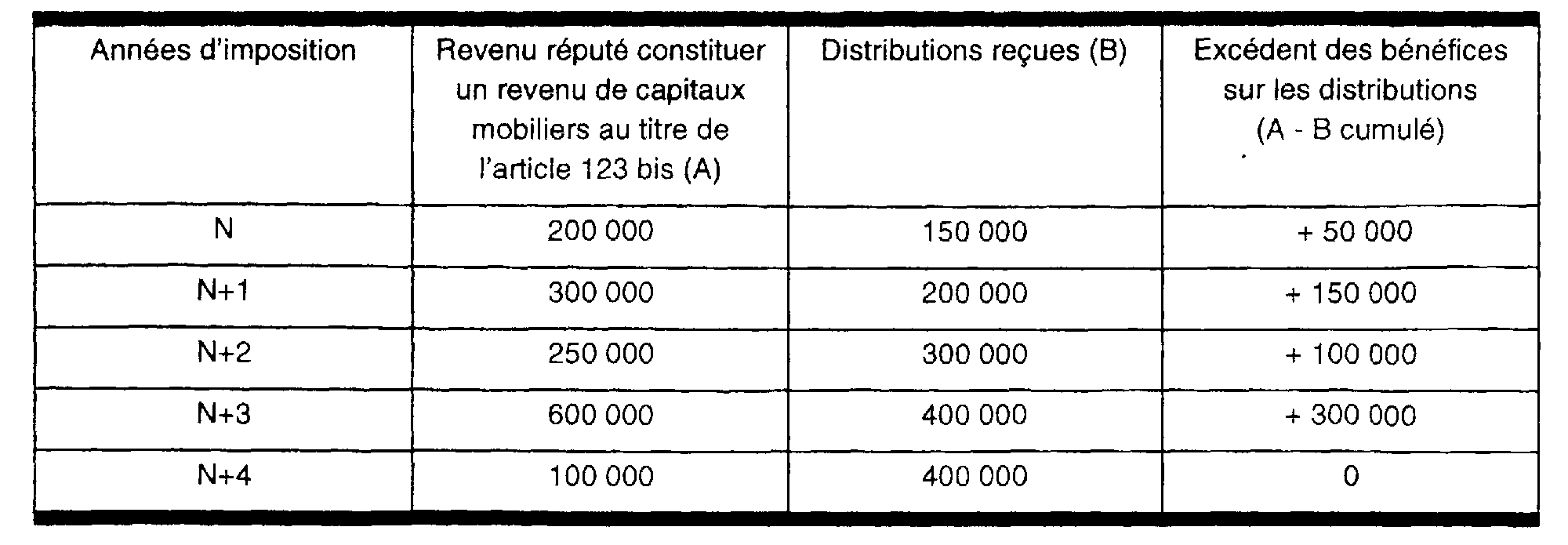

123.Exemple 1 :

A compter de l'année N, une personne physique entre dans le champ d'application des dispositions de l'article 123 bis en considération de la détention d'une entité étrangère soumise à régime privilégié.

Pour chacune des années N à N+4, le montant du revenu réputé constituer un revenu de capitaux mobiliers de cette personne physique en application de l'article 123 bis et des distributions qu'elle a reçues est le suivant (sommes exprimées en francs) :

A aucun moment au cours des cinq années considérées le montant des distributions cumulées n'a excédé le montant cumulé des bénéfices réputés constituer des revenus de capitaux mobiliers imposés au titre de l'article 123 bis. Dès lors, les revenus distribués par la société à la personne physique n'ont pas constitué de revenus imposables en France au sens de l'article 120 du code général des impôts.

124.Exemple 2 :

Les données de l'exemple 1 sont reprises mais les distributions reçues au cours de l'année N + 4 s'élèvent à 600 000 F.

Au titre de cette même année, le montant cumulé des distributions reçues excède donc de 200 000 F celui des revenus qui, depuis l'année N, ont été réputés constituer des revenus de capitaux mobiliers imposés en application de l'article 123 bis.

Cet excédent doit être considéré comme un revenu imposable au sens de l'article 120 du code général des impôts.

L'imposition de la personne physique au titre de l'année N + 4 portera, par conséquent, non seulement sur un revenu de 100 000 F au sens de l'article 123 bis, mais également sur un revenu de 200 000 F au sens de l'article 120.

SECTION 4 :

Obligations déclaratives, contrôle fiscal et pénalités

125.Les obligations déclaratives à la charge de la personne physique qui se trouve dans le champ d'application de l'article 123 bis sont définies à l'article 50 septies de l'annexe II au code général des impôts issu du décret n° 99-1156 du 29 décembre 1999.

SOUS-SECTION 1 :

Renseignements concernant les structures établies ou constituées hors de France

1. Personnes morales, organismes ou institutions comparables

126.En application du a) de l'article 50 septies de l'annexe précitée, la personne physique doit produire, dans le même délai que sa propre déclaration d'ensemble des revenus n° 2042, une déclaration établie sur papier libre comportant les renseignements ci-après en ce qui concerne chaque personne morale, organisme, fiducie ou institution comparable, établi ou constitué hors de France, soumis à un régime fiscal privilégié, et dont l'actif ou les biens sont principalement constitués de valeurs mobilières, de créances, de dépôts ou de comptes courants, dans lequel elle détient, directement ou indirectement, 10% au moins des actions, parts, droits financiers ou droit de vote :

- le nom ou la raison sociale ;

- l'adresse du siège social ;

- objet et activité ;

- lieu de la résidence fiscale ;

- pourcentage de détention directe ou indirecte comme indiqué aux n os 13 à 28 ci-avant.

2. Fiducies ou institutions comparables

127.De la même manière et dans les mêmes délais que ceux indiqués en 1. ci-avant, la personne physique doit produire pour chaque fiducie ou institution comparable :

- le nom ou la raison sociale du fiduciaire ou de la personne exerçant des fonctions comparables (trustee) ;

- l'adresse de son domicile ou de son siège social ;

- le lieu de sa résidence fiscale ;

- objet de la fiducie ou de l'institution comparable ;

- pourcentage des droits détenus directement ou indirectement comme indiqué aux n os 13 à 28 ci-avant.