B.O.I. N° 77 du 28 AVRIL 2005

CHAPITRE 2 :

SUPPRESSION DU PRECOMPTE

I.Principe

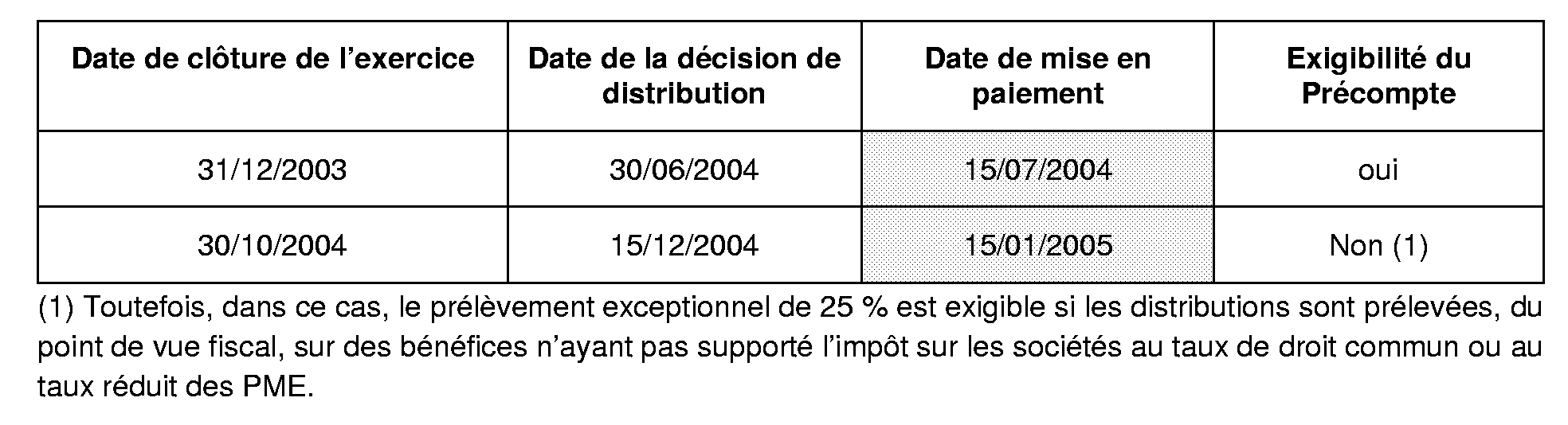

16.Le précompte cesse d'être exigible pour les distributions de dividendes mises en paiement à compter du 1 er janvier 2005.

La date d'entrée en vigueur de la suppression du précompte est indépendante de la date de clôture de l'exercice par la société distributrice ou de la date de la décision de distribution.

Exemple

Soit une société française qui distribue un dividende (ou un acompte sur dividende).

II.Report du délai de déclaration et de paiement en cas de distributions d'acomptes sur dividendes

17.La doctrine administrative (cf. DB 4 J 1323 n° 16 datée du 1er novembre 1995) permet aux entreprises qui procèdent au paiement d'acomptes sur dividendes en cours d'exercice, à titre de répartition partielle et anticipée de bénéfices prévisibles de cet exercice, de différer le dépôt de la déclaration 2750 relative à cette distribution, ainsi que le paiement du précompte y afférent dans les quinze jours qui suivent la date d'expiration du délai prévu pour le dépôt de la déclaration des résultats de cet exercice (lorsque l'exercice en cause est prorogé, cette date s'entend de la date de dépôt de la déclaration de résultat de l'exercice prorogé et non pas de la date de dépôt de la déclaration de résultat afférent à la période d'imposition arrêtée au 31 décembre).

Cette mesure de tempérament est sans incidence sur le principe d'imposition au précompte exigible le cas échéant au titre des distributions de dividendes intervenant avant le 31 décembre 2004.

Cette tolérance administrative reste donc applicable aux distributions mises en paiement jusqu'au 31 décembre 2004, sous réserve bien entendu du respect de l'ensemble des conditions posées et notamment de l'admission de la demande de l'entreprise distributrice par le comptable de la direction générale des impôts dont elle dépend.

Il est précisé que les dispositions du 2 de l'article 146 demeurent applicable dans le cas d'une distribution d'acompte sur dividendes m ise en paiement avant le 1 er janvier 2005. Les avoirs fiscaux et crédits d'impôt imputables sont ceux attachés à des produits de participation encaissés au cours des exercices clos depuis cinq ans au plus à la date de mise en paiement. En outre, il est adm is que les crédits d'impôt et avoirs fiscaux attachés aux produits de participation encaissés au cours de l'exercice de mise en paiement de l'acompte sur dividendes puissent être imputés sur le précompte dû.

Il est rappelé que dans l'hypothèse où une société dont les exercices coïncident avec l'année civile prorogerait son exercice au-delà du 31 décembre mais qu'elle procède à un arrêté des comptes au 31 décembre 2004 en application de l'article 37, la notion d'exercices clos depuis cinq ans prévue à l'article 146 s'entend des périodes d'impositions arrêtées cinq ans au plus à la date de mise en paiement de la distribution de l'acompte.

CHAPITRE 3 :

PRELEVEMENT EXCEPTIONNEL

18.L'article 95 de la loi de finances pour 2004 institue un prélèvement exceptionnel applicable aux seules distributions 2005.

Ce prélèvement exceptionnel reproduit les principales modalités du précompte, qu'il s'agisse des exclusions de son champ d'application, de ses modalités de paiement et de déclaration ou encore des mécanismes particuliers liés à l'appartenance des sociétés concernées à un groupe fiscal ou à un groupe consolidé. En revanche, ce nouveau dispositif se distingue du précompte sur certains points importants.

I.Distributions entraînant l'exigibilité du prélèvement

19.L'ensemble des répartitions de revenus distribués par une société entre dans le champ du prélèvement institué par l'article 95 de la loi de finances pour 2004 dès lors que ces distributions sont prélevées sur des produits à raison desquelles la société distributrice n'a pas supporté l'impôt sur les sociétés au taux normal ou au taux réduit des PME.

Contrairement au précompte, le champ du prélèvement est déconnecté de celui del'avoir fiscal et, par conséquent de la notion de dividende. Ainsi, les commentaires apportés par la doctrine administrative à la suite des arrêts du Conseil d'Etat des 29 décembre 1995, n° 140 219 (BOI 4 J-2-98 ) et du 26 février 2001 (BOI 4 J-2-01 ) sont dépourvus de portée s'agissant de l'application du prélèvement exceptionnel.

En pratique, est soumise à ce prélèvement toute distribution de bénéfices lorsqu'elle est prélevée, du point de vue fiscal, sur des sommes non soumises à l'impôt sur les sociétés ou sur des réserves de plus de cinq ans, qu'il s'agisse de la distribution de dividendes stricto sensu mais également de la distribution fiscale consécutive à une réduction de capital d'une distribution décidée par une assemblée extraordinaire, d'un boni de liquidation ou même une distribution irrégulière au regard du droit des sociétés. Il en est de même des intérêts excédentaires alloués aux associés pour la fraction exclue des charges déductibles, des jetons de présence ou encore des distributions occultes visées à l'article 111.

Les répartitions inégalitaires de bénéfices entrent également dans le champ du prélèvement.

Il en est de même des sommes distribuées dans le cadre d'un rachat par une société de ses propres titres en vue d'une réduction de capital non motivée par des pertes, pour la partie de l'indemnité de rachat qui est constitutive d'un revenu distribué en application des dispositions du 1° de l'article 112.

Nota : il est précisé en ce qui concerne les rachats de titres que le revenu distribué susceptible de servir d'assiette au prélèvement est le revenu distribué par la société (au sens du 1° de l'article 112) et non le revenu imposable au niveau de l'associé (au sens de l'article 161). Ainsi, si l'indemnité de rachat est de 22 € par titre, le montant des apports de 10 € par titre (montant déterminé à partir d'une répartition proportionnelle, indépendamment des imputations pratiquées par la société distributrice), le montant du revenu distribué par la société susceptible d'entraîner l'application du prélèvement de 25 % est alors de 12 €. La circonstance que l'associé ait acquis ses titres pour 18 € et que son revenu imposable soit égal à la différence entre l'indemnité de rachat et son prix d'acqusition, soit 4 € en l'occurrence est sans incidence au regard du prélèvement de 25 %.

20.Il est toutefois admis que les sommes ou valeurs attribuées à titre d'acompte de liquidation ou de solde de liquidation dans les sociétés dissoutes ne soient pas soumises au prélèvement exceptionnel. Cette tolérance ne s'applique pas aux revenus réputés distribués par une personne morale qui cesse d'être soumise à l'impôt sur les sociétés (article 111 bis).

Il en est de même des sommes distribuées dans le cadre d'un rachat par une société de ses propres titres en vue d'une réduction de capital non motivée par des pertes, pour la partie de l'indemnité de rachat qui est constitutive d'un revenu distribué en application des dispositions du 1° de l'article 112, à condition que la société distributrice soit une société admise aux négociations sur un marché d'instruments financiers français ou étranger, dont le fonctionnement est assuré par une entreprise de marché ou un prestataire de services d'investissement ou tout autre organisme similaire étranger.

Enfin, il est admis que les sommes distribuées dans le cadre d'un rachat par une société de ses propres titres en vue d'une réduction de capital non motivée par des pertes, pour la partie de l'indemnité de rachat qui est constitutive d'un revenu distribué en application des dispositions du 1° de l'article 112, ne soient pas soumises au prélèvement exceptionnel dans les conditions suivantes :

- soit, que le rachat confère à un associé la détention de la totalité des droits de vote,

- soit, que le rachat permette à un associé d'atteindre ou de franchir le seuil de détention de 95 % des droits financiers et des droits de vote,

- soit, que le rachat permette à un associé d'atteindre ou de franchir le taux de détention équivalent à la majorité renforcée telle que définie dans les statuts de la société ou, à défaut, deux tiers des droits de vote,

- soit, que le rachat confère à un associé la détention de plus de 50 % des droits de vote,

- soit, que le rachat permette à un associé d'atteindre ou de franchir le taux de détention équivalent à la minorité de blocage telle que définie dans les statuts de la société ou, à défaut, un tiers des droits de vote.

21.Les distributions qui ne sont pas soumises au prélèvement exceptionnel, sur le fondement de la loi ou des tolérances doctrinales mentionnées au n° 20 , ne donnent corrélativement lieu à aucune imputation fiscale.

II.Sociétés distributrices

22.A l'instar du précompte, le prélèvement mentionné à l'article 95 de la loi de finances pour 2004 n'est pas applicable aux produits distribués :

- par les sociétés immobilières d'investissement et les sociétés immobilières de gestion ;

- par les sociétés d'investissement remplissant les conditions prévues à l'article 208 A et par les sociétés visées au 1° ter de l'article 208 ;

- par les sociétés immobilières pour le commerce et l'industrie visées au dixième alinéa du 3° quater de l'article 208 et prélevés sur les bénéfices exonérés visés au neuvième alinéa du 3° quater du même article ;

- par les sociétés agréées pour le financement des télécommunications lorsque lesdits produits sont prélevés sur des résultats exonérés en application des premier et deuxième alinéas du 3° quinquies de l'article 208 ou lorsqu'ils sont distribués en application du huitième alinéa du 3° quinquies du même article ;

- par les sociétés de capital-risque lorsque ces distributions proviennent de produits et plus-values nets exonérés en application du 3° septies de l'article 208 et les sociétés unipersonnelles d'investissement à risque prévues par l'article 208 D ;

- par les personnes morales implantées dans les zones prévues au 5° de l'article 2 de la loi n° 86-793 du 2 juillet 1986 autorisant le Gouvernement à prendre diverses mesures d'ordre économique et social, lorsque ces distributions proviennent de produits nets exonérés en application de l'article 208 quinquies (cf. documentation administrative 4 J 1321, n os 6 à 8 relative au précompte et transposable pour l'application du prélèvement) ;

- par les sociétés qui, à la date de la distribution ainsi qu'à la clôture de l'exercice dont les résultats sont distribués, ont pour activité exclusive la gestion d'un portefeuille de titres de participations, ont deux tiers au moins de leur actif composé de participations dans des sociétés dont le siège social est hors de France qui ouvrent droit au régime prévu aux articles 145 et 216 et retirent de ces participations deux tiers au moins de leur bénéfice comptable hors plus-values (régime dit des holdings de participations étrangères).

Toutefois, l'exonération du prélèvement prévu au présent article ne s'applique que pour la partie de la distribution qui provient des dividendes de ces participations.

Pour plus de précision, on se reportera à la documentation administrative 4 J 1321, n° 9 et suivants relative au précompte et transposable pour l'application du prélèvement ;

- par les sociétés d'investissements immobiliers cotées et leurs filiales visées à l'article 208 C et prélevés sur les bénéfices exonérés en application du premier alinéa du II de cet article.

Enfin, ne sont pas redevables du prélèvement de 25 % :

- les sociétés coopératives agricoles et sociétés d'HLM (pour les intérêts statutaires versés aux membres de ces organismes) et les sociétés de crédit immobilier visées à l'article 207-1-4° ;

- les sociétés étrangères, même si elles exercent en France une activité qui les rend passibles de l'impôt sur les sociétés et de la retenue à la source de 25 %.

III.Assiette du prélèvement

23.L'assiette du prélèvement est constituée par le montant net des distributions. Ainsi, s'agissant des distributions régulières, le taux de 25 % est applicable en pratique au montant des sommes dont les organes compétents de la société ont décidé la répartition au profit de leurs associés.

Le prélèvement de 25 % est applicable sans aucun mécanisme de plafonnement, à la fois lorsque les sommes distribuées sont prélevées sur la réserve spéciale des plus-values à long terme ou lorsqu'elles sont prélevées (du point de vue fiscal) sur la fraction des sommes inscrites à cette réserve spéciale qui ont été virées à un compte de réserve ordinaire, conformément aux dispositions de l'article 39 de la loi de finances rectificative pour 2004.

Il est rappelé que les sommes inscrites à cette réserve spéciale des plus-values à long terme qui sont ainsi prélevées sont rapportées aux résultats de l'exercice en cours lors de ce prélèvement, sous déduction de l'impôt perçu lors de la réalisation des plus-values correspondantes, conformément au 2 de l'article 209 quater. Le prélèvement acquitté au titre d'une telle distribution est imputable sur l'impôt sur les sociétés dû dans les conditions décrites aux n os33 et s. . Les dispositions du 2 de l'article 209 quater ne sont en revanche pas applicables lorsque les sommes distribuées ont été prélevées (du point de vue fiscal) sur la fraction des sommes inscrites à cette réserve spéciale qui ont été virées à un compte de réserve ordinaire. En revanche, le prélèvement de 25 % est alors exigible.

En revanche, les sociétés bénéficiant du taux réduit d'impôt sur les sociétés dit « IS PME » prévu au b du I de l'article 219 sont exonérés du prélèvement en cas d'imputation fiscale de leurs distributions sur les bénéfices soumis à ce taux réduit au titre d'exercices clos depuis cinq ans au plus et encore disponibles.

24.Par ailleurs, afin d'éviter les conséquences rigoureuses que les modalités ordinaires de report des déficits pourraient entraîner au regard de l'application du prélèvement de 25%, les sociétés sont autorisées à échelonner à leur guise le report de leurs déficits fiscaux, ce choix constituant une décision de gestion de l'entreprise. La mesure de tempérament dont il s'agit doit cependant être interprétée strictement. Elle a en effet pour seul but d'éviter le paiement du prélèvement exceptionnel de 25% qui serait normalement exigible dans le cas d'un prélèvement de distributions sur des bénéfices qui, à défaut d'une telle mesure, seraient « effacés », du point de vue fiscal, par le jeu du report déficitaire. Elle ne saurait donc permettre aux sociétés de moduler à d'autres fins leur report déficitaire. Elle ne peut, notamment, être utilisée en vue d'imputer au titre d'un exercice donné l'imposition forfaitaire annuelle prévue à l'article 223 septies ou un crédit d'impôt ou un avoir fiscal qui tomberait normalement en non-valeur si le bénéfice dudit exercice était entièrement absorbé par le déficit antérieur (solution figurant également au § 14 du BOI 4 H-5-04 du 07 décembre 2004).