B.O.I. N° 114 du 30 juin 1975

BULLETIN OFFICIEL DES IMPÔTS

14 B-6-75

N° 114 du 30 juin 1975

14 A.I./10

Instruction du 25 juin 1975

CONVENTIONS DESTINÉES A ÉVITER LA DOUBLE IMPOSITION

EN MATIÈRE D'IMPÔTS DIRECTS SUR LE REVENU ET SUR LA FORTUNE

AVENANT DU 3 JUIN 1971 A LA CONVENTION FRANCO-VOLTAÏQUE

DU 11 AOÛT 1965

Revenus de capitaux mobiliers. Dividendes

[Sous-direction III E - Bureau III 2 E]

I. Généralités

Le décret n° 75-365 du 12 mai 1975 (J.O. du 17 mai 1975) a publié l'avenant du 3 juin 1971 à la convention fiscale signée le 11 août 1965 entre le Gouvernement de la République française et le gouvernement de la République de Haute-Volta. Cet avenant, qui a été établi dans le cadre de la procédure prévue à l'article 62 de la loi de finances pour 1970, n° 69-1161 du 24 décembre 1969 (C.G.I., art. 242 quater) et dont le texte a fait l'objet d'une publication au B.O.D.G.I. dans la série 14 AI ( 14 A-1-75 ), modifie les articles 13 et 26, paragraphe 2, de la Convention.

Entré en vigueur le 1 er octobre 1974, il a pour objet d'étendre aux bénéficiaires de dividendes de source française qui sont domiciliés en Haute-Volta le remboursement de l'impôt déjà versé au Trésor (avoir fiscal).

De ce fait, si le régime d'imposition des dividendes de source française se trouve modifié par l'avenant, les dispositions de la convention du 11 août 1965 figurant sous les articles non touchés par le nouvel accord demeurent applicables et les commentaires de l'instruction du 13 novembre 1967 (B.O.C.D. 1967 II 3934 et B.O.E.D. 1967 I 10162) qui y sont consacrés, conservent toute leur valeur.

La présente instruction a pour objet de définir le nouveau régime d'imposition des dividendes, tel qu'il résulte de la nouvelle rédaction des articles 13 et 26 paragraphe 2 de la convention franco-voltaïque.

II. Champ d'application du nouveau régime

Dans sa nouvelle rédaction résultant de l'article 1 er de l'avenant du 3 juin 1971, l'article 13 de la convention franco-voltaïque du 11 août 1965 s'applique aux dividendes que reçoivent, de source française, les personnes domiciliées en Haute-Volta.

L'avenant ne définit pas spécialement les dividendes qui doivent s'entendre, en vertu de l'énumération figurant à l'article 13 des produits d'actions, de parts de fondateur, de parts d'intérêts et de commandites. Eu égard à la généralité de ces termes et conformément à l'article 7 de la convention, il convient donc de considérer que les dispositions dont il s'agit s'appliquent à tous les produits présentant le caractère de revenus distribués au sens des articles 109 à 117 du Code général des Impôts, c'est-à-dire non seulement aux dividendes proprement dits mais également à tous les. produits distribués à leurs membres par les sociétés de personnes, les sociétés civiles et les sociétés en participation lorsqu'elles se trouvent soumises au régime fiscal des sociétés de capitaux. La seule exception à cette règle concerne les produits de droits sociaux qui ont le caractère de revenus immobiliers selon la législation fiscale française, à laquelle renvoie expressément l'article 4 de la convention, lorsque les immeubles générateurs des revenus considérés sont situés en France.

La nouvelle rédaction de l'article 13 de la convention apporte toutefois une nouvelle précision en ce qui concerne les dividendes de source française. Le paragraphe 3 de cet article précise en effet que l'impôt déjà versé au Trésor (avoir fiscal), effectivement transféré en Haute-Volta doit être considéré comme un dividende pour l'assiette de l'impôt voltaïque.

III. Régime fiscal institué par la convention modifiée

1. ÉCONOMIE GÉNÉRALE DE L'IMPOSITION DES DIVIDENDES

L'avenant du 3 juin 1971 ne modifie pas le régime d'imposition des dividendes de source voltaïque ni celui des dividendes de source française n'ouvrant pas droit à l'avoir fiscal. En ce qui les concerne, il convient donc de se reporter aux commentaires de l'instruction précitée du 13 novembre 1967 qui conservent toute leur valeur.

L'avenant a pour objet d'étendre le bénéfice de l'avoir fiscal aux personnes domiciliées en Haute-Volta. L'avoir fiscal transférable aux personnes dont il s'agit est toutefois diminué du montant de la retenue à la source calculée au taux de 15 % sur le total constitué par le dividende mis en distribution augmenté de l'avoir fiscal y afférent. En contrepartie, le bénéficiaire domicilié en Haute-Volta doit comprendre dans l'assiette de l'impôt auquel il est assujetti dans cet État, outre le montant du dividende proprement dit, le montant de l'avoir fiscal effectivement transféré.

2. CONSÉQUENCES DE L'AVENANT

Une personne physique ou une société, domiciliée en Haute-Volta, qui perçoit un dividende remplissant les conditions requises en France pour ouvrir droit à l'avoir fiscal, peut bénéficier du transfert de l'avoir fiscal attaché à ces revenus diminué de la retenue à la source calculée au taux de 15 %.

L'avoir fiscal ainsi transféré constitue alors un complément de revenu qui doit être ajouté au dividende pour la détermination de la base des impôts dont le bénéficiaire est redevable en Haute-Volta, conformément à l'article 26, paragraphe 3 ou 4 de la convention.

En pratique, la retenue à la source française est imputée sur l'avoir fiscal transférable selon le schéma suivant :

Pour un dividende de 100 donnant droit à un avoir fiscal de 50, la base de la retenue à la source due en France s'élève, conformément au paragraphe 2 du nouvel article 13, à 150.

La retenue à la source exigible s'élève à 15 % de 150, soit 22,50 1 .

Dès lors, la somme effectivement transférée en Haute-Volta est de 127,50, et c'est cette somme qui doit être incluse dans l'assiette de l'impôt dû en Haute-Volta par le bénéficiaire (article 13 nouveau, paragraphes 3 et 4).

Remarque importante.

L'application des dispositions susvisées appelle toutefois une précision complémentaire en ce qui concerne les personnes physiques.

Conformément à l'alinéa 3 de l'article 13 de la convention modifiée ne peuvent prétendre au transfert de l'avoir fiscal que les personnes physiques qui sont assujetties à raison des revenus en cause à l'impôt visé au paragraphe 4 de l'article 26, c'est-à-dire à l'impôt progressif sur le revenu.

Or, dans le cadre d'une réforme d'ensemble des impôts directs intervenue en Haute-Volta (ordonnance voltaïque du 17 septembre 1970), l'impôt progressif sur le revenu a été supprimé, sauf en ce qui concerne les personnels relevant de l'assistance technique française pour lesquels un régime fiscal stabilisé a été prévu.

Il s'ensuit que, les dividendes encaissés de source française par des personnes physiques domiciliées en Haute-Volta et qui ne sont pas soumis dans cet État à l'impôt progressif sur le revenu, ne peuvent donner lieu au transfert de l'avoir fiscal.

En pareille hypothèse, les dividendes continueront par ailleurs à supporter en France la retenue à la source au taux de 25 %.

3. DISPOSITIONS CONCERNANT LE PRÉCOMPTE MOBILIER

Dans la mesure où les bénéficiaires, domiciliés en Haute-Volta, de dividendes de source française peuvent prétendre au bénéfice de l'avoir fiscal, ils perdent corrélativement le droit à la restitution du précompte puisqu'ils sont alors placés dans la même situation que les personnes domiciliées en France.

En revanche, les dispositions des instructions du 8 juillet 1966 (B.O.C.D. 1966-II-3402 - B.O.E.D. 1966-9793) et du 18 octobre 1966 (B.O.C.D. 1966-II-3519 et B.O.E.D. 1966-9869) modifiées par la note du 9 mars 1971 (B.O.D.G.I. 14 B-2-71) conservent toute leur valeur, lorsque les bénéficiaires domiciliés en Haute-Volta de dividendes de source française ne peuvent bénéficier du transfert de l'avoir fiscal.

IV. Modalités d'application

1. RÈGLES GÉNÉRALES

Pour obtenir le bénéfice des avantages conventionnels exposés ci-dessus (cf. paragraphe III), les créanciers doivent justifier de leur domicile en Haute-Volta et de l'imposition dans cet État, non seulement du dividende perçu mais aussi du paiement complémentaire représentatif de l'avoir fiscal, diminué de la retenue à la source française calculée au taux de 15 % sur l'ensemble de ce dividende et de l'avoir fiscal.

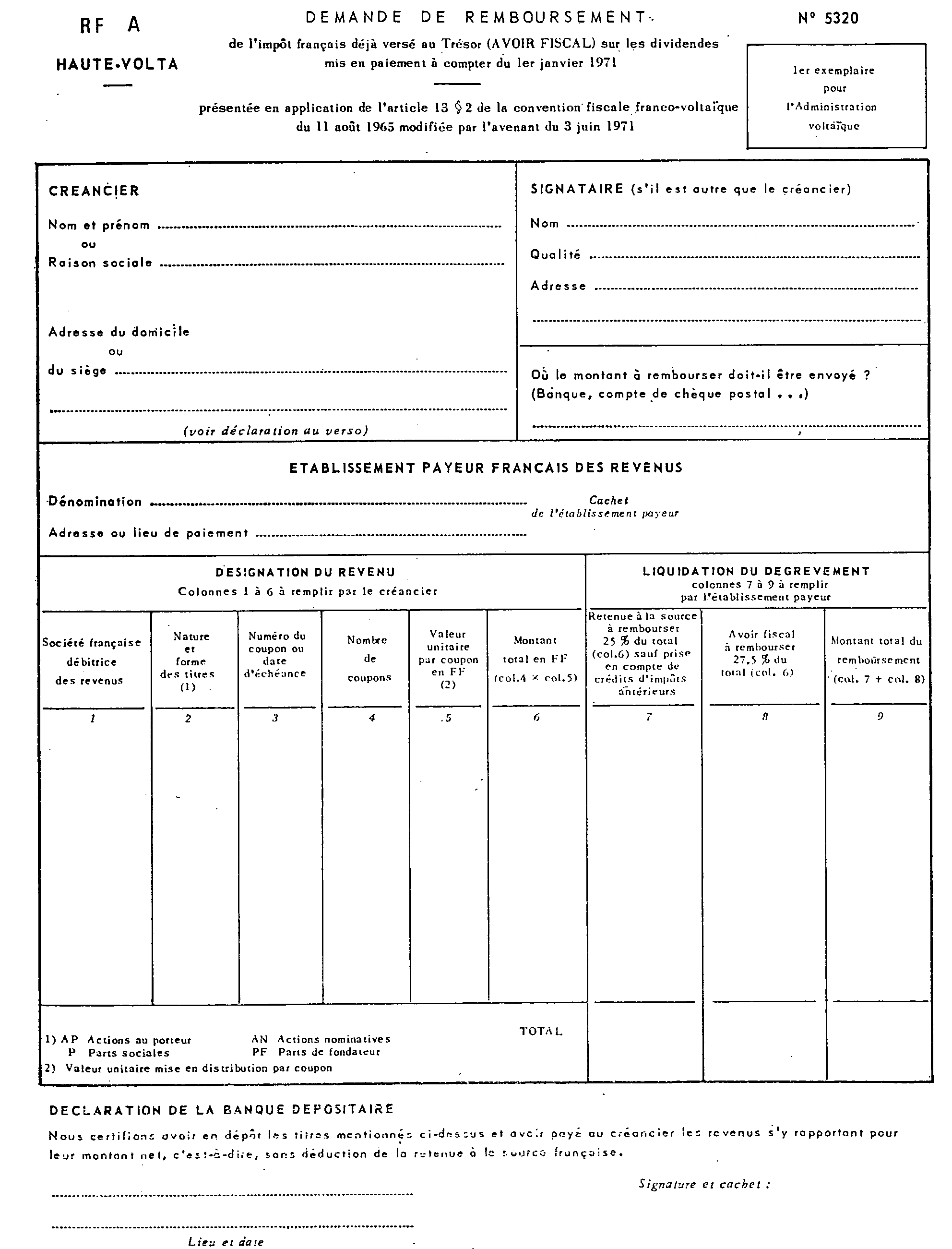

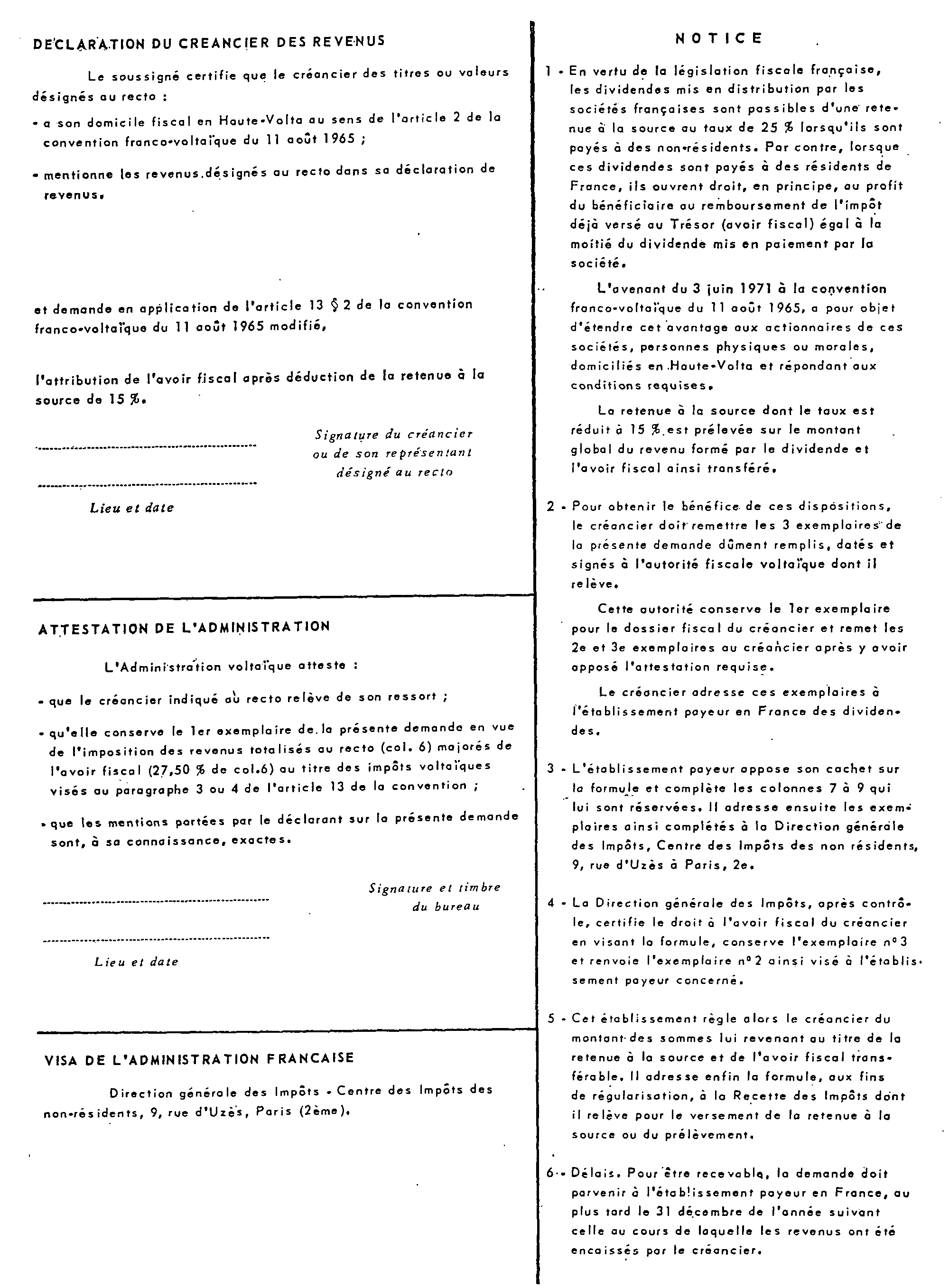

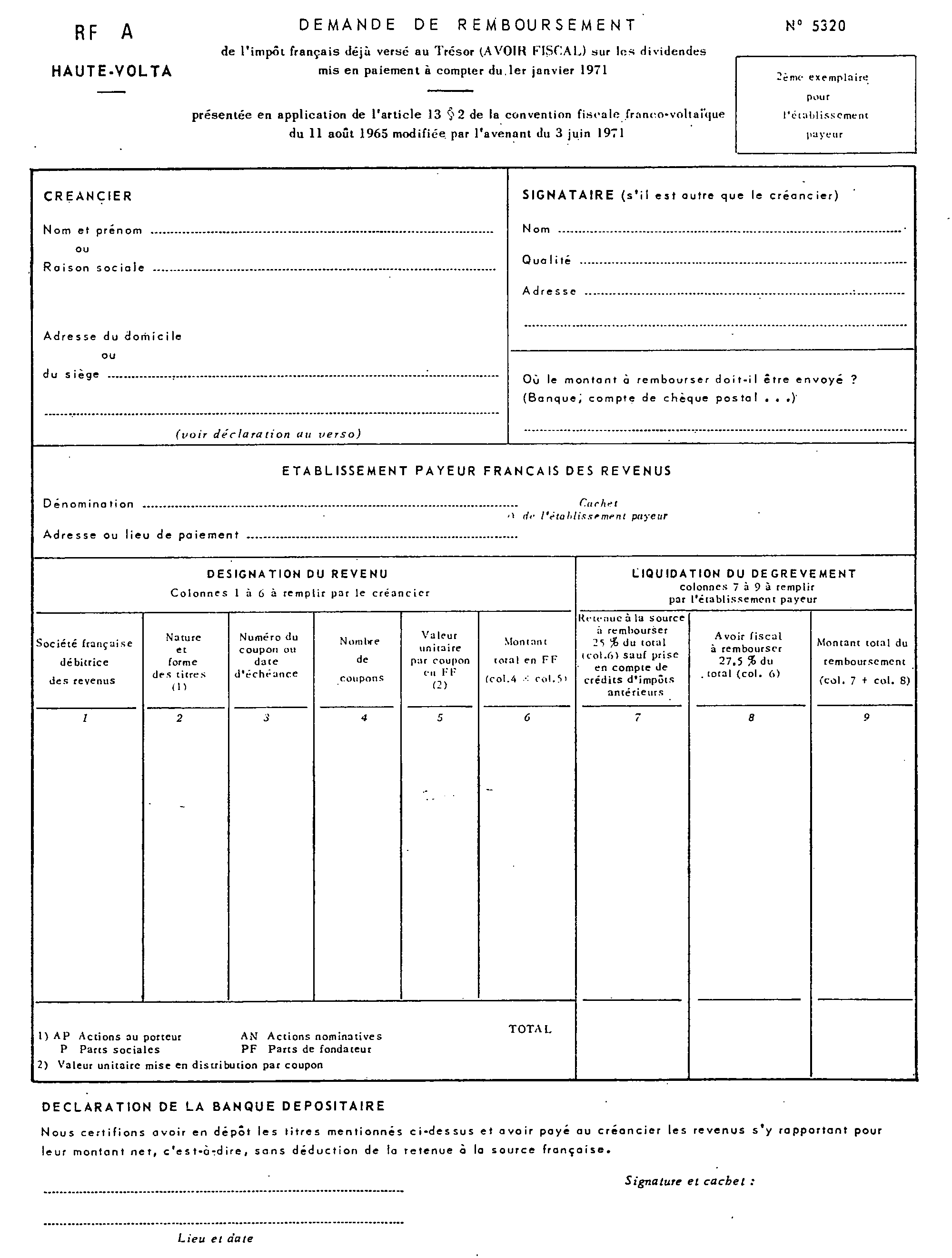

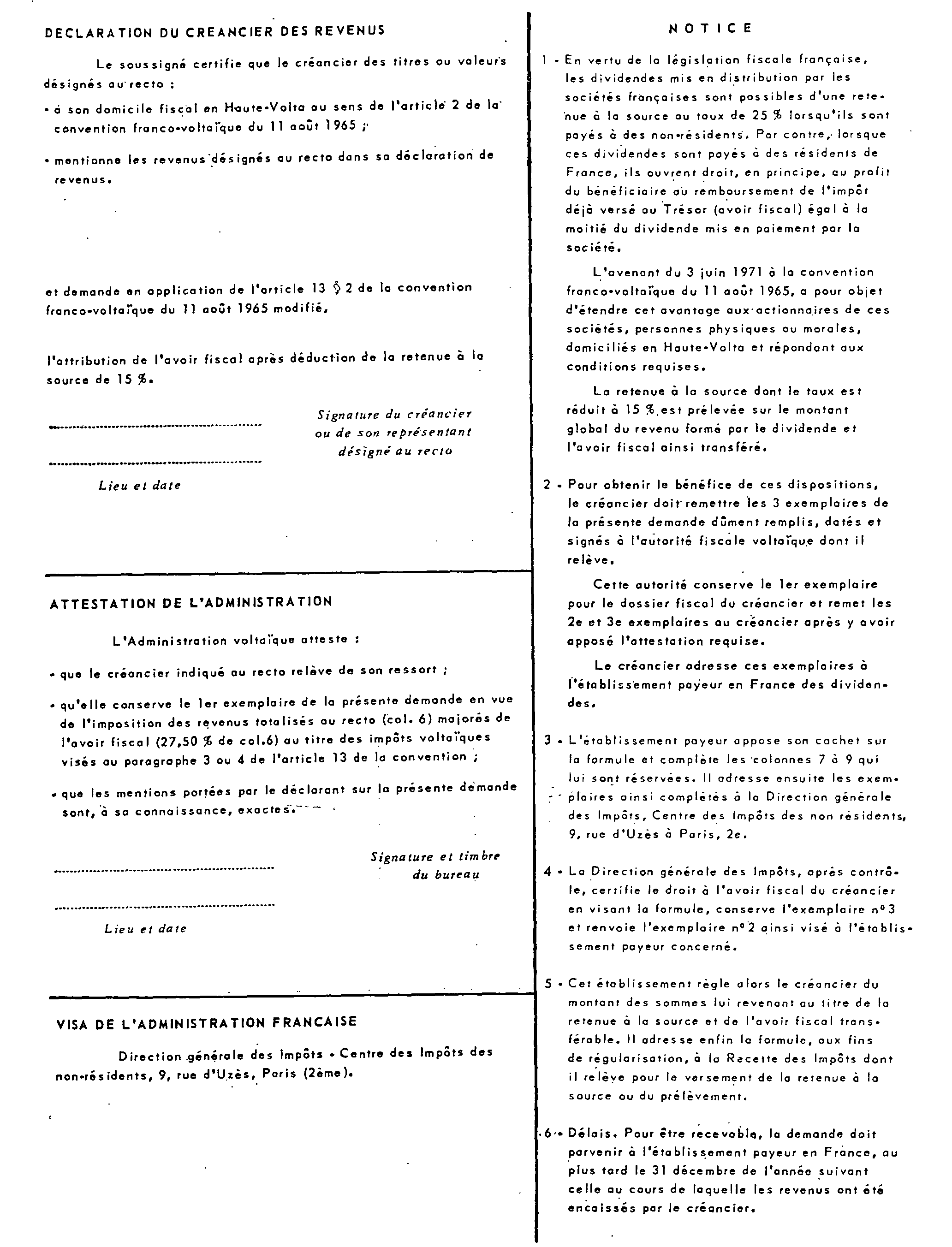

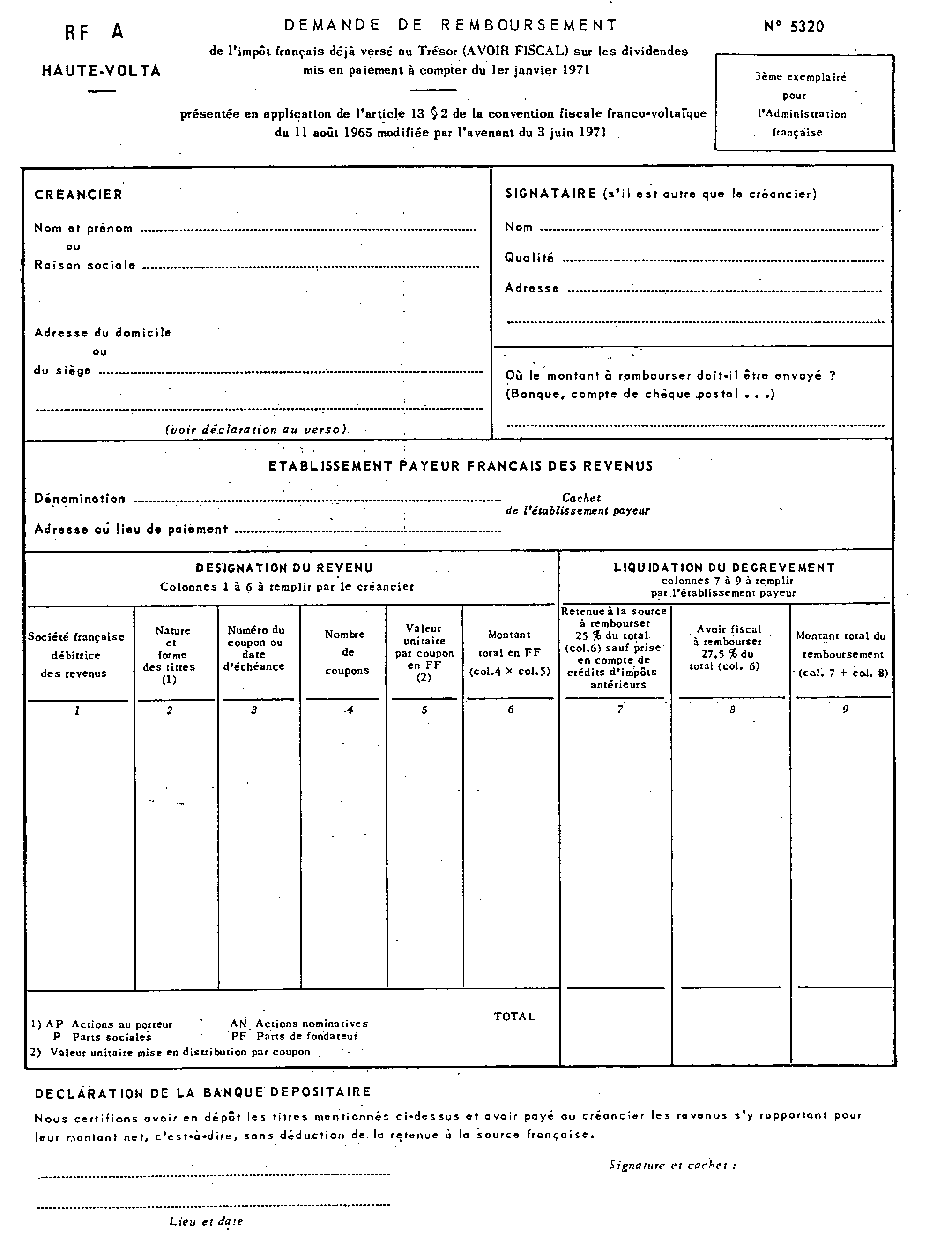

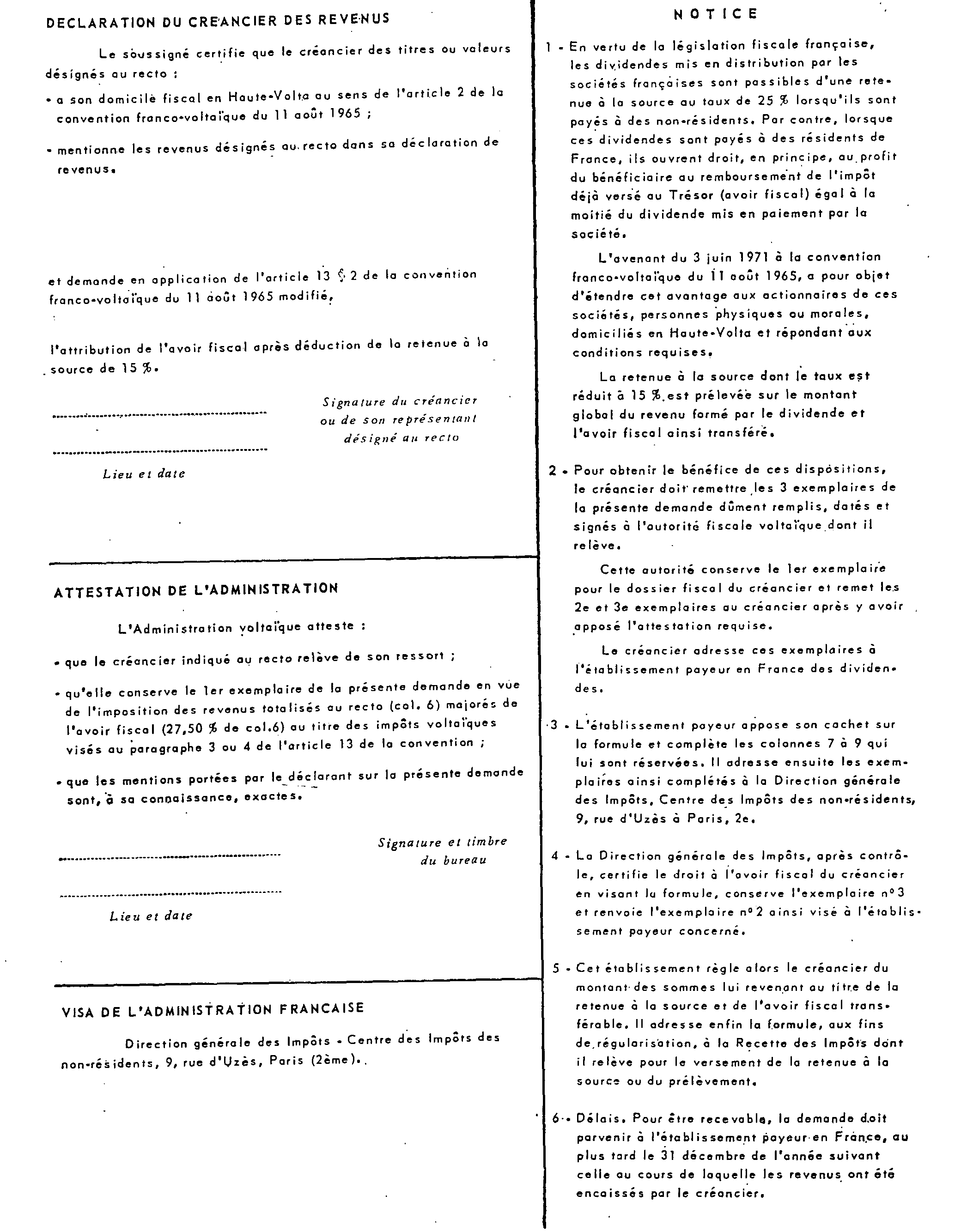

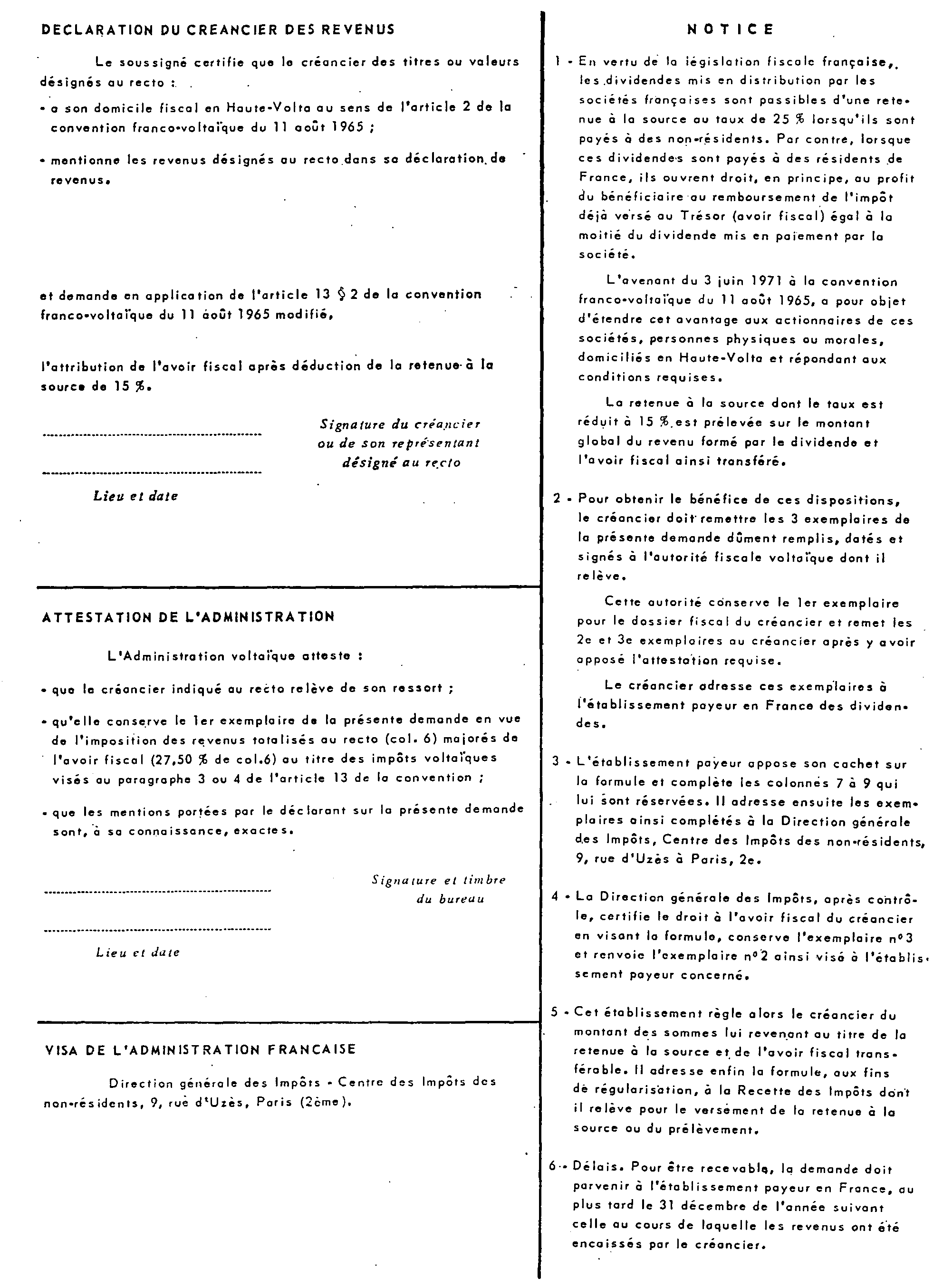

A cet effet, il a été créé, en accord avec les autorités fiscales voltaïques, un imprimé RF A Haute-Volta (n° 5320 dans la nomenclature française), dont le modèle est reproduit en annexe et qui est fourni par l'administration fiscale voltaïque.

Un seul imprimé peut être utilisé pour les dividendes provenant de plusieurs sociétés françaises distributrices dès lors que le paiement de ces dividendes relève en France d'un même établissement payeur. Toutefois, il convient d'utiliser un imprimé distinct, le cas échéant, pour chaque échéance de dividendes.

Dès lors que le complément de paiement représentatif de l'avoir fiscal à transférer ne peut être accordé qu'après délivrance de l'attestation relative à la situation du contribuable intéressé par les autorités fiscales voltaïques, le montant des sommes revenant en définitive au bénéficiaire est versé en deux fois, selon le mécanisme illustré par l'exemple suivant.

Exemple :

Sur un dividende distribué de 100, l'avoir fiscal correspondant est de 50 et le total du revenu s'élève à 150. La retenue à la source à imputer étant de 22,50 (soit 15 % de 150), le total des sommes à transférer est donc de 127,50 F (c'est-à-dire 150 - 22,50).

1. Au moment du paiement du dividende, l'établissement payeur ne disposant pas des justifications requises par la convention pour accorder le bénéfice de l'avoir fiscal, applique le droit commun, c'est-à-dire qu'il calcule la. retenue à la source française au taux de 25 % sur le dividende de 100 et règle la différence - soit 75 - au créancier de la Haute-Volta.

2. A la réception du formulaire lui revenant, dûment attesté par les Autorités fiscales voltaïques et l'Administration française, et au plus tôt à partir du 15 janvier de l'année suivant celle de la mise en paiement du dividende, l'établissement payeur règle au créancier le complément de paiement soit 52,50 (c'est-à-dire 127,50-75).

Cette somme correspond au remboursement de la retenue à la source initialement pratiquée au taux interne au moment de la mise en paiement du dividende (soit 25) et à l'attribution de l'avoir fiscal diminué de la retenue à la source au taux de 15 % (soit 27,50 au total).

2. SCHÉMA DE TRANSMISSION DES DEMANDES

Le créancier de Haute-Volta doit adresser les formulaires, après en avoir rempli et signé les trois exemplaires 2 , à l'administration fiscale voltaïque.

Celle-ci conserve, pour surveiller l'imposition des revenus qui y sont mentionnés l'exemplaire n° 1 et remplit le cadre « attestation » qui lui est réservé au verso des exemplaires n os 2 et 3 qu'elle retourne au créancier.

Ce dernier adresse les exemplaires n os 2 et 3, dûment attestés, à son établissement payeur en France, qui les complète des indications à faire figurer dans les colonnes 7 à 9 et y appose son cachet.

L'établissement payeur adresse ensuite ces deux exemplaires à l'Administration française - Centre des Impôts des non-résidents, 9, rue d'Uzès, à Paris (2 e ) - qui appose son visa et retourne l'exemplaire n° 2 audit établissement.

L'établissement payeur règle alors le complément de paiement au créancier de Haute-Volta et adresse la formule, aux fins de régularisation, à la recette des Impôts dont il relève pour le versement de la retenue à la source ou du prélèvement.

Pour être recevable, la demande doit parvenir à l'établissement payeur en France, au plus tard le 31 décembre de l'année suivant celle au cours de laquelle les revenus ont été encaissés par le créancier.

Enfin, il est rappelé que l'attribution de l'avoir fiscal ne peut avoir lieu au plus tôt qu'à partir du 15 janvier de l'année suivant celle de l'encaissement des dividendes. Le Centre des Impôts des non-résidents conservera donc jusqu'à cette date les formulaires qui lui parviendraient au cours de l'année d'encaissement des dividendes correspondants, avant de les renvoyer à l'établissement payeur concerné.

V. Entrée en vigueur des nouvelles dispositions

En vertu de son article 3, l'avenant du 3 juin 1971 à la convention franco-voltaïque du 11 août 1965 est entré en vigueur le 1 er octobre 1974, premier jour du mois qui a suivi l'échange des notifications constatant qu'il a été approuvé conformément aux dispositions constitutionnelles en vigueur dans chaque État.

Mais ses dispositions s'appliquent rétroactivement aux dividendes mis en paiement à compter du 1 erjanvier 1971.

En conséquence, les régularisations qu'implique cette rétroactivité seront effectuées par les établissements payeurs, sur production, par les requérants, avant le 31 décembre 1975, des formulaires RF A Haute-Volta.

Les régularisations à opérer concernent les produits ouvrant droit à l'avoir fiscal et dont la mise en paiement est intervenue depuis et y compris le 1 er janvier 1971.

En effet, sous le régime antérieur à l'avenant, le taux de la retenue à la source sur les dividendes de source française versés à des résidents de Haute-Volta était de 25 %. Cependant, le précompte mobilier éventuellement acquitté à raison de ces dividendes était remboursé aux résidents de Haute-Volta sous déduction de la retenue à la source perçue au taux conventionnel (cf. instruction du 8 juillet 1966 déjà citée).

En revanche, l'avenant du 3 juin 1971 limite à 15 % le taux de la retenue à la source applicable aux dividendes qui ouvrent droit à l'avoir fiscal et prévoit que ces mêmes produits ne peuvent donner lieu au remboursement du précompte.

Il conviendra donc, dans ces conditions, pour les demandes d'attribution de l'avoir fiscal afférentes à la période de rétroactivité, de diminuer éventuellement les sommes payables au titre de l'avoir fiscal du montant des sommes déjà remboursées au titre du précompte mobilier, pour les mêmes revenus.

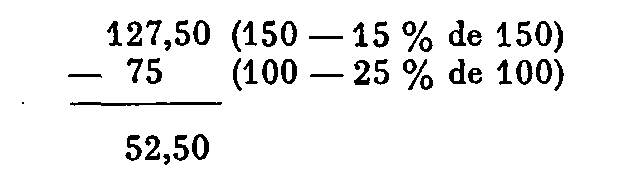

Ainsi, lorsque les dividendes auront été payés aux bénéficiaires résidents de Haute-Volta sous déduction de la retenue à la source au taux de 25 %, le remboursement à opérer au titre de l'avoir fiscal s'élèvera, pour un dividende de 100, à :

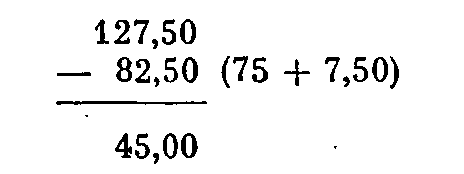

Si, à raison du même dividende, un remboursement avait été opéré au titre du précompte pour un montant de 7,50 (10 - 25 % de 10), la somme à rembourser au résident de Haute-Volta serait en définitive réduite à :

Toutefois, eu égard à l'étendue de la période de rétroactivité de l'avenant et compte tenu des modalités de remboursement du précompte mobilier antérieures à l'aménagement de la procédure introduit par la note du 9 mars 1971 (cf. B.O.D.G.I. 14 B-2-71), il sera admis qu'il ne soit pas insisté sur cette régularisation lorsque, pour la période antérieure à l'application effective de cette nouvelle procédure, les établissements payeurs concernés n'auront pas directement reversé aux ayants droit les sommes dues au titre du remboursement du précompte et, partant, n'auront pas connaissance, par leurs documents internes, des montants ainsi reversés.

Cependant, il ne s'agit là que d'une simple tolérance destinée à faciliter le règlement de situations anciennes. Bien entendu, l'Administration se réserve le droit de regard sur les opérations en cause et rétablira le montant exact à reverser en cas de disparité trop importante entre les montants déterminés selon la tolérance exposée ci-dessus et les montants effectivement dus.

D'autre part, les formulaires relatifs à la période rétroactive pour les années 1971 à 1974 pourront être visés par le Centre des Impôts des non-résidents au fur et à mesure de leur transmission par les établissements payeurs concernés et les règlements correspondants opérés dès la réception par ces établissements des formulaires ainsi visés.

Mais des formulaires distincts devront être établis pour l'année 1975 et les paiements y relatifs ne pourront intervenir en toute hypothèse avant le 15 janvier 1976.

(Annoter : D.O.C.D. 1967-II-3934 et B.O.E.D. 1967-10162 )

ANNEXE

1 Sous le régime antérieurement en vigueur, la retenue à la source eût été de 25 %. Pour un dividende de 100, la somme transférée eût été de 75.

2 Le quatrième feuillet est conservé par le créancier.