B.O.I. N° 83 du 6 MAI 2002

BULLETIN OFFICIEL DES IMPÔTS

5 B-10-02

N° 83 du 6 MAI 2002

IMPOT SUR LE REVENU. REDUCTION D'IMPOT AU TITRE DES INVESTISSEMENTS FORESTIERS.

(C.G.I., art. 199 decies H)

NOR : ECO 02 20163 J

Bureau C2

|

PRESENTATION

Le III de l'article 9 de la loi d'orientation sur la forêt du 9 juillet 2001 (n° 2001-602), codifié sous l'article 199 decies H du code général des impôts (CGI), institue une nouvelle réduction d'impôt au profit des personnes physiques qui, jusqu'au 31 décembre 2010 : - acquièrent des terrains en nature de bois et forêts ou des terrains à boiser ; - acquièrent ou souscrivent des parts de groupements forestiers ou de sociétés d'épargne forestière. La réduction d'impôt est égale à 25 % du montant de l'investissement retenu dans la limite annuelle de 5 700 € pour une personne célibataire, veuve ou divorcée, et de 11 400 € pour un couple marié soumis à imposition commune. En cas d'acquisition ou de souscription de parts de sociétés d'épargne forestière, l'investissement est en outre retenu dans la limite de 60 % de son montant. La présente instruction a pour objet de commenter ces nouvelles dispositions. • |

||||

|

CHAPITRE 1 :

CHAMP D'APPLICATION DE LA REDUCTION D'IMPOT

Section 1 :

Personnes pouvant bénéficier de la réduction d'impôt

A. PERSONNES PHYSIQUES

1.La réduction d'impôt est accordée aux contribuables personnes physiques, ayant en France métropolitaine ou dans les départements d'outre-mer leur domicile fiscal au sens de l'article 4 B du CGI.

Les non-résidents qui, en application de l'article 4 A du CGI, sont passibles de l'impôt sur le revenu à raison de leurs seuls revenus de source française, sont exclus du bénéfice de la réduction d'impôt. Il en est ainsi de l'ensemble des contribuables fiscalement domiciliés hors de France, y compris ceux qui ont leur domicile fiscal dans les territoires d'outre-mer, dans la collectivité départementale de Mayotte, la collectivité territoriale de Saint-Pierre-et-Miquelon et en Nouvelle Calédonie et qui disposent de revenus de source française.

2.Les associés de groupements ou de sociétés ne peuvent pas bénéficier de la réduction d'impôt au titre des investissements forestiers réalisés par un groupement forestier ou une société quel que soit son régime fiscal. La réduction d'impôt s'applique toutefois, sous certaines conditions, aux personnes physiques qui acquièrent ou souscrivent des parts de groupements forestiers ou de sociétés d'épargne forestière (voir n° s 14. et s. ).

B. CAS PARTICULIERS

3.L'acquisition de terrains en nature de bois et forêts, de terrains à boiser ou de parts de groupements ou de sociétés d'épargne forestière par une indivision ouvre droit à la réduction d'impôt prévue par l'article 199 decies H du CGI si toutes les conditions sont respectées. En particulier, cet avantage est subordonné à un engagement conjoint des indivisaires (voir n° 26. et s. ).

Chaque indivisaire peut pratiquer une réduction d'impôt calculée sur la quote-part du prix d'acquisition dans la limite applicable, selon sa situation, aux personnes seules ou aux couples mariés.

En revanche, lorsque l'événement à l'origine de l'indivision de tout ou partie du terrain ou des parts intervient pendant la période couverte par l'engagement de conservation, l'avantage fiscal est remis en cause sous réserve des exceptions prévues aux n°s 51. à 56 . .

4.L'acquisition de terrains en nature de bois et forêts, de terrains à boiser ou de parts de groupements ou de sociétés d'épargne forestière ouvre droit à la réduction d'impôt prévue par l'article 199 decies H du CGI lorsque le droit de propriété est démembré à cette occasion. En particulier, cet avantage est subordonné à un engagement conjoint du nu-propriétaire et de l'usufruitier (voir n° 26. et s. ).

La réduction d'impôt est calculée à proportion du prix payé par chacun d'eux dans la limite applicable, selon sa situation, aux personnes seules ou aux couples mariés.

Lorsque le démembrement de propriété de tout ou partie du terrain ou des parts intervient pendant la période couverte par l'engagement de conservation, l'avantage fiscal est remis en cause sous réserve des exceptions prévues aux n°s 51. à 56 . .

Section 2 :

Investissements éligibles

5.La réduction d'impôt s'applique aux personnes physiques qui, jusqu'au 31 décembre 2010 :

- acquièrent des terrains en nature de bois et forêts ou de terrain à boiser ;

- acquièrent ou souscrivent des parts de groupements forestiers ;

- acquièrent ou souscrivent des parts de sociétés d'épargne forestière.

A. ACQUISITION DE TERRAINS BOISES OU A BOISER

6.La réduction d'impôt s'applique au prix d'acquisition de terrains en nature de bois et forêts ou de terrains nus à boiser lorsque cette acquisition, qui ne doit pas excéder 25 hectares, permet de constituer une unité de gestion d'au moins 10 hectares d'un seul tenant ou d'agrandir une unité de gestion pour porter sa superficie à plus de 10 hectares.

7.L'acquisition de terrains en nature de bois et forêts ou de terrains nus à boiser doit, pour ouvrir droit à la réduction d'impôt, permettre soit de constituer une unité de gestion d'au moins 10 hectares d'un seul tenant, soit d'agrandir une unité de gestion pour porter sa superficie à plus de 10 hectares d'un seul tenant.

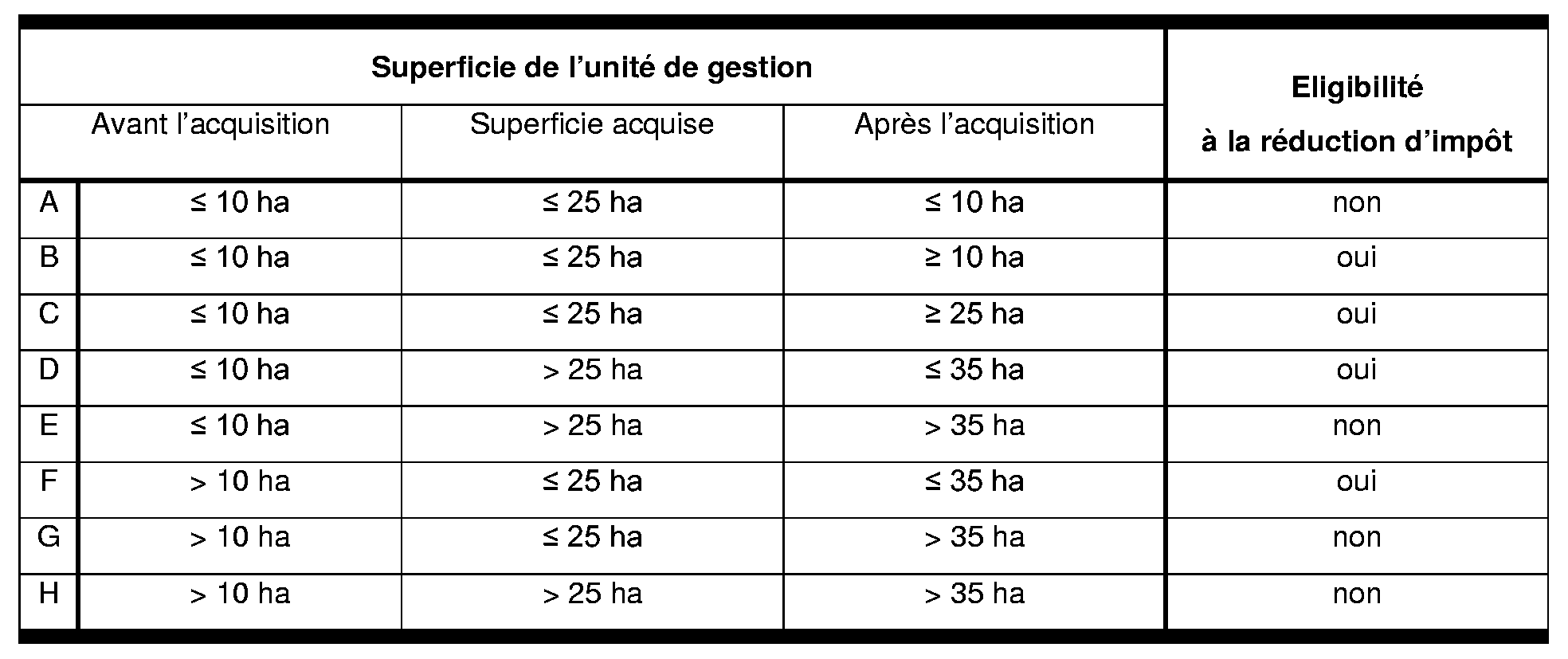

Il est toutefois admis que l'acquisition d'une parcelle qui a pour effet d'agrandir une unité de gestion dont la superficie avant l'acquisition est de plus de 10 hectares ouvre droit à réduction d'impôt pour la totalité du prix d'acquisition effectivement payé à la condition que la superficie de l'unité de gestion, après acquisition de cette parcelle, n'excède pas 35 hectares (voir tableau récapitulatif au n° 10 . - hypothèse F).

8.La superficie acquise ne doit pas excéder 25 hectares. L'acquisition d'une propriété dont la superficie excéderait 25 hectares n'ouvre droit, en principe, à aucune réduction d'impôt quand bien même elle aurait pour effet soit de constituer une unité de gestion d'au moins 10 hectares d'un seul tenant, soit d'agrandir une unité de gestion pour porter sa superficie à plus de 10 hectares.

Il est toutefois admis que l'acquisition d'une propriété de plus de 25 hectares, qui a pour effet soit de constituer une unité de gestion d'au moins 10 hectares d'un seul tenant, soit d'agrandir une unité de gestion pour porter sa superficie à plus de 10 hectares, ouvre droit à réduction d'impôt pour la totalité du prix d'acquisition effectivement payé à la condition que la superficie de l'unité de gestion, après acquisition de cette parcelle, n'excède pas 35 hectares (voir tableau récapitulatif au n° 10 . - hypothèse D).

9.La circonstance que l'acquisition d'une propriété de moins de 25 hectares a pour effet de porter la superficie totale d'une unité de gestion de moins 10 hectares à plus de 25 hectares, ne fait pas obstacle au bénéfice de l'avantage fiscal (voir tableau récapitulatif au n° 10 . - hypothèse C).

10.Le tableau suivant retrace les différentes situations envisageables.

11.Bien entendu, le fait que le contribuable qui demande le bénéfice de la réduction d'impôt au titre de la constitution ou de l'agrandissement d'une unité de gestion possède par ailleurs d'autres propriétés forestières n'a pas pour effet de le priver de cet avantage fiscal.

Ainsi, un contribuable qui possède deux propriétés forestières constituant des unités de gestion distinctes, l'une de 40 hectares et l'autre de 8 hectares :

- ne peut pas bénéficier de la réduction d'impôt pour l'agrandissement de la parcelle de 40 hectares (voir tableau récapitulatif au n° 10 . - hypothèses G ou H) ;

- peut bénéficier de la réduction d'impôt pour l'agrandissement de la parcelle de 8 hectares toutes les conditions étant par ailleurs remplies (voir tableau récapitulatif au n° 10 . - hypothèses B, C ou D).

12.Dans le cas où le contribuable possède plusieurs propriétés forestières formant des unités de gestion distinctes qu'il réunit, par l'acquisition d'une parcelle, en une seule unité de gestion, il y a lieu pour l'appréciation de la condition relative à la superficie de l'unité de gestion avant agrandissement, de retenir la plus petite des unités de gestion concernées détenues avant l'acquisition.

Ainsi, dans l'exemple précédent, la réunion en une seule unité de gestion des propriétés de 40 hectares et de 8 hectares par l'acquisition d'une nouvelle parcelle peut bénéficier de la réduction d'impôt dès lors que l'agrandissement de la plus petite des unités de gestion avant acquisition (celle de 8 hectares) ouvre droit au bénéfice de cet avantage fiscal (voir tableau récapitulatif au n° 10 . - hypothèses C ou D).

13.Dès lors que l'acquisition permet de constituer ou d'agrandir une unité de gestion d'un seul tenant, aucune condition tenant à la situation géographique des parcelles n'est exigée. Toutefois, les conditions posées pour le bénéfice de la réduction d'impôt tenant à la gestion durable des bois et forêts limitent en pratique le bénéfice de l'avantage fiscal aux investissements forestiers réalisés en France.