B.O.I. N° 122 du 28 NOVEMBRE 2007

Section 4 :

Modalités de contrôle et sanctions applicables

76.Les précisions apportées dans la fiche n° 15 de l'instruction administrative du 14 janvier 2004 publiée au BOI sous la référence 8 M-1-04 sont applicables mutatis mutandis et sous réserve des adaptations rendues nécessaires par l'ordonnance n° 2005-1512 du 7 décembre 2005 relative à des mesures de simplification en matière fiscale et à l'harmonisation et l'aménagement du régime des pénalités.

Section 5 :

Entrée en vigueur

77.L'article 26 de la loi n° 2006-872 du 13 juillet 2006 portant engagement national pour le logement prévoit que les dispositions décrites dans la présente instruction administrative s'appliquent aux cessions intervenues à compter du 1 er janvier 2007.

Il est toutefois rappelé que l'application effective de la taxe forfaitaire suppose une délibération du conseil municipal ou de l'organe délibérant de l'EPCI notifiée aux services fiscaux (voir n° 11 . et exemples en annexe 3).

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

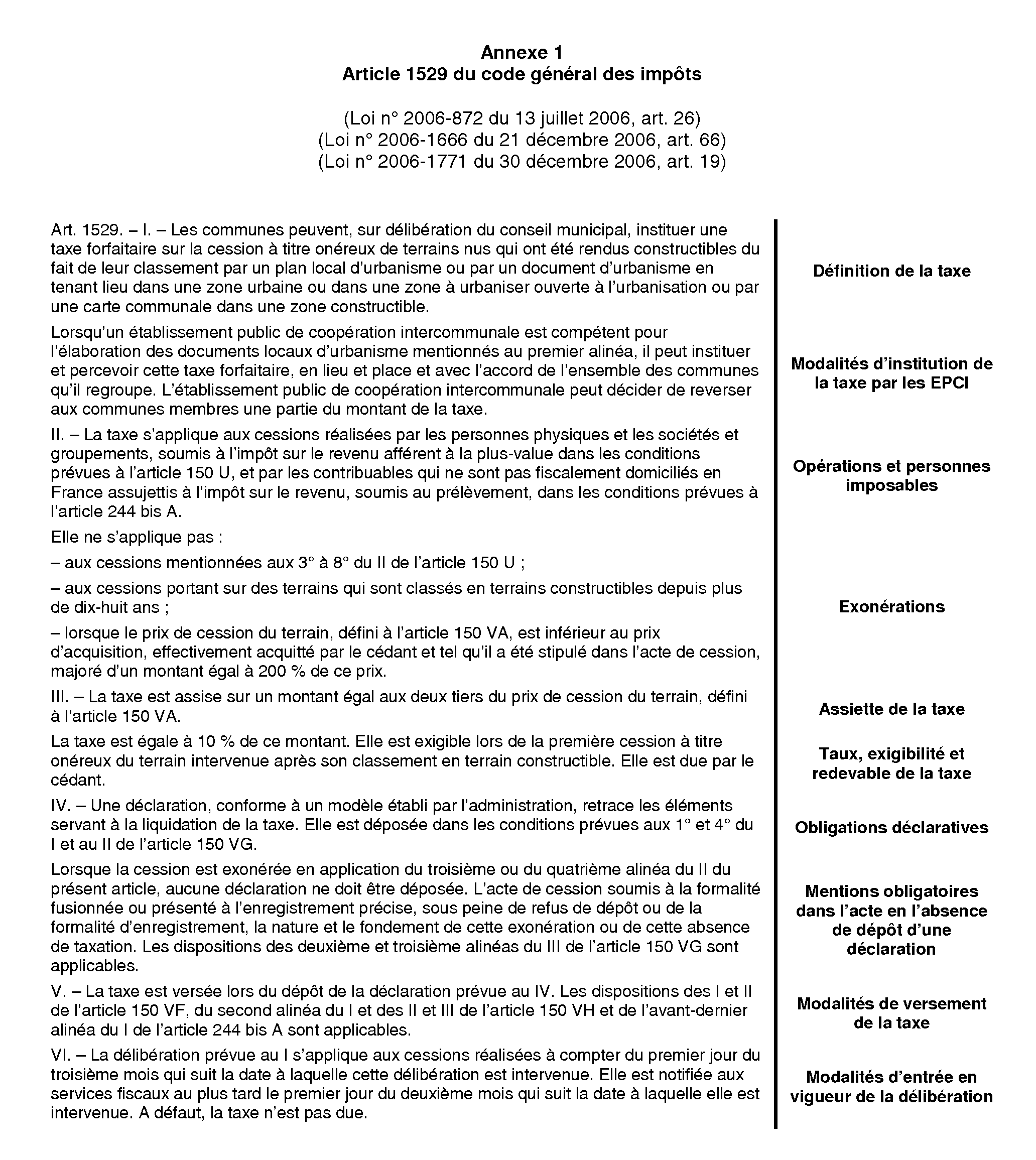

Annexe 1 Article 1529 du code général des impôts

Annexe 2 Décret n° 2007-1394 du 27 septembre 2007 pris pour l'application de l'article 1529 du code général des impôts relatif à la taxe forfaitaire sur les terrains devenus constructibles et modifiant les annexes II et III à ce code (JO n° 226 du 29 septembre 2007, p. 15902)

NOR : ECEL0764629D

Le Premier ministre,

Sur le rapport de la ministre de l'économie, des finances et de l'emploi et du ministre du budget, des comptes publics et de la fonction publique,

Vu le code général des impôts, notamment son article 1529, l'annexe II et l'annexe III à ce code ;

Vu le code de l'urbanisme, notamment son article L. 410-1 ;

Vu la loi n° 2006-872 du 13 juillet 2006 portant engagement national pour le logement, notamment les III et IV de l'article 26 ;

Le Conseil d'Etat (section des finances) entendu,

Décrète :

Art. 1 er . - Après l'article 317 de l'annexe II au code général des impôts, il est inséré trois articles ainsi rédigés :

« Art. 317 A. - Les dispositions du II de l'article 74 SH s'appliquent à la déclaration mentionnée au premier alinéa du IV de l'article 1529 du code général des impôts. »

« Art. 317 B. - I. - Pour l'application du deuxième alinéa du IV de l'article 1529 du code général des impôts, l'accomplissement de la formalité de l'enregistrement ou de la formalité fusionnée est subordonné, pour tout acte constatant la cession à titre onéreux d'un terrain nu situé sur le territoire d'une commune ou d'un établissement public de coopération intercommunale dans lequel la taxe est exigible, à la mention, selon le cas, dans l'acte, que :

« 1° Le cédant n'est pas soumis à l'impôt sur le revenu afférent à la plus-value dans les conditions prévues au I de l'article 150 U du code ou au prélèvement prévu à l'article 244 bis A du même code ;

« 2° La plus-value réalisée par le cédant est exonérée d'impôt sur le revenu en application du II de l'article 150 U du même code en précisant les références aux dispositions de l'article précité en vertu desquelles elle est exonérée ;

« 3° Le terrain n'est pas situé dans une des zones mentionnées au premier alinéa du I de l'article 1529 du code ;

« 4° Le terrain n'est pas constructible, alors même qu'il est situé dans une des zones mentionnées au premier alinéa du I de l'article 1529 du code ;

« 5° Le terrain est constructible depuis plus de dix-huit ans ;

« 6° Le terrain a fait l'objet, depuis la date à laquelle il a été rendu constructible, d'une cession à titre onéreux antérieure à la mutation constatée dans l'acte.

« II. - Les éléments mentionnés au 4° du I sont justifiés par le cédant au moyen d'un certificat d'urbanisme mentionné à l'article L. 410-1 du code de l'urbanisme, précisant que le terrain ne peut faire l'objet, du fait de sa localisation, de sa desserte ou de ses caractéristiques, d'aucune autorisation de construction.

« III. - Les éléments mentionnés au 5° du I sont justifiés par le cédant au moyen d'un certificat d'urbanisme ou d'une attestation, établi par la commune ou, le cas échéant, par l'établissement public de coopération intercommunale, et précisant la date à laquelle le terrain est devenu constructible ou, à défaut, que cet événement est intervenu depuis plus de dix-huit ans.

« Art. 317 C. - Lorsque la taxe forfaitaire mentionnée à l'article 1529 du code général des impôts est instituée par un établissement public de coopération intercommunale dans les conditions prévues au deuxième alinéa du I de cet article, la liste des communes qu'il regroupe est jointe à la notification, mentionnée au VI de ce même article, de la délibération aux services fiscaux. »

Art. 2 . - Dans la seconde phrase de l'article 255 de l'annexe III au code général des impôts, après les mots : « au III de l'article 150 VG », sont insérés les mots : « et à la deuxième phrase du deuxième alinéa du IV de l'article 1529 ».

Art. 3 . - Les dispositions de l'article 2 du présent décret pourront ultérieurement être modifiées par décret.

Art. 4 . - La ministre de l'économie, des finances et de l'emploi et le ministre du budget, des comptes publics et de la fonction publique sont chargés, chacun en ce qui le concerne, de l'exécution du présent décret, qui sera publié au Journal officiel de la République française.

Fait à Paris, le 27 septembre 2007.

Annexe 3 Entrée en vigueur - Exemples

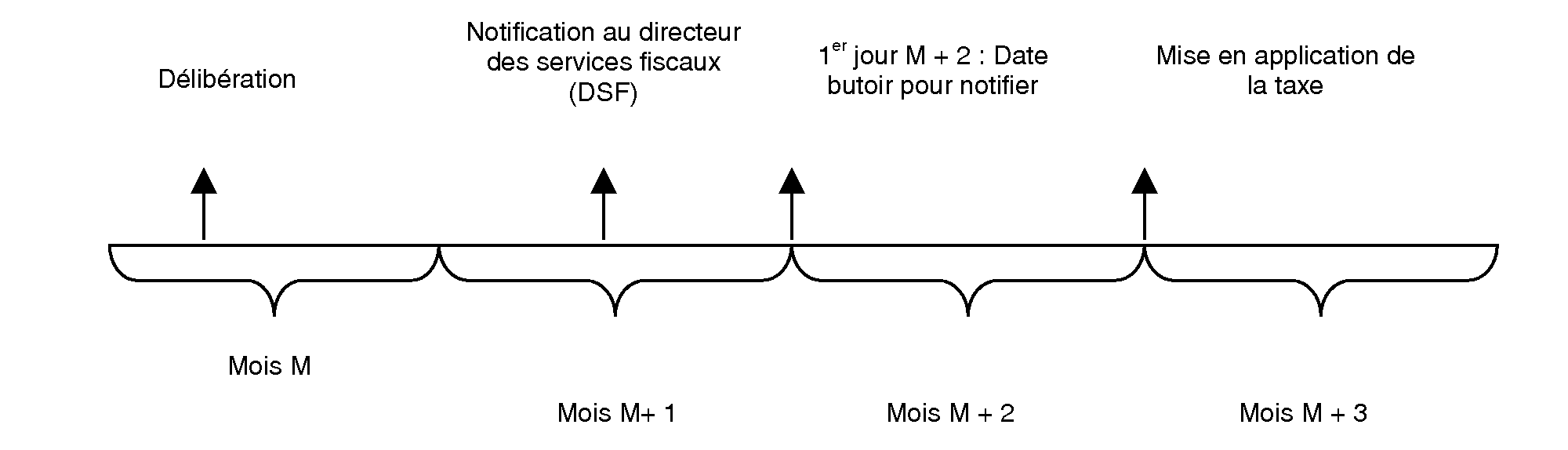

1. Notification aux services fiscaux avant le premier jour du deuxième mois qui suit la date à laquelle la délibération est intervenue. Mise en application de la taxe forfaitaire dès le premier jour du troisième mois qui suit la date de la délibération.

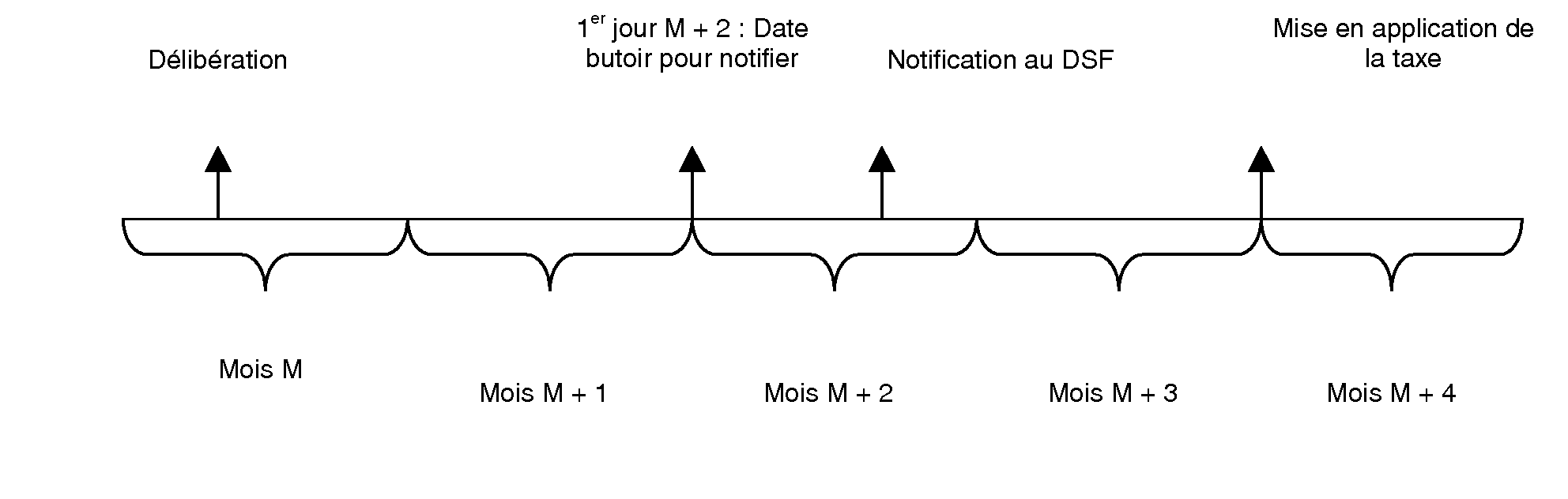

2. Notification aux services fiscaux hors délai. Mise en application de la taxe forfaitaire reportée au premier jour du deuxième mois qui suit la date de la notification par la commune ou l'EPCI de la délibération aux services fiscaux.

Annexe 4 Exemples d'application

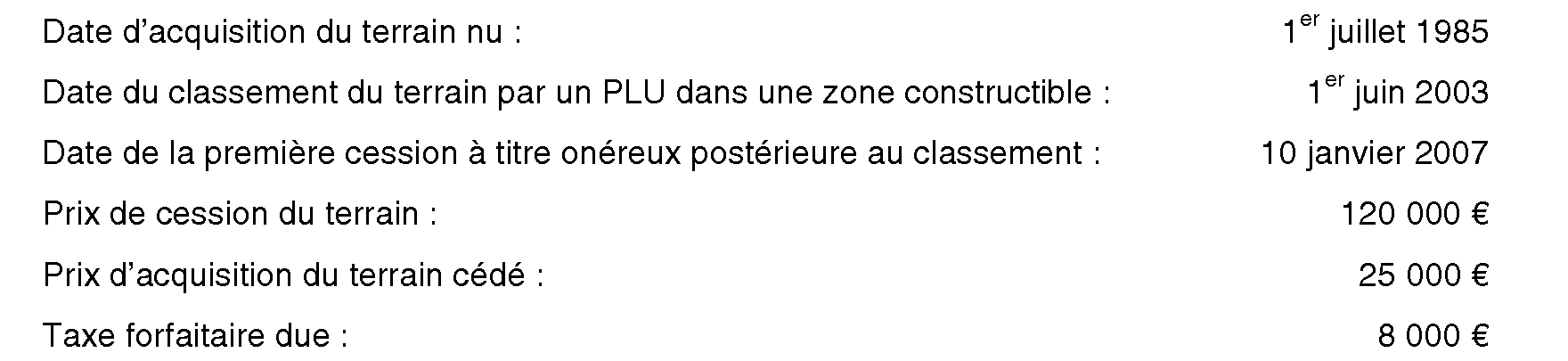

Soit une commune disposant d'un PLU exécutoire depuis le 1 er juin 2002 et décidant d'instituer sur son territoire la taxe mentionnée à l'article 1529 du CGI par une délibération du 15 octobre 2006, notifiée au préfet en date du 25 octobre 2006 et aux services fiscaux en date du 15 novembre 2006.

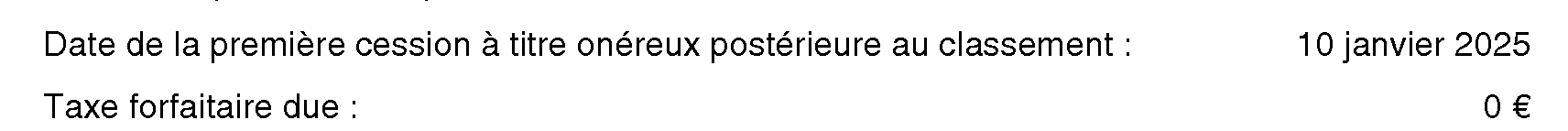

La taxe s'applique sur le territoire de cette commune lors de la première cession à titre onéreux de terrains nus classés en zone constructible postérieurement au 1 er juin 2002.

→ Exemple 1

La taxe forfaitaire est égale à 10 % d'un montant égal aux 2/3 du prix de cession du terrain, réputé représenter forfaitairement l'accroissement de la valeur du terrain du fait de son classement en zone constructible.

→ Exemple 2 - Exonération de taxe forfaitaire en fonction du prix de cession et du prix d'acquisition

Idem exemple 1, à l'exception des éléments suivants :

La cession est exonérée de taxe forfaitaire lorsque le prix de cession est inférieur au triple du prix d'acquisition.

→ Exemple 3 - Exonération de taxe forfaitaire en fonction du prix de cession

Idem exemple 1, à l'exception des éléments suivants :

La cession est exonérée de taxe forfaitaire lorsque le prix de cession est inférieur à 15 000 €.

→ Exemple 4 - Exonération de taxe forfaitaire du fait du classement du terrain depuis plus de 18 ans

Idem exemple 1, à l'exception des éléments suivants :

La cession est exonérée de taxe forfaitaire lorsque le terrain est classé dans une zone constructible depuis plus de dix-huit ans.

→ Exemple 5 - Opération hors du champ d'application de la taxe forfaitaire

Idem exemple 1, à l'exception des éléments suivants :

Inscription du terrain à l'actif d'une entreprise individuelle, commerciale ou agricole : 1 er janvier 2007

La cession n'est pas soumise au régime d'imposition des plus-values des particuliers, mais à celui des plus-values professionnelles. En conséquence, elle n'est pas soumise à la taxe mentionnée à l'article 1529 du CGI.