SOUS-SECTION 1 DISPOSITIONS APPLICABLES AUX PLUS-VALUES PROVENANT DE LA CESSION DE TITRES DE PORTEFEUILLE

3. Mesures de tempérament prises pour l'application de la règle PEPS.

20Pour tenir compte des difficultés d'application de la règle PEPS, il est admis que les entreprises peuvent éventuellement bénéficier des solutions de tempérament exposées ci-après :

21a. Les entreprises peuvent considérer que les titres de même nature existant dans leur portefeuille à la clôture de l'exercice précédant celui pour lequel elles font application pour la première fois de la règle PEPS ont tous un prix de revient unitaire égal à leur prix unitaire moyen pondéré calculé à la même date.

S'il est fait application de cette solution, les plus-values dégagées par rapport au prix de revient unitaire moyen pondéré sont réputées constituer des plus-values à long terme aussi longtemps que le nombre total des titres vendus reste inférieur au nombre des titres détenus depuis plus de deux ans à la date de la cession ;

22b. Lorsque des acquisitions successives de titres de même nature sont opérées en exécution d'un même ordre d'achat, l'entreprise peut considérer que la valeur unitaire d'origine de chacun de ces titres est égale à la valeur d'achat unitaire pondérée de l'ensemble des titres ainsi acquis.

Elle peut également, si elle le préfère, grouper, dans les mêmes conditions, les acquisitions de titres de même nature effectuées au cours d'un même exercice.

Mais, dans l'un et l'autre cas, pour déterminer la date à laquelle ces titres sont entrés en portefeuille, il convient de tenir compte de la date effective de chacune des acquisitions fractionnées ;

23 c. Les sociétés sont autorisées à ne pas faire application de la règle PEPS pour l'évaluation du prix de revient des actions préalablement rachetées en vue d'être offertes dans le cadre d'un système d'options d'achat d'actions ; cf. sur ce point, DB 4 N .

II. Titres de participation 1

24La règle PEPS et la méthode de détermination des coûts qui en est le corollaire trouvent leur fondement dans la mobilité des titres auxquels elles s'appliquent. Elles ne présentent donc pas la même nécessité en matière de participation.

25En raison de leur caractère permanent, les participations sont essentiellement distinctes des autres valeurs mobilières constituant un simple emploi de trésorerie. Il a, dès lors, été décidé d'autoriser les entreprises à calculer les résultats de cession des titres de participation en fonction du prix de revient moyen pondéré.

26Par ailleurs, lorsque des titres de cette nature sont cédés moins de deux ans après leur souscription ou leur acquisition, alors que d'autres provenant de la même société émettrice appartiennent encore à l'entreprise cédante, il convient de procéder à une ventilation entre ces deux « paquets » de titres à la date de la cession.

27Les titres cédés se répartissent dans la même proportion pour déterminer le régime fiscal applicable au résultat de l'opération.

Exemple. - En 1994, une entreprise a souscrit à 10 % du capital d'une société A moyennant un apport en numéraire de 100 000 F (1 000 actions à 100 F). L'année suivante, elle porte sa participation à 15 % par une acquisition de 500 titres pour un prix de 65 000 F. En 1996, elle réduit cette participation en cédant 300 de ces titres moyennant un prix de 36 000 F (soit 120 F par titre).

Avant cette dernière opération, la proportion des titres détenus depuis moins de deux ans est égale au tiers (500/1500) et le prix de revient moyen pondéré de l'action est de 110 F (165 000 : 1 500).

Par suite, étant entendu que l'entreprise choisit d'évaluer les titres en fonction du prix de revient moyen pondéré, l'opération de cession est présumée porter :

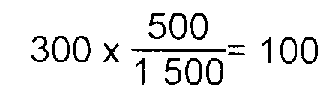

- d'une part, sur des titres détenus depuis moins de deux ans à concurrence de :

- et, d'autre part, pour le surplus soit :

sur des titres détenus depuis plus de deux ans.

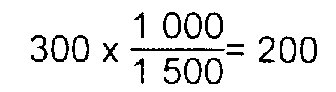

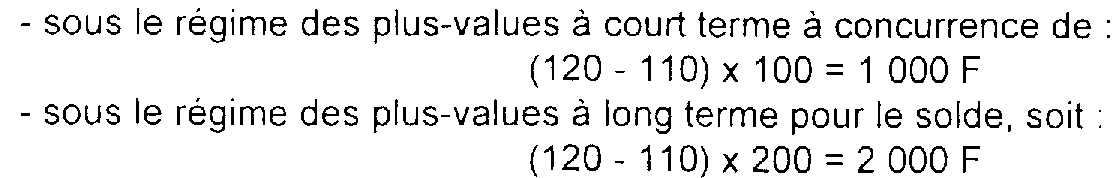

L'imposition des résultats correspondants (36 000 - (110 x 300) = 3 000) est assurée, en conséquence :

28Les modalités de détermination en matière d'impôt sur les sociétés du résultat de cession des titres revêtant le caractère de titre de participation sur le plan fiscal sont analogues à celles applicables en matière de bénéfices industriels et commerciaux (cf. B 2243, n°s 71 et suiv. ). La mesure de tempérament autorisant les entreprises à calculer le résultat de cession des titres de participation en fonction du prix de revient moyen pondéré énoncée ci-dessus n°s 24 à 27 appelle toutefois les précisions suivantes :

- l'option pour l'application de la mesure de tempérament s'effectue pour chaque catégorie de titres de même nature (ou ligne de titres) ;

- lorsque la méthode du prix de revient moyen pondéré est appliquée à une ligne de titres elle devra être appliquée pour la détermination du résultat de l'ensemble des cessions ultérieures jusqu'à la cession de la totalité des titres de la ligne 2 ;

- la mesure de tempérament en cause n'est pas applicable pour la détermination du résultat des cessions des titres inscrits aux sous-comptes spéciaux « titres relevant du régime des plus-values à long terme », cf. DB 4 B 2243 n° 71 .

S'agissant des cessions des titres inscrits aux subdivisions spéciales « titres relevant du régime des plus-values à long terme » (cf. DB 4 B 2243 n° 65 ), le délai de deux ans prévu à l'article 39 duodecies du code général des impôts est décompté à partir de la date de leur inscription à ces subdivisions spéciales (voir toutefois DB 4 B 2243 n°s 125 et suiv. , la faculté de reclassement exceptionnelle au titre du premier exercice ouvert à compter du 1er janvier 1995).

B. PRINCIPES APPLICABLES À CERTAINES SITUATIONS PARTICULIÈRES

I. Dispositions régissant les droits de souscription

29Aux termes de l'article 183 de la loi n° 66-537 du 24 juillet 1966 complété par la loi n° 85-1321 du 14 décembre 1985, les actions comportent un droit préférentiel de souscription aux augmentations de capital.

Les actionnaires ont, proportionnellement au montant de leurs actions, un droit de préférence à la souscription des actions de numéraire émises pour réaliser une augmentation de capital.

Pendant la durée de la souscription, ce droit est négociable lorsqu'il est détaché d'actions elles-mêmes négociables ; dans le cas contraire, il est cessible dans les mêmes conditions que l'action elle-même.

30On examinera successivement les principes applicables aux plus-values et moins-values résultant de la cession :

- de droits de souscription ;

- de titres souscrits au moyen de droits de souscription détachés d'actions en portefeuille.

S'agissant du régime des titres composés à revenus fixes (obligations émises avec un bon de souscription d'actions ou d'obligations), et du régime fiscal des primes de remboursement, cf. DB 4 A 235 et BO 4 A-4-94.

1. Cession de droits de souscription.

31Une cession de droits de souscription s'analyse en un démembrement des droits mobiliers représentés par les actions dont les droits cédés sont détachés.

32En conséquence, les profits provenant d'une telle cession doivent, lorsque les titres dont procèdent les droits cédés constituent des éléments de l'actif immobilisé d'une entreprise, être rangés dans la catégorie des plus-values à long terme ou dans celle des plus-values à court terme suivant que les titres sont entrés dans l'actif depuis deux ans et plus ou depuis moins de deux ans.

Toutefois, pour les exercices ouverts à compter du 1er janvier 1994, les bons de souscription d'actions détenus par les entreprises passibles de l'impôt sur les sociétés sont exclus du régime des plus-values à long terme (cf. B 2243 n°s 74 ).

33Avant l'intervention de l'article 38-8 du CGI 3 , les règles applicables en cas de cession d'un droit de souscription étaient les suivantes :

La plus-value réalisée à l'occasion de la cession d'un droit de souscription devait être calculée en retranchant du prix de vente dudit droit la valeur comptable qu'il était censé avoir et cette dernière valeur devait être déterminée en appliquant au prix d'achat de l'action -ou, le cas échéant, à sa valeur réévaluée- le rapport existant, au jour de la négociation du droit, entre, d'une part, le prix de cession de ce droit et, d'autre part, le total formé par ce prix et la valeur de l'action ancienne « ex-droit », c'est-à-dire de l'action dont on a détaché le droit de souscription.

34Cependant, dans le cas de cession de droits de souscription attachés à des actions non cotées en bourse -hypothèse dans laquelle la valeur de l'action ancienne « ex-droit » n'est pas connue- il était admis pratiquement que cette valeur soit égale au prix d'émission de l'action nouvelle augmenté de la valeur des droits nécessaires à la souscription de cette action.

35Bien entendu, la valeur comptable des droits de souscription ainsi déterminée devait être, corrélativement, distraite de celle des actions dont les droits cédés avaient été détachés.

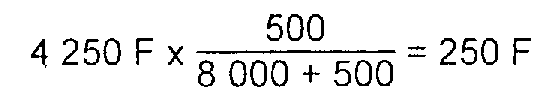

36 Exemple : si l'on suppose une société procédant à une augmentation de capital par l'émission, au prix de 6 000 F, d'actions d'une valeur nominale de 5 000 F, moyennant quatre droits de souscription par action et si ces droits ont une valeur unitaire de 500 F, la valeur actuelle de l'action « ex-droit » peut être estimée à 6 000 F + (500 F x 4) = 8 000 F.

37La valeur comptable du droit -en supposant que celle de l'action ancienne est de 4 250 F- est alors considérée comme égale à :

38En ce qui concerne les entreprises qui, au lieu de vendre des droits attachés à leurs actions, les utilisaient à la souscription d'actions nouvelles, il convenait d'admettre, dès lors qu'aucune opération de vente n'était réalisée, que la valeur comptable de l'action ancienne, pouvait être maintenue à sa valeur initiale, la valeur de l'action nouvelle étant constituée par le montant même du prix d'émission.

39Aux termes de l'article 38-8 du CGI, pour la détermination des exercices clos à partir de 1990 (cf. n° 33 ), la plus-value de cession séparée de valeurs mobilières et de droits de souscription qui leur sont attachés, acquis pour un prix unique, est calculée par référence à la fraction du prix d'acquisition afférente à chacun de ces éléments.

La fraction afférente aux droits de souscription est égale à la différence entre le prix unique et le prix de la valeur mobilière à la date de la souscription ou de l'acquisition. Le prix s'entend de la valeur actuelle pour les obligations.

La différence entre la valeur actuelle d'une obligation assortie de droits de souscription et sa valeur de remboursement est considérée, pour l'imposition du souscripteur, comme une prime de remboursement.

• Valeur d'inscription à l'actif des titres assortis de droits de souscription :

Lors de la souscription des titres en cause, les valeurs mobilières (obligations) et les bons de souscription attachés à ces valeurs mobilières sont enregistrés distinctement à l'actif du bilan du souscripteur (conformément à l'avis du conseil national de la comptabilité du 17 novembre 1988) 4 .

Les valeurs mobilières (obligations) 4 sont donc inscrites pour leur valeur actuelle à la date de souscription telle qu'elle est définie ci-dessus.

Les bons de souscription sont inscrits pour un montant égal à la différence entre le prix global de souscription des titres et le prix de la valeur mobilière (égal à sa valeur actuelle) à laquelle il est attaché.

Exemple :

Soit une obligation à bon de souscription d'action (O.B.S.A) souscrite à 5 000 F (au pair), remboursable dans 10 ans, assortie d'un taux d'intérêt de 1% et d'un bon de souscription d'actions.

- À la date de l'émission, le taux du marché est de 10% (il s'agit en principe du taux du marché pour les emprunts émis à la même date et ayant la même durée).

- Lors de sa souscription, l'obligation hors bon a une valeur actuelle de 2 235 F (égale à l'actualisation, au taux de 10%, du capital remboursable dans 10 ans et des 10 coupons de 50 F) qui constitue son prix d'acquisition.

- La valeur du bon de souscription à l'émission est égale à la différence entre le prix unique de l'obligation (5000 F) et son prix hors bon (2235 F), soit 2765 F.

Les bons autonomes sont inscrits pour leur prix d'acquisition.

• Exercice du droit attaché au bon de souscription :

Sur le plan comptable, lors de l'exercice des bons, les actions (en cas de B.S.A) ou les obligations (en cas de B.S.O) souscrites sont enregistrées dans le compte de valeurs mobilières concerné, pour leur prix d'émission augmenté de la valeur des bons, qui se trouve ainsi virée à ce compte.

L'exercice des bons n'a donc aucune influence sur le résultat comptable de l'entreprises qui a souscrit ces bons. Sur le plan fiscal, il en est de même.

• Cession ou péremption d'un bon de souscription :

La cession ou la péremption d'un bon, qui entraîne la disparition de cet élément à l'actif de l'entreprise détentrice, est soumise, le cas échéant, au régime des plus-values professionnelles (cf. toutefois, n° 32 ).

La plus-value réalisée ou la moins-value subie est déterminée par différence entre le prix de cession et le prix de souscription ou d'acquisition du bon.

40 Cas particulier. - Droits de souscription vendus par une société et se rapportant à ses propres actions qu'elle détient en portefeuille après les avoir auparavant rachetées.

Un problème particulier se présente lorsque les droits de souscription vendus par une société se rapportent aux propres actions de cette société que celle-ci a auparavant rachetées et détient en portefeuille.

En cas d'augmentation de son capital par souscription d'actions en numéraire, la société émettrice, qui ne peut exercer elle-même les droits attachés aux actions qu'elle détient, a la possibilité :

- soit de vendre les droits de souscription attachés aux actions détenues en portefeuille ;

- soit de ne pas tenir compte des actions détenues en portefeuille pour la détermination des droits préférentiels de souscription attachés aux autres actions ;

- soit encore de répartir les droits de souscription entre les autres actionnaires au prorata des droits de chacun.

1° Au plan fiscal, si la société émettrice vend les droits de souscription attachés à ses propres actions qu'elle détient en portefeuille, le profit qui en résulte pour elle est imposable dans les mêmes conditions que si la vente des droits avait été opérée par une tierce société actionnaire (cf. ci-dessus, n°s 31 à 38 ).

2° Pour résoudre les problèmes qui se posent dans les deux autres cas évoqués ci-dessus, il convient de rappeler que la société émettrice tient de l'article 183 de la loi du 24 juillet 1966 complété en 1985, proportionnellement au montant de ses propres actions qu'elle détient en portefeuille, un droit de préférence à la souscription des actions de numéraire émises pour réaliser l'augmentation de capital.

Conformément à l'article 186 de la même loi, dès lors que la société consent à la suppression du droit préférentiel en ce qui concerne ses propres actions qu'elle détient, les attributaires éventuels des actions nouvelles ne peuvent pas prendre part au vote supprimant en leur faveur ledit droit préférentiel.

Ainsi, dans ce cas, tout se passe comme si les organes dirigeants de la société émettrice consentaient aux actionnaires autres qu'elle-même un avantage en nature correspondant à la valeur du droit de souscription.

Au regard de la société émettrice le droit préférentiel attache aux actions de son propre capital qu'elle possède peut être considéré comme un élément d'actif dont l'abandon aux autres actionnaires dégage une plus-value de même nature que celle qui pourrait être dégagée sur les actions auxquelles ce droit est attaché.

Il est à noter cependant qu'en contrepartie la société émettrice pourra éventuellement constituer une provision pour dépréciation des titres, dans la mesure où la valeur des actions « ex-droit » serait inférieure à leur valeur comptable.

Étant observé que, par hypothèse, l'avantage dont il s'agit n'est pas attribué à l'ensemble des associés, la société qui le consent n'a pas à verser de ce chef le précompte visé à l'article 223 sexies du CGI.

Pour les actionnaires autres que la société émettrice, ce même avantage constitue un revenu mobilier imposable dans les conditions de droit commun et susceptible d'ouvrir droit au régime des sociétés mères.

1 Règles applicables aux plus-values réalisées au cours d'exercices ouverts à compter du 1er janvier 1974 lorsque l'entreprise n'entend pas faire application des règles de droit commun (cf. ci-dessus, n°s 5 à 13 ).

2 De même, lorsque l'entreprise renonce à l'application de la mesure de tempérament et, par conséquent, procède à la détermination du résultat de la première cession de titres d'une même ligne selon la règle dite PEPS (FIFO) mentionnée au 6 de l'article 39 duodecies du code général des impôts, elle devra appliquer cette dernière règle pour la détermination du résultat des cessions ultérieures jusqu'à la cession totale des titres de la ligne.

3 Les dispositions de l'article 38-8 du CGI, issu de l'article 13 de la loi de finances rectificative pour 1989, s'appliquent pour la détermination des résultats des exercices clos à compter de l'entrée en vigueur de cette loi, publiée au journal officiel du 30 décembre 1989, soit :

- le 1er janvier 1990 à Paris :

- un jour franc après l'arrivée du journal officiel du 30 décembre 1989 dans le chef-lieu d'arrondissement pour le reste du territoire.

4 Il en est de même en ce qui concerne les A.B.S.A (actions assortis de bons de souscription d'actions). Dans ce cas, l'action est inscrite distinctement à l'actif pour sa valeur de marché après détachement du bon de souscription.