SOUS-SECTION 9

Obligations relatives aux simplifications applicables à certaines

opérations intracommunautaires

1ère partie

Simplifications applicables aux opérations triangulaires intracommunautaires

portant sur des biens meubles corporels : mesures applicables à compter du 1er

janvier 1993.

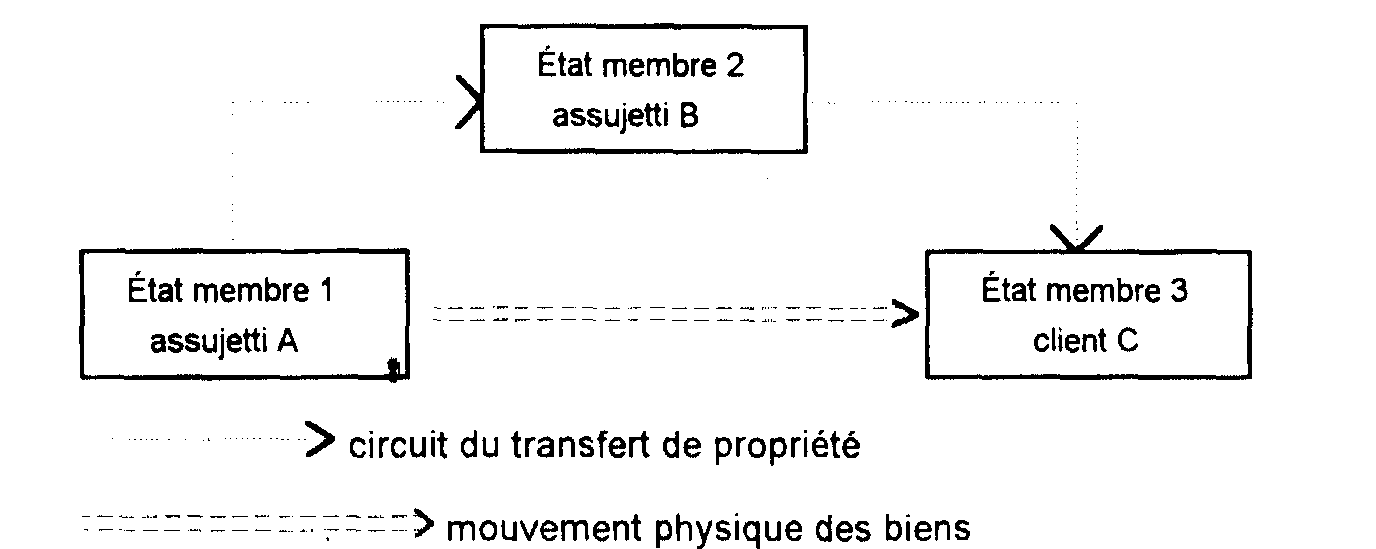

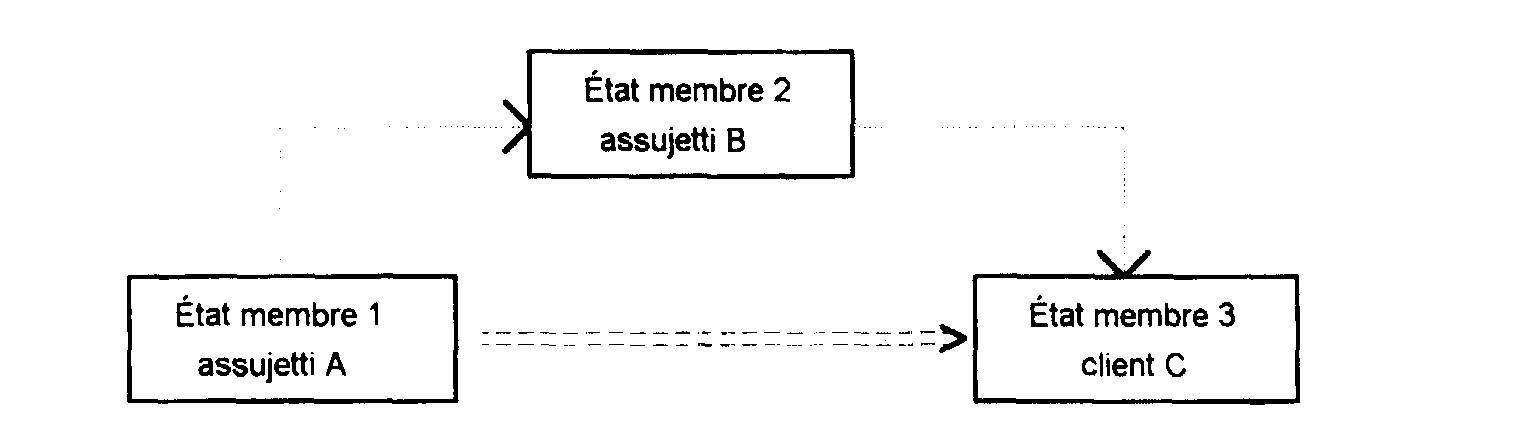

1L'article 258 D du CGI, applicable à compter du 1er janvier 1993 a prévu une

mesure de simplification pour des opérations qui mettent en relation trois

opérateurs identifiés à la TVA dans trois États membres différents de la

Communauté.

2La mesure de simplification ne s'applique pas lorsque l'assujetti B est

établi dans un pays tiers et n'est pas identifié à la TVA dans un État membre de

la Communauté autre que l'État de départ ou d'arrivée des biens

3La simplification essentielle consiste à dispenser l'assujetti B du paiement

de la taxe sur les opérations qu'il réalise et, par suite, de se faire

identifier à la TVA dans l'État membre 3.

A. LE BIEN EST EXPÉDIÉ OU TRANSPORTÉ À PARTIR D'UN ÉTAT MEMBRE 1 À

DESTINATION DE LA FRANCE (ÉTAT MEMBRE 3) [ARTICLE 258 D-I]

4Dans cette hypothèse, l'acquisition intracommunautaire réalisée en France

par l'assujetti B identifié dans l'État membre 2, n'est pas soumise à la TVA :

cet assujetti n'est pas recherché en paiement pour sa livraison

consécutive, et par suite, il n'a pas à désigner un représentant fiscal

en France. La TVA afférente à la livraison consécutive est acquittée par le

destinataire de l'opération en application de la deuxième phrase de l'article

283-2 ter du CGI.

I. Conditions d'application

La mesure de simplification s'applique lorsque les

conditions suivantes sont réunies :

51° L'assujetti B :

- n'est pas établi en France et n'y a pas

déjà désigné un représentant fiscal en application de l'article

289 A-I du CGI ;

- et n'est pas établi dans l'État membre 1.

62° L'acquisition intracommunautaire est effectuée pour les besoins d'une

livraison consécutive du même bien, située en France en vertu de

l'article 258-I du CGI, réalisée par l'assujetti B.

73° Le bien est expédié ou transporté directement en France chez C.

84° Le client C, destinataire de la livraison consécutive, est un assujetti

ou une personne morale non assujettie identifié à la TVA en France conformément

à l'article 286 ter du CGI.

95° L'assujetti B a délivré à C une facture hors

taxe et comportant :

- son numéro d'assujetti dans l'État membre

2 ;

- le numéro d'identification à la TVA en France du

destinataire de l'opération ;

- la mention « Application de l'art. 28

quater titre E paragraphe 3 de la directive 77/388/CEE modifiée ».

II. Obligations des opérateurs en France

10L'assujetti B n'a aucune obligation en

France.

11Le destinataire C de la livraison consécutive

déclare cette livraison comme s'il s'agissait d'une acquisition

intracommunautaire en ce qui concerne le service des déclarations CA 3 ou CA 4,

c'est-à-dire :

- redevables déposant des déclarations CA 3

(régime du réel normal) : le montant hors taxe de l'opération doit être porté

sur les lignes 03 et 07 ou 08 (selon le taux applicable). La TVA correspondante

doit par ailleurs figurer sur la ligne 15 ;

- redevables déposant des déclarations CA 4 et CA

12 ou CA 12 A (régime simplifié d'imposition) : pour ce qui concerne la

déclaration CA 4, la case « acquisitions de biens en provenance d'un autre État

membre de la CE » doit être cochée. L'opération doit par ailleurs être déclarée

sur l'imprimé CA 12 de la même façon que les acquisitions

intracommunautaires.

La déclaration de la livraison consécutive doit

être effectuée au titre de la période d'imposition au cours de laquelle la taxe

sur cette livraison est devenue exigible dans les conditions de droit

commun.

12Enfin, il doit remplir, à seules fins

statistiques, la déclaration d'échanges de biens à l'introduction. Le pays de

provenance à indiquer est l'État d'expédition du bien.

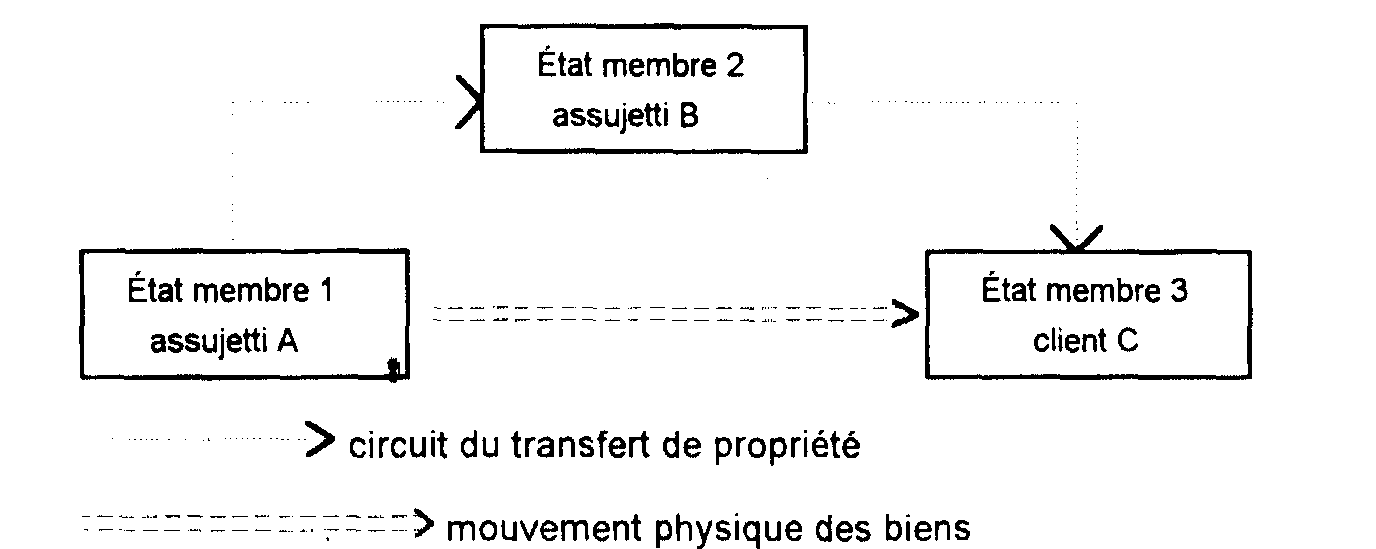

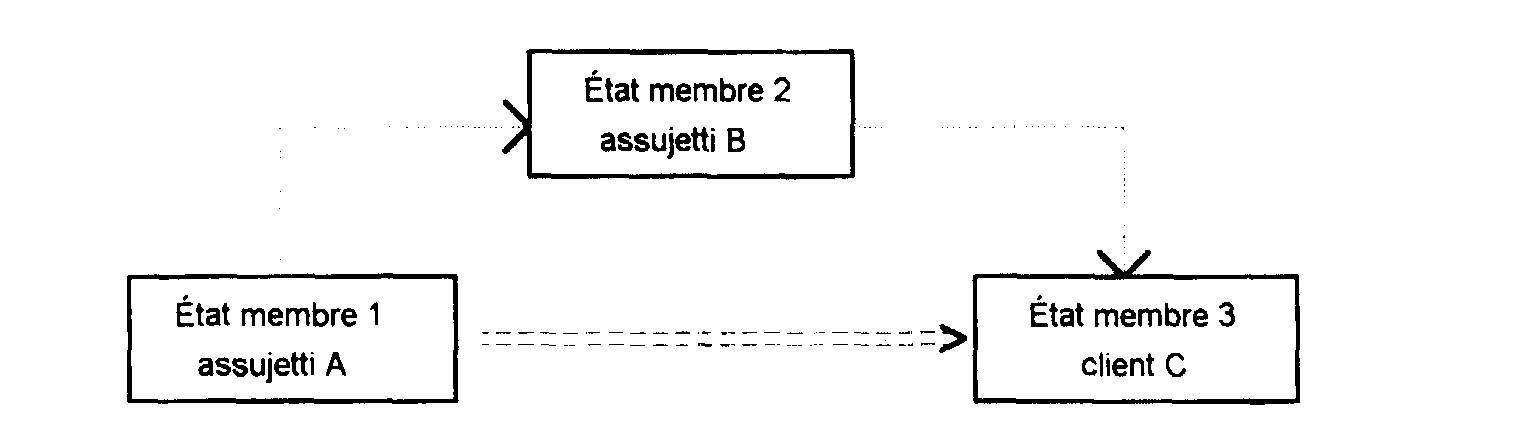

B. LE BIEN EST EXPÉDIÉ OU TRANSPORTÉ À PARTIR

D'UN ÉTAT MEMBRE 1 À DESTINATION D'UN AUTRE ÉTAT MEMBRE 3 ET L'ASSUJETTI B DONNE

SON NUMÉRO D'IDENTIFICATION À LA TVA EN FRANCE (ÉTAT MEMBRE 2) [ARTICLE 258 D-II

du CGI]

13Lorsque l'assujetti B n'établit pas qu'il a

soumis l'acquisition intracommunautaire à la TVA dans l'État membre 3, le lieu

de l'acquisition est réputé se situer en France, en application de l'article 258

C-II du CGI (cf. n° 229 du BOI 3 CA-92 du 31 juillet 1992).

Il est admis, par mesure de simplification, de ne

pas faire application de ces dispositions lorsque les conditions suivantes sont

réunies :

141° L'assujetti B :

- est établi en France ou y a désigné un

représentant fiscal ;

- n'est établi ni dans l'État membre 1, ni dans

l'État membre 3.

152° Dans l'État membre 3, l'assujetti B réalise

une acquisition intracommunautaire pour les besoins d'une livraison consécutive

des mêmes biens, située dans l'État membre 3 conformément à l'article 8 de la

sixième directive modifiée.

163° Le bien est expédié ou transporté directement

de l'État membre 1 dans l'État membre 3, chez le client C.

174° Ce client destinataire de la livraison

consécutive, est un assujetti ou une personne morale non assujettie, identifié à

la TVA dans l'État membre 3.

185° L'assujetti établi en France a délivré à son

client C une facture conforme aux dispositions légales en vigueur et

comportant :

- son numéro d'assujetti en France ;

- le numéro d'indentification à la TVA de C dans

l'État membre 3 ;

- la mention « Application de l'art. 28

quater titre E de la directive 77/388/CEE modifiée ».

196° L'assujetti B doit déposer en France un état

récapitulatif de ses clients dans l'État membre 3 auxquels il a livré les biens.

Il doit donc souscrire une déclaration d'échanges de biens (à l'expédition)

mentionnant uniquement les informations suivantes :

- toutes les informations des cadres A, B, C et D

dont notamment son numéro d'identification à la TVA en France (rubrique

« redevable de l'information ») ;

- le numéro de la ligne dans la colonne prévue à

cet effet ;

- le montant total, hors TVA, des livraisons de

biens effectuées au profit de ce client (rubrique « valeur fiscale ») ;

- l'indication du code régime « 27 » permettant

d'identifier la nature spécifique de l'opération (rubrique « régime ») ;

- le numéro d'identification à la TVA dans l'État

membre 3 de son client C (rubrique « numéro d'identification de l'acquéreur

CEE »).

La déclaration doit être déposée pour les

opérations effectuées à partir du 1er janvier 1993, au titre du mois au cours

duquel la TVA est devenue exigible sur la livraison consécutive à C dans l'État

membre 3.

20Il est recommandé aux assujettis placés dans

cette situation de prendre les mesures utiles pour pouvoir justifier de la

non-application de l'article 258 C-II du CGI. Ils peuvent à cette fin annoter

les factures qui leur ont été adressées par leurs vendeurs A d'une mention

signalant que ces factures sont relatives à des opérations triangulaires

traitées selon les dispositions décrites ci-avant.

21Il est rappelé qu'en application des articles

258 D-I et 283-2 ter du CGI,

l'acquisition intracommunautaire effectuée par B dans l'État membre 3 n'est pas

soumise à la TVA et le client C est le redevable légal de la taxe due au titre

de la livraison consécutive dans cet État, dès lors que les conditions ci-dessus

sont remplies.

C. LE BIEN EST EXPÉDIÉ OU TRANSPORTÉ À PARTIR DE

FRANCE (ÉTAT MEMBRE 1) À DESTINATION DE L'ÉTAT MEMBRE 3

22L'assujetti A identifié à la TVA en France

réalise une livraison exonérée en vertu de l'article 262 ter -I du CGI,

lorsque les conditions mentionnées au n° 301 du BOI 3 CA-92 du 31 juillet 1992

sont réunies.

Il doit alors déclarer, dans les conditions de

droit commun, cette livraison sur sa déclaration d'échanges de biens en

mentionnant le numéro de l'acquéreur dans l'État membre 2 et en indiquant l'État

membre 3 comme État de destination du bien.

Il mentionne également sa livraison exonérée en

tant que telle sur sa déclaration de chiffre d'affaires.

23Si l'une des conditions exigée pour la mise en

oeuvre du dispositif décrit ci-dessus aux A et B n'est pas remplie, la mesure de

simplification n'est pas applicable.

Dans le cas décrit au A, les dispositions figurant

aux numéros 260 à 264 du BOI 3 CA-92 du 31 juillet 1992 sont alors

applicables.

Dans l'hypothèse visée au B, l'article 258 C-II

du CGI s'applique dans les conditions mentionnées aux n°s 229 et 712 du BOI

précité.