SECTION 2 CRÉANCES ACQUISES ET DETTES CERTAINES

2°. Régularisation de la situation fiscale des entreprises ayant retenu une règle de rattachement différente

23Les entreprises d'expertise comptable qui n'auraient pas appliqué le principe de rattachement mentionné ci-avant devront régulariser leur situation dans les conditions suivantes :

- les résultats imposables du premier exercice clos à compter du 31 août 1994 devront être déterminés selon la règle de rattachement mentionnée au n° 22 ;

- les produits non imposés au titre d'exercices antérieurs à celui de la régularisation seront pris en compte dans les résultats imposables de ce dernier exercice. Toutefois, si les contribuables le souhaitent, ils pourront régulariser le résultat de chacun des exercices non prescrits en appliquant le principe de la correction symétrique et celui de l'intangibilité du bilan d'ouverture du premier exercice non prescrit (DB 4 A 215 ).

- une note précisant le montant et le détail de calcul de la régularisation effectuée sera annexée à la déclaration de résultats.

Les droits résultant de cette régularisation spontanée ne seront pas assortis de pénalités.

Si les entreprises ne régularisent pas leur situation, les services sont invités à procéder aux redressements selon les règles habituelles.

Ce dispositif de régularisation s'applique aux litiges en cours, étant précisé que les entreprises vérifiées peuvent opter pour le maintien des redressements notifiés et l'abandon des seuls intérêts et majorations correspondants. Dans cette hypothèse, les produits non encore imposés et afférents aux exercices clos depuis le dernier exercice soumis à contrôle devront être compris dans les résultats du premier exercice clos après le 31 aout 1994.

b. Cotisations perçues par les centres de gestion et associations agréés

1°. Règle de rattachement aux résultats des cotisations forfaitaires perçues par les centres de gestion et associations agréés

24Dans le cadre des missions que le législateur a entendu confier aux centres de gestion et associations agréés, les opérations rémunérées par les cotisations forfaitaires versées par les adhérents s'analysent en des prestations de services discontinues à échéances successives échelonnées sur plusieurs exercices.

Sont notamment visées les opérations suivantes :

- les actions de formation et d'information ;

- les prestations visant à développer l'usage de la comptabilité auprès des adhérents des associations agréées ;

- le contrôle formel des déclarations de résultats transmises par les adhérents préalablement à leur dépôt ;

- l'élaboration d'un dossier de gestion permettant aux adhérents des centres de gestion agréés de faire le point sur la situation économique et financière de leur entreprise ;

- l'examen de la cohérence et de la vraisemblance des déclarations de résultats des adhérents.

Conformément aux dispositions du deuxième alinéa de l'article 38-2 bis déjà cité, les cotisations perçues par les organismes agréés doivent être prises en compte au fur et à mesure de l'exécution des prestations. Les modalités de rattachement des cotisations perçues par ces organismes sont identiques à celles prévues pour les entreprises d'expertise comptable (cf. n° 22 ).

2°. Régularisation de la situation fiscale des centres de gestion et associations agréés ayant retenu une règle de rattachement différente

25Les centres de gestion et associations agréés qui n'auraient pas appliqué le principe de rattachement mentionné au n° 24 devront régulariser leur situation selon les principes et modalités prévus au n° 23 à compter du 27 avril 1998. Les droits résultant de cette régularisation spontanée ne seront pas assortis de pénalités.

3. Rattachement de la créance née du non respect du délai de paiement par un client

26 Les dispositions de l'article 3 de la loi n° 92-1442 du 31 décembre 1992, relative aux délais de paiement entre les entreprises, rendent obligatoire l'indication dans le contrat des modalités de calcul et des conditions d'application des pénalités dues en cas de paiement tardif.

Le non-respect par le client des délais de paiement prévus au contrat fait donc naître une créance au profit du vendeur ou du prestataire qui doit être prise en compte dans les résultats de l'exercice au cours duquel intervient le défaut de règlement.

Il sera admis que ces créances ne soient prises en compte dans les résultats imposables qu'au titre de l'exercice au cours duquel le client a été mis en demeure par son fournisseur d'effectuer le règlement du prix convenu. Cette règle n'est cependant pas applicable lorsqu'une clause du contrat de vente stipule que les pénalités sont dues sans mise en demeure préalable. Ces dispositions s'appliquent aux litiges en cours.

II. Autres créances

27Les autres créances doivent être retenues pour leur totalité dans les résultats de l'exercice au cours duquel elles peuvent être considérées comme définitivement acquises, c'est-à-dire certaines dans leur principe et dans leur montant (cf. ci-dessus n°s 4 et suiv. ).

28Jugé ainsi :

- que le gain, auquel donne lieu le rachat d'une concession par l'autorité concédante, constitue un profit passible de l'impôt sur les bénéfices industriels et commerciaux qui doit être compris dans les résultats de l'exercice au cours duquel la créance du concessionnaire est devenue définitive (CE, arrêt du 27 mai 1946, req. n° 75316, RO, p. 46, à rapprocher de l'arrêt du 4 juillet 1941, req. n° 66672, RO, p. 185) ;

- que la plus-value réalisée à l'occasion de la vente de titres de son portefeuille par une entreprise doit être comprise dans le bénéfice imposable de cette dernière alors même qu'elle n'aurait pas eu immédiatement la disposition de la plus-value en cause, toute créance devant être rattachée à l'exercice au cours duquel elle est née, quelle que puisse être la date de son recouvrement (CE, arrêt du 23 juillet 1951, req. n° 11911, RO, p. 218).

III. Dettes

29Les dépenses à retenir pour l'assiette de l'impôt sont toutes celles qui, engagées au cours de l'exercice et non exclues des charges déductibles, ont fait naître à la charge de l'entreprise des dettes certaines dans leur principe et dans leur montant. Il en est ainsi quelle que soit la date d'exigibilité ou de paiement de ces dettes.

30Les dettes certaines dans leur principe et déterminées dans leur montant, lorsqu'elles n'ont pas été payées avant la clôture de l'exercice, doivent être inscrites au passif du bilan de l'entreprise, soit à un compte de régularisation (frais à payer) soit, lorsqu'elles sont individualisées, à un compte de tiers

C. ÉVALUATION DES CRÉANCES, AVOIRS ET DETTES LIBELLÉS EN MONNAIES AUTRES QUE LE FRANC MÉTROPOLITAIN

(CGI, art. 38-4)

I. Champ d'application

31Sont concernés par les règles d'évaluation prévues à l'article 38-4 :

- les créances et les dettes proprement dites résultant soit d'opérations commerciales, soit de prêts ou d'emprunts libellés en devises autres que le franc métropolitain à l'exception toutefois, des créances se présentant sous la forme de titres négociables et qui entrent dans la catégorie des valeurs mobilières.

Les valeurs mobilières doivent en effet être évaluées suivant les règles propres au portefeuille-titres (cf. 4 B , titre 3 ) :

- les avoirs en devises autres que le franc : avoirs en compte dans une banque à l'étranger ou même dans une banque française en France et moyens de paiement divers tels que billets de banque ou pièces de monnaie étrangères ayant cours, chèques ou lettres de crédit payables à vue ou à court terme.

Le cas échéant, il y a lieu d'assimiler aux créances et dettes en monnaies étrangères, celles libellées en francs, que l'entreprise possède sur certains territoires français d'outre-mer dont la monnaie n'est pas à la parité avec le franc métropolitain, ou dont elle est débitrice envers ces mêmes territoires (cf. tableaux ci-après).

- certains titres libellés en monnaies autres que le franc détenus par des établissements de crédit ou des entreprises d'investissement (cf. n°s 45 et suiv ).

II. Règles d'évaluation

Evaluation des devises, créances ou dettes concernées à la clôture de chaque exercice

32L'article 14 de la loi de finances rectificative pour 1983 (art. 38-4 du CGI) a donné un support législatif à la doctrine et à la jurisprudence antérieures à l'arrêt du Conseil d'État du 29 juillet 1983 (req. n° 29482). Conformément aux dispositions de ce texte, qui reprend les principes traditionnellement observés, les entreprises qui détiennent des devises ou qui ont des créances ou des dettes libellées en monnaies autres que le franc métropolitain doivent, à la clôture de chaque exercice, évaluer ces avoirs et dettes compte tenu du cours des changes à la date du bilan.

Toutefois, le troisième alinéa de l'article 38-4 du CGI, issu de l'article 28 de la loi n° 98-546 du 2 juillet 1998 portant diverses dispositions d'ordre économique et financier, a introduit une exception à cette règle en prévoyant que pour la détermination des résultats des exercices clos le 31 décembre 1998 ou la période d'imposition arrêtée à la même date, les écarts de conversion afférents aux devises, créances, dettes et titres mentionnés à l'article 38-4 et libellés en écus ou en unités monétaires des Etats participant à la monnaie unique sont déterminés en fonction des taux de conversion définis à l'article 1er du règlement n° 97/1103/CE du Conseil, du 17 juin 1997, fixant certaines dispositions relatives à l'introduction de l'euro, et arrêtés par le Conseil le 31 décembre 1998 (JO du 1er janvier 1999). Ces taux de conversion figurent ci-après au n° 49 .

1. Cours des changes à retenir

33Le cours des changes à retenir (dans le cas de créances et dettes qui ne sont pas libellées dans une devise de la zone euro) doit s'entendre, en principe, du dernier cours officiel connu à la date du bilan. Toutefois, lorsque des créances ou des dettes en monnaies étrangères ne peuvent être pratiquement réalisées que sur le marché libre des changes, et qu'ainsi le cours officiel apparaît purement théorique, le cours du marché libre peut être retenu pour l'évaluation desdites créances ou dettes (cf. ci-après, tableaux des cours de change).

L'article 4 du règlement n° 97/1103/CE du Conseil du 17 juin 1997 dispose que les cours de change ne peuvent pas être exprimés en arrondis ou tronqués lors des conversions.

2. Modalités d'utilisation des taux de conversion entre l'euro et les devises des Etats membres de l'union européenne participant à la monnaie unique

34Les taux de conversion sont utilisés pour les conversions entre l'unité-euro et les unités monétaires nationales des Etats participant à la monnaie unique et vice-versa (ces taux figurent au n° 49 ). Il ne peut être utilisé des taux inverses calculés à partir des taux de conversion.

Toute somme d'argent à convertir d'une unité monétaire nationale d'un Etat de la « zone euro » dans une unité monétaire d'un autre Etat de la même zone , doit d'abord être convertie dans un montant exprimé dans l'unité- euro. Ce montant ne pouvant être arrondi à moins de trois décimales est ensuite converti dans l'unité monétaire nationale. Aucune autre méthode de calcul ne peut être utilisée, sauf si elle produit les mêmes résultats.

L'article 4 du règlement n° 97/1103/CE du Conseil du 17 juin 1997 dispose que les taux de conversion ne peuvent pas être exprimés en arrondis ou tronqués lors des conversions.

Par ailleurs, l'article 5 du règlement cité ci-dessus prévoit que les sommes à comptabiliser, lorsqu'il y a lieu de les arrondir après conversion en francs ou dans l'unité euro, sont arrondies selon le cas, au centime ou au cent supérieur ou inférieur le plus proche. Si l'application du taux de conversion donne un résultat qui se situe exactement au milieu, la somme est arrondie au chiffre supérieur.

III. Prise en compte des écarts de conversion dans le résultat imposable

35L'évaluation, à la clôture de chaque exercice, des créances, avoirs et dettes libellés en devises autres que le franc français engendre des gains (compte 766) ou des pertes de change (compte 666) qui, bien que non réalisés, doivent être inscrits en comptabilité au titre de l'exercice considéré. Les écarts de conversion en résultant entraînent une augmentation ou une diminution du résultat de l'exercice. Ils sont déterminés par différence entre la valeur résultant de l'application du nouveau cours et la valeur pour laquelle l'avoir, la créance ou la dette ont été intitialement comptabilisés. Des règles particulières de prise en compte des écarts d'évaluation sont prévues pour les titres détenus par les établissements de crédit ou les entreprises d'investissement (cf. ci-après, n°s 45 et suiv. ).

1. Gains résultant de l'évaluation.

36Lorsque l'évaluation fait ressortir un gain, celui-ci doit être compris dans les bases de l'impôt dû au titre de l'exercice considéré.

Il a été jugé à cet égard que la plus-value constatée par une entreprise lors de la réévaluation, à la clôture de l'exercice 1949, de créances en monnaies étrangères pour lesquelles elle avait maintenu, jusqu'à cette date, l'évaluation qu'elle leur avait assignée au bilan de l'exercice 1939 devait, pour la fraction correspondant aux exercices antérieurs à l'exercice 1949, être rattachée, à due concurrence, aux résultats de chacun des exercices au cours desquels ladite plus-value avait été effectivement acquise (CE, arrêt du 21 janvier 1959, req. n° 38556, RO, p. 347).

37Cependant, les entreprises qui se sont abstenues d'évaluer, à la clôture de chaque exercice, leurs créances, avoirs et dettes libellés en devises étrangères ne peuvent se prévaloir de cette jurisprudence pour que soient rattachées aux résultats d'exercices prescrits les plus-values acquises au titre des mêmes exercices et résultant des différences de change constatées.

En effet, le Conseil d'État considère qu'aucune correction ne pouvant être apportée au bilan de clôture du dernier exercice prescrit, le bilan d'ouverture du premier exercice non prescrit, qui en est la reprise intégrale, ne peut pas être corrigé. Aussi, les valeurs des avoirs, créances et dettes libellés en devises étrangères, figurant au bilan d'ouverture du premier exercice non prescrit, doivent-elles être tenues pour intangibles.

38Par suite, les résultats du premier exercice non prescrit doivent comprendre l'intégralité des gains résultant de l'évaluation, d'après les cours de change à la clôture de l'exercice considéré, des créances, avoirs et dettes libellés en devises étrangères qu'une entreprise aurait maintenus pour une valeur inchangée aux bilans d'exercices prescrits.

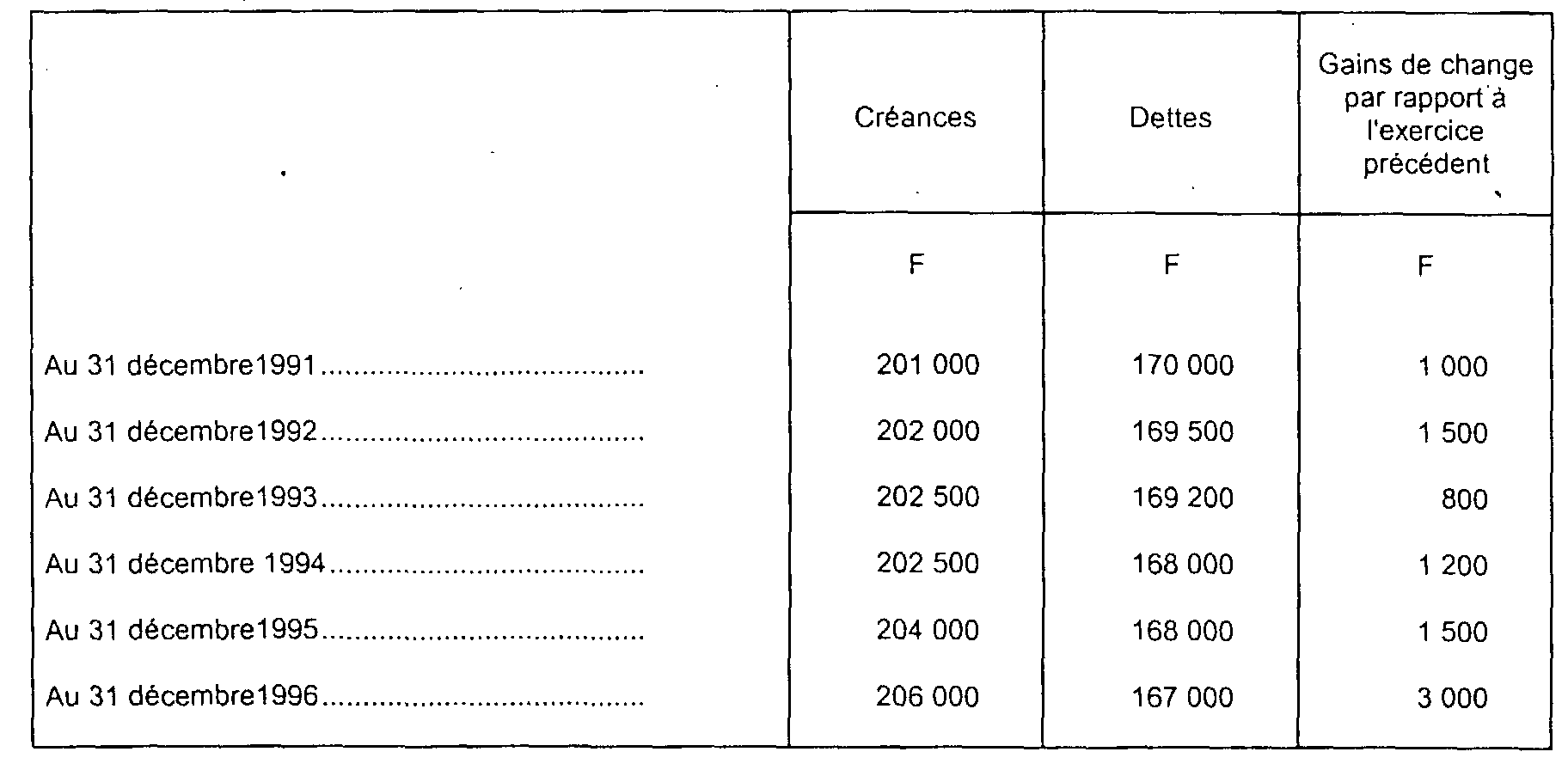

39 Exemple : Soit une entreprise dont l'exercice coïncide avec l'année civile et qui, depuis 1991 s'est abstenue d'évaluer certaines créances et dettes libellées en devises étrangères et dont la valeur totale ressortait au 31 décembre 1991 respectivement à 200 000 F et 170 000 F.

On suppose que l'évaluation, à la clôture de chaque exercice, des mêmes créances et dettes, compte tenu du cours des changes à ces dates, aurait fait ressortir les valeurs globales suivantes :

La vérification en 1997 des exercices 1994, 1995 et 1996 devrait conduire à réintégrer dans les bases imposables des exercices considérés :

- au titre de l'exercice 1994 : (202 500 F - 200 000 F) + (170 000 F - 168 000 F) = 4 500 F

- au titre des exercices 1995 et 1996 respectivement 1 500 F et 3 000 F.