B.O.I. N° 102 DU 5 DECEMBRE 2008

BULLETIN OFFICIEL DES IMPÔTS

5 B-18-08

N° 102 DU 5 DECEMBRE 2008

IMPOT SUR LE REVENU. REDUCTION D'IMPOT AU TITRE DES SOUSCRIPTIONS AU CAPITAL DES SOCIETES

POUR LE FINANCEMENT DE L'INDUSTRIE CINEMATOGRAPHIQUE ET AUDIOVISUELLE (SOFICA).

COMMENTAIRE DE L'ARTICLE 102 DE LA LOI DE FINANCES RECTIFICATIVE POUR 2006

(N°2006-1771 DU 30 DECEMBRE 2006)

(C.G.I., art. 199 unvicies)

NOR : ECE L 08 20636 J

Bureau C 1

|

P R E S E N T A T I O N

Jusqu'à l'imposition des revenus 2006, l'article 163 septdecies du code général des impôts (CGI) prévoyait que la souscription de parts de sociétés pour le financement de l'industrie cinématographique et audiovisuelle (SOFICA) ouvrait droit à une déduction du revenu global du foyer fiscal du souscripteur dans la double limite annuelle de 25 % de ce revenu et de 18 000 €. L'article 102 de la loi n° 2006-1771 du 30 décembre 2006 de finances rectificative pour 2006, codifié à l'article 199 unvicies du CGI, a transformé la déduction du revenu net global au titre des souscriptions au capital des SOFICA en une réduction d'impôt sur le revenu au taux de 40 %. Le taux de cette réduction d'impôt est toutefois majoré de 20 %, ce qui le porte à 48 %, lorsque le contribuable investit dans une SOFICA qui s'est engagée à réaliser au moins 10 % de ses investissements dans des sociétés de réalisation. Cet avantage fiscal s'applique aux sommes effectivement versées retenues dans la double limite de 25 % du revenu net global et de 18 000 €. Ces nouvelles dispositions s'appliquent aux souscriptions réalisées entre le 1 er janvier 2006 et le 31 décembre 2008. • |

||||

|

Introduction

1.Jusqu'à l'imposition des revenus 2006, l'article 163 septdecies du code général des impôts (CGI) prévoyait que la souscription de parts de sociétés pour le financement de l'industrie cinématographique et audiovisuelle (SOFICA) ouvrait droit à une déduction du revenu global du foyer fiscal du souscripteur dans la double limite annuelle de 25 % de ce revenu et de 18 000 €. L'avantage en impôt était ainsi fonction du taux marginal d'imposition du contribuable.

2.L'article 102 de la loi de finances rectificative pour 2006, codifié à l'article 199 unvicies du CGI, supprime la déduction du revenu net global et crée une réduction d'impôt sur le revenu au titre des souscriptions au capital des SOFICA au taux de 40 %.

Le taux de cette réduction d'impôt est majoré de 20 %, ce qui le porte à 48 %, lorsque le contribuable investit dans une SOFICA qui s'est engagée à réaliser au moins 10 % de ses investissements dans des sociétés de réalisation.

Cet avantage fiscal s'applique aux sommes effectivement versées retenues dans la double limite de 25 % du revenu net global et de 18 000 €.

3.Ces nouvelles dispositions s'appliquent aux souscriptions réalisées entre le 1 er janvier 2006 et le 31 décembre 2008.

4.La présente instruction commente l'ensemble de ce dispositif. Les précisions contenues dans la documentation de base 5 B 2427 sont rapportées.

CHAPITRE 1 :

CHAMP D'APPLICATION DE LA RÉDUCTION D'IMPÔT

Section 1 :

Contribuables concernés

5. Personnes domiciliées fiscalement en France. Le bénéfice de la réduction d'impôt prévue à l'article 199 unvicies du CGI est réservé aux personnes ayant leur domicile fiscal en France au sens de l'article 4 B du CGI.

Les non-résidents qui, en application de l'article 4 A du code précité, sont passibles de l'impôt sur le revenu à raison de leurs seuls revenus de source française, ne peuvent pas bénéficier de la réduction d'impôt. Il en est ainsi des contribuables fiscalement domiciliés hors de France, y compris ceux qui ont leur domicile fiscal en Polynésie française, dans les îles Wallis et Futuna, dans les Terres australes et antarctiques françaises, à Mayotte, à Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, à Saint-Martin et à Saint-Barthélémy (à compter de leur transformation en collectivité d'outre-mer et sous réserve des dispositions des articles LO.6214-4 et LO.6314-4 du code général des collectivités locales), et qui disposent de revenus de source française.

6. Personnes physiques. La réduction d'impôt est accordée aux seules personnes physiques. Les titres peuvent toutefois être librement détenus dans le patrimoine privé du contribuable ou inscrits au bilan de son entreprise individuelle.

Les titres souscrits par des personnes morales ne peuvent ouvrir droit au bénéfice de la réduction d'impôt même si le résultat de ces sociétés est directement imposable entre les mains des associés (sociétés de personnes relevant directement ou indirectement des articles 8 à 8 ter du CGI).

De la même façon, la réduction d'impôt n'est pas applicable aux souscriptions effectuées par l'intermédiaire d'une société d'investissement à capital variable (SICAV), d'un fonds commun de placement (FCP) ou de toute autre entité comparable.

Section 2 :

Souscription au capital de SOFICA dont le capital est agréé

7.Le 1 de l'article 199 unvicies du CGI prévoit que la réduction d'impôt s'applique aux souscriptions en numéraire, réalisées entre le 1 er janvier 2006 et le 31 décembre 2008, au capital initial ou aux augmentations de capital des sociétés pour le financement de l'industrie cinématographique et audiovisuelle (SOFICA).

Le bénéfice de la réduction d'impôt est subordonné à l'agrément du capital de la société par le ministre chargé de l'économie et des finances.

1. Définition des SOFICA

8. Sociétés anonymes soumises à l'impôt sur les sociétés. L'article 238 bis HE du CGI prévoit que les sociétés qui ont pour activité exclusive le financement d'oeuvres cinématographiques et audiovisuelles agréées doivent revêtir la forme de sociétés anonymes et être soumises à l'impôt sur les sociétés dans les conditions de droit commun.

En outre, l'article 238 bis HI du CGI prévoit que les SOFICA ne peuvent pas bénéficier :

- du régime des sociétés de capital-risque prévu par les articles 1 er modifié et 1 er -1 modifié de la loi n° 85-695 du 11 juillet 1985 portant diverses dispositions d'ordre économique et financier ;

- du régime prévu en faveur des sociétés unipersonnelles d'investissement à risque mentionnées à l'article 208 D du CGI.

2. Souscriptions

9. Forme des souscriptions. La réduction d'impôt s'applique aux souscriptions en numéraire au capital de sociétés anonymes soumises à l'impôt sur les sociétés dans les conditions de droit commun et qui ont pour activité exclusive le financement en capital d'oeuvres cinématographiques ou audiovisuelles agréées.

Par souscription, il convient d'entendre les souscriptions au capital initial et les augmentations de capital des SOFICA.

10. Souscriptions en numéraire. Les souscriptions en numéraire s'entendent de celles dont le montant est libéré en espèces, par chèques ou par virements. En outre, il est admis que les souscriptions libérées par compensation avec des créances liquides et exigibles sur la société émettrice puissent également ouvrir droit à l'avantage fiscal. La souscription peut notamment être réalisée par voie d'incorporation au capital de sommes laissées en compte courant à la disposition de la société.

En revanche, les souscriptions qui proviennent de la conversion en actions d'obligations souscrites en numéraire ne sont pas à prendre en considération.

11. Date de la souscription. La réduction d'impôt est réservée aux souscriptions réalisées entre le 1 er janvier 2006 et le 31 décembre 2008.

12. Souscription au capital initial ou aux augmentations de capital. La souscription peut être indifféremment réalisée lors de la constitution initiale du capital social ou lors d'une augmentation de capital.

13. Actions nominatives. Conformément à l'article 238 bis HH du CGI, les actions souscrites doivent obligatoirement revêtir la forme nominative.

14. Engagement de conservation. Le contribuable est tenu de conserver l'ensemble des titres qu'il a souscrit jusqu'au 31 décembre de la cinquième année suivant celle du versement effectif. A défaut, le bénéfice de l'avantage fiscal est remis en cause (voir n° s 52 et s. ).

15. Exclusion des provisions pour dépréciation. Lorsqu'elles sont inscrites au bilan d'une entreprise relevant de l'impôt sur le revenu, les actions de SOFICA ne peuvent faire l'objet sur le plan fiscal d'une provision pour dépréciation.

3. Agrément du capital

16.Les souscriptions n'ouvrent droit à la réduction d'impôt que si le capital de la SOFICA a été préalablement agréé par le ministre chargé de l'économie et des finances.

Une même personne ne peut détenir, directement ou indirectement, plus de 25 % du capital d'une SOFICA.

a) Agrément délivré par le ministre chargé de l'économie et des finances

17. Principe. Le second alinéa du 1 de l'article 199 unvicies du CGI subordonne la réduction d'impôt à l'agrément du capital de la société par le ministre chargé de l'économie et des finances.

Le fonctionnement des SOFICA repose donc sur la mise en oeuvre de deux procédures d'agrément : d'une part, le capital des SOFICA doit être agréé par le ministre chargé de l'économie et des finances ; d'autre part, les oeuvres financées par les SOFICA doivent bénéficier d'un agrément (voir n° 34 ).

En pratique, l'agrément est délivré par le Bureau AGR de la Direction Générale des Finances Publiques.

18.Demande déposée préalablement à l'opération. L'article 46 quindecies A de l'annexe III au CGI prévoit que cet agrément est délivré dans les conditions prévues à l'article 1649 nonies du CGI. La demande d'agrément, adressée à la direction générale des impôts, doit donc être déposée préalablement à la réalisation de l'opération qui la motive. Ainsi :

- en cas de souscription au capital initial, l'agrément doit être demandé avant la constitution de la SOFICA. Pour les sociétés qui se constituent sans appel public à l'épargne, la demande doit intervenir avant la signature des statuts ; pour celles qui font publiquement appel à l'épargne, la demande doit intervenir avant le dépôt du projet de statut, et être déposée par les associés fondateurs, au greffe du tribunal de commerce ;

- en cas de souscription aux augmentations de capital, la demande doit être faite avant l'ouverture de la souscription.

b) Détention directe et indirecte

19.L'article 238 bis HH du CGI prévoit qu'une même personne ne peut détenir, directement ou indirectement, plus de 25 % du capital d'une SOFICA. Aucune augmentation du capital ne peut être agréée lorsque la limite de 25 % est franchie.

Cette disposition n'est plus applicable après l'expiration d'un délai de cinq années à compter du versement effectif de la première souscription au capital agréée.

20. Droits détenus indirectement. Conformément à l'article 46 quindecies C de l'annexe III au CGI, les droits détenus indirectement dans une SOFICA s'entendent de ceux qui sont détenus :

- par l'intermédiaire d'une chaîne de participation ;

- par les personnes physiques ou morales qui ont entre elles des liens de nature à établir une véritable communauté d'intérêts.

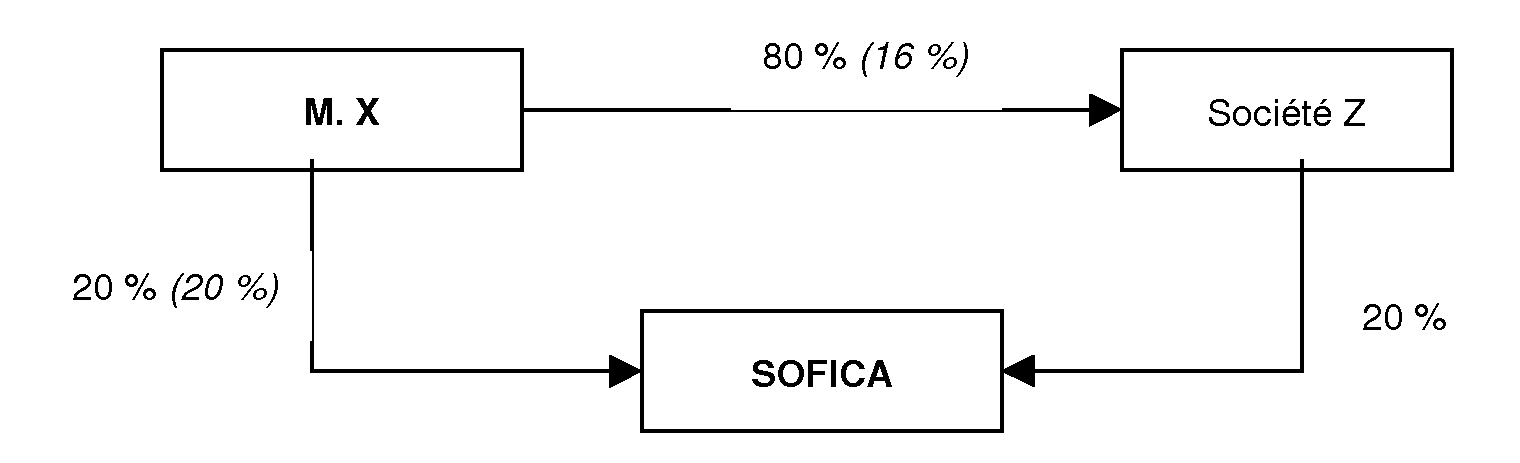

21. Droits détenus par l'intermédiaire d'une chaîne de participation. Dans ce cas, le pourcentage de détention est calculé en multipliant entre eux les taux de participation successifs.

Exemple : M. X détient 20 % du capital d'une SOFICA et 80 % du capital d'une société Z ; la société Z détient elle-même 20 % du capital de la SOFICA. M. X. détient directement et indirectement 36 % du capital de la SOFICA (détention directe : 20 % + détention indirecte : 80 % × 20 % = 16 %).

22. Droits détenus par des personnes physiques ou morales qui ont, entre elles, des liens de nature à établir une véritable communauté d'intérêts. Une véritable communauté d'intérêts existe entre plusieurs personnes qui sont unies étroitement, soit par des liens financiers (liens financiers étroits entre une ou plusieurs sociétés et des personnes physiques, liens financiers étroits entre deux ou plusieurs sociétés), soit par des liens personnels, soit enfin par des liens économiques.

Il est précisé qu'une communauté d'intérêts est présumée exister entre deux ou plusieurs sociétés lorsqu'une même société détient directement ou par personne interposée la majorité (plus de 50 %) du capital social de l'autre ou des autres ou lorsqu'elles sont placées l'une et l'autre, directement ou par personne interposée, sous le contrôle d'une même tierce entreprise.

Exemples :

- liens financiers étroits : une société A contrôle 80 % du capital de deux autres sociétés B et C qui possèdent chacune 20 % du capital d'une même SOFICA. Les sociétés A, B et C sont unies par une véritable communauté d'intérêts. Elles détiennent ensemble 40 % du capital de la SOFICA ;

- liens personnels étroits : M. X détient 10 % du capital d'une SOFICA. Mme X, son épouse, et Mlle X, sa fille, possèdent, chacune 20 % du capital de la même SOFICA. En raison de la communauté d'intérêts qui les unit, M. X, Mme X et Mlle X sont considérés comme une seule personne détenant indirectement 50 % du capital de la SOFICA ;

- liens économiques étroits : une société A détient 20 % du capital d'une SOFICA. La société B détient également 20 % de la même SOFICA. La société A, fournisseur exclusif de la société B, intervient dans la gestion de la société B et dans les conditions de commercialisation de ses produits. Dans ce cas, les sociétés A et B sont considérées comme unies par une véritable communauté d'intérêts. Elles sont donc considérées comme une seule personne détenant indirectement 40 % de la SOFICA.