SECTION 1 PRODUITS DE LA PROPRIÉTÉ INDUSTRIELLE

SECTION 1

Produits de la propriété industrielle

1La définition des droits de la propriété industrielle est donnée ci-avant DB 5 G 1143 .

Le régime fiscal des produits qui y sont attachés est défini aux articles 93-2 , 93 quater -I, 2ème alinéa, 93 quater-I bis et 93 quater-I ter du CGI.

A. PRODUITS CONCERNÉS

2L'article 93 quater-I du CGI rend les dispositions de l'article 39 terdecies du même code applicables à l'ensemble des produits de la propriété industrielle mentionnés par ce texte, quelle que soit la qualité de leur bénéficiaire.

Compte tenu des termes du texte légal, l'application du régime défini à l'article 39 terdecies du CGI concerne tous les inventeurs ou leurs héritiers, ainsi que les particuliers qui ont acquis des brevets à titre onéreux ou gratuit.

Il concerne également les produits retirés par un inventeur salarié de l'exploitation des inventions autres que les « inventions de services » (cf. DB 5 G 1143, n° 3 ).

I. Produits définis par l'article 39 terdecies du CGI

1. Produits concernés.

3Le champ d'application de l'article 39 terdecies du CGI est limité aux produits résultant :

- de la cession de brevets ou d'inventions brevetables ;

- de la concession de licences d'exploitation des mêmes éléments ;

- sous certaines conditions, de la cession ou de la concession des procédés de fabrication industriels (cf. ci-avant DB 5 G 1143 ).

2. Opérations concernées.

4Le régime prévu à l'article 39 terdecies-1 s'applique aux opérations de cession ou de concession.

La cession s'entend de toute opération à titre onéreux entraînant la sortie des éléments en cause du patrimoine du cédant.

La concession d'une licence d'exploitation est le contrat par lequel le titulaire d'un brevet concède à une personne, en tout ou partie, la jouissance de son droit d'exploitation moyennant le paiement d'une redevance.

La concession peut :

- être exclusive ou non ;

- être conclue pour l'ensemble du ou des territoires pour lesquels l'invention bénéficie d'une protection juridique, ou pour une partie de ceux-ci seulement ;

- porter sur la totalité des droits ou sur certains éléments seulement (par exemple, la concession pourrait ne concerner que certaines applications d'un brevet seulement).

Lorsque le contrat porte à la fois sur des éléments entrant dans le champ d'application de l'article 39 terdecies-1 du CGI et sur des éléments qui n'entrent pas dans le champ d'application de ce dispositif, le régime prévu à l'article 39 terdecies-1 du CGI ne concerne que les éléments qui satisfont aux conditions posées par le texte (voir n° 9 et DB 4 B 2221, n° 43 ).

II. Autres produits de la propriété industrielle

5Les produits qui ne sont pas visés à l'article 39 terdecies du CGI proviennent notamment :

- de la cession ou de la concession de marques de fabrique, de certains procédés ou formules de fabrication ;

- de la cession ou de la concession de dessins ou de modèles.

B. RÈGLES D'IMPOSITION

I. Produits de la propriété industrielle définis à l'article 39 terdecies du CGI

6Les sommes perçues à ce titre sont soumises à l'impôt sur le revenu dans la catégorie des bénéfices non commerciaux, mais sont taxées au taux des plus-values à long terme prévu à l'article 39 quindecies-I du CGI, soit actuellement 16 % 1 .

Le régime des plus-values à long terme ne s'applique pas en principe aux brevets, inventions brevetables ou procédés de fabrication industriels qui ne présentent pas le caractère d'éléments de l'actif immobilisé ou ont été acquis à titre onéreux depuis moins de deux ans (CGI, article 39 terdecies-1 , dernier alinéa).

Cela étant, les droits de propriété industrielle que les personnes physiques détiennent, soit en qualité d'inventeurs indépendants, soit après les avoir acquis à titre onéreux ou à titre gratuit, ne constituent pas un moyen d'exploitation, à la différence de ceux détenus par les entreprises industrielles et commerciales 2 . Ils n'ont donc pas la nature d'éléments d'actif affectés à l'exercice d'une profession non commerciale.

Il est admis que cette circonstance n'est pas de nature à priver les intéressés de l'application des dispositions de l'article 39 terdecies-1 du CGI, pour l'imposition des produits de la cession ou de la concession de licences d'exploitation des éléments de propriété industrielle définis par ce texte.

De même, il n'y a pas lieu de s'attacher à la date d'entrée dans le patrimoine des droits de propriété industrielle dès lors que ceux-ci ont été découverts ou mis au point par le cédant ou lui ont été cédés à titre gratuit (DB 4 B 2221, n° 40 ).

En revanche, lorsque les droits de la propriété industrielle ont été acquis à titre onéreux, les produits retirés de la cession ou de la concession de licences d'exploitation de ces droits ne peuvent bénéficier du régime des plus-values à long terme qu'à partir de l'expiration d'un délai de deux ans à compter de leur date d'acquisition. Les produits perçus avant l'expiration de ce délai sont soumis au barème progressif de l'impôt sur le revenu.

1. Cession des droits.

a. Produit imposable.

7Le régime prévu à l'article 39 terdecies-1 du CGI s'applique au produit de la cession.

Le produit est imposable l'année de son encaissement 3 ,

Le prix de cession s'entend de la valeur de la contrepartie reçue par le cédant ; il correspond à la somme acquise au vendeur en cas de vente, à la valeur réelle des biens reçus en cas d'échange, et à la valeur réelle des titres reçus en rémunération en cas d'apport.

Seules les sommes nettes sont soumises à l'impôt. Il convient de déduire du prix de cession :

- d'une part, les frais nécessités par la recherche et la mise au point du brevet ou les dépenses payées pour son acquisition diminuées, le cas échéant, lorsque l'élément était inscrit à l'actif professionnel, des amortissements pratiqués ;

- d'autre part, les frais exposés, le cas échéant, pour la maintenance ou l'amélioration de l'invention.

Si les sommes ainsi déduites excédent le prix de cession, la perte correspondante est imputable, le cas échéant, sur les autres revenus de la propriété industrielle perçus par le contribuable au cours de l'année d'imposition (en cas de constatation d'un déficit, se reporter aux n°s 31 et suivants ci-après).

8Cela dit, le produit imposable est égal au prix de cession :

- lorsque les dépenses mentionnées au n° 7 ont déjà été déduites du bénéfice non commercial imposable au fur et à mesure de leur paiement ;

- lorsque, exceptionnellement, le brevet a été immobilisé et est totalement amorti au moment de la cession.

9 Cas particulier : contrats globaux portant sur un ensemble d'éléments, brevetables ou non, et des prestations d'assistance technique.

Différentes situations sont susceptibles d'être rencontrées.

1. Le contrat permet de distinguer le prix de vente de chaque élément fransféré et de chaque prestation.

Dans ce cas, il y a lieu de retenir ce prix de vente pour le calcul du produit de la cession des seuls éléments de la propriété industrielle qui entrent dans le champ d'application du régime prévu à l'article 39 terdecies-1 du CGI.

2. Le contrat prévoit un prix de vente global.

Dans cette situation, dès lors que le régime prévu à l'article 39 terdecies-1 du CGI ne s'applique qu'à une partie des éléments transférés aux termes du contrat, il est nécessaire de faire une ventilation du prix de vente global (voir DB 4 B 2221, n° 47 ).

b. Sort de la plus-value à long terme.

10Celle-ci est susceptible :

- de se compenser avec les moins-values à long terme de l'exercice ;

- de s'imputer au franc le franc sur le déficit de l'exercice, et les déficits reportables des exercices antérieurs ;

- de s'imputer sur les moins-values à long terme constatées au cours des dix exercices antérieurs, et qui n'ont pas encore été imputées.

Les plus-values nettes à long terme en cause sont soumises au taux de 16 %.

2. Concession d'une licence d'exploitation.

11L'article 39 terdecies-1 du CGI prévoit que c'est le « résultat net » de la concession de licences d'exploitation des droits de la propriété industrielle qui est soumis au régime des plus-values à long-terme.

Le « résultat net » correspond au résultat de la gestion de la concession.

a. Résultat de la concession.

1° Recettes entrant dans la composition du résultat net de la concession.

12Les recettes à prendre en considération pour le calcul du « résultat net » de la concession sont constituées par les redevances contractuelles perçues au cours de l'année d'imposition.

13 Cas particulier : Contrats portant sur un ensemble d'éléments, dont seulement certains d'entre eux sont des brevets ou des inventions brevetables.

Il y a lieu de faire application des principes exposés au n° 9 .

2° Dépenses entrant dans la composition du résultat net de la concession.

14Le « résultat net » en cause est le résultat de la gestion de la concession, net des charges correspondantes.

Dès lors, il y a lieu de distinguer les éléments suivants.

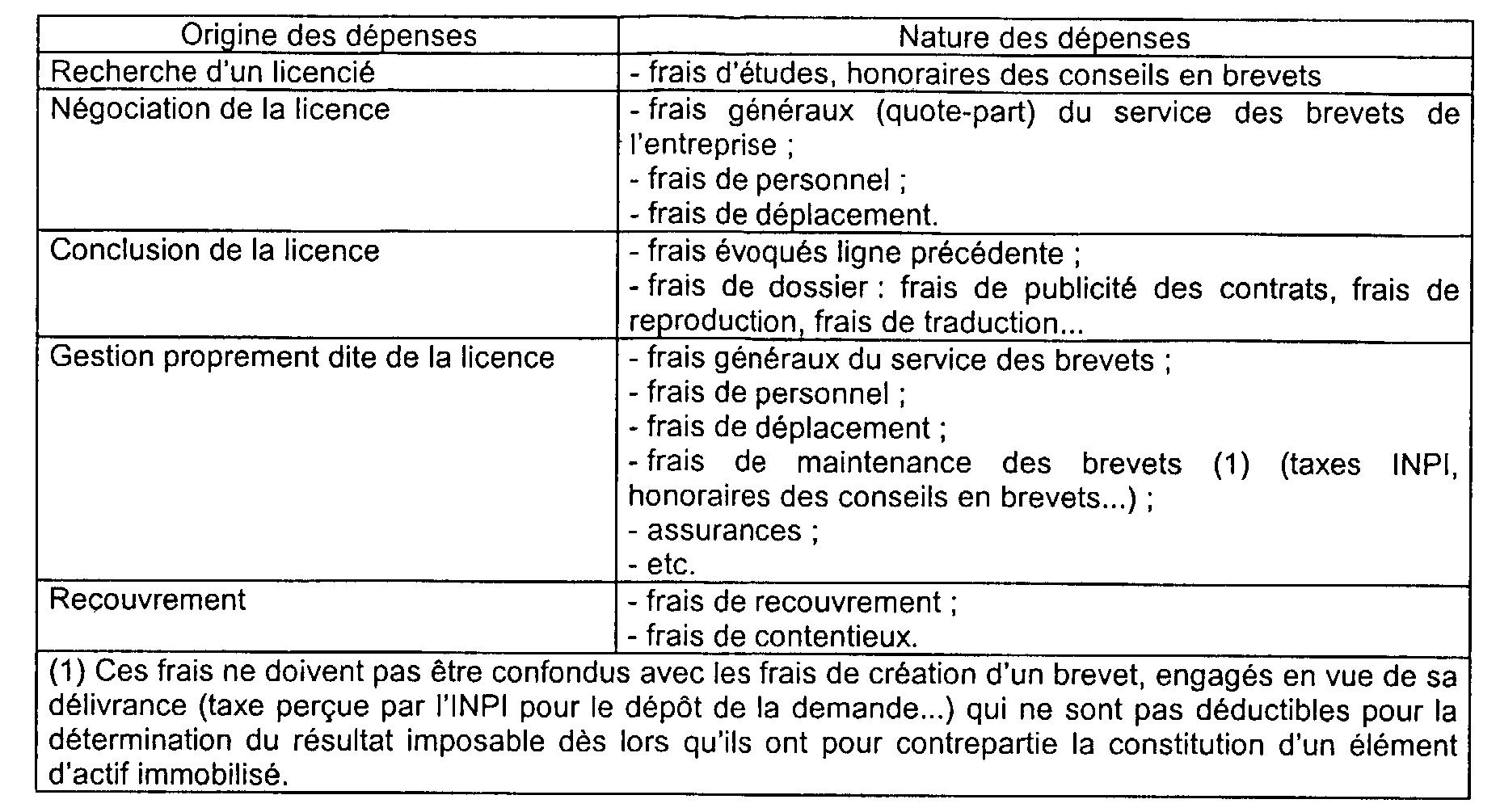

•Dépenses relatives à la gestion de la concession.

Ces dépenses sont prises en compte pour la détermination du résultat net de la concession ; en pratique, il s'agit notamment des dépenses suivantes :

• Dépenses de recherche.

Les dépenses de recherche qui ont déjà été déduites du bénéfice imposable ne sont pas retenues pour la détermination du « résultat net » de cette concession soumis au régime des plus-values à long terme.

b. Régime fiscal applicable au « résultat net » de la concession.

15Le résultat net est égal à la différence entre les redevances provenant de la concession et les charges de gestion correspondantes. Il est imposable selon le régime des plus-values à long terme dans les conditions exposées aux n° 10 .

3. Exclusion du régime en cas de liens de dépendance entre le concédant et l'entreprise concessionnaire.

16En application des dispositions de l'article 39 terdecies-1 bis du CGI, le régime des plus-values à long terme ne s'applique pas lorsque les redevances ont été admises en déduction pour l'assiette de l'impôt sur le revenu ou de l'impôt sur les sociétés de l'entreprise concessionnaire et qu'il existe des liens de dépendance entre le concédant et l'entreprise concessionnaire.

En pratique, de tels liens sont réputés exister lorsque l'inventeur détient directement ou par personne interposée la majorité du capital social ou exerce en fait le pouvoir de décision dans l'entreprise concessionnaire (voir DB 4 B 2221, n°s 61 à 85 ). Dans ce cas, les produits en cause sont soumis à l'impôt sur le revenu dans la catégorie des bénéfices non commerciaux par application du barème progressif.

Toutefois, cette exclusion est écartée temporairement et sous certaines conditions, lorsqu'un inventeur, personne physique, concède une licence exclusive d'exploitation de brevets qu'il a déposés à une entreprise créée à cet effet à compter du 1er janvier 1984 (cf. ci-après, n°s 39 et suiv. ).

17 Cas particulier : Sommes perçues en contrepartie d'une cession de brevet réalisée avant le 1er janvier 1977.

Sous le régime applicable avant l'entrée en vigueur de la loi n° 76-660 du 19 juillet 1976, les sommes encaissées par les inventeurs qui cédaient leurs brevets, sans conserver aucun droit sur ces brevets et sans participer directement ou indirectement à leur exploitation, étaient exonérées d'impôt. La circonstance que le prix déterminé, fixé pour la cession du brevet, ait fait l'objet d'un paiement fractionné, échelonné sur plusieurs années, ne rendait pas à elle seule l'impôt exigible, dès lors que ces modalités de paiement étaient prévues au contrat et n'impliquaient pas une participation de l'inventeur aux produits réels de l'exploitation du brevet. En revanche, lorsque la vente d'un brevet était consentie moyennant le paiement de redevances proportionnelles, soit au chiffre d'affaires du cessionnaire, soit au nombre d'objets fabriqués ou vendus, le cédant était censé participer à l'exploitation du brevet et les redevances perçues constituaient pour lui un revenu imposable. La même distinction doit être opérée à l'égard des sommes perçues depuis le 1er janvier 1977, mais qui proviennent de cessions de brevets consenties avant cette date. Les redevances proportionnelles sont soumises à l'impôt au taux de droit commun. Par contre, les annuités correspondant à un prix de cession payé par fractions n'entrent pas dans le champ d'application de l'impôt, dès lors qu'elles trouvent leur origine dans une opération dont les produits étaient exonérés à la date de sa réalisation.

II. Report d'imposition du produit résultant de l'apport d'un brevet, d'une invention brevetable ou d'un procédé de fabrication industriel à une société chargée de l'exploiter

18L'article 103 de la loi de finances pour 1997 (loi n° 96-1181 du 30 décembre 1996), codifié à l'article 93 quater-I ter du CGI, permet aux inventeurs personnes physiques imposables dans la catégorie des bénéfices non commerciaux qui apportent un brevet, une invention brevetable ou un procédé de fabrication industriel à une société chargée de l'exploiter, de demander le report de l'imposition de la plus-value réalisée à cette occasion jusqu'à la cinquième année suivant celle de l'apport ou jusqu'à la date de la cession ou du rachat des droits sociaux reçus en rémunération de l'apport si elle est antérieure.

Ce dispositif s'applique aux apports effectués à compter du 1er janvier 1997.

1. Champ d'application.

a. Personnes concernées.

19Le dispositif prévu à l'article 93 quater-1 ter du CGI concerne uniquement les inventeurs personnes physiques qui sont imposables au titre des bénéfices non commerciaux.

Seul l'inventeur peut bénéficier de ce dispositif. Les personnes physiques qui ont acquis les droits de propriété industrielle à titre onéreux ou à titre gratuit, notamment les héritiers de l'inventeur, en sont exclus.

De même, le dispositif de report d'imposition n'est pas applicable lorsque les droits sont inscrits à l'actif d'une entreprise imposable dans la catégorie des bénéfices industriels et commerciaux.

1 Ce taux est de 11 % en Guadeloupe, Martinique et Réunion et de 9 % en Guyane. Il ne tient pas compte des prélèvements sociaux et de la contribution sociale généralisée.

2 Pour les inventeurs indépendants, l'invention constitue le produit même de leur l'activité de création.

3 L'article 93 quater-I ter du CGI permet toutefois aux inventeurs personnes physiques imposables dans la catégorie des bénéfices non commerciaux qui apportent un brevet, une invention brevetable ou un procédé de fabrication industriel à une société chargée de l'exploiter, de demander le report de l'imposition de la plus-value réalisée à cette occasion (voir n°s 17 et suivants ).