SECTION 1 PRODUITS DE LA PROPRIÉTÉ INDUSTRIELLE

b. Frais ouvrant droit à imputation sur le revenu global.

34Seule la fraction du déficit correspondant aux frais de prise de brevet et de maintenance est déductible du revenu global, à l'exclusion, par conséquent, de la part du déficit provenant des autres frais tels que les frais de recherche ou de mise au point de l'invention.

Les frais occasionnés par la prise d'un brevet, s'entendent, notamment :

- des honoraires versés aux conseils en brevets d'invention et aux mandataires auprès de l'Institut national de la propriété industrielle (INPI) en vue de l'obtention des titres ;

- des honoraires versés aux mandataires chargés du dépôt du brevet à l'étranger ;

- des frais de traduction, le cas échéant ;

- des taxes diverses perçues au profit de l'INPI pour la délivrance des brevets et au profit des États étrangers qui assurent la protection de l'invention sur leur territoire.

Parmi les taxes perçues au profit de l'INPI, on peut citer : la taxe versée au moment du dépôt de la demande du brevet qui couvre la première annuité de maintenance, la taxe d'avis documentaire, la taxe de renouvellement de délai, la taxe de délivrance et d'impression des fascicules.

Les frais de maintenance sont limités, en principe au montant de la taxe annuelle pour le maintien en vigueur des titres. Mais il y a lieu d'admettre également au titre de ces frais, les rémunérations versées aux conseils chargés de la surveillance des brevets et du paiement de la taxe annuelle de maintien en vigueur.

c. Constatation du déficit déductible du revenu global.

1° Obligation de déclaration.

35Il est rappelé qu'en matière de bénéfices non commerciaux, aucun déficit ne peut normalement être constaté ni dans le cadre de l'évaluation administrative 1 (cf. toutefois, DB 5 G 3331, n° 4), ni dans celui du régime déclaratif spécial (cf. DB 5 G 32 ).

Il s'ensuit que, pour prétendre à l'imputation du déficit subi dans le cadre de son activité, l'inventeur doit souscrire la déclaration des bénéfices non commerciaux relative au régime de la déclaration contrôlée prévue par l'article 97 du CGI.

2° Ventilation du déficit.

36Par note jointe à la déclaration de résultat n° 2035, l'inventeur doit faire apparaître en les distinguant :

- les frais de prise de brevet et de maintenance ;

- les autres frais déductibles dans le cadre de l'activité d'inventeur.

Par ailleurs, le déficit engendré par ces frais doit être ventilé entre :

- la part du déficit correspondant aux frais visés à l'article 156-I bis du CGI qui est déductible du revenu global ;

- la part du déficit provenant des autres frais qui est seulement imputable sur les bénéfices tirés d'activités semblables dans les conditions fixées à l'article 156-I-2° du CGI. À cet égard, il est rappelé que ce déficit peut être imputé sur les bénéfices retirés de toutes les activités non commerciales à caractère non professionnel, y compris celles n'ayant aucun rapport avec l'activité d'inventeur.

Bien entendu, les frais de prise de brevet et de maintenance payés au cours de l'année d'imposition s'imputent, avant toute déduction sur le revenu global, sur les bénéfices tirés d'activités semblables réalisés au cours de la même année. Il en est ainsi même s'il s'agit de bénéfices provenant de l'exploitation de droits de propriété industrielle taxables au taux de 16 % des plus-values à long terme (cession de brevets ou concession de licences d'exploitation).

Si ces bénéfices ne sont pas suffisants pour absorber les frais de prise de brevet et de maintenance, l'excédent constitue un déficit déductible du revenu global de l'inventeur.

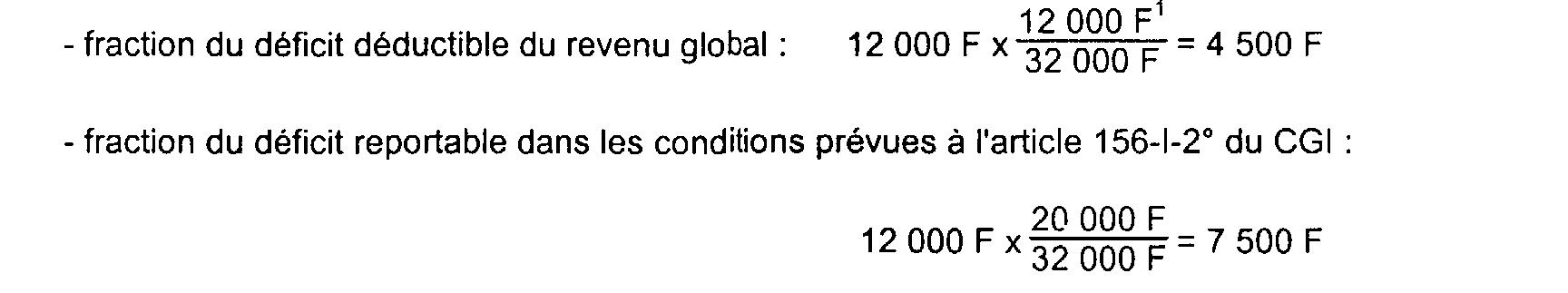

Toutefois, si après imputation globale des frais de prise de brevet et de maintenance et des frais de recherche ou de mise au point - y compris ceux afférents au déficit reportable des années antérieures - l'inventeur constate un déficit catégoriel, le déficit est réputé provenir des deux catégories de frais proportionnellement à leurs montants respectifs.

37 Exemple. - En 1999, un inventeur supporte 10 000 F de frais pour la prise d'un brevet, 2 000 F de frais de maintenance d'un brevet antérieur et 20 000 F de frais pour la mise au point d'une invention nouvelle. Par ailleurs, il perçoit, au cours de la même année, 20 000 F pour la concession de la licence d'exploitation du brevet déposé antérieurement.

Le déficit catégoriel est égal à : 20 000 F - (10 000 F + 2 000 F + 20 000 F), soit 12 000 F.

Ventilation du déficit : 2

Remarque. - Bien entendu, il ne sera tenu compte que des seuls frais appuyés de pièces justificatives.

d. Modalités d'imputation du déficit sur le revenu global.

38Le déficit (ou la fraction du déficit) visé par l'article 156-1 bis du CGI est déductible du revenu global de l'année de la prise du brevet et des neuf années suivantes.

Les modalités de déduction prévues par le texte légal sont identiques à celles du droit commun (CGI, art. 156-I) sous réserve des règles particulières suivantes :

- le déficit catégoriel est déductible du revenu global de l'année de prise du brevet et reportable sur les années suivantes jusqu'à la neuvième inclusivement (au lieu de la cinquième) ;

- le délai de report de neuf ans ne court pas, comme dans le régime de droit commun, à compter de l'année suivant celle au cours de laquelle le déficit a été constaté, mais à compter de l'année suivant celle de la prise du brevet (ou du dépôt de la demande si le brevet est délivré à une date postérieure).

Ainsi, en cas de dépôt d'un brevet en 1989, le déficit provenant des frais de maintenance acquittés au cours de l'année 1998 n'a pu, si le revenu global de la même année s'est avéré insuffisant pour permettre l'imputation, être reporté sur le revenu global de 1999. Il sera, par contre, imputé, dans les conditions prévues à l'article 156-I-2° du CGI sur les revenus de même nature des années 1999 à 2003. Enfin, d'une manière générale, il sera tenu compte, sans condition d'antériorité, des déficits qui n'ont pu être imputés pour la détermination du profit tiré de la cession ou de la concession du brevet dans le délai légal.

V. Concession d'une licence exclusive d'exploitation à une entreprise créée à cet effet

39Il résulte des dispositions combinées des articles 39 terdecies-I bis et 93 quater-I du CGI que les redevances provenant de concessions de licences d'exploitation de brevets, sont exclues du régime des plus-values à long terme, lorsqu'elles ont été admises en déduction pour l'assiette de l'impôt sur le revenu ou de l'impôt sur les sociétés de l'entreprise concessionnaire et qu'il existe des liens de dépendance entre cette dernière et le concédant.

40Toutefois, afin d'encourager le dépôt de brevets et de permettre d'en assurer une exploitation industrielle plus efficace, le législateur a adopté une mesure visant à écarter temporairement, et sous certaines conditions, l'application de ces dispositions.

41L'article 93 quater-I bis du CGI prévoit en effet que lorsqu'un inventeur, personne physique, concède une licence exclusive d'exploitation de brevets qu'il a déposés à une entreprise créée à cet effet à compter du 1er janvier 1984, les dispositions du I bis de l'article 39 terdecies du CGI ne s'appliquent pas l'année de la création de cette entreprise et les deux années suivantes à condition que pendant cette période, l'exploitation des droits concédés représente au moins la moitié du chiffre d'affaires de l'entreprise.

1. Champ d'application.

a. Personnes concernées.

42Le dispositif prévu à l'article 93 quater-1 bis du CGI concerne les inventeurs, personnes physiques, relevant de l'impôt sur le revenu au titre des bénéfices non commerciaux.

Par suite, sont notamment exclus de ce dispositif :

- les entreprises individuelles et les sociétés qui relèvent de l'impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux ou des bénéfices agricoles ;

- les sociétés de personnes imposables au titre des bénéfices non commerciaux ;

- les particuliers qui ont acquis des brevets à titre onéreux ou gratuit, tels notamment les héritiers de l'inventeur.

b. Opérations visées.

43Les dispositions de l'article 93 quater-1 bis du CGI ne sont applicables qu'en cas de concession de licence exclusive d'exploitation de brevets déposés par l'inventeur concédant.

Pour entrer dans le champ d'application de ce texte, les concessions de licences doivent donc répondre à quatre critères :

- la concession doit porter sur une licence d'exploitation de brevet ;

- le dépôt de la demande de brevet doit avoir été effectué par l'inventeur ;

- la licence d'exploitation doit être exclusive ;

- la concession doit être consentie à une entreprise créée par l'inventeur pour exploiter le brevet.

1° La concession de licence exclusive d'exploitation doit porter sur un brevet.

44Sont donc seuls concernés les droits bénéficiant d'une protection légale, tant en France qu'à l'étranger. Par suite, il y a lieu d'exclure, pour l'application de l'article 93 quater-I bis du CGI, toutes conventions relatives à l'exploitation de procédés ou de techniques non juridiquement protégés.

En outre, il est fait observer que ledit article vise les brevets déposés, c'est-à-dire ceux pour lesquels l'inventeur a obtenu effectivement un titre de propriété industrielle délivré par l'autorité compétente du pays concerné. Dès lors, les concessions de licence portant sur des inventions seulement susceptibles d'être brevetées ne peuvent ouvrir droit au bénéfice de ce régime.

2° Le dépôt de la demande de brevet doit avoir été effectué par l'inventeur concédant.

45Il en résulte que le nouveau dispositif ne peut s'appliquer :

- lorsque la demande de brevet a été déposée par les héritiers de l'inventeur, que ce brevet leur ait été transmis à l'occasion d'une succession ou d'une donation-partage ;

- lorsque le brevet a été acquis auprès d'un tiers.

3° La licence concédée doit présenter un caractère exclusif.

46La condition d'exclusivité posée par l'article 93 quater-1 bis du CGI implique, pour le titulaire des droits concédés, l'engagement de ne pas consentir d'autres concessions portant sur le même brevet, et de renoncer à son droit personnel d'exploiter lui-même ledit brevet.

Par suite, la concession doit en principe être consentie à titre définitif, c'est-à-dire jusqu'à l'expiration de la durée de validité du brevet correspondant et, s'agissant de droits de propriété industrielle juridiquement protégés par une législation nationale déterminée, l'étendue du dessaisissement doit couvrir l'ensemble du territoire sur lequel cette législation est applicable.

Toutefois, la condition d'exclusivité est considérée comme remplie :

- lorsque la limitation des droits du licencié ne résulte que de simples clauses de sauvegarde, notamment de celles prévoyant le retrait de la concession en cas de production insuffisante ;

- même si le dessaisissement du concédant n'est pas définitif, dès lors que le bénéficiaire de la concession est mis à même d'exploiter utilement le brevet pendant une durée suffisante.

En revanche, l'article 93 quater-I bis du CGI ne s'applique pas aux concessions de licences d'exploitation par lesquelles le titulaire se dessaisit pour un secteur géographique déterminé ou pour une application particulière.

4° La concession doit être consentie à une entreprise créée par l'inventeur pour exploiter le brevet.

47Il résulte expressément de l'article 93 quater-I bis du CGI que l'exploitation du brevet doit être assurée de façon exclusive par une entreprise créée à cet effet par l'auteur de l'invention, ce qui exclut du bénéfice de la nouvelle mesure le cas où l'inventeur concède une licence d'exploitation à une entreprise déjà existante. Dans cette situation, il y aura lieu de continuer à faire application des règles actuellement prévues par l'article 93 quater-I du CGI.

Les conséquences de cette dernière condition, ainsi que les modalités d'application de ces dispositions, sont développées ci-après, n°s 48 et suivants.

2. Modalités d'application.

48Ainsi qu'il a été précisé plus haut, les dispositions de l'article 93 quater-1 bis du CGI tendent à permettre l'application temporaire du régime des plus-values à long terme aux redevances perçues par un inventeur personne physique en contrepartie de la concession de licence exclusive d'exploitation de brevets à une entreprise créée, à cet effet, à compter du 1er janvier 1984. Le texte légal précise à cet égard que les dispositions de l'article 39 terdecies-1 bis du CGI ne s'appliquent pas à l'année de la création de l'entreprise concessionnaire et les deux années suivantes à condition que, pendant cette période, l'exploitation des droits concédés représente au moins la moitié du chiffre d'affaires de cette entreprise.

L'application de ce dispositif appelle des précisions tant en ce qui concerne les caractéristiques de l'entreprise concessionnaire que le régime fiscal des redevances perçues par le concédant.

a. Caractéristiques de l'entreprise concessionnaire.

1° II doit s'agir d'une entreprise nouvelle.

49L'article 93 quater-I bis du CGI prévoit expressément que l'entreprise concessionnaire doit avoir été créée, à compter du 1er janvier 1984, pour l'exploitation du brevet concédé.

• Date de création de l'entreprise concessionnaire.

50La date de création de l'entreprise concessionnaire s'entend de celle du début d'activité de cette entreprise. Elle est mentionnée sur la déclaration d'existence que l'entreprise doit souscrire en application de l'article 286 du CGI. Bien entendu, il appartient au service de contrôler l'exactitude de la date ainsi indiquée par l'entreprise.

À titre de règle pratique, dans la mesure où celle-ci est favorable aux entreprises et sauf preuve contraire, l'entreprise nouvelle est présumée créée à partir du 1er janvier 1984 si la déclaration d'existence qu'elle doit souscrire dans les quinze jours du début d'activité, en exécution de l'article 286 du CGI est parvenue au service après le 31 décembre 1983. Toutefois, les entreprises ont la possibilité d'apporter la preuve, par tous moyens, de la date de leur création lorsque l'application de cette règle leur est défavorable.

• Création d'une activité nouvelle.

51Il résulte des dispositions de l'article 93 quater-I bis du CGI que l'entreprise concessionnaire doit avoir été créée pour l'exploitation du brevet dont la licence exclusive d'exploitation lui a été concédée par l'inventeur. L'entreprise concessionnaire doit, par suite, exercer une activité réellement nouvelle liée à l'exploitation exclusive du brevet.

Cette condition implique que le brevet n'ait pas fait l'objet d'une exploitation antérieure par un tiers.

1 Le régime de l'évaluation administrative est supprimé à compter de l'imposition des revenus de 1999.

2 Montant des frais de prise de brevet et de maintenance payés en 1999.