TITRE 6 RÉGIMES PARTICULIERS

TITRE 6

RÉGIMES PARTICULIERS

AVERTISSEMENT

La présente documentation tient compte de la législation et de la réglementation en vigueur, ainsi que des solutions intervenues aux dates des 1er mars 1995 (titre 2 - chapitre 1), 30 octobre 1996 (titre 2 - chapitre 2, titres 3, 4, 5) et 12 juillet 1997 (titre 6).

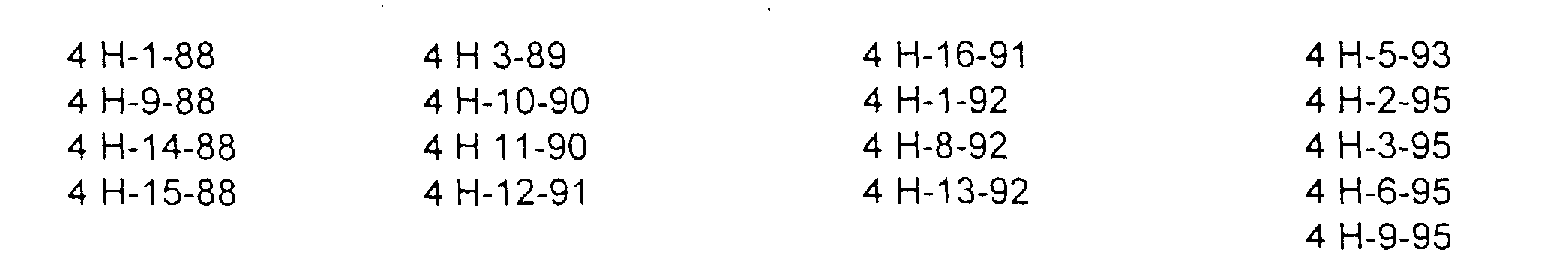

Le titre 6 intègre notamment les BOI suivants :

En conséquence, ceux-ci peuvent être archivés.

CHAPITRE PREMIER

COLLECTIVITÉS PUBLIQUES OU PRIVÉES AUTRES QUE LES SOCIÉTÉS

TEXTES

EXTRAITS DU CODE GÉNÉRAL DES IMPÔTS

(Législation applicable au 11 avril 1997)

Art. 206.

5. Sous réserve des exonérations prévues aux articles 1382 et 1394, les établissements publics, autres que les établissements scientifiques, d'enseignement et d'assistance, ainsi que les associations et collectivités non soumis à l'impôt sur les sociétés en vertu d'une autre disposition sont assujettis audit impôt en raison :

a. de la location des immeubles bâtis et non bâtis dont ils sont propriétaires, et de ceux auxquels ils ont vocation en qualité de membres de sociétés immobilières de copropriété visées à l'article 1655 ter [Voir l'article 46 quater-0 A de l'annexe III].

b. de l'exploitation des propriétés agricoles ou forestières ;

c. des revenus de capitaux mobiliers dont ils disposent, à l'exception des dividendes des sociétés françaises, lorsque ces revenus n'entrent pas dans le champ d'application de la retenue à la source visée à l'article 11 9 bis ; ces revenus sont comptés dans le revenu imposable pour leur montant brut ;

d. des dividendes des sociétés immobilières et des sociétés agréées visées aux 3° ter à 3° sexies de l'article 208 et à l'article 208 B perçus à compter du 1er janvier 1987. Ces dividendes sont comptés dans le revenu imposable pour leur montant brut.

5 bis. Les associations intermédiaires agréées en application de l'article L. 128 du code du travail et les associations de services aux personnes, agréées en application de l'article L. 129-1 du même code, sont soumises à l'impôt sur les sociétés dans les conditions prévues au 5.

Art. 208 ter. - Les collectivités imposables en vertu du 5 de l'article 206 n'ont pas à comprendre dans leurs revenus imposables :

a. Les intérêts des sommes inscrites sur les livrets de caisse d'épargne [Voir l'article 46 quater-0 B de l'annexe III], sur les comptes d'épargne-construction, mentionnés aux articles L 315-19 à L 315-32 du code de la construction et de l'habitation et sur les comptes d'épargne-crédit mentionnés aux articles L 315-8 à L 315-18 du même code ;

b. Dans les conditions et sous les réserves prévues par le 1° de l'article 133, les intérêts, arrérages et autres produits des emprunts non négociables contractés par les régions, départements, communes, syndicats de communes et établissements publics ;

c. Même s'ils ne sont pas représentés par des titres négociables, les produits des emprunts visés au 4° de l'article 138 et à l'article 146 quater.

Art. 208 ter A. - Les caisses locales de crédit agricole mutuel imposables en application du 2° du 6 de l'article 206 ne comprennent pas dans leur revenu imposable les intérêts versés aux parts sociales qu'elles détiennent dans le capital des caisses auxquelles elles sont affiliées.

Art. 208 ter B. - I. Les intérêts des sommes inscrites aux comptes spéciaux sur livrets ouverts, dans des conditions définies par décret, par les caisses de crédit mutuel adhérentes à la confédération nationale du crédit mutuel au nom des organismes énumérés au Il sont soumis au prélèvement sur les produits de placements à revenu fixe selon les modalités prévues au II bis de l'article 125 A.

Les organismes qui reçoivent de tels intérêts n'ont pas à les comprendre dans leurs revenus imposables.

II. Peuvent bénéficier des dispositions du I :

1° Les associations à but non lucratif régies par la loi du 1er juillet 1901 ou régies par la loi locale maintenue en vigueur dans les départements du Bas-Rhin, du Haut-Rhin et de la Moselle ;

2° Les organismes sans but lucratif à caractère cultuel ;

3° Les syndicats professionnels et leurs unions visés au chapitre 1er du titre 1er du livre IV du code du travail ;

4° Les comités d'entreprise.

Art. 219 bis. - I. Par dérogation aux dispositions de l'article 219, le taux de l'impôt sur les sociétés est fixé à 24 % en ce qui concerne les revenus visés au 5 de l'article 206, perçus par les établissements publics, associations et collectivités sans but lucratif.

Toutefois, ce taux est fixé à 10 % en ce qui concerne :

a. Les produits des titres de créances mentionnés au 1° bis du III bis de l'article 125 A ;

b. Les revenus des titres émis à compter du 1er janvier 1987 tels qu'ils sont définis aux articles 118, 119, 238 septies A, 238 septies B et 238 septies E ;

c. Les dividendes mentionnés au d du 5 de l'article 206.

Les dispositions des premier et deuxième alinéas ne s'appliquent pas aux revenus de l'espèce qui se rattachent à une exploitation commerciale, industrielle ou non commerciale.

L'impôt correspondant aux revenus taxés conformément aux dispositions des premier et deuxième alinéas est établi, le cas échéant, sous une cote distincte.

II. L'impôt établi conformément au I n'est pas mis en recouvrement si son montant annuel n'excède pas 1 000 F.

Si ce montant est compris entre 1 000 et 2 000 F, la cotisation fait l'objet d'une décote égale à la différence entre 2 000 F et ledit montant.

III L'impôt dû conformément au I par les fondations reconnues d'utilité publique est diminué d'un abattement de 100 000 F.

Art. 219 quater. - Par dérogation aux dispositions des 1 et 5 de l'article 206, du I de l'article 219 et du I de l'article 219 bis, les caisses de retraite et de prévoyance sont assujetties à l'impôt sur les sociétés au taux réduit de 10 % :

1° Sur le montant brut des intérêts et agios provenant des opérations de souscription, d'achat, de vente ou de pension de bons du Trésor en compte courant et autres effets publics ou privés, qu'elles réalisent sur le marché monétaire ou sur le marché hypothécaire ;

2° Sur le montant brut des intérêts des dépôts qu'elles effectuent.

Ces dispositions ne sont pas applicables aux fonds d'épargne retraite mentionnés au 11 de l'article 206.

ANNEXE III

Monuments historiques - Charges déductibles pour les organismes non lucratifs

Art. 46 quater-0 A. - Les dispositions des articles 41 F à 41 J sont applicables pour la détermination de la base de l'impôt sur les sociétés dû par les organismes non lucratifs visés au 5 de l'article 206 du CGI à raison des immeubles dont ils se réservent la jouissance.

Intérêts de livrets supplémentaires de caisses d'épargne

Art. 46 quater-0 B. - L'exonération prévue au a de l'article 208 ter du CGI n'est pas applicable aux intérêts des sommes inscrites sur les livrets supplémentaires que les caisses d'épargne ont été autorisées à ouvrir par le décret n° 65-1158 du 24 décembre 1965.

GÉNÉRALITÉS

Le régime d'imposition des revenus des collectivités publiques ou privées autres que les sociétés est différent selon que ces revenus se rattachent ou non à une exploitation ou à des opérations de caractère lucratif (cf. H 116 ).

Dans le premier cas, ces organismes sont généralement soumis à l'impôt sur les sociétés d'après les règles et taux de droit commun.

Dans le second cas, ces mêmes organismes sont soumis à l'impôt sur les sociétés à des taux réduits, mais seulement à raison de certains revenus limitativement énumérés.

Les organismes sans caractère lucratif peuvent bénéficier de revenus entrant dans l'un ou l'autre régime d'imposition.

L'existence de deux régimes d'imposition autonomes entraîne un certain nombre de conséquences, sur les différents plans de la nature des revenus imposables, de la détermination des bases imposables, du calcul de l'impôt, de l'établissement de l'imposition.