SOUS-SECTION 3 NOTIFICATION DES REDRESSEMENTS

SOUS-SECTION 3

Notification des redressements

1Aux termes de l'article L. 57 du LPF, les notifications de redressements doivent être motivées de manière à mettre le contribuable en état de pouvoir formuler ses observations ou faire connaître son acceptation.

L'administration invite en même temps l'intéressé à faire parvenir son acceptation ou ses observations dans un délai de trente jours à compter de la réception de cette notification (LPF, art. R*57-1 ).

La notification de redressements est soumise à certaines règles relatives :

- à la compétence des agents ayant qualité pour y procéder ;

- à la forme et aux modalités de la notification ;

- à l'identification du destinataire et à l'indication de son adresse ;

- au contenu de la notification.

A. AGENTS COMPÉTENTS POUR NOTIFIER LES REDRESSEMENTS (cf. DB 13 J 3 )

I. Compétence matérielle des agents

2Les agents des impôts appartenant à des corps des catégories A et B sont, aux termes du premier alinéa du I de l'article 350 terdecies de l'annexe III au CGI, seuls compétents pour fixer les bases d'impositions, liquider les impôts, taxes et redevances et notifier les redressements.

Ces opérations s'entendent de la conduite des procédures relatives à l'assiette, à la liquidation et au contrôle de ces impôts, taxes et redevances (contrôle sur pièces, investigations sur place, réception des contribuables ou de leur conseil...) et de la signature de tous actes administratifs y afférents (avis de vérification, mises en demeure, demandes d'éclaircissements et/ou de justifications, notifications de redressements, réponses aux observations du contribuable, lettres de motivation des pénalités, etc.).

3Par ailleurs, chaque fonctionnaire des impôts peut déléguer sa signature aux agents placés sous son autorité dans les conditions fixées par le directeur général des impôts (CGI, ann. Il, art. 410).

II. Compétence territoriale des agents

1. Principe : la compétence initiale.

4Les agents des impôts des catégories A et B peuvent exercer leurs attributions à l'égard des personnes physiques ou morales ou groupements de personnes de droit ou de fait qui ont déposé ou auraient dû déposer dans le ressort territorial du service déconcentré ou du service à compétence nationale 1 dans lequel ils sont affectés une déclaration, un acte ou tout autre document ainsi qu'à l'égard des personnes ou groupements qui, en l'absence d'obligation déclarative, y ont été ou auraient dû y être imposés ou qui y ont leur résidence principale, leur siège ou leur principal établissement.

Le lieu de déclaration correspond en règle générale à la résidence principale, au siège, au principal établissement, au lieu de direction effective, au lieu d'exercice de l'activité du contribuable ou au lieu de situation des biens. En l'absence d'obligation déclarative, le service compétent est celui dont dépend le lieu d'imposition (ex. : en matière de taxe d'habitation).

Le ressort territorial des directions des services fiscaux comprend, sauf dispositions contraires un département. Certaines d'entre elles disposent toutefois d'un ressort territorial limité à une partie d'un département (cf. annexe I du décret n° 2000-738 du 1er août 2000).

Le ressort territorial des directions de contrôle fiscal est fixé à l'annexe Il du décret du 1er août 2000 précité.

2. Extension : le droit de suite.

5L'article 350 terdecies de l'annexe III au CGI prévoit plusieurs exceptions, sous forme d'un « droit de suite », au principe d'une compétence limitée au ressort territorial de la direction d'affectation de l'agent.

6D'une part, le III de cet article prévoit la possibilité de contrôler l'ensemble des impositions, taxes et redevances dues par le contribuable vérifié, quel que soit le lieu de déclaration ou d'imposition.

Cette possibilité, qui a pour objet d'assurer l'unicité du contrôle par un seul service vérificateur, est toutefois réservée aux agents territorialement compétents pour procéder à la vérification des déclarations de revenu global ou des déclarations professionnelles d'un contribuable (la résidence principale, le principal établissement, le siège social, le lieu de direction ou d'exercice de l'activité est situé dans le ressort territorial du service dans lequel l'agent vérificateur est affecté).

7D'autre part, aux termes du premier alinéa du V de l'article précité, les agents compétents pour fixer les bases d'imposition, liquider les impôts des contribuables domiciliés dans leur ressort d'affectation ou leur notifier des redressements, peuvent également exercer ces attributions à l'égard des personnes physiques ou morales et des groupements liés à ces contribuables, quel que soit le lieu de la résidence, du domicile, du siège ou du principal établissement de ces personnes ou groupements.

Le « droit de suite » est défini, pour chaque type de service, par des arrêtés spécifiques [cf. arrêtés du 1er août 2000 (JO du 4)].

III. Compétence temporelle des agents

1. Principe.

8Les pièces de procédure ainsi que les actes administratifs peuvent être valablement établis par les agents appartenant à des corps de catégories A et B à.partir de la date d'effet de l'arrêté prononçant leur affectation dans la direction.

Dès lors que leur affectation prend effet, ces agents sont compétents pour fixer les bases d'imposition, liquider les impôts, taxes et redevances et notifier des redressements pour les périodes au titre desquelles les contribuables sont, ont été, ou auraient dû être soumis à une obligation déclarative ou être imposés dans le ressort de leur direction.

2. Cas particulier : changement d'adresse du contribuable.

9Les dispositions de l'article L. 45-0 A du LPF permettent aux agents compétents à raison de la nouvelle situation du contribuable, suite à son transfert d'adresse, d'exercer leurs attributions sur l'ensemble de la période non prescrite et assurent ainsi l'unicité du service chargé de l'assiette et du contrôle de l'ensemble des impôts ou taxes non prescrits. Ces dispositions étant de portée générale, elles s'appliquent à l'ensemble des impôts ou taxes.

Cette règle s'applique, en particulier, lorsque :

- le contribuable ayant déplacé le lieu de sa résidence, de son siège social, de son principal établissement, de la direction ou de l'exercice de son activité se trouve alors installé dans le ressort d'une direction des impôts différente de celle dont il dépendait précédemment ;

- le changement s'est produit sans que l'administration en soit avisée ou sans que les obligations déclaratives soient correctement respectées (déclarations non souscrites ou souscrites à tort auprès d'un autre service).

Dans le cas où le contribuable, postérieurement au changement d'adresse, a souscrit ses déclarations ou a été imposé auprès du service dont dépendait l'ancienne adresse, ou auprès d'un service erroné, ce service est compétent, concurremment avec le service dont dépend effectivement la nouvelle résidence, pour le contrôle de ces déclarations.

Pour la période antérieure au changement d'adresse, les agents compétents à l'issue du changement le sont également pour assurer l'assiette et le contrôle des impôts ou taxes afférents à la période antérieure au changement d'adresse. Toutefois, leur compétence s'exerce concurremment avec celle du service de l'ancienne adresse du contribuable.

Par ailleurs, le service de la nouvelle adresse du contribuable et le service de l'ancienne adresse sont concurremment compétents pour l'assiette et le contrôle des impôts ou taxes afférents à la période au cours de laquelle s'est produit le changement d'adresse lorsque les déclarations relatives à cette période ont été souscrites auprès de l'ancien service.

B. FORMES ET MODALITÉS DE LA NOTIFICATION DE REDRESSEMENTS

10L'administration doit être en mesure de prouver non seulement que les redressements envisagés à rencontre du contribuable ont été portés à sa connaissance mais encore le contenu précis de la notification et la date exacte à laquelle elle a été réalisée.

I. Nécessité d'une notification écrite - Imprimés à utiliser

11En cas de contestation, il appartient à l'administration de faire la preuve que cette notification a été régulièrement effectuée.

La notification est faite par écrit. Un exemplaire est adressé au contribuable, l'autre reste au dossier. Cet exemplaire servira de preuve en cas de contestation.

12La circonstance que le contribuable a donné verbalement son adhésion au rehaussement proposé par le service ne peut dispenser celui-ci d'adresser la notification prévue par la loi (CE, arrêt du 22 mars 1929, req. n° 97746, RO, 5316).

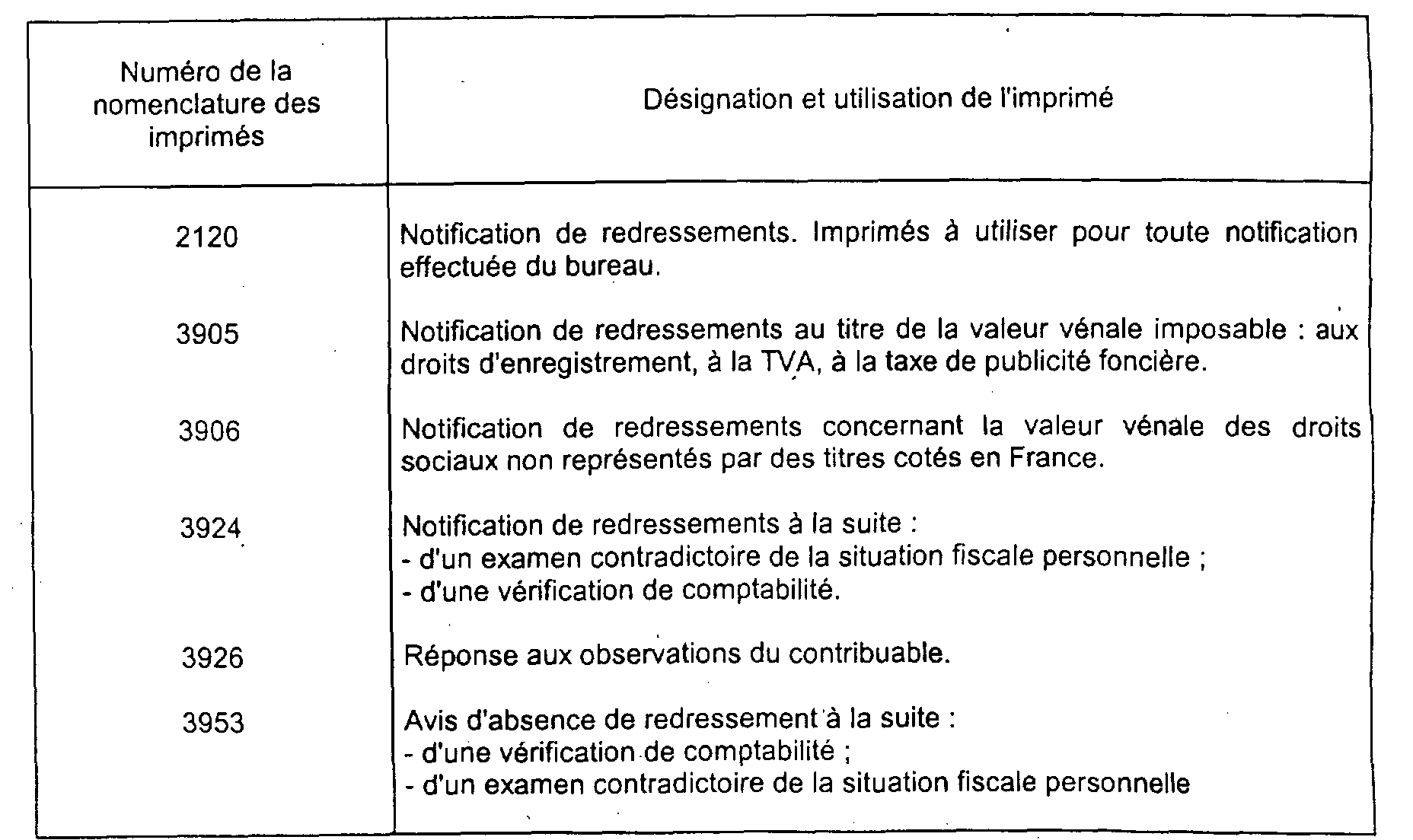

13À cet effet, le service utilise les imprimés suivants

14Les erreurs matérielles dans l'emploi des imprimés de notification, n'entachent pas d'irrégularité la procédure suivie, dès lors qu'elles n'ont causé aucun préjudice au contribuable et .que toutes les garanties légales ont été effectivement accordées à ce dernier (CE, arrêts du 26 mai 1967, req. n° 61084, RJ, 2ème partie, p. 119 ; et du 14 avril 1970, req. n° 75687, RJ n° IV, p. 62). Il est recommandé toutefois d'apporter le plus grand soin à l'emploi des imprimés visés ci-dessus pour chacun des redressements concernés.

II. Modalités de la notification

15La notification est normalement effectuée par voie postale.

16Lorsque plusieurs lettres de notification sont adressées au même contribuable, chacune d'elles doit faire l'objet d'un envoi séparé, dans les conditions indiquées ci-dessus.

17En cas de remise directe au contribuable de l'original de la notification, celle-ci n'est considérée comme réalisée que si l'intéressé en accuse réception par écrit sur l'exemplaire à conserver au dossier, ou fait immédiatement figurer sur la notification ses observations.

Jugé, à cet égard, que la remise directe le 31 décembre interrompt valablement la prescription alors même que la notification par voie postale, effectuée parallèlement ne serait parvenue que le 2 janvier (CE, arrêt du 1er décembre 1982, req. n° 27387).

18La lettre est expédiée sous pli fermé (LPF, art. R* 103-1) en recommandé avec avis de réception.

19La réglementation postale applicable depuis le 1er juin 1990 (Bulletin officiel des PTT du 11 mai 1990) ne prévoit plus la délivrance que d'un seul avis d'instance informant le destinataire qu'un pli recommandé est à sa disposition au guichet. Le retrait peut être opéré dans un délai de quinze jours, étant précisé que le jour de présentation n'est pas lui-même pris en compte pour le calcul de ce délai.

Avant le 1er juin 1990, et en cas de non-retrait dans les dix jours de la première présentation, un second avis était adressé au destinataire l'informant que s'il ne se présentait pas avant l'expiration du délai d'instance, le pli recommandé serait renvoyé à l'expéditeur.

20Compte tenu de cette réglementation et de la jurisprudence du Conseil d'État en la matière, il y a lieu de veiller au respect des formalités dans les conditions suivantes :

• Pli distribué.

21Pour pouvoir se prévaloir des effets attachés à la notification, l'administration doit être en mesure d'apporter la preuve de l'envoi du pli recommandé avec avis de réception à l'adresse indiquée par le contribuable ainsi que de sa réception par le destinataire (CE, 23 février 1987, n° 56362).

L'avis de réception postal permet, non seulement de prouver que le contribuable a bien reçu la notification, mais encore de déterminer le point de départ du délai de réponse de trente jours.

Aussi cet avis doit-il figurer au dossier avec la copie de la notification.

En cas de contestation, l'administration est tenue de présenter, devant le juge de l'impôt cet avis de réception postal, dûment daté et signé qui fait foi de l'adresse à laquelle le pli a été envoyé, de la date de remise de la lettre (CE, 7 novembre 1986, n° 59167) et de la qualité du destinataire (CE, 29 juin 1981, n° 26228 et 13 novembre 1998, n° 164143) étant observé que les mentions portées sur cet avis prévalent sur celles, manuscrites, qui figurent sur l'enveloppe (CE, arrêt du 14 octobre 1987, n° 71575).

• Pli non distribué.

22En cas de retour du pli, la notification est régulière si l'administration apporte la preuve de la présentation au domicile. Celle-ci résulte de l'avis de réception retourné à l'expéditeur avec le pli et sur lequel figure la date de présentation ou de la mention « absent avisé » accompagnée de la date de cette formalité apposée sur le pli (cf. également DB 13 L 1211, n° 26 ).

• Avis de réception égaré ou inopérant.

23Lorsque l'avis de réception a été égaré ou ne contient pas toutes les mentions nécessaires pour démontrer la régularité de la procédure, le Conseil d'État admet que la preuve puisse être apportée par la production d'une attestation établie par le service de la Poste.

Cette attestation doit préciser :

- la date de présentation si le pli n'a pas été retiré ;

- la date de présentation et de remise du pli si celui-ci a été distribué ; l'attestation doit également mentionner qu'une signature figure sur la fiche de distribution.

C. DESTINATAIRES DE LA NOTIFICATION - ADRESSES À RETENIR

24La notification doit être adressée au contribuable lui-même ou à la personne désignée par lui à cet effet, et à l'adresse indiquée par lui.

En cas de décès du contribuable, la notification peut être valablement adressée à l'un quelconque des ayants droit (CE, 26 juillet 1982, n° 20662).

25En revanche, les redressements ne sauraient être considérés comme valablement notifiés lorsque la lettre recommandée a été adressée à une personne n'ayant pas qualité pour la recevoir aux lieu et place du contribuable et que les circonstances ne permettent pas d'établir que celui-ci en a reçu communication ou encore, si la lettre non délivrée a été renvoyée au service, lorsque le contribuable ne porte pas la responsabilité du défaut de distribution.

C'est ainsi, par exemple, que la notification ne peut être réputée avoir été régulièrement effectuée dans le cas d'une lettre revenue non distribuée pour avoir été expédiée à l'ancienne adresse du contribuable dont la nouvelle adresse était pourtant connue du service.

De même, la tentative de notification est de nul effet et doit être renouvelée dans d'autres conditions lorsque la non-distribution du pli a pour motif le décès du destinataire, l'existence d'un homonyme à son adresse, une erreur dans le libellé de la suscription ou le défaut de dépôt d'avis d'instance par le service postal.

26Lorsque la distribution du pli n'a pas pu avoir lieu du fait du contribuable, la notification est considérée comme ayant été régulièrement effectuée.

Il en est ainsi dans le cas d'un contribuable :

- qui a refusé de recevoir la lettre qui lui était présentée par le préposé de la Poste ;

- qui, ayant changé de domicile sans en avoir avisé le service et sans avoir pris les mesures pour que son courrier soit transmis à sa nouvelle adresse par les PTT, n'a pas été atteint par le pli, celui-ci n'ayant pu être acheminé vers sa nouvelle adresse demeurée inconnue (CE, arrêt du 5 octobre 1973, req. n° 83169, RJ n° IV, p. 97 ; cf. également n° 71 ).

Dans un pareil cas, la notification est considérée comme réalisée à la date de la présentation du pli recommandé à l'adresse connue du service.

I. Destinataire de la notification

27En principe, l'avis de réception doit être signé par le contribuable lui-même - ou son représentant légal s'il s'agit d'une personne morale - ou, à défaut, par son fondé de pouvoir. Cette dernière notion vise, selon la réglementation postale, les personnes munies d'une procuration régulière déposée par le contribuable au bureau postal dont il relève.

Jugé, à cet égard, que la notification remise à un mandataire d'une société est régulière dès lors que celle-ci n'a pas avisé le service des postes du retrait de la procuration qu'elle avait donnée (CE, arrêt du 22 décembre 1982, n° 25803).

1. Absence de signature sur l'avis de réception.

28L'absence de signature prive, en principe, l'administration de la possibilité d'apporter la preuve de la réception (pour un avis de vérification, cf. CE, arrêt du 17 juin 1988, n° 50472).

Lorsque l'avis de réception ne comporte aucune signature dans le cadre réservé à cet effet, il est souhaitable de renouveler sans délai la notification.

À défaut, une attestation doit être demandée au service de la Poste certifiant que le pli a bien été délivré et qu'une signature figure sur la fiche de distribution.

1 Sur les attributions des services à compétence nationale, cf. arrêtés du 24 juillet 2000 (JO du 25).