SECTION 6 IMPUTATION DES IMPÔTS ACQUITTÉS HORS DE FRANCE

SECTION 6

Imputation des impôts acquittés hors de France

TEXTES

CODE GÉNÉRAL DES IMPÔTS

(Législation applicable au 12 mai 1996)

Art. 750 ter. - Sont soumis aux droits de mutation à titre gratuit :

1° Les biens meubles et immeubles situés en France ou hors de France, et notamment les fonds publics, parts d'intérêts, créances et généralement toutes les valeurs mobilières françaises ou étrangères de quelque nature qu'elles soient, lorsque le donateur ou le défunt a son domicile fiscal en France au sens de l'article 4 B [Voir l'article 784 A] ;

Art. 784 A. - Dans le cas défini au 1° de l'article 750 ter, le montant des droits de mutation à titre gratuit acquitté, le cas échéant, hors de France est imputable sur l'impôt exigible en France. Cette imputation est limitée à l'impôt acquitté sur les biens meubles et immeubles situés hors de France.

A. PRINCIPE

1Aux termes de l'article 784 A du CGI, dans le cas défini à l'article 750 ter-1° du CGI, le montant des droits de mutation à titre gratuit acquitté, le cas échéant, hors de France est imputable sur l'impôt exigible en France. Cette imputation est limitée à l'impôt acquitté sur les biens meubles et immeubles situés hors de France.

I. Impôts concernés

1. Champ géographique.

2Par impôts acquittés « hors de France », il faut entendre les impôts payés dans un pays ou territoire autre que la France métropolitaine et les départements d'outre-mer, c'est-à-dire non seulement à l'étranger mais également dans les territoires français d'outre-mer.

2. Nature des impôts visés.

3Il doit s'agir bien évidemment de droits de mutation à titre gratuit perçus en raison même de la transmission entre vifs ou par décès des biens concernés. Sont donc exclus du bénéfice de l'imputation tous autres droits ou taxes annexes tels que droits de timbre ou de publicité auxquels donnerait éventuellement lieu la déclaration de succession ou l'acte de donation concerné.

Bien entendu, sont seuls susceptibles d'imputation les droits simples proprement dits à l'exclusion de toutes pénalités, amendes, ou tous intérêts de retard auxquels ils auraient pu donner lieu.

Les droits de mutation à titre gratuit acquittés hors de France imputables sur l'impôt exigible en France comprennent les droits perçus au profit d'États étrangers ou de territoires mais aussi, le cas échéant, les droits perçus au profit de subdivisions politiques ou de collectivités locales de ces États ou territoires.

II. Justifications à produire

1. Imprimé.

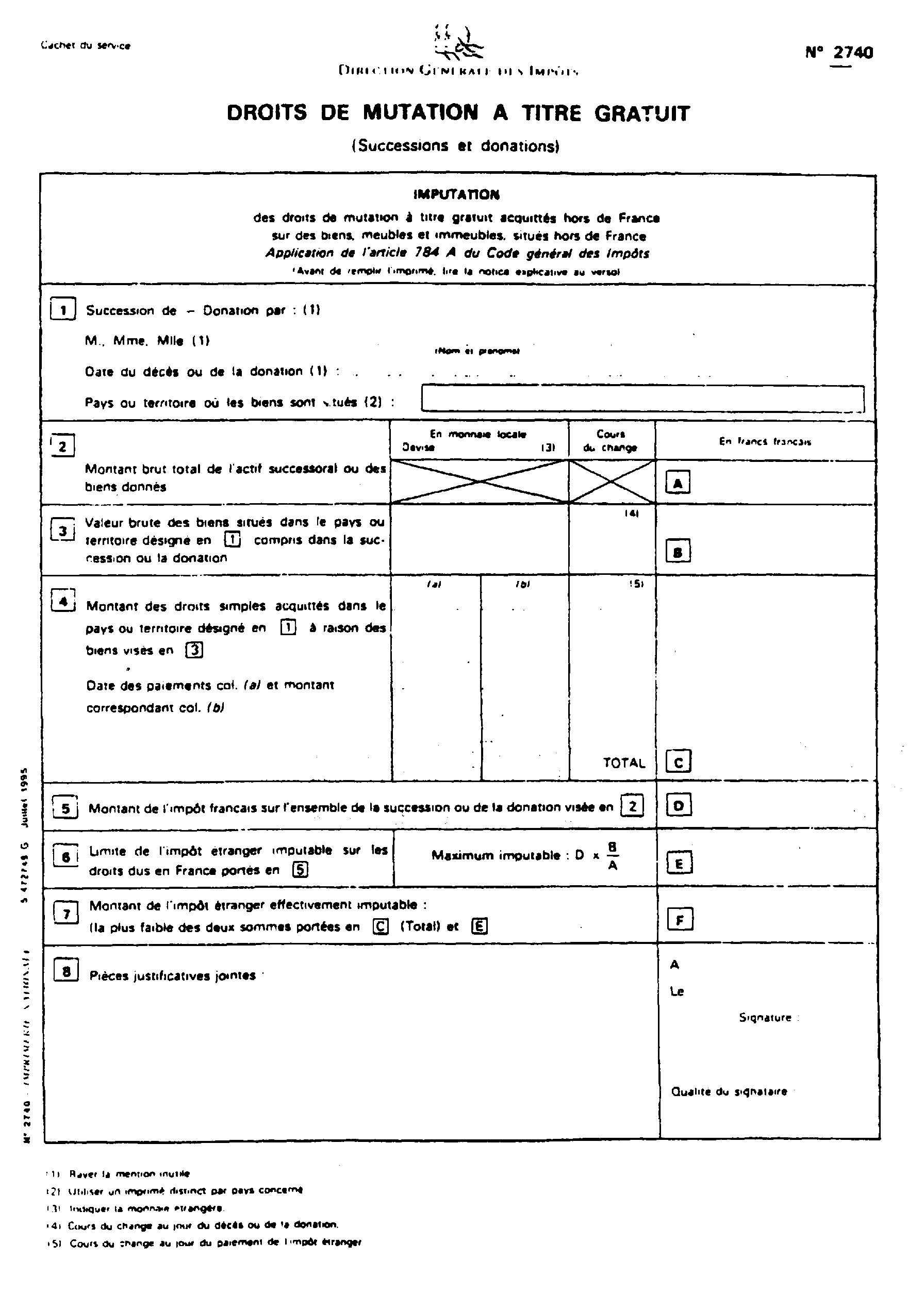

4En vue de faciliter la tâche des contribuables, un formulaire spécial a été créé, qui porte le n° 2740 du repertoire général des imprimés (un exemplaire de cet imprimé est reproduit en annexe). Le formulaire est conçu de façon à permettre la détermination pratique du montant de l'impôt étranger imputable sur les droits dus en France.

Il doit être souscrit en double exemplaire et remis, accompagné des pièces justificatives visées ci-après au receveur des impôts qui a reçu la déclaration de succession ou enregistré la donation. Il vaut demande d'imputation et doit être produit soit au moment du paiement des droits, soit à l'appui d'une demande de restitution (cf. ci-après n° 7 ).

2. Pièces justificatives.

5La nature des justifications à produire par les ayants droit est laissée à l'initiative des requérants mais reste soumise à l'appréciation du receveur compétent sous le contrôle de l'administration. Il est précisé, toutefois, que les pièces produites doivent permettre d'établir :

- d'une part, que les droits de mutation à titre gratuit dont l'imputation est demandée ont bien été effectivement acquittés dans le territoire ou le pays concerné ;

- d'autre part, que le montant de ces mêmes droits se rapporte aux seuls biens meubles ou immeubles situés hors de France compris dans l'assiette de l'impôt français ;

- enfin, que l'impôt effectivement acquitté est définitivement dû, c'est-à-dire n'est pas susceptible d'une restitution éventuelle.

Pratiquement, une telle justification ne peut résulter que d'une attestation délivrée par l'administration fiscale étrangère concernée ou du rapprochement de la quittance des droits ou de toute autre pièce équivalente avec la déclaration de succession souscrite dans le pays considéré ou un état complet des biens transmis ou donnés.

III. Cours de change à retenir

6S'agissant par définition de droits acquittés hors de France, il convient d'apprécier le montant des droits imputables en France par rapport à la devise en laquelle ils ont été acquittés dans le territoire ou pays considéré. La conversion en monnaie française des montants imputables doit être opérée en retenant en principe le cours du change pratiqué sur la place de Paris au jour du paiement effectif de l'impôt étranger.

IV. Modalités de l'imputation

7Si l'impôt étranger ayant frappé les biens meubles et immeubles situés hors de France compris dans l'assiette de l'impôt français a été acquitté avant le paiement des droits dus en France, le montant reconnu imputable de cet impôt est directement déduit du montant de l'impôt français à percevoir à raison de la succession ou de la donation concernée.

Dans le cas contraire, il est procédé par voie de restitution. À cet effet, les intéressés doivent en faire la demande par écrit au receveur qui a reçu la déclaration de succession ou enregistré la donation. Cette demande, qui doit être accompagnée du formulaire et des justifications visées ci-avant n°s 4 et 5 doit être instruite dans les conditions habituelles.

V. Limitation de l'imputation

8L'impôt étranger n'est imputable sur l'impôt-français que dans la limite dudit impôt afférent aux biens meubles et immeubles situés à l'étranger.

Aussi, l'impôt acquitté à l'étranger n'est pas imputable sur l'impôt français afférent aux autres biens et, bien entendu, n'est en aucun cas restituable.

B. INCIDENCE DES CONVENTIONS INTERNATIONALES 1

9En ce qui concerne l'imputation sur l'impôt français de l'impôt acquitté dans un pays étranger lié à la France par une convention internationale prévoyant l'élimination de la double imposition par le système de l'imputation, il est précisé que seul est imputable l'impôt perçu sur les biens imposables dans ce pays d'après la convention et également imposables en France d'après la même convention.

Cette imputation s'effectue dans les conditions et suivant les modalités prévues par la convention.

1 Une liste des conventions internationales figure supra 7 G 2142 .