SOUS-SECTION 4 AUTEURS ET INTERPRÈTES DES OEUVRES DE L'ESPRIT ARTISTES DU SPECTACLE

2ème partie :

Modalités d'application du dispositif de la retenue applicable aux droits d'auteurs

A. CHAMP D'APPLICATION DE LA RETENUE DE TVA

52La retenue ne s'applique qu'aux droits d'auteur versés aux auteurs des oeuvres de l'esprit par les éditeurs, les sociétés de perception et de répartition de droits et les producteurs. Ce dispositif constitue le droit commun pour ces opérations. L'auteur peut toutefois y renoncer.

I. Personnes soumises à l'obligation de la retenue

53Seules sont soumises à l'obligation de retenue les personnes elles-mêmes redevables de la TVA, la retenue devant être déclarée et acquittée au Trésor dans les mêmes conditions que leurs propres opérations.

1. Les éditeurs.

Il s'agit :

54• des personnes qui concluent avec les auteurs des contrats d'édition au sens de la loi n° 57-297 du 11 mars 1957 sur la propriété littéraire et artistique (articles 48 à 63).

Les éditeurs sont donc les personnes qui ont acquis de l'auteur le droit de fabriquer ou de faire fabriquer en nombre des exemplaires de l'oeuvre et qui ont l'obligation :

- de publier l'oeuvre dans un certain délai ;

- d'assurer une exploitation permanente et suivie et la commercialisation de l'oeuvre.

Les personnes qui acquièrent le droit de reproduction dans un cadre juridique autre que celui du contrat d'édition n'ont pas la qualité d'éditeur au sens de l'article 24 de la loi de finances pour 1992.

En application de ces principes, sont en pratique concernés par l'obligation de retenue les éditeurs d'ouvrages et revues d'art, littéraires, scientifiques, techniques, pratiques, etc. et les éditeurs musicaux.

En revanche, sont notamment exclues de l'obligation de retenue :

- les photothèques qui commercialisent pour leur compte ou pour le compte des auteurs les droits de reproduction de photographies qu'elles détiennent en archives ;

- les agences de publicité ou les agences conseillères en communication.

55• des éditeurs de presse visés sous le nom « d'entreprises éditrices » par la loi n° 86-897 du 1er août 1986 portant réforme du régime de la presse.

Il est rappelé que les personnes qui ne sont pas redevables de la TVA sont exclues de l'obligation de retenue (par exemple associations, collectivités locales, ... qui éditent des publications diffusées gratuitement ou dont la vente est exonérée de TVA).

2. Les sociétés de perception et de répartition de droits.

56Il s'agit des sociétés civiles de perception et de répartition des droits d'auteur, visées au titre IV de la loi n° 85-660 du 3 juillet 1985.

57L'article 24 de la loi de finances pour 1992 vise toutes les sociétés qui versent des droits sans autre distinction. Ces sociétés sont donc toujours soumises à l'obligation de retenue, y compris lorsqu'elles agissent comme intermédiaire et qu'elles ne sont taxables que sur leur seule rémunération (cf. ci-dessus n°s 37 et 38 ).

3. Les producteurs.

L'obligation de retenue concerne :

58- les producteurs de phonogrammes (personnes, physiques ou morales, qui ont l'initiative et la responsabilité de la première fixation d'une séquence de son) visés à l'article 21 de la loi n° 85-660 du 3 juillet 1985 ;

- les producteurs d'oeuvres cinématographiques et audiovisuelles (personnes, physiques ou morales, qui prennent l'initiative et la responsabilité de la réalisation de l'oeuvre) visés à l'article 17 de la loi n° 57-297 du 11 mars 1957.

II. Droits soumis à la retenue

1. Nature des droits concernés.

59Le dispositif de retenue est applicable aux rémunérations résultant de l'exploitation des droits reconnus par la loi aux auteurs des oeuvres de l'esprit :

- droit de représentation ;

- droit de reproduction ;

- droit à rémunération pour copie privée.

60Il n'est pas applicable aux droits voisins du droit d'auteur, notamment aux droits reconnus par la loi aux artistes-interprètes (droit d'autoriser prévu à l'article 18 de la loi du 3 juillet 1985, droit à rémunération pour copie privée, droit à rémunération équitable ; cf. ci-dessus n°s 28 à 33 ).

2. Bénéficiaires des droits.

61Les droits passibles de la retenue sont ceux versés aux auteurs des oeuvres de l'esprit, à l'exception des architectes et des auteurs de logiciels, ou versés à leurs ayants droit (cf. ci-dessus n° 9 ).

62Les droits sont passibles de la retenue, que l'auteur ou l'ayant droit bénéficie ou non de la franchise instituée par l'article 5-II de la loi du 26 juillet 1991 (franchise de 245 000 F).

Remarque : le terme d'auteur est employé dans les développements qui suivent pour désigner l'auteur ou l'ayant droit.

63Les droits sont passibles de la retenue lorsqu'ils sont versés directement à l'auteur ou à un mandataire de l'auteur (agent littéraire par exemple) sauf si ce mandataire est une société de perception et de répartition de droits. Dans cette dernière hypothèse, c'est en effet la société de perception et de répartition de droits qui effectue la retenue sur les droits qu'elle verse à l'auteur.

64Il est toutefois rappelé que la dénonciation par l'auteur du dispositif de retenue dont la forme et les effets sont précisés ci-dessous (cf. n°s 89 à 97 ) exclut l'application de la retenue pour l'ensemble des droits qu'il perçoit.

Remarque : Droits versés à un auteur établi à l'étranger

65Les droits versés à un auteur établi à l'étranger ne sont jamais passibles de la retenue.

En effet, les éditeurs, sociétés de perception et de répartition de droits et les producteurs preneurs de la prestation de l'auteur, sont en application des dispositions des articles 259 B et 283-2 du CGI, personnellement redevables de la TVA et doivent acquitter la taxe exigible au titre de ce service.

B. LE DISPOSITIF DE LA RETENUE DE TVA

I. Principe

1. Retenue de la TVA brute due par l'auteur.

66Les éditeurs, sociétés de perception et de répartition de droits et les producteurs, doivent retenir la TVA brute due par l'auteur (y compris lorsque l'auteur bénéficie de la franchise : cf. n° 62 ) sur le montant des droits d'auteur.

Ces personnes doivent donc retenir la TVA au taux légalement applicable à l'opération (cf. DB 3 C 2298).

2. Versement au Trésor par les éditeurs, les sociétés de perception et de répartition de droits et les producteurs de la taxe nette due par l'auteur.

67Cette taxe est en pratique égale au montant hors taxe des droits multiplié par le taux net résultant de la différence entre :

- le taux de la TVA légalement applicable à l'opération ;

- et le taux de la déduction forfaitaire.

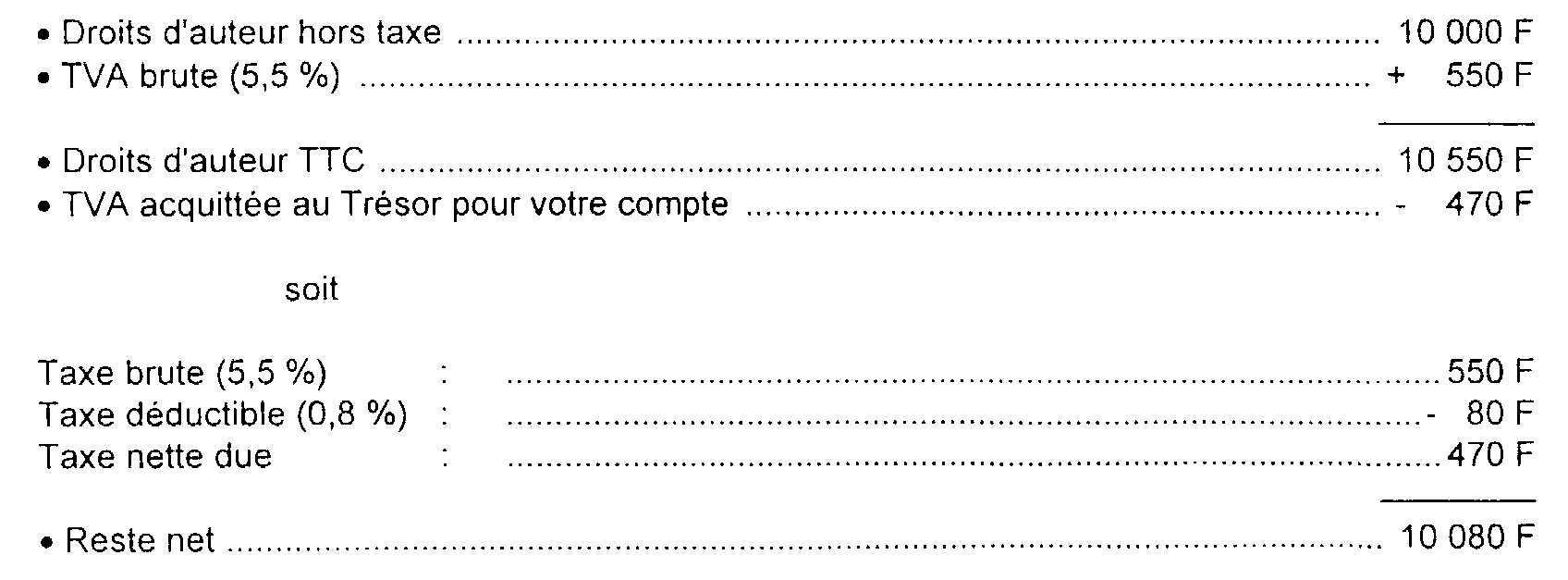

Exemple :

Un éditeur doit à un auteur établi en France métropolitaine 10 000 F HT de droits d'auteur (autres que ceux visés au n° 16 ).

L'éditeur doit verser au Trésor :

10 000 F X 4,70 % (soit 5,5 % - 0,8 %) = 470 F

II. Mise en oeuvre par les éditeurs, les sociétés de perception et de répartition de droits et les producteurs.

1. Déclaration pour le compte des auteurs de la TVA nette due par ces derniers.

a. Principe.

68Les éditeurs, sociétés de perception et de répartition de droits et les producteurs doivent déclarer et acquitter la TVA nette due par les auteurs (cf. n° 67 dans les mêmes conditions et sous les mêmes sanctions que leurs propres opérations).

• Taux

69Le taux applicable est le taux net résultant de la différence entre le taux légalement applicable et le taux de la déduction forfaitaire (cf. n° 67 ).

b. Modalités pratiques.

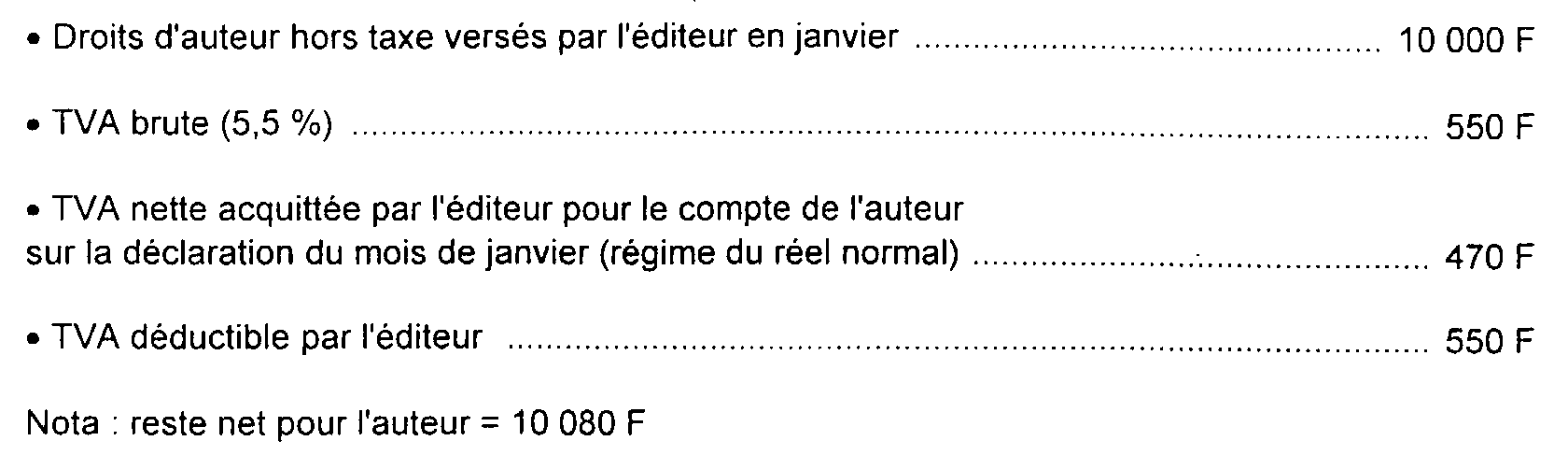

70 • Éditeurs, sociétés de perception et de répartition de droits et producteurs soumis au régime du réel normal (ou qui ont renoncé aux modalités simplifiées de liquidation de la taxe en application de l'article 204 ter A de l'annexe II au CGI).

Ces personnes doivent déclarer le montant global hors taxe des droits et le montant de la TVA correspondante.

• Éditeurs, sociétés de perception et de répartition de droits et producteurs soumis au régime du réel simplifié d'imposition.

- déclaration CA 12 (3517 MS)

Elles doivent, pour la liquidation définitive de la taxe, porter le montant hors taxe des droits et le montant de la TVA correspondante sur la ligne 11 du cadre II de la déclaration CA 12.

2. Relevé de droits à adresser aux auteurs.

71Afin d'assurer l'information des auteurs, les éditeurs, sociétés de perception et de répartition de droits et les producteurs doivent adresser aux auteurs lors de chaque paiement de droits un relevé des droits mentionnant :

- le montant des droits hors taxe ;

- le montant de la TVA brute calculée compte tenu du taux légalement applicable ;

- le montant de la TVA nette acquittée au Trésor pour le compte de l'auteur compte tenu de l'imputation de la TVA déductible déterminée forfaitairement ;

- le montant de la somme à acquitter à l'auteur (sous réserve des retenues effectuées pour le compte de l'auteur dont il n'est pas tenu compte dans les exemples qui suivent).

72 Exemple :

C. CONSÉQUENCES DU DISPOSITIF DE LA RETENUE DE TVA

I. Conséquences pour les éditeurs, les sociétés de perception et de répartition de droits et les producteurs

1. Droits à déduction.

a. Cas général.

73Ces personnes peuvent déduire la TVA afférente aux droits d'auteur dans les conditions de droit commun.

Dès lors qu'elles acquittent elles-mêmes la TVA due par l'auteur, elles sont, par dérogation aux dispositions de l'article 223 de l'annexe II au CGI, dispensées de l'obligation de détenir une facture émise par l'auteur et mentionnant la TVA. Bien entendu, cette dispense ne vaut que si l'auteur n'a pas renoncé au dispositif de retenue.

Exemple :

b. Cas particulier des sociétés de perception et de répartition de droits agissant comme intermédiaire et taxables sur leur seule rémunération.

74Les sociétés qui ne sont taxables que sur leur seule rémunération (cf. n°s 37 et 38 ) sont néanmoins soumises à l'obligation de retenue fixée par l'article 24 de la loi n° 91-1322 du 30 décembre 1991 puisqu'elles perçoivent les droits pour le compte des auteurs et qu'elles les leur reversent (cf. n° 57 ).

Mais elles ne sont pas autorisées à déduire la TVA afférente aux droits perçus pour le compte des auteurs. En effet, compte tenu de leur intervention en qualité de mandataire, ces droits d'auteur ne constituent pas pour ces sociétés des dépenses grevant des éléments du prix de leurs opérations imposables.

Elles doivent établir deux factures :

- l'une, mentionnant le montant brut des droits d'auteur et la taxe correspondante, qu'elles adressent au client de l'auteur pour le compte de ce dernier afin de permettre au client d'exercer son droit à déduction ;

- l'autre, mentionnant la rémunération demandée à l'auteur, et la taxe correspondante, qu'elles adressent à l'auteur.

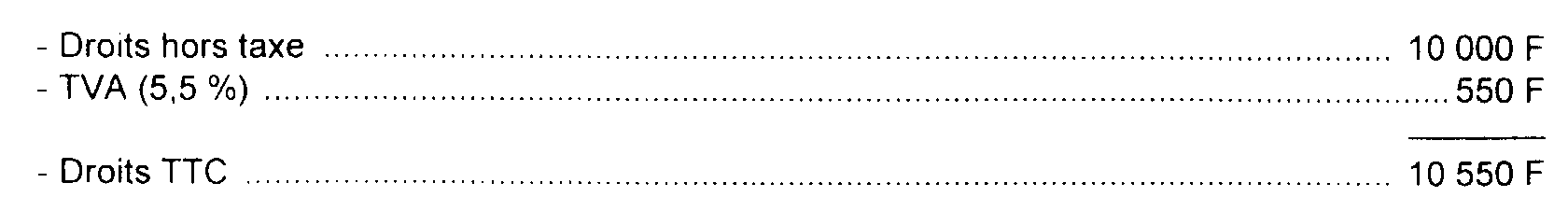

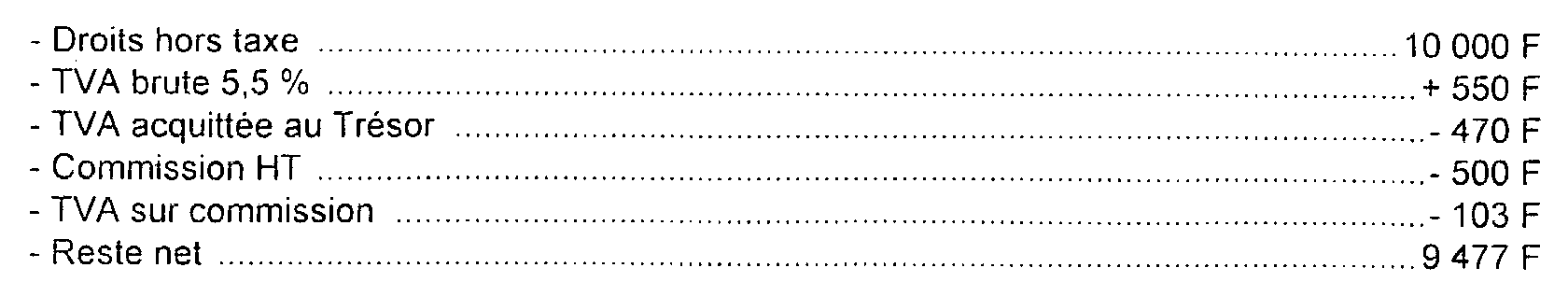

Exemple :

Une société, agissant en qualité d'intermédiaire taxable sur sa seule rémunération, gère les contrats d'un auteur. Elle perçoit pour le compte de ce dernier 10 550 F TTC de droits. Sa rémunération hors taxe est de 500 F.

* Elle déclare :

500 F au titre de ses propres opérations au taux de 20,6 % et est personnellement redevable d'un montant de TVA de 103 F

10 000 F au titre de la TVA due par l'auteur au taux de 4,7 % (5,5 % - 0,8 %) soit 470 F

* Elle ne comprend pas dans ses droits à déduction la taxe brute (550 F) due par l'auteur ; en revanche, elle exerce normalement la déduction de la taxe afférente à ses dépenses propres, c'est-à-dire les dépenses engagées pour les besoins de son activité d'intermédiaire imposable.

* Elle facture au client de l'auteur, au nom et pour le compte de ce dernier, la TVA brute sur les droits soit :

* Elle règle à l'auteur, sous déduction de sa rémunération la somme de 9 487 F soit :

Ce relevé vaut facture en ce qui concerne la rémunération demandée à l'auteur par la société.

c. Disposition commune : calcul du prorata éventuel de déduction.

75Les droits qui reviennent aux auteurs et sur lesquels les éditeurs, producteurs ou sociétés de perception et de répartition de droits acquittent la TVA par retenue, ne constituent pas des recettes d'opérations propres à ces éditeurs, producteurs ou sociétés. Ces sommes, bien qu'elles donnent lieu à paiement de la TVA, ne doivent pas être prises en compte pour la détermination du pourcentage de déduction des éditeurs, producteurs ou sociétés de perception.

2. Régimes d'imposition.

76Le montant des droits déclarés pour le compte de l'auteur n'est pas pris en compte pour l'appréciation des seuils d'application des différents régimes d'imposition.