SOUS-SECTION 3 RÈGLES D'ÉVALUATION SELON LA MÉTHODE COMPTABLE

SOUS-SECTION 3

Règles d'évaluation selon la méthode comptable

1Les établissements industriels dont les propriétés relèvent de la méthode comptable sont évalués à partir des données du bilan de l'entreprise.

2Leur valeur locative est déterminée en appliquant au prix de revient de leurs différents éléments constitutifs 1 , corrigé dans les conditions prévues à l'article 1499 du CGI, les taux d'intérêt prévus à l'article 310 L de l'annexe II au code précité à savoir :

- 8 % pour les terrains et les sols ;

- 12 % pour les constructions et installations soumises à la taxe foncière sur les propriétés bâties.

3Les différentes phases de l'évaluation permettant d'obtenir la valeur locative ainsi définie sont examinées ci-après.

A. RÉÉVALUATION DU PRIX DE REVIENT

1. Réévaluation générale.

4Les prix de revient des diverses immobilisations imposables des établissements industriels acquises avant le 1 er janvier 1959, sont réévalués en fonction de la date d'entrée desdits biens dans l'actif, à l'aide des coefficients de révision des bilans visés à l'article 21 de l'annexe III au CGI (CGI, art. 1499, al. 1).

5La réévaluation des immobilisations non amortissables et amortissables prévue par les lois n os 76-1232 du 29 décembre 1976 (art. 61) et 77-1467 du 30 décembre 1977 (art. 69) n'a pas d'effet sur l'assiette des impôts locaux (taxes foncières et taxe professionnelle).

2. Majoration spéciale aux sols et terrains.

6Pour tenir compte de la hausse des prix des terrains, le prix de ces immobilisations reçoit, outre l'application éventuelle du coefficient de revalorisation des bilans (cf. n° 4 ), une majoration de 3 % pour chaque année écoulée depuis leur entrée dans le patrimoine du propriétaire (cf. CGI, art. 1499, al. 2).

Exemples.

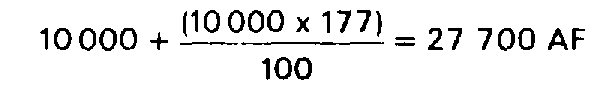

Premier cas. - Terrain acquis le 2 février 1910, moyennant 10 000 AF.

• Nombre d'années écoulées au 1 er janvier 1970 : 59.

• Majoration : 3 % x 59 = 177 %.

Prix de revient majoré :

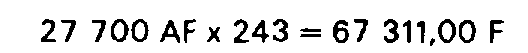

Prix de revient actualisé :

Deuxième cas. - Terrain acquis le 30 juillet 1962.

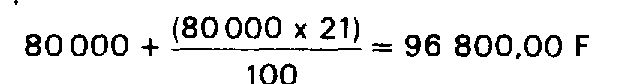

Prix de revient 80 000,00 F.

• Nombre d'années écoulées au 1 er janvier 1970 : 7.

• Majoration : 3 % x 7 = 21 %.

Prix de revient maioré :

Le terrain ayant été acquis postérieurement au 1 er 1959, son prix de revient n'est pas actualisé à l'aide des coefficients de révision des bilans.

B. CALCUL DE LA VALEUR LOCATIVE BRUTE

7La valeur locative brute des immobilisations industrielles imposables est obtenue en faisant le produit de leur prix de revient réévalué dans les conditions prévues ci-dessus (voir n os4 et 5 ) par les taux d'intérêt applicables : 8 % pour les sols et terrains industriels, 12 % pour les constructions et installations justiciables de la taxe foncière.

C. ABATTEMENTS ET DÉDUCTIONS À APPLIQUER À LA VALEUR LOCATIVE DES CONSTRUCTIONS ET INSTALLATIONS FONCIÈRES 2

1. Abattement forfaitaire applicable à l'ensemble de ces biens 2 .

8Un abattement forfaitaire est opéré sur la valeur locative brute des constructions et installations à l'effet de tenir compte de la date de leur entrée dans l'actif de l'entreprise (CGI, art. 1499, al. 3).

Les taux de cette réfaction sont fixés par l'article 310 J bis de l'annexe II au CGI à :

- 25 % pour les biens acquis ou créés avant le 1 er janvier 1976 ;

- 33,33 % pour les biens acquis ou créés à partir de cette date.

Cet abattement tient compte globalement des facteurs de dépréciation qui affectent normalement la valeur des établissements industriels.

2. Déduction complémentaire applicable à certains établissements.

9À cet abattement s'ajoute, le cas échéant, une déduction complémentaire accordée à certaines catégories d'établissements qui, en raison de la nature particulière des opérations qui y sont effectuées, ne font pas l'objet d'une exploitation normale (CGI, art. 1499, al. 4).

Compte tenu de l'arrêt du Conseil d'État du 7 mars 1975 3 [Req. n° 91.251 et 91.333. Association des maires de France et commune d'Orelle, Savoie], d'une part, et de l'article 2 du décret n° 75-886 du 25 septembre 1975 4 , d'autre part, la déduction prévue par le quatrième alinéa de l'article 1499 du CGI est applicable à l'usine marémotrice de la Rance, sise à Saint-Malo et La Richardais (Ille-et-Vilaine) [CGI, ann. II, art. 310 K].

La déduction complémentaire, est en outre applicable au centre national d'études spatiales de Kourou (CGI, ann. II, art. 333 E).

La déduction complémentaire dont le taux est fixé à 50 %, s'applique après l'abattement prévu à l'article 310 J bis de l'annexe II susvisée et, comme celui-ci, elle concerne les seules constructions et installations foncières à l'exclusion par conséquent des sols et des terrains.

10À titre de règle pratique, il a paru expédient de recommander au service une méthode de détermination de la valeur locative nette à partir du prix de revient des immobilisations imposables ; les déductions ou abattements étant préalablement appliqués sur les taux d'intérêt réglementaires.

Cette méthode consiste, en substance, à appliquer les règles ci-après.

11 a. Sols et terrains. Leur valeur locative est égale à 8 % de leur prix de revient - majoré de 3 % pour chaque année écoulée depuis l'entrée du bien dans le patrimoine du propriétaire - et éventuellement réévalué.

12 b. Constructions et installations foncières.

1° Immobilisations acquises ou créées avant le 1 er janvier 1976 ; valeur locative nette égale à :

2° Immobilisations acquises ou créées à compter du 1 er janvier 1976 ; valeur locative nette égale à :

Nota. - En ce qui concerne l'usine marémotrice de la Rance et le centre national d'études spatiales de Kourou, ces chiffres doivent être divisés par deux.

D. CAS PARTICULIERS

I - Usines nucléaires, aéroports, installations antipollution.

13En vertu de l'article 1518 A du CGI, les valeurs locatives servant à l'établissement des impôts locaux sont prises en compte à raison des deux tiers de leur montant pour les usines nucléaires 2 et les aéroports ainsi que pour les installations destinées à la lutte contre la pollution des eaux et de l'atmosphère faisant l'objet d'un amortissement exceptionnel au titre des articles 39 quinquies E et 39 quinquies F du même code.

Cette mesure vise indifféremment les installations commerciales ou industrielles qui peuvent être évaluées :

- soit d'après la méthode comptable ;

- soit d'après la méthode particulière de l'article 1498 du CGI : installations commerciales, établissements industriels soumis au régime du forfait (voir ci-après, C 2524 et 2532 ).

Elle affecte également les sols et les terrains imposables à la taxe foncière sur les propriétés bâties, sous réserve des précisions ci-après concernant les aéroports (voir n° 16 ).

14Pour ce qui est des constructions et installations industrielles évaluées suivant la méthode comptable l'abattement d'un tiers s'applique après la réfaction de 25 % ou de 33,33% prévue à l'article 310 J bis de l'annexe II au CGI.

Il s'ensuit que la valeur locative cadastrale de ces éléments servant de base à l'établissement des impôts locaux s'élève à :

pour les immobilisations créées ou acquises avant le 1

er

janvier 1976 ; et à :

pour les immobilisations créées ou acquises à partir du 1

er

janvier 1976.

Ces dispositions, applicables depuis le 1 er janvier 1976, concernent limitativement :

15 a. Les usines nucléaires, c'est-à-dire celles qui traitent ou utilisent un combustible nucléaire (usine de séparation des isotopes ; centrales nucléaires ; usines de retraitement des combustibles irradiés) ;

16 b. Les aéroports, à savoir l'ensemble des installations gérées par la collectivité propriétaire ou concessionnaire (aérodrome, aérogare y compris ses différents commerces, ateliers) et nécessaires au trafic des passagers ou du fret. Il est précisé toutefois que les aérodromes destinés simplement au pilotage sportif ne sont pas considérés comme des aéroports et ne peuvent donc bénéficier des dispositions de l'article 1518 A du CGI.

Sous cette réserve, l'abattement d'un tiers s'applique aussi bien à la valeur locative des installations industrielles qu'à celle des locaux commerciaux de toute nature, tels que restaurants, hôtels, bars, salons de coiffure, boutiques, guichets des compagnies de navigation, etc., situés dans les aérogares. Il vise également les locaux commerciaux ou industriels (hôtels, restaurants, stations-service, immeubles des zones de fret) édifiés par le concessionnaire dans l'enceinte de l'aéroport, mais hors de l'aérogare proprement dite et devant revenir gratuitement au concédant.

Seuls restent en dehors du champ d'application de l'abattement d'un tiers les terrains compris dans le périmètre de l'aéroport et qui sont utilisés pour la culture, le pacage des animaux ou qui sont constitués en réserves foncières.

Les parcelles en cause rentrent dans la catégorie des emplacements réputés « sans affectation aéronautique spéciale » et sont passibles de la taxe foncière sur les propriétés non bâties (voir à ce sujet, division B 1212, n os 59 et suiv.).

17 c. Les installations destinées à la lutte contre les pollutions lorsqu'elles font effectivement 5 l'objet en comptabilité de l'amortissement exceptionnel autorisé par les articles 39 quinquies E et F du CGI. La nature des immobilisations concernées et des entreprises qui peuvent bénéficier de cette mesure est exposée dans la documentation de base, série 4 FE, (div. D 2431 et 2432) à laquelle il convient, en tant que de besoin, de se reporter.

Nota. - Bien entendu, au cas particulier, les sols et terrains industriels demeurent en dehors du champ d'application de la réduction dès lors qu'ils ne peuvent en aucun cas bénéficier de l'amortissement exceptionnel.

II - Immobilisations industrielles acquises à la suite d'apports, de scissions, de fusions de sociétés ou de cessions d'établissements.

18 La valeur locative des immobilisations industrielles passibles de la taxe foncière et acquises à la suite d'apports, de fusions de sociétés ou de cessions d'établissements est en principe calculée selon la méthode comptable.

À cet effet, le prix de revient est, conformément au principe posé par l'article 324 AE de l'annexe III au CGI la valeur d'apport ou le prix de cession.

19 Mais les articles 1499 A et 1518 B du CGI instituent une valeur locative plancher en dessous de laquelle ne peut pas descendre la valeur comptable.

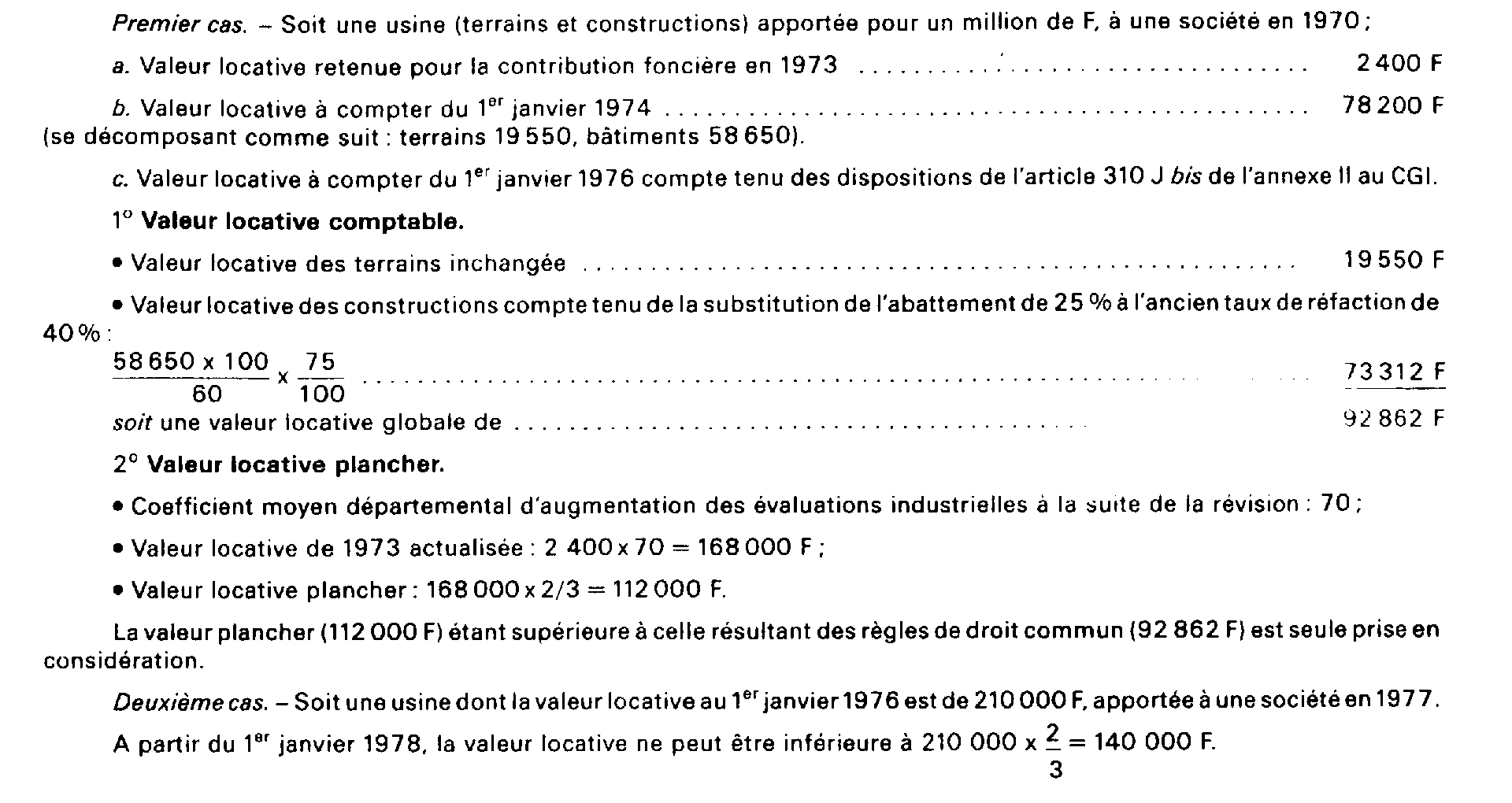

1. Immobilisations industrielles acquises à la suite d'apports, de scissions ou de fusions de sociétés réalisés avant 1976.

20 En vertu des dispositions de l'article 1499 A du CGI, la valeur locative des immobilisations industrielles acquises à la suite d'apports, de scissions ou de fusions de sociétés réalisés avant 1976 ne peut être inférieure aux deux tiers de la valeur locative retenue pour l'établissement de la contribution foncière de l'année 1973 portant sur les mêmes biens, majorée dans la proportion de l'augmentation moyenne des bases d'imposition des immobilisations industrielles constatées dans le département à la suite de la révision. En vertu de l'article 310 K bis de l'annexe II au même Code, le coefficient départemental moyen d'augmentation des bases d'imposition des immobilisations industrielles prévu par l'article 1499 A précité est obtenu en divisant les bases totales d'imposition des établissements industriels à la taxe foncière sur les propriétés bâties de 1974 par le total des bases d'imposition de ces mêmes établissements à la contribution foncière des propriétés bâties établie en 1973, diminué du revenu net des outillages et installations exonérés en vertu de l'article 1382-11° du CGI.

2. Immobilisations acquises à la suite de cessions d'établissements, de fusions de sociétés et d'opérations assimilées réalisées à compter du 1 er janvier 1976.

21 La valeur locative des immobilisations industrielles passibles d'une taxe foncière acquises à la suite d'apports, de scissions ou de fusions de sociétés intervenus à compter du 1 er janvier 1976 ne peut être inférieure aux deux tiers de la valeur locative retenue l'année précédente (art. 16-2°, 1 er al. de la loi n° 75-678 du 29 juillet 1975).

22 Ce régime a été étendu aux cessions d'établissements intervenues à compter du 1 er janvier 1976, par l'article 19-VI de la loi n° 80-10 du 10 janvier 1980 6 .

23 Ainsi, à compter du 1 er janvier 1980, la valeur locative des immobilisations acquises à la suite d'apports, de scissions, de fusions de sociétés ou de cessions d'établissements réalisés à partir du 1 er janvier 1976 ne peut être inférieure aux deux tiers de la valeur locative retenue l'année précédant l'apport, la scission, la fusion ou la cession (CGI, art. 1518 B).

24 Exemples :

ANNEXE

Loi n° 80-10 du 10 janvier 1980

.....

VI. - À compter du 1 er janvier 1980, la valeur locative des immobilisations corporelles acquises à la suite d'apports, de scissions, de fusions de sociétés ou de cessions d'établissements réalisés à partir du 1 er janvier 1976 ne peut être inférieure aux deux tiers de la valeur locative retenue l'année précédant l'apport, la scission, la fusion ou la cession.

1 Il s'agit, bien entendu, des seuls éléments passibles de la taxe foncière sur les propriétés bâties.

2 Il s'agit de l'ensemble des biens imposables à la taxe foncière, autres que les sols et les terrains.

3 Dans cet arrêt, le Conseil d'État a annulé l'article 3-1 du décret n° 73-353 du 26 mars 1973, codifié sous l'article 310 K de l'annexe II au CGI (édition de 1974) accordant une déduction complémentaire de 50% (applicable au prix de revient réévalué) :

- aux éléments affectés à des opérations de recherche scientifique ou technique, à l'épuration des eaux industrielles, à la lutte contre les pollutions atmosphériques et les odeurs, qui bénéficient de l'amortissement exceptionnel prévu aux articles 39 quinquies A-1, 39 quinquies E et 39 quinquies F du CGI ;

- aux barrages et à leurs ouvrages de génie civil, lorsque leur durée d'amortissement est au moins égale à cinquante ans.

4 Ce décret a supprimé à compter du 1 er janvier 1976 la déduction complémentaire de 50% pour les centrales nucléaires et l'usine de séparation des isotopes de Pierrelatte.

5 Ce point doit en conséquence, faire l'objet d'un examen particulier du vérificateur lors de la vérification de la comptabilité de l'entreprise.

6 Il a été étendu également à l'ensemble des immobilisations corporelles imposables à la taxe professionnelle (cf. 6 E 2223).