SOUS-SECTION 6 LIQUIDATION DU PRÉLÈVEMENT

b. L'incorporation au capital des sommes déposées dans les comptes bloqués.

71Les sommes déposées en compte bloqué doivent être incorporées au capital dans le délai de cinq ans à compter de la date de leur dépôt.

En principe, chaque dépôt devrait donc faire l'objet d'une inscription séparée au compte qui permettrait de décompter de date à date le délai de cinq ans prévu par le texte.

Par mesure de simplification, il est admis, pour le calcul du délai de cinq ans, que le total des sommes déposées au cours d'une année civile doit être incorporé au capital au plus tard au cours de la cinquième année suivant celle de leur dépôt.

Exemple.

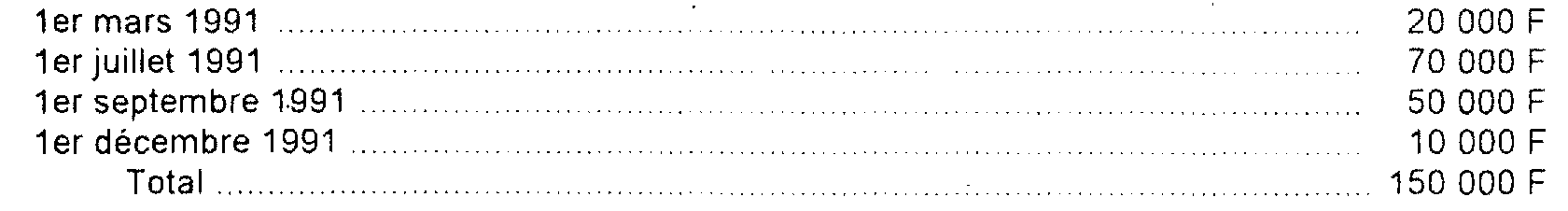

72M. X . . . . . . . . . , associé de la société Y . . . . . . . . . , a déposé sur un compte bloqué ouvert à son nom dans les écritures de la société les sommes suivantes :

La somme de 150 000 F doit être incorporée au capital de la société Y . . . . . . . . . au plus tard le 31 décembre 1996.

73Enfin, dans les douze mois suivant le dépôt des sommes en compte bloqué, l'assemblée des associés statuant selon les conditions fixées pour la modification des statuts ou, selon le cas, l'assemblée générale des actionnaires, doit se prononcer sur le principe et les modalités de l'augmentation de capital qui permettra l'incorporation de ces sommes.

c. Indisponibilité des sommes inscrites en compte bloqué.

74Une fois déposées dans le compte bloqué, les sommes ne peuvent être retirées. Tout retrait, quel que soit son montant ou sa durée, a pour effet d'entraîner la remise en cause du régime fiscal des intérêts qui ont rémunéré depuis leur dépôt les sommes retirées.

d. Taux des intérêts servis aux sommes déposées sur les comptes bloqués.

75Le taux des intérêts servis ne doit pas excéder celui prévu au 3° du 1 de l'article 39 du CGI qui est égal à la moyenne annuelle des taux de rendement brut à l'émission des obligations des sociétés privées pour la détermination des résultats des exercices ouverts à compter du 1er janvier 1988 1 .

En cas de versement d'un intérêt dépassant le taux admis par la loi, une réintégration de l'intérêt excédentaire doit être opérée dans le bénéfice imposable de la société versante. Chez le déposant, le régime fiscal préférentiel appliqué à l'ensemble de l'intérêt doit être remis en cause à compter du dépôt des sommes ainsi rémunérées.

e. Déclaration des sommes mises à la disposition de la société.

76Les sociétés débitrices doivent joindre à leur déclaration de résultats un état des sommes mises à leur disposition sous forme de compte bloqué.

Cet état qui est établi sur papier libre comporte la ventilation des comptes bloqués individuels des associés et, pour chaque compte, le détail du montant et de la date des dépôts réalisés par le titulaire au cours de l'année civile.

Cet état précise également, pour chaque compte, le montant des sommes existant au compte au 31 décembre de chacune des années écoulées depuis son ouverture.

Lorsque la société clôture son exercice en cours d'année, elle produit un état pour l'année civile précédant la date de clôture.

f. Condition de maintien du capital social

77L'article 125 C a pour objet d'inciter à l'accroissement durable des fonds propres des entreprises. C'est pourquoi l'article 11 de la loi de finances pour 1991 a subordonné son application à la condition que les sociétés intéressées s'abstiennent, pendant une période commençant un an avant le dépôt des sommes et s'achevant un an après leur incorporation au capital, soit de procéder à une réduction de capital non motivée par des pertes (report à nouveau débiteur et perte de l'exercice), soit d'imputer des frais ou d'opérer des prélèvements sur les primes liées au capital inscrites au passif de leur bilan.

Ces primes s'entendent, selon le classement du plan comptable général révisé, de l'ensemble des subdivisions du poste : « 104. primes liées au capital :

. 1041 - Primes d'émission ;

. 1042 - primes de fusion ;

. 1043 - Primes d'apport ;

. 1044 - Primes de conversion d'obligations en actions.

Pour l'application de la condition de maintien du capital social, le délai se calcule de quantième à quantième. Les dates de dépôt des sommes et d'incorporation au capital s'entendent de la date d'inscription des opérations concernées en comptabilité.

Ces dispositions s'appliquent aux intérêts des comptes bloqués individuels courus à compter du 1er janvier 1991.

g. Le plafond des dépôts.

78Le montant maximum des dépôts dont les intérêts pouvaient bénéficier du prélèvement libératoire était fixé, par associé ou actionnaire, à 200 000 F jusqu'en 1990 et à 400 000 F en 1991.

79L'article 17 de la loi de finances pour 1992 a supprimé cette mesure de plafonnement pour l'imposition des intérêts courus à compter du 1er janvier 1992.

Désormais, la totalité des intérêts des sommes portées sur un compte bloqué d'associé peut donc bénéficier, sur option, du prélèvement libératoire.

80Il est rappelé que la suppression du plafond pour les comptes bloqués est indépendante des limites prévues par ailleurs dans le cadre de dispositifs voisins. Ainsi :

- les dépôts sur les comptes bloqués ne sont pas pris en compte pour le calcul des avances prévues au 1° du I de l'article 125 B du CGI relatif aux comptes courants ordinaires ;

- les intérêts versés sont également hors du champ d'application de la limite portant sur une fois et demie le montant du capital social prévue au 1° de l'article 212 du code déjà cité.

h. Le non-respect des conditions prévues par la loi.

81L'article 125 C-II du CGI prévoit que le non-respect des obligations fixées ci-dessus « entraîne, nonobstant toutes dispositions contraires, l'exigibilité immédiate des impôts dont ont été dispensés les associés ou actionnaires et la société sans préjudice de l'intérêt de retard prévu à l'article 1727 du CGI décompté de la date à laquelle ces impôts auraient dû être acquittés ».

1° La portée des rectifications.

82En pratique, les rectifications porteront sur les intérêts des sommes qui n'ont pas été incorporées au capital dans le délai de cinq ans et de celles qui ont fait l'objet d'un retrait.

Les rectifications toucheront également les intérêts versés au-delà du taux prévu par l'article 39-1-3°.

En outre, le défaut de production de l'état des sommes mises à la disposition de la société sous forme de comptes bloqués ou le non-respect de la condition de maintien du capital social entraîne la remise en cause du régime fiscal appliqué aux intérêts de ces sommes depuis leur dépôt.

Enfin, le montant des sommes dont les intérêts seront exclus du régime de faveur dans l'un ou l'autre des cas visés ci-dessus sera pris en compte pour le calcul des limites prévues par les articles 125-B et 212 du CGI (cf. 5 I 1222, n°s 19 et suiv. )

2° La nature des rectifications.

- Au niveau de la société.

83Les intérêts déduits en contravention des dispositions de l'article 39-1-3° du CGI et, dans le cas de sociétés passibles de l'impôt sur les sociétés, de l'article 212-1° du même code, sont réintégrés dans le bénéfice imposable de la société débitrice.

- Au niveau des associés.

84S'agissant d'une société soumise à l'impôt sur les sociétés, les intérêts exclus des charges déductibles et réintégrés dans les bases de cet impôt par l'application de la limite prévue à l'article 212 du CGI, sont taxés entre les mains des bénéficiaires à l'impôt sur le revenu dans la catégorie des revenus de capitaux mobiliers. Ces intérêts n'ouvrent pas droit à l'avoir fiscal et ne donnent pas lieu à l'application du précompte.

S'ils sont versés à des personnes qui n'ont pas leur domicile fiscal en France, ces produits donnent lieu à perception de la retenue à la source de 25 % prévue à l'article 119 bis-2 du CGI (cf. DB 4 J 2111 ).

Si la société est soumise au régime des sociétés de personnes, le bénéficiaire des intérêts est imposé à l'impôt sur le revenu à raison de la somme perçue.

Les intérêts autres que ceux réintégrés dans les bénéfices de la société sont imposés au nom des bénéficiaires à l'impôt progressif de droit commun dans la catégorie des revenus de dépôts, créances et cautionnements, sans possibilité d'option pour le prélèvement libératoire au taux applicable aux dépôts ordinaires (cf. n°s 58 et suiv. ) 2 .

Le complément d'impôt sur le revenu éventuellement dû par les associés à raison de l'imposition des intérêts à l'impôt progressif est assorti de l'intérêt de retard prévu par l'article 1727 du CGI.

Le prélèvement qui a été versé au Trésor par la société débitrice devient une simple modalité de paiement de l'impôt sur le revenu et il est en conséquence imputable sur l'impôt dû par les bénéficiaires des intérêts.

Dans l'hypothèse où ce prélèvement excède le montant de l'impôt, il est restitué comme c'est le cas des crédits assimilés à un impôt déjà versé au Trésor.

IV. Produits des bons du Trésor, bons de caisse et assimilés et gains retirés par un particulier de la cession de ces contrats à compter du 1er septembre 1992

85Le taux du prélèvement varie selon la date d'émission des bons ou titres assimilés.

Le taux de prélèvement applicable aux gains sur cessions de ces contrats réalisées à compter du 1er septembre 1992 est celui applicable à la date de cession aux produits qui rémunèrent le contrat cédé.

1. Bons émis avant le 1er juin 1978.

86En ce qui concerne les produits encaissés depuis le 1er janvier 1974, l'article 12-1 de la loi n° 73-1150 du 27 décembre 1973 avait fixé le taux du prélèvement forfaitaire à un tiers (33 1/3 %).

87L'article 35 de la loi n° 78-741 du 13 juillet 1978 a porté le taux du tiers à 40 % à compter du 16 juillet 1978.

2. Bons émis entre le 1er juin 1978 et la date d'entrée en vigueur de l'article 67 de la loi n° 80-30 du 18 janvier 1980.

88Les produits de ces bons sont passibles du prélèvement forfaitaire au taux de 40 %.

3. Bons et titres émis à compter de la date d'entrée en vigueur de la loi n° 80-30 du 18 janvier 1980 et jusqu'au 31 décembre 1982.

89L'article 67 de la loi susvisée ramène de 40 % à 38 % le taux du prélèvement applicable aux intérêts des bons du Trésor, bons de caisse ou titres assimilés, lorsque les deux conditions suivantes sont réunies :

- ces bons ou titres doivent être émis à compter de la date d'entrée en vigueur de ladite loi 3 ;

- les bénéficiaires des intérêts des bons ou titres doivent communiquer aux établissements payeurs, au moment du paiement de ces intérêts, leur identité et leur domicile fiscal.

90Lorsque cette seconde condition n'est pas remplie, le taux du prélèvement est de 42 %.

4. Bons du Trésor ou assimilés, bons de caisse des établissements de crédit, émis à compter du 1er janvier 1983 jusqu'au 31 décembre 1989.

91L'article 6-III de la loi de finances pour 1983 fixe les taux du prélèvement applicable aux intérêts des bons émis à compter du 1er janvier 1983.

Lorsque le bénéficiaire révèle son identité et son domicile fiscal, le taux du prélèvement, est porté de 38 % à 45 % pour les intérêts des bons émis à compter du 1er janvier 1983. Si au contraire, le bénéficiaire des intérêts souhaite garder l'anonymat le prélèvement libératoire de 42 % est porté à 50 % pour les intérêts des bons émis à compter du 1er janvier 1983. Lorsque les bons ont été émis entre le 21 janvier 1980 et le 31 décembre 1982, le maintien des taux de 38 % et 42 % est acquis au montant intégral de leurs produits.

5. Bons du trésor ou assimilés, bons de caisse des établissements de crédit, émis à compter du 1er janvier 1990 jusqu'au 31 décembre 1994 inclus.

92Le paragraphe I de l'article 14 de la loi de finances pour 1990 réduit à 35 % le taux applicable aux produits des placements qui étaient soumis au taux de 45 %.

Sont concernés les produits mentionnés au 6° de l'article 125 A III bis du CGI.

93Lorsque le bénéficiaire des intérêts ne communique pas son identité à l'établissement payeur, le taux de 50 % prévu au 6° du III bis de l'article 125 A du CGI demeure applicable.

Nota. - Aux termes du dernier alinéa de l'article 13 de la loi n° 90-614 du 12 juillet 1990 (JO du 14), dans le 4° et 6° du paragraphe III bis de l'article 125 A du CGI, les mots : « Lorsque le bénéficiaire des intérêts communique aux établissements payeurs, au moment du paiement, son identité et son domicile fiscal » sont remplacés par les mots « lorsque le bénéficiaire des intérêts autorise l'établissement payeur, au moment du paiement, à communiquer son identité et son domicile fiscal à l'administration fiscale ».

1 Ce taux était antérieurement égal à 80 % de cette moyenne.

2 L'option devant être formulée au plus tard au moment de la perception des intérêts, les associés ayant, dans l'hypothèse envisagée, déjà encaissé les fonds ne peuvent valablement opter pour le prélèvement de droit commun.

3 La loi n° 80-30 du 18 janvier 1980 ayant été publiée au Journal officiel du 19 janvier 1980, est entrée en vigueur :

- à Paris, un jour franc après sa publication au Journal officiel, soit le 21 janvier 1980 ;

- partout ailleurs, un jour franc après l'arrivée du Journal officiel au chef lieu d'arrondissement.