SOUS-SECTION 3 EXONÉRATIONS

3. Délai de réinvestissement.

86Le réinvestissement doit intervenir dans un délai de deux mois à compter de la cession ou du rachat des titres d'OPCVM ; en pratique ce délai sera décompté à partir de la date d'exécution de l'ordre de cession ou de rachat des titres. La date du réinvestissement s'entend, pour l'application des présentes dispositions, de celle du (des) versement(s) par le contribuable des sommes retirées de la cession ou du rachat des titres d'OPCVM.

D'une manière générale, l'investissement dans l'acquisition, la construction, la reconstruction, l'agrandissement d'un immeuble, la réalisation de grosses réparations ou l'achat d'un terrain peut se traduire par plusieurs versements et donc porter sur le produit de plusieurs cessions. Chacun de ces versements doit intervenir dans les deux mois de chacune des cessions de titres d'OPCVM réalisées du 1er janvier 1996 au 31 décembre 1996.

Il en est ainsi, notamment, des sommes versées à l'occasion de la signature d'une promesse de vente, à condition, bien entendu, que l'investissement soit effectivement réalisé. L'exonération ne sera en effet définitivement acquise qu'à la date d'acquisition effective de l'immeuble ou des constructions et sous réserve du respect de la condition d'affectation exclusive à l'habitation.

Le réinvestissement a pu être effectué jusqu'au 28 février 1997 pour des cessions de titres qui sont intervenues le 31 décembre 1996, date limite d'application de la mesure.

Cas particulier des ventes en l'état futur d'achèvement.

87La vente en l'état futur d'achèvement est un contrat par lequel le vendeur transfère immédiatement à l'acquéreur ses droits sur le sol ainsi que la propriété des constructions au fur et à mesure de leur exécution. L'article R. 261-14 du code de la construction et de l'habitation prévoit que l'acheteur échelonne ses paiements suivant un échéancier qui tient compte de l'avancement effectif des travaux de sorte qu'ils ne peuvent pas excéder au total 35 % du prix à l'achèvement des fondations, 70 % à la mise hors d'eau et 95 % à l'achèvement de l'immeuble ; sauf contestation, le solde est payable lors de la remise des clefs.

Toutes autres conditions étant par ailleurs remplies, l'exonération est applicable en cas de réinvestissement dans l'acquisition d'un immeuble en l'état futur d'achèvement :

- quelle que soit la date de signature du contrat (celle-ci peut être antérieure au 1er janvier 1996) ;

- lorsque le produit des cessions de parts ou actions d'OPCVM est affecté aux paiements échelonnés réalisés dans le cadre d'une vente en l'état futur d'achèvement ;

- à condition que ces paiements interviennent du 1er janvier 1996 au 28 février 1997 (pour une cession de titres d'OPCVM réalisée au plus tôt le 1er janvier 1996 et au plus tard le 31 décembre 1996).

En revanche, les paiements intervenus après le 28 février 1997 sont exclus du dispositif alors même qu'ils se rapporteraient à des contrats conclus pendant la période.

VIII. Règles spécifiques au réinvestissement dans la réalisation de travaux d'entretien ou d'amélioration ou dans l'acquisition de meubles meublants et d'équipements ménagers

(CGI, art. 92 B nonies )

1. Conditions relatives au travaux d'entretien ou d'amélioration.

a. Immeubles concernés.

88Les travaux d'entretien ou d'amélioration éligibles au dispositif d'exonération sont exclusivement ceux qui sont réalisés dans les résidences principale et secondaire du contribuable, qu'il en soit le propriétaire, le locataire ou l'occupant à titre gratuit. Les travaux d'entretien ou d'amélioration effectués par le propriétaire d'un logement donné en location ou affecté à un autre usage sont donc exclus du dispositif.

En outre, les immeubles concernés doivent être situés en France (cf. n°s 29 à 35 ).

b. Nature des travaux.

1 ° Travaux d'entretien.

89Ces travaux s'entendent de ceux qui ont pour objet de maintenir ou de remettre un immeuble en bon état et d'en permettre un usage normal sans en modifier la consistance, l'agencement ou l'équipement initial. Sur la définition de ces travaux, il conviendra de se reporter à la DB 5 D 2224, n°s 2 et 3 .

Le réinvestissement peut également être effectué dans des travaux d'entretien de moindre importance tels que les réparations locatives (ex : réfection des peintures intérieures et papiers peints).

2° Travaux d'amélioration.

90Les dépenses de cette nature sont celles qui ont pour objet d'apporter à un local d'habitation un équipement ou un élément de confort nouveau ou mieux adapté aux conditions modernes de vie, sans modifier la structure de l'immeuble (cf. DB 5 D 2225 n° 10 ).

c. Montant des travaux.

91L'exonération prévue en cas de remploi du produit de la cession des titres d'OPCVM dans la réalisation de travaux d'entretien ou d'amélioration est applicable lorsque les travaux, facturés par le professionnel qui les effectue, sont d'un montant au moins égal à 3 000 F par facture (prestation de services et fourniture de matériels).

2. Acquisition de meubles meublants et d'équipements ménagers.

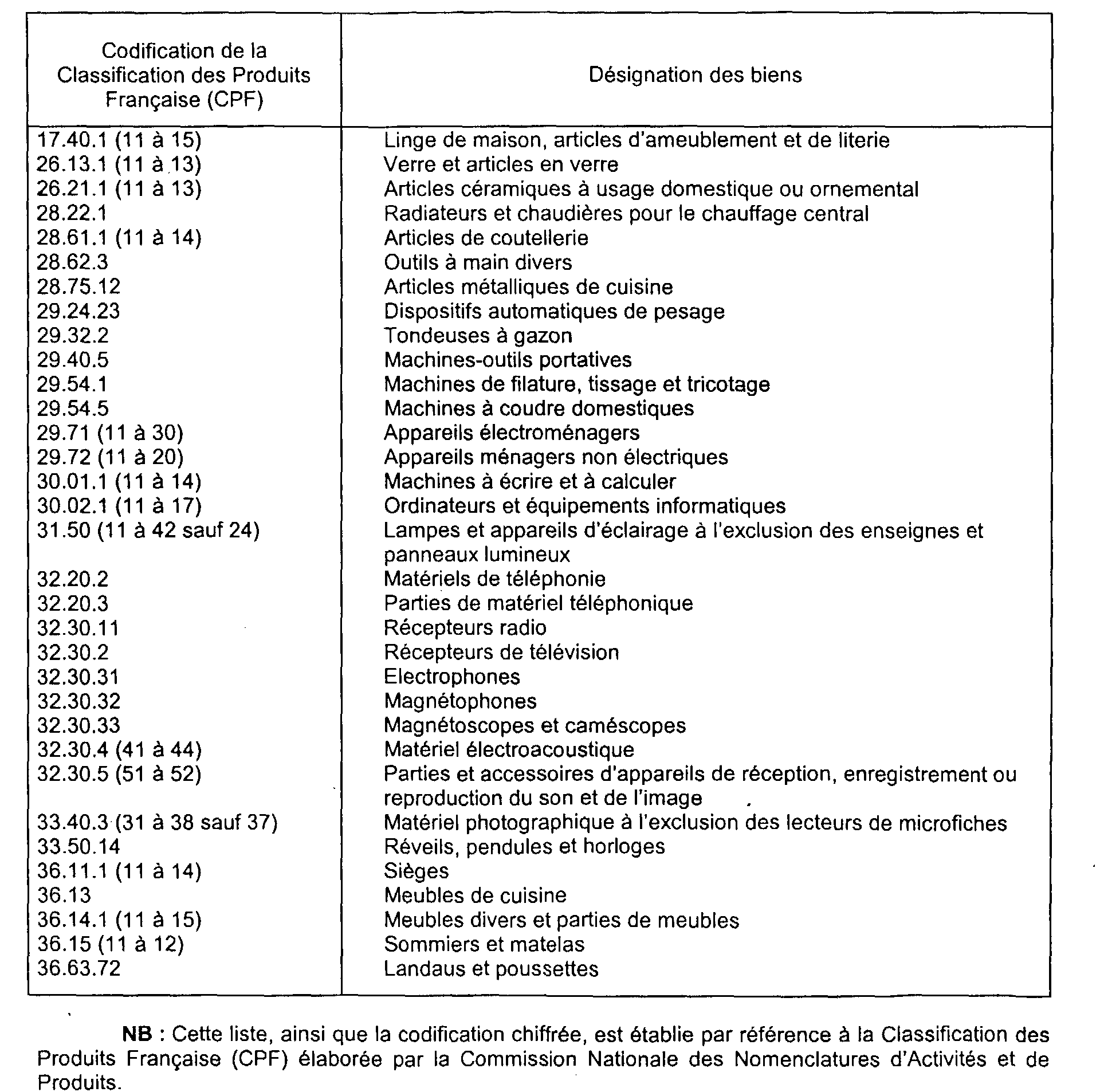

92La liste des biens à usage non professionnel ouvrant droit au bénéfice de la mesure est fixée comme suit par l'arrêté du 24 avril 1996 (JO du 27 avril 1996, p. 6455) :

L'annexe IV reproduit les extraits de la Classification des Produits Française (CPF) à laquelle renvoie l'arrêté du 24 avril 1996.

93Le contribuable qui remploie le produit de la cession de ses titres dans l'acquisition de meubles meublants ou d'équipements ménagers à usage non professionnel peut bénéficier de l'exonération de ses plus-values à condition que la valeur unitaire de chaque bien acquis soit au moins égale à 1 000 F. La limite de 1 000 F s'apprécie objet par objet, sauf lorsque les objets vendus forment un ensemble.

94Les biens acquis en remploi peuvent être neufs ou d'occasion sous réserve d'être facturés par un professionnel ou un négociant en biens d'occasion.

3. Délai de réinvestissement.

95Le réinvestissement du produit des cessions de titres réalisées à compter du 1er janvier 1996 et jusqu'au 30 septembre 1996 doit être effectué au plus tard le 31 octobre 1996.

En pratique, le service a admis le bénéfice de la mesure, toutes autres conditions étant par ailleurs réunies, même lorsque la chronologie des opérations (cession ou rachat des titres puis paiement du prix ou de la dépense) n'avait pas été respectée.

Sous réserve du respect de la limite globale de 100 000 F applicable pour ce type de dépenses, le réinvestissement peut porter sur le produit d'une ou plusieurs cessions en règlement d'une ou plusieurs factures correspondant à des biens et dépenses éligibles.

IX. Règles communes aux exonérations des articles 92 B octies et 92 B nonies du CGI

1. Nature et modalités des paiements effectués en remploi.

96Le remploi est effectué dans le paiement du prix net versé pour l'acquisition des biens ou le paiement des dépenses. La partie du prix qui serait payée au moyen d'un emprunt ou d'un crédit n'ouvre pas droit au bénéfice de l'exonération.

Outre le prix proprement dit, le produit de la vente des titres d'OPCVM peut être utilisé au paiement des frais afférents à l'opération réalisée tels, par exemple, la TVA, les droits de mutation ou encore les honoraires d'architecte.

En tout état de cause, l'exonération n'est définitivement acquise qu'en cas de réalisation effective de l'investissement. En cas de non réalisation de l'opération, les sommes qui auraient été versées au titre d'acomptes ou en rémunération de projets de travaux ne peuvent pas ouvrir droit au bénéfice de l'exonération.

2. Caractère optionnel de l'exonération.

97L'exonération constitue une faculté offerte au contribuable ; elle n'est donc applicable que sur demande expresse de sa part. À défaut, le contribuable est réputé avoir renoncé à l'exonération. La demande d'exonération doit être formulée sur la déclaration des gains de cession de valeurs mobilières (imprimé n° 2074) souscrite au titre de l'année au cours de laquelle est réalisée la plus-value dont l'exonération est demandée (cf. n° 102 ).

3. Exonération des plus-values et autres avantages fiscaux.

98Les différents dispositifs d'exonération des plus-values de cession de titres d'OPCVM en vigueur au cours de l'année 1996 peuvent être cumulés.

Ainsi un même contribuable peut bénéficier de l'exonération des plus-values de cession lorsque le produit est remployé :

- dans la limite de 100 000 F, dans l'acquisition d'un véhicule (CGI, art. 92 B septies ; cf. ci-avant n°s 66 et suivants ) ;

- sans limitation de montant, dans l'acquisition, la construction, la reconstruction ou l'agrandissement d'un logement ou dans la réalisation de grosses réparations ;

- dans la limite de 100 000 F, dans la réalisation de travaux d'entretien et d'amélioration ou dans l'acquisition de meubles meublants ou d'équipements ménagers.

L'exonération des plus-values de cession de titres d'OPCVM n'est pas exclusive de l'octroi d'autres avantages fiscaux, tels notamment, les réductions d'impôt pour investissement dans les départements d'outre-mer (CGI, art. 199 undecies), pour dépenses de grosses réparations (CGI, art. 199 sexies et 199 sexies C) ou au titre des intérêts des prêts à la consommation (CGI, art. 199 septdecies).

De même, la mesure d'exonération des plus-values en cas d'investissement dans l'immobilier est indépendante de l'aide de l'État en faveur de l'accession à la propriété. Une même acquisition peut donc bénéficier du prêt à taux zéro et de l'exonération des plus-values de cession de titres d'OPCVM.

4. Montant de la plus-value exonérée.

99L'exonération s'applique :

- sans limitation du montant des cessions lorsque le réinvestissement est effectué dans les cas mentionnés à l'article 92 B octies du CGI, c'est-à-dire l'acquisition, la construction, l'agrandissement ou la reconstruction d'un logement ou encore la réalisation de grosses réparations ;

- dans la limite d'un montant global de cessions de 100 000 F lorsque le réinvestissement est effectué dans les cas visés à l'article 92 B nonies du CGI, c'est-à-dire la réalisation de travaux d'entretien ou d'amélioration ou l'acquisition de meubles ou d'équipements ménagers.

Lorsque le montant de la cession excède celui de l'investissement, la plus-value est partiellement exonérée, à hauteur de la fraction déterminée, selon le rapport existant entre le montant de l'investissement, le cas échéant retenu dans la limite de 100 000 F, et le montant de la cession.

Exemples :

1. Un contribuable cède en 1996 des titres pour un montant de 140 000 F et réalise une plus-value de 22 000 F. Il réinvestit une partie seulement (110 000 F) du produit de la vente dans la réalisation de travaux d'agrandissement d'un logement. La plus-value est exonérée à hauteur de 17 286 F soit 22 000 F x (110 000 F/140 000 F) ; le solde (4 714 F) est taxable.

2. Un contribuable cède en 1996 des titres pour un montant de 180 000 F et réalise une plus-value de 25 000 F. Il réinvestit 140 000 F dans la réalisation de travaux d'amélioration de sa résidence principale. L'exonération étant, pour ce type de dépenses, accordée dans la limite de 100000 F de cession, la plus-value est exonérée à hauteur de 13 889 F soit 25 000 F x (100 000 F/180 000 F) ; le solde (11 111 F) est taxable.

Nota : Reports d'imposition attachés aux titres cédés : il est admis que l'exonération des plus-values de cession réalisées dans le cadre des présentes dispositions s'applique dans les mêmes conditions aux plus-values en report d'imposition attachées aux titres cédés.

5. Neutralisation des cessions de titres d'OPCVM pour l'appréciation du dépassement du seuil d'imposition de l'article 92 B du CGI.

100Les plus-values de cession de titres d'OPCVM monétaires ou obligataires de capitalisation sont imposables quel que soit leur montant à compter du 1er janvier 1996 (CGI, art. 92 B-I bis ). Les plus-values de cession des autres valeurs mobilières visées au I de l'article 92 B du CGI sont imposables lorsque le montant des cessions de valeurs mobilières, y compris des titres d'OPCVM monétaires ou obligataires de capitalisation, excède, pour l'année 1996, le seuil de 200 000 F (100 000 F à compter du 1er janvier 1997).

Lorsque l'exonération prévue à l'article à l'article 92 B octies du CGI est demandée, la limite d'imposition est appréciée, pour l'imposition des autres gains nets réalisés au cours de la même année par le foyer fiscal, en faisant abstraction du montant des cessions correspondant aux plus-values ainsi exonérées. Par conséquent, un contribuable qui ne dépasserait le seuil d'imposition que par suite de la prise en compte des cessions de titres d'OPCVM dont le produit est réinvesti au titre de l'une ou l'autre des deux mesures serait, à condition qu'il demande l'exonération des plus-values résultant de ces opérations, exonéré d'impôt sur les autres plus-values réalisées au cours de la même année.

Bien évidemment, seules les cessions correspondant à la plus-value exonérée (110 000 F et 100 000 F dans les exemples 1 et 2 ci-dessus) sont neutralisées pour l'appréciation du dépassement du seuil.

6. Sanctions du non respect des conditions de l'exonération.

101La constatation du non respect de l'une des conditions définies pour l'application d'une exonération prévue par les articles 92 B octies et 92 B nonies du CGI entraîne l'imposition de la plus-value au titre de l'année de sa réalisation dans les conditions de droit commun. Le montant des cessions correspondantes est alors pris en compte pour l'appréciation du franchissement du seuil d'imposition prévu à l'article 92 B du CGI en ce qui concerne les autres plus-values réalisées par ailleurs au cours de la même année.

Ces régularisations sont opérées dans le délai normal de reprise prévu à l'article L 169 du LPF. Les cotisations d'impôt correspondantes sont assorties, dans les conditions de droit commun, de l'intérêt de retard de 0,75 % par mois prévu à l'article 1727 du CGI et, le cas échéant, des pénalités prévues en cas de mauvaise foi (CGI, art. 1729).