CHAPITRE 2 RENTES VIAGERES CONSTITUÉES À TITRE ONÉREUX

CHAPITRE 2

RENTES VIAGERES CONSTITUÉES À TITRE ONÉREUX

TEXTES

CODE GÉNÉRAL DES IMPÔTS

(Législation applicable au 22 avril 1998)

Art. 158. - . . . . . . . . .

6. Les rentes viagères constituées à titre onéreux ne sont considérées comme un revenu, pour l'application de l'impôt sur le revenu dû par le crédirentier, que pour une fraction de leur montant. Cette fraction, déterminée d'après l'âge du crédirentier lors de l'entrée en jouissance de la rente, est fixée à :

- 70 % si l'intéressé est âgé de moins de 50 ans ;

- 50 % s'il est âgé de 50 à 59 ans inclus ;

- 40 % s'il est âgé de 60 à 69 ans inclus ;

- 30 % s'il est âgé de plus de 69 ans.

La fraction de rentes viagères définie ci-dessus est imposée dans les mêmes conditions que les revenus énumérés à l'article 124.

Ces dispositions ne sont pas applicables aux arrérages correspondant aux cotisations ayant fait l'objet de la déduction prévue au 1 ° bis de l'article 83.

*

* *

1Les rentes viagères constituées à titre onéreux n'ouvrent pas droit à l'abattement de 20 % accordé par l'article 158-5 du CGI.

2En revanche, elles ne sont considérées comme un revenu imposable que pour une fraction de leur montant déterminée d'après l'âge du crédirentier lors de l'entrée en jouissance de la rente (CGI. art. 158-6 ).

Les rentes viagères constituées à titre onéreux résultent, en effet, d'un contrat par lequel le crédirentier a volontairement accepté de se dessaisir d'un élément de son patrimoine, bien mobilier (somme d'argent, par exemple) ou immobilier, en contrepartie de versements en espèces échelonnés dans le temps (arrérages) [pour plus de détails sur cette question. cf. supra 5 F 1264 ]. Le législateur a donc exonéré d'impôt la quote-part des arrérages qui est censée correspondre au remboursement partiel du capital initial.

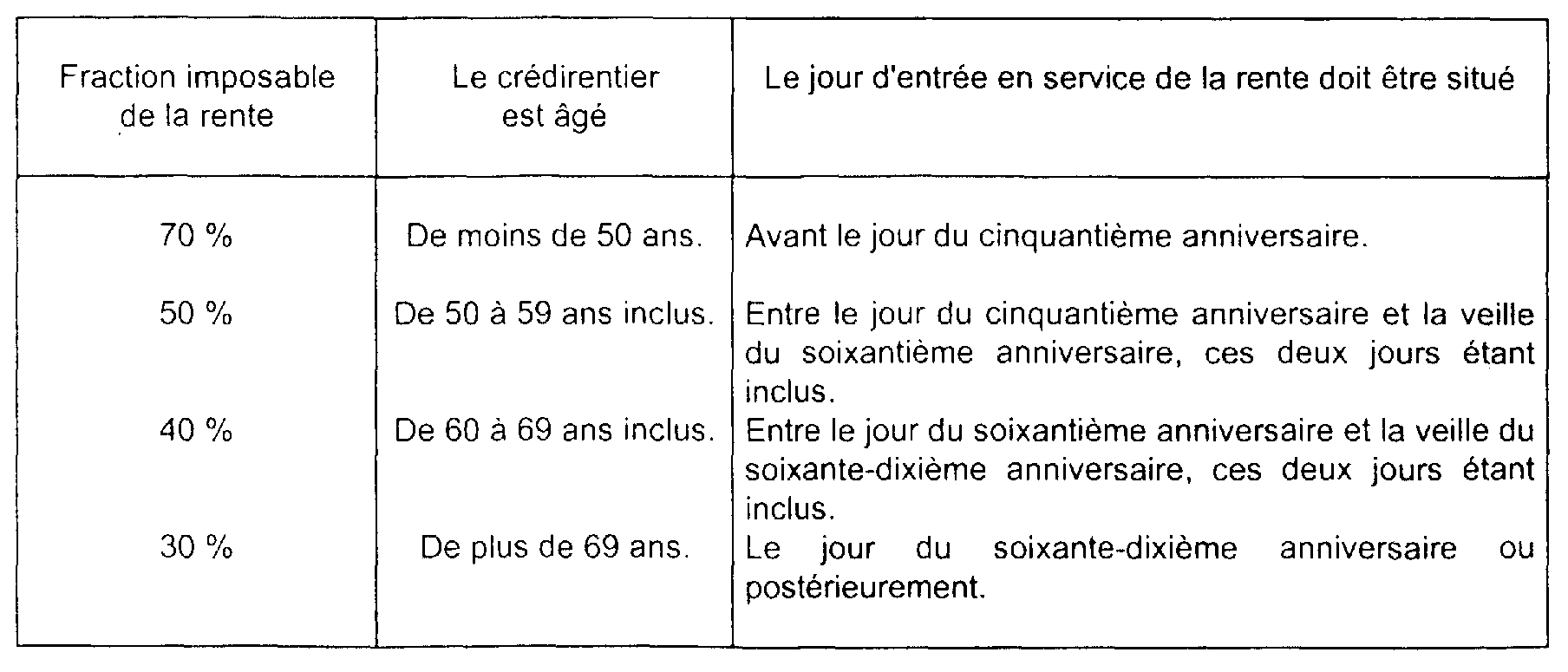

3La fraction imposable est déterminée forfaitairement d'après l'âge du crédirentier lors de l'entrée en jouissance de la rente. Elle est égale à :

- 70 % si l'intéressé était alors âgé de moins de 50 ans :

- 50 % s'il était âgé de 50 à 59 ans inclus :

- 40 % s'il était âgé de 60 à 69 ans inclus :

- 30 % s'il était âgé de plus de 69 ans.

4Ces dispositions appellent des commentaires en ce qui concerne :

- la date d'entrée en jouissance de la rente ;

- la prise en compte de l'âge du crédirentier.

A. DATE D'ENTRÉE EN JOUISSANCE

5La date d'entrée en jouissance de la rente viagère est déterminée différemment selon que cette rente est à jouissance immédiate ou à jouissance différée.

La date à retenir pour une rente à jouissance immédiate est celle du contrat constitutif de rente viagère dans le cas d'aliénation d'un bien, par exemple, ou celle de la remise des fonds ou du capital aliéné.

Pour une rente à jouissance différée, il convient de retenir la date d'entrée en jouissance effective de la rente.

Cette date peut, en effet, être différente de celle d'entrée en jouissance théorique fixée par le contrat primitif de rente, à partir de laquelle l'organisme débiteur s'engage à servir la rente. L'entrée en jouissance n'est pas nécessairement automatique et dépend, notamment, de la diligence des intéressés qui sont tenus de satisfaire à certaines obligations pour obtenir de l'organisme débiteur l'établissement du titre de rente.

La date à retenir figure, en principe, sur le titre de rente ainsi établi.

6 Remarque. - Un certain nombre de titres délivrés par la Caisse nationale de prévoyance ont fait l'objet d'un renouvellement. La date de première échéance figurant sur l'extrait d'inscription délivré au crédirentier à cette occasion n'est plus alors la date d'origine, mais celle de la première échéance après renouvellement du titre. C'est cette dernière date 1 qui doit être retenue, à moins que le service ne dispose de renseignements plus précis sur l'âge atteint par le crédirentier au moment où la rente est entrée en service.

B. ÂGE DU CRÉDIRENTIER AU MOMENT DE L'ENTRÉE EN JOUISSANCE

7Le montant des arrérages imposables est déterminé d'après l'âge du crédirentier lors de l'entrée en jouissance de la rente viagère et non d'après l'âge atteint par le crédirentier l'année de l'imposition. En d'autres termes, la fraction imposable est fixée l'année où la rente entre en service ; elle demeure ensuite invariable.

Ce principe appelle les explications suivantes lorsque la rente est constituée sur plusieurs têtes ou est réversible.

8L'âge du crédirentier s'apprécie au jour de l'entrée en service de la rente.

Conformément aux termes de l'article 158-6 du CGI, l'âge du bénéficiaire de la rente le jour où intervient cet événement doit être déterminé comme il est indiqué dans le tableau, ci-après.

I. Rente constituée sur plusieurs têtes

9Lorsque le montant des arrérages revenant aux bénéficiaires est individualisé, il convient de tenir compte de l'âge atteint par chacun d'eux au moment où la rente est entrée en service pour déterminer la fraction imposable à leur nom personnel.

II. Rente réversible

10Lorsqu'une rente viagère est constituée au profit de deux ou de plusieurs crédirentiers avec réversibilité au profit du survivant, l'âge à retenir pour le calcul de la fraction imposable de la rente est, en principe, celui du plus jeune des crédirentiers (CE, arrêt du 15 mai 1974, req. n° 88924).

Pour atténuer les conséquences rigoureuses qui pourraient résulter de ce principe, il a été décidé :

1° qu'à l'égard des rentes viagères constituées au profit d'un ménage avec réversibilité sur la tête du survivant, il convient de retenir, aussi bien pendant la vie des deux époux qu'après le décès de l'un d'eux, l'age de l'aîné au moment de l'entrée en jouissance de la rente réversible ;

2° que si une même rente doit être perçue successivement par plusieurs personnes (autres que le mari et la femme), c'est l'âge atteint par le nouveau bénéficiaire au moment où il perçoit pour la première fois les arrérages qu'il convient de prendre en considération.

Il est fait application de cette seconde solution aux rentes réversibles entre époux lorsqu'elle est plus favorable.

11Remarques :

1° Lorsqu'un plan d'épargne populaire (PEP) se dénoue par le versement d'une rente viagère, les arrérages de rente sont exonérés de l'impôt sur le revenu, sous réserve qu'aucun retrait de fonds ne soit intervenu pendant huit ans à compter de l'ouverture du plan. Cette exonération s'applique, en principe, au titulaire du contrat objet du PEP. Toutefois, lorsque le bénéficiaire de la rente décède et qu'une pension de réversion est servie au conjoint survivant, il est admis de faire bénéficier ce dernier de l'exonération d'impôt (cf. DB 5 I 485, n°s 28 et suivants ).

2° Lorsqu'un plan d'épargne en actions (PEA) se dénoue après l'expiration de la huitième année par le versement d'une rente viagère, celle-ci.est exonérée d'impôt sur le revenu. Lorsque le bénéficiaire de la rente décède et qu'une rente de réversion est servie au conjoint survivant, le bénéfice de l'exonération est étendu à ce dernier (cf. DB 5 1 473, n° 3).

1 Il est fait observer que, pour tous les contrats ayant fait l'objet d'un renouvellement, à partir du 1er janvier 1963, la Caisse nationale de prévoyance a dû adresser aux bénéficiaires un bulletin de renseignements en deux exemplaires dont l'un était destiné à être remis par l'intéressé au service des impôts.