SECTION 3 RÉDUCTION D'IMPÔT AU TITRE DE CERTAINES PRIMES D'ASSURANCES

2. Taux de la réduction d'impôt.

47Le taux de la réduction d'impôt est fixé à 25 % du montant de la prime versée s'il y a lieu, limité à 7 000 F, plus 1 500 F par enfant à charge (cf. n° 45 ).

III. Contrats « d'épargne-handicap »

1. Base de la réduction d'impôt.

48L'article 26-1 de la loi de finances rectificative pour 1987 (n° 87-1061 du 30 décembre 1987), en complétant le 2° de l'article 199 septies déjà cité, prévoit que les primes afférentes à des contrats d'assurance en cas de vie souscrits par les personnes handicapées (dits « Contrats d'épargne-handicap ») ouvrent droit à une réduction d'impôt calculée sur la seule fraction de ces primes qui est représentative de l'opération d'épargne.

La fraction des primes représentative de l'opération d'épargne est déterminée par les entreprises d'assurances. Elle figure sur le certificat que ces dernières font parvenir à l'assuré chaque année.

2. Montant limite des primes à retenir.

49La part d'épargne de ces primes est retenue dans la limite de 7 000 F, majorée de 1 500 F par enfant à charge, c'est-à-dire par enfant pris en compte pour le calcul de l'impôt dû par le contribuable soit au titre du quotient familial, soit par voie d'abattement.

Cette limite s'applique à l'ensemble des contrats :

- mentionnés au 2° de l'article 199 septies du CGI (c'est-à-dire contrats de rente-survie [cf. n° 45 ] et contrats d'épargne-handicap) ;

- et souscrits par les membres d'un même foyer fiscal (c'est-à-dire souscrits par le contribuable ou chacun des époux pour les personnes mariées, par les enfants à charge - y compris ceux qui ont demandé leur rattachement - et par les personnes invalides à charge au sens de l'article 196 A bis du code déjà cité).

Exemple : Un contribuable a souscrit un contrat de rente-survie au profit de son enfant handicapé qu'il compte à charge. Cet enfant a lui même conclu un contrat d'épargne-handicap.

La limite de 7 000 F, majorée de 1 500 F par enfant à charge, s'applique au total formé par le montant des primes afférentes au contrat de rente-survie et par le montant de la part d'épargne des primes afférentes au contrat d'épargne-handicap.

50 Remarque : La réduction d'impôt prévue en faveur des contrats de rente-survie et des contrats d'épargne handicap (CGI, art. 199 septies-2° ) est indépendante de celle qui est applicable aux contrats d'assurance vie (CGI, art. 199 septies-1° ).

En conséquence, les foyers fiscaux dont les membres ont souscrit à la fois un contrat de rente-survie ou d'épargne-handicap et un contrat d'assurance vie, peuvent cumuler le bénéfice des réductions d'impôt mentionnées aux 1° et 2° de l'article 199 septies déjà cité, chacune de ces réductions étant calculée dans les limites qui lui sont propres.

3. Taux de la réduction d'impôt.

51Le taux de la réduction d'impôt est fixé à 25 %. Il s'applique à la base déterminée dans les conditions qui sont exposées au n° 49 ci-dessus.

C. JUSTIFICATIONS

52 L'article 17 E de l'annexe IV au CGI modifié successivement par les arrêtés du 30 janvier 1996 et du 22 décembre 1997 définit les justifications auxquelles est subordonné le bénéfice de la réduction d'impôt accordée au titre des contrats d'assurance visés à l'article 199 septies du CGI. Ce texte prévoit la production d'un certificat sur lequel sont regroupés, outre les informations annuelles du certificat lui-même, certains renseignements à caractère permanent.

Le certificat est joint par le souscripteur à sa déclaration d'ensemble des revenus de l'année au titre de laquelle il peut bénéficier de la réduction d'impôt.

Les assureurs auprès desquels ont été souscrits des contrats ou des avenants d'augmentation d'assurance en cas de vie ou d'assurance en cas de décès, dont les primes peuvent ouvrir droit à la réduction d'impôt prévue à l'article 199 septies du CGI, sont tenus de délivrer chaque année aux souscripteurs de ces contrats ou avenants un certificat permettant aux intéressés de bénéficier de la réduction d'impôt prévue ci-dessus.

1. Cas général.

53 Le certificat comporte, selon un modèle publié par l'administration, les indications suivantes :

a. désignation de l'assureur ;

b. nom, prénoms et adresse du souscripteur ;

c. numéro du contrat ;

d. date d'effet et durée du contrat ou de l'avenant :

- Date d'effet du contrat.

Il s'agit de la date d'entrée en vigueur du contrat

- Durée du contrat.

• Contrat comportant la garantie d'un capital en cas de vie.

Il s'agit de l'indication de la durée effective du contrat qui doit être au moins égale à six ans pour ouvrir droit à la réduction d'impôt.

• Contrat comportant la garantie d'une rente viagère.

Il s'agit de la date de jouissance de la rente qui doit être effectivement différée d'au moins six ans, quelle que soit la date de souscription, pour que la condition de déductibilité soit remplie.

e. montant des primes venues à échéance au cours de l'année civile :

- Principe de déclaration des primes par l'assureur.

Cette rubrique est réservée à l'indication du montant des primes venues à échéance au cours de l'année civile qu'il s'agisse d'un contrat d'assurance vie, de rente survie ou d'épargne-handicap.

- Conditions de paiement par l'assuré.

En cas d'absence de paiement l'année d'échéance, et si l'assureur s'abstient de dénoncer le contrat, il délivre alors un certificat correspondant aux primes échues.

Or, pour ouvrir droit à la réduction d'impôt, les primes doivent être effectivement versées par le souscripteur.

Par mesure de tempérament, le bénéfice de la réduction est accordé au titre de l'année d'échéance dans la mesure où le paiement a été effectué l'année suivante.

Il précise en outre :

- pour les contrats ou avenants visés au 1° de l'article 199 septies :

• la nature du contrat : contrat à « primes périodiques », à « prime unique » ou « à versements libres » ;

• le montant des primes représentatif de l'opération d'épargne en distinguant, à compter de l'imposition des revenus de 1997 :

* le montant correspondant aux primes payées au titre de contrats à primes périodiques conclus ou prorogés avant le 20 septembre 1995 ;

* le montant correspondant aux primes payées au titre des contrats à primes périodiques conclus ou prorogés du 20 septembre 1995 au 31 décembre 1995 ;

* le montant correspondant aux primes payées au titre de contrats à primes périodiques conclus ou prorogés du 1er janvier 1996 au 4 septembre 1996.

Remarque : s'agissant des impositions des revenus au titre des années 1995 à 1996 inclus, les certificats devaient distinguer la part représentative d'épargne correspondant :

• d'une part, aux primes versées au cours de l'année civile au titre des contrats à primes périodiques conclus ou prorogés avant le 20 septembre 1995 et aux primes versées du 1er janvier 1995 au 19 septembre 1995 sur des contrats à versements libres ou à prime unique conclus ou prorogés avant le 20 septembre 1995 ;

• d'autre part, aux primes versées à compter du 20 septembre 1995 sur des contrats à versements libres ou à prime unique quelle que soit la date de leur conclusion ou de leur prorogation ou sur des contrats à primes périodiques conclus ou prorogés à compter du 20 septembre 1995.

- pour les contrats ou avenants prévus au 2° de l'article 199 septies, les nom et prénoms du bénéficiaire du capital ou de la rente viagère.

2. Délivrance du certificat pour les contrats collectifs en cas de décès souscrits en faveur d'enfants infirmes.

54 Les contrats de « rente-survie » peuvent être souscrits sous une forme collective, notamment par des mutuelles ou associations de parents d'enfants inadaptés, avec adhésion individuelle de leurs membres.

Dans ce cas, l'assureur délivre le certificat annuel à l'organisme souscripteur, qui en remet, à son tour, une copie à ses adhérents.

3. Modalités de justification en cas d'impossibilité de production du certificat.

55 Le certificat peut exceptionnellement être remplacé :

- par la copie intégrale des conditions particulières du contrat ;

- et par un duplicata des quittances de paiement des primes ou, à défaut d'établissement de quittance, par l'avis d'échéance de chaque prime à condition que ces documents mentionnent la part représentative de l'opération d'épargne pour les contrats d'assurance vie et d'épargne-handicap.

D. IMPUTATION DES RÉDUCTIONS D'IMPÔT

56 Comme les autres réductions d'impôt, cette réduction d'impôt s'impute sur le montant de l'impôt sur le revenu qui résulte du barème progressif, après plafonnement éventuel des effets du quotient familial, et le cas échéant, application de la décote, mais avant imputation des crédits d'impôt, de l'avoir fiscal et des prélèvements ou retenues non libératoires.

Elle ne peut donner lieu à remboursement.

E. REMISE EN CAUSE DES RÉDUCTIONS D'IMPÔT ACCORDÉES

I. Remise en cause

57Les réductions d'impôt accordées au titre des contrats d'assurance sur la vie, de « rente-survie » ou « d'épargne-handicap » sont susceptibles d'être remises en cause dans les conditions exposées DB 5 B 33, n°s 4 et 5 .

II. Cas particulier. Primes d'assurance vie. Résiliation du contrat avant l'expiration du délai minimum de six ans

(cf. n° 28 ci-dessus)

58Dans cette situation, les réductions d'impôt peuvent être remises en cause. Mais le motif de ces remises en cause n'est pas une insuffisance, omission ou inexactitude des déclarations souscrites au titre des années d'obtention des réductions d'impôt, mais un fait survenu postérieurement.

Les impositions supplémentaires correspondant à ces remises en cause ne peuvent donc donner lieu à l'application de pénalités.

ANNEXE I

RM n° 736, M. Charles COVA, député

(JO, AN, du 20 octobre 1997 page 3562)

ANNEXE II

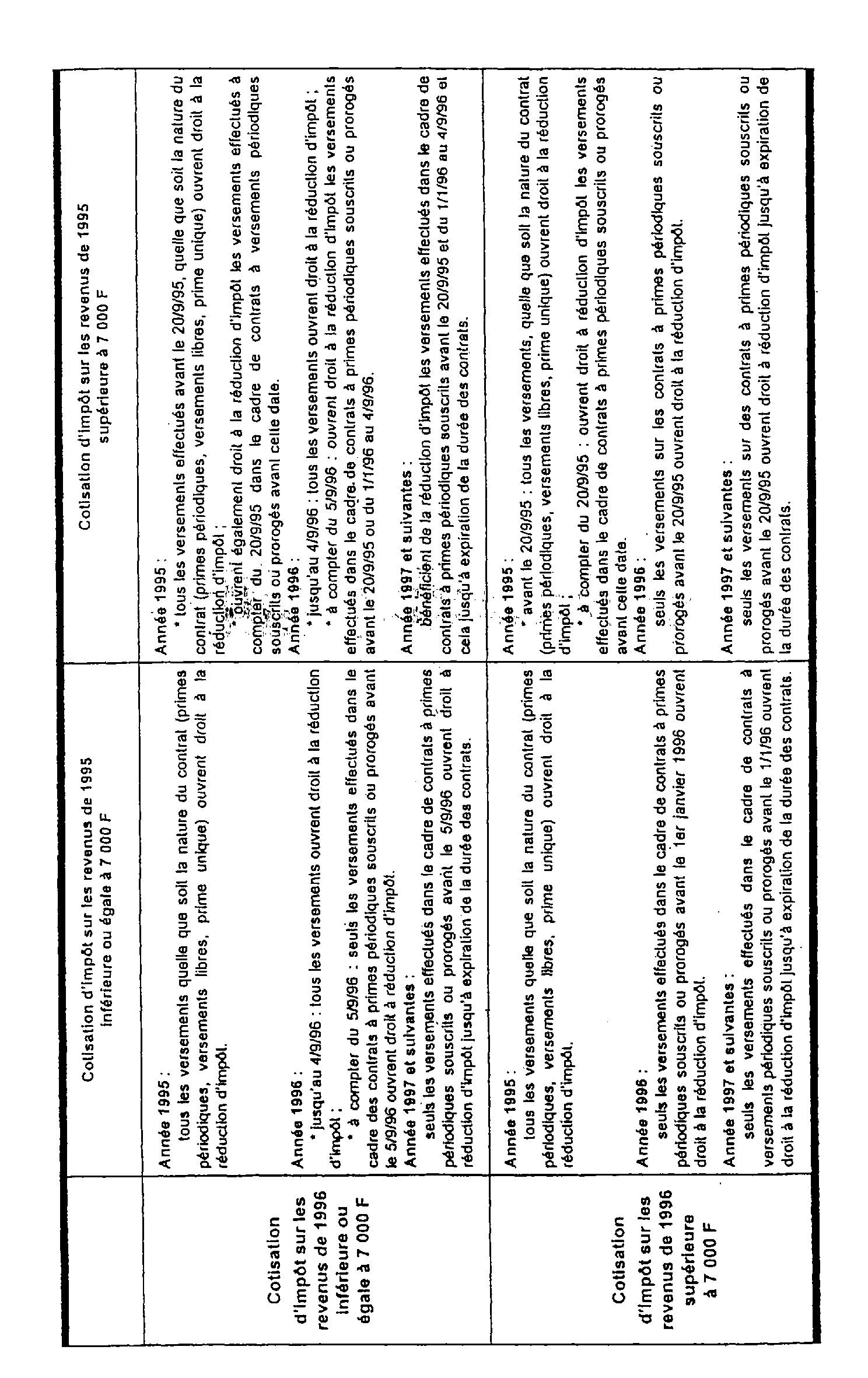

Tableau récapitulatif des versements effectués sur les contrats

d'assurance-vie

ouvrant droit au bénéfice de la réduction d'impôt en 1995, 1996, 1997

et les années suivantes jusqu'à expiration de la durée du contrat

ANNEXE III

Décret n° 84-269 du 11 avril 1984 relatif aux modalités de calcul de la

fraction

des primes des contrats d'assurance vie représentative de l'opération d'épargne

Le Premier ministre,

Sur le rapport du ministre de l'Économie, des Finances et du Budget,

Vu le CGI ;

Vu le Code des assurances ;

Vu l'article 3 (II, 2) de la loi n° 83-1179 du 29 décembre 1983 portant loi de finances pour 1984.

Décrète :

Article premier. - En ce qui concerne les contrats d'assurance sur la vie à primes périodiques, la part de prime représentative de l'opération d'épargne est calculée en appliquant chaque année, à la prime commerciale nette de taxes, le rapport existant à l'origine du contrat entre le capital garanti au terme et la valeur acquise à ce terme par la succession des primes commerciales prévues, nettes de taxes, capitalisées au taux d'intérêt minimum garanti par le contrat.

En ce qui concerne les contrats d'assurance en cas de décès dénommés « Vie entière », le terme est fixé au quatre-vingt-cinquième anniversaire de l'assuré, et le capital au terme est égal au capital décès.

En ce qui concerne les contrats à prime unique, la part de prime représentative de l'opération d'épargne est égale au montant de la provision mathématique constituée à la souscription du contrat.

Art. 2. - Pour les régimes relevant des articles R. 441-1 à R. 441-34 du Code des assurances, la part de prime représentative de l'opération d'épargne est égale au montant hors taxe de la cotisation versée, nette des frais visés à l'article A. 441-1 du Code des assurances.

Art. 3. - Pour les sociétés à forme tontinière visées à l'article R. 322-139 du Code des assurances, la part de prime représentative de l'opération d'épargne est égale à 95 % de la seule cotisation nette de taxes versée aux associations en cas de survie.

Art. 4 . - Pour l'imposition des revenus de 1984 la part de la prime représentative de l'opération d'épargne peut être considérée, à titre transitoire, comme égale à 80 % de la prime totale, taxes comprises.

Art. 5 . - Le ministre de l'Économie, des Finances et du Budget est chargé de l'exécution du présent décret, qui sera publié au Journal officiel de la République française.

Fait à Paris, le 11 avril 1984.