SOUS-SECTION 2 SITUATION DE LA SOCIÉTÉ ABSORBANTE

c. Ces dispositions ont un caractère interprétatif.

20Elles s'appliquent donc aussi bien aux provisions existantes qu'au calcul des dotations nouvelles, ainsi que pour le règlement des litiges en cours.

Les entreprises qui auraient constitué des provisions non conformes à ces prescriptions doivent régulariser leur situation en déposant une déclaration de résultat rectificative, au titre :

- soit de l'exercice au cours duquel les provisions en cause ont été constituées, si celui-ci n'est pas atteint par la prescription ;

- soit, à défaut, du plus ancien exercice non prescrit.

Toutefois, en pratique, il sera admis que la provision non déductible sur le plan fiscal soit réintégrée dans les résultats imposables du premier exercice ouvert à compter du 1er janvier 1993, lorsque cette réintégration est faite spontanément par l'entreprise concernée.

Lorsqu'une vérification de comptabilité fait apparaître que l'entreprise vérifiée ne s'est pas conformée à ces règles, la quote-part de la provision non déductible sur le plan fiscal est rapportée aux résultats de l'exercice de constitution de la provision ou, le cas échéant, aux résultats du plus ancien des exercices soumis à vérification (C.G.I. art. 39-1.5°, 10e alinéa).

3. Inscriptions au passif du bilan.

21La société absorbante doit reprendre au passif de son bilan :

- d'une part, les provisions de la société absorbée dont l'imposition a été différée lors de la fusion (cf. toutefois ci-après le cas des provisions pour dépréciation n° 22) ;

- d'autre part, la réserve spéciale où la société absorbée a porté les plus-values à long terme soumises au taux réduit (cf. toutefois ci-après n°s 26 et 27 ).

a. Reprise des provisions.

Dans ce cas, la reprise comptable de ces dotations par l'absorbante devra être déduite de manière extra-comptable (ex. : dotation pour impôts non déductibles, retraites, charges futures qu'aucun événement en cours ne rend probable à la date d'effet de la fusion ...).

Il est toutefois admis que la société absorbante échappe à cette obligation en ce qui concerne les provisions pour dépréciation constituées par la société absorbée, lorsqu'elle comptabilise les éléments apportés pour leur valeur d'apport.

Remarque. - Provisions pour fluctuation des cours.

Afin de faciliter les fusions de sociétés, il est admis que, lorsque les sociétés préexistantes impliquées dans une fusion ont appliqué des méthodes de calcul différentes pour certaines matières visées à l'article 1 de l'annexe IV au CGI, la société absorbante ou nouvelle peut, si elle le préfère, retenir la méthode générale de calcul (cours du dollar) pour la détermination des provisions pour fluctuation des cours afférentes à ces matières. Le choix de cette solution entraîne l'annulation exceptionnelle des options précédemment exercées par la société absorbante ou par les sociétés absorbées ou fusionnées, conformément à l'article 9 de l'annexce III audit code, pour la méthode particulière de calcul d'après les cours en monnaies étrangères (cf. 4 E 5322, n°s 58 et 59).

Bien entendu lorsque toutes les sociétés impliquées dans la fusion et ayant préexisté à cette opération ont précédemment appliqué, pour une matière, la méthode particulière de calcul d'après les cours en monnaies étrangères, la société absorbante ou nouvelle doit obligatoirement retenir cette méthode pour le calcul des provisions afférentes à cette matière.

b. Reprise de la réserve spéciale des plus values à long terme.

1° Principe de la reprise.

24 La société absorbante doit reprendre à son passif la réserve spéciale où la société absorbée a porté les plus-values à long terme soumises à un taux réduit de l'impôt sur les sociétés et réalisées avant l'opération de fusion ou éventuellement lors de cette opération. En effet, l'avantage fiscal que constitue la taxation au taux réduit des plus-values à long terme réalisées par les personnes morales relevant de l'impôt sur les sociétés n'est accordé que si les plus-values en cause diminuées de l'impôt les ayant frappées, restent inscrites à un compte de réserve spéciale ouvert au passif du bilan de la société (cf. 4 H 2132).

L'obligation ainsi mise à la charge de la société absorbante implique -et permet de s'assurer- que les plus values demeurent investies dans l'entreprise absorbante, continuatrice de la société absorbée.

25 Naturellement lorsque la société absorbée opte pour l'imposition immédiate de la plus-value nette à long terme afférente aux éléments amortissables compris dans l'apport-fusion, les sommes ainsi taxées, diminuées du montant de l'impôt doivent être incluses dans la réserve spéciale reprise par la société absorbante.

26 La société absorbée peut aussi, avant la fusion, soit incorporer à son capital la réserve spéciale des plus-values à long terme, soit annuler cette réserve par imputation de pertes sans avoir à supporter d'imposition complémentaire au titre de l'impôt sur les sociétés (cf. 4 H 2133, n°s 39 et suiv. ). En ce cas, la société absorbante n'est plus tenue, pour que le régime spécial des fusions soit applicable, de reprendre à son bilan la réserve préalablement incorporée au capital ou annulée.

27 On notera également que lorsque la société absorbée n'a pas opté pour l'application du régime spécial en ce qui concerne l'exonération des plus-values de fusion et des provisions (cf. ci-avant 4 1 1221, n° 3), elle se trouve placée, au regard de l'impôt sur les sociétés, dans la même situation qu'une société qui serait purement et simplement dissoute. Dans cette hypothèse, la réserve spéciale des plus-values à long terme doit être considérée comme libérée d'impôt sur les sociétés (CGI, art. 209 quater -3), quelle que soit l'origine de ces plus-values, et n'a pas, par suite, à être reprise au passif du bilan de la société absorbante ou nouvelle.

2° Modalités de la reprise.

28 La contrepartie de la réserve spéciale des plus-values à long terme figurant le cas échéant au passif du bilan de la société apporteuse se trouve généralement comprise dans la valeur de l'actif net apporté à la société bénéficiaire de l'apport. Il en va de même de la réserve spéciale que devrait, en principe, constituer la société apporteuse en cas d'option de celle-ci pour l'imposition immédiate au taux réduit de la plus-value nette à long terme afférente aux éléments amortissables compris dans l'apport-fusion.

Dans ces conditions, il apparaît rigoureux d'obliger la société bénéficiaire de l'apport à reconstituer la réserve spéciale des plus-values à long terme de la société apporteuse par imputation prioritaire sur ses propres bénéfices ou réserves.

29 En conséquence, il est admis qu'en cas de fusion ou d'opération assimilée, la réserve spéciale correspondant aux plus-values nettes à long terme réalisées par la société apporteuse et qui ont été imposées à un taux réduit au nom de cette dernière, soit reprise au passif de la société bénéficiaire de l'apport par l'imputation prioritaire sur la prime de fusion.

30 L'excédent éventuel, par rapport à cette prime, de la réserve spéciale dont le montant doit être, en principe, reconstitué est ensuite imputé sur les réserves de la société apporteuse incorporées au capital de la ou des sociétés bénéficiaires de l'apport à l'occasion de l'opération de fusion.

En principe, cette imputation ne s'accompagne d'aucune écriture comptable de virement, l'individualisation de la réserve spéciale étant alors inutile dès lors que le montant des plus-values à long terme antérieurement soumises au taux réduit, ainsi imputées sur les réserves capitalisées visées ci-dessus, se trouve définitivement libéré de l'impôt sur les sociétés en application de l'article 209 quater du CGI.

31 Si le montant cumulé de la prime de fusion et des réserves de la société apporteuse capitalisées au bilan de la société bénéficiaire de l'apport est insuffisant pour permettre l'imputation de la totalité de la réserve spéciale, le complément de dotation à cette réserve peut alors être prélevé par cette dernière société sur les bénéfices et réserves ordinaires figurant à son bilan à la date de l'opération de fusion et ensuite sur la réserve légale.

32 En cas d'impossibilité de doter totalement ou partiellement la réserve spéciale dans les conditions indiquées ci-dessus, il était admis, jusqu'à l'entrée en vigueur du plan comptable général 1982, de créer un compte d'ordre à l'actif du bilan pour contrebalancer la réserve spéciale dans la mesure où la société intéressée justifiait de l'existence, sur les éléments de son actif, de plus-values latentes suffisantes. En outre ce compte devait être apuré par affectation des premiers résultats bénéficiaires de l'entreprise, obligation qui ne souffrait aucune exception et était opposable à la société intéressée même si ses statuts prévoyaient l'attribution d'un premier dividende aux actionnaires avant toute constitution de réserves facultatives.

33 La faculté de créer ce compte d'ordre comptable étant rendue impossible par l'article 12 du Code du commerce, les sociétés doivent, en droit strict :

- soit soumettre les plus-values nettes à long terme qui ne peuvent être affectées à la réserve spéciale à l'impôt sur les sociétés au taux de droit commun au titre de l'exercice suivant celui de leur réalisation ;

- soit imputer ces mêmes plus-values sur le déficit de l'exercice de leur réalisation ou sur les déficits reportables des exercices antérieurs.

34 Toutefois pour les exercices ouverts à compter du 1er janvier 1984, il a été admis que l'imposition complémentaire au titre de l'exercice suivant celui de la réalisation de la plus-value ne serait pas exigée si la réserve était dotée au cours de l'exercice clos la deuxième année ou, en cas d'impossibilité, la troisième année suivant celle de la réalisation de la plus-value.

35 Si la réserve ne peut être dotée en tout ou en partie à l'expiration de ce délai, l'entreprise doit alors acquitter le complément d'imposition. L'imposition complémentaire afférente à la plus-value reste due au titre de l'année qui suit celle de sa réalisation. Pour plus de précision, cf. 4 H 2132, n°s 25 et suiv.

36 L'exemple ci-après permet d'illustrer le cas où la réserve spéciale des plus-values à long terme d'une société absorbée est reprise au passif du bilan de la société absorbante par imputation sur la prime de fusion et sur le capital de cette dernière.

Lorsqu'à l'occasion de l'absorption d'une société A par une société B l'augmentation de capital de la société B destinée à rémunérer l'apport-fusion par remise de titres excède le montant du capital de la societé A, cet excédent correspond au montant des réserves de « A » société absorbée, incorporées au capital de « B », société absorbante, à l'occasion de l'opération de fusion.

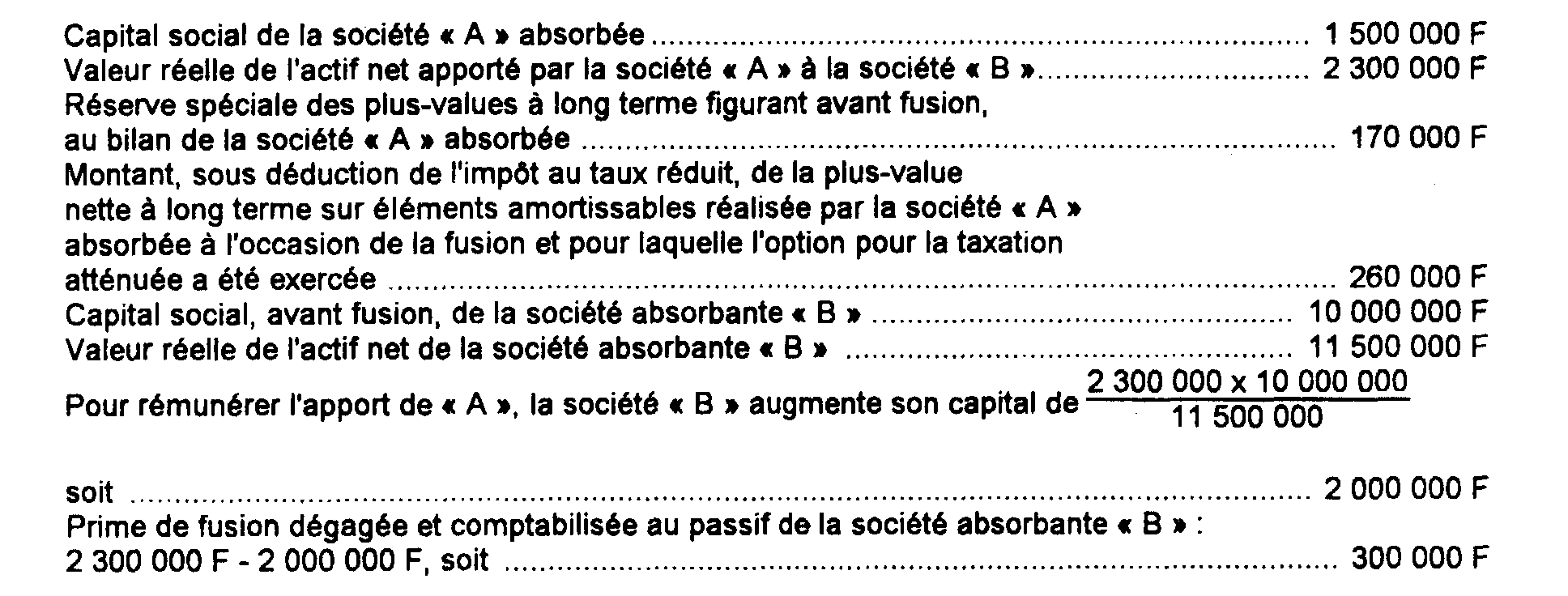

Soit les données suivantes :

Les réserves de la société « A » absorbée (réserves au sens large, y compris les plus-values latentes avant la fusion mais dégagées par la valeur d'apport), soit : 2 300 000 F - 1 500 000 F = 800 000 F, se retrouvent, après fusion, au bilan de la société absorbante « B » :

- pour partie dans la prime de fusion d'un montant de 300 000 F ;

- et pour le surplus, à concurrence de 2 000 000 F - 1 500 000 F = 500 000 F dans le capital social.

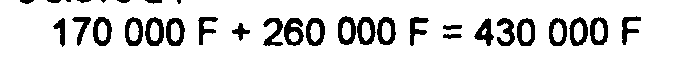

La réserve spéciale des plus-value à long terme que la société absorbante est tenue de reprendre au passif de son bilan s'élève à :

Elle sera constituée par imputation :

- en premier lieu de 300 000 F sur la prime de fusion ;

- en second lieu de 130 000 F sur le capital.

3° Cas particulier : Société absorbante détenant une participation dans la société absorbée.

37 Les règles exposées ci-dessus s'appliquent aussi lorsque la société bénéficiaire de l'apport détient une participation dans le capital de la société apporteuse et absorbe cette dernière par voie de fusion-renonciation 1 .

Dans une telle situation, c'est seulement à concurrence de la différence positive entre le total (capital nouveau créé par la société absorbante plus prime de fusion comptabilisée), d'une part, et le capital de la société absorbée, d'autre part, que la réserve correspondant aux plus-values à long terme dégagées par cette dernière et taxées au taux réduit peut être considérée comme reprise au bilan de la société absorbante. La fraction du montant de la réserve spéciale des plus-values à long terme qui excède cette différence doit donc être reconstituée par prélèvement sur les bénéfices et réserves propres de la société absorbante ou, après épuisement de ces divers postes, dans les conditions exposées ci-avant, n°s 32 à 35 .

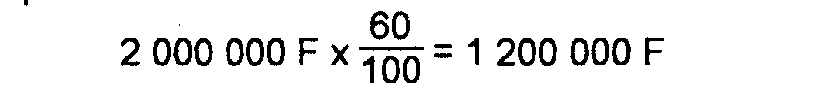

38 En reprenant les données figurant ci-dessus, mais en considérant que la société B détient 40 % des actions de la société absorbée A, la solution est la suivante :

L'augmentation de caoital de la société B :

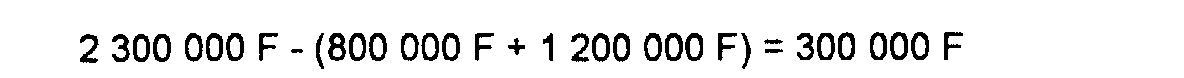

• Prime de fusion : On suppose que la société B a acquis les actions de la société A au prix de 800 000 F ; la prime de fusion est de :

• La société B doit, à due concurrence, imputer la réserve spéciale sur cette prime. Aucune imputation ne peut être opérée sur le capital social puisque l'augmentation du capital de la société B (1 200 000 F) est inférieure au capital de la société A (1 500 000 F). La société B doit donc reconstituer le solde de la réserve spéciale (soit 430 000 F - 300 000 F = 130 000 F) sur ses propres bénéfices et réserves (voir n° 31 ).

1 La fusion est dite « fusion-renonciation » lorsque la société absorbante ne procède à une augmentation de capital que pour rémunérer les actionnaires de la société absorbée autres qu'elle même.

Lorsqu'au contraire une partie de l'actif de la société absorbée est attribuée à la société absorbante pour la remplir de ses droits, la fusion est dite « fusion-allotissement ».