SOUS-SECTION 4 EXTENSION DES DISPOSITIONS DE L'ARTICLE 214-1 À D'AUTRES ORGANISMES COOPÉRATIFS, MUTUALISTES OU SIMILAIRES

SOUS-SECTION 4

Extension des dispositions de l'article 214-1 à d'autres organismes coopératifs,

mutualistes ou similaires

A. RÈGLES GÉNÉRALES

1Il est admis, d'une manière générale, que dans le cas où par application des dispositions légales qui les régissent - et non pas seulement de simples dispositions statutaires - des organismes coopératifs répartissent une fraction de leurs bénéfices entre leurs adhérents au prorata des opérations traitées avec chacun d'eux ou du travail fourni par lui, les profits ainsi distribués doivent, dans la mesure où ils proviennent des opérations faites avec les associés, être regardés comme venant en atténuation des recettes ou en augmentation des achats et, par suite, comme diminuant les bénéfices imposables.

Cette solution résulte d'une circulaire du 10 août 1949 qui a étendu le régime de déduction des ristournes à l'ensemble des sociétés coopératives relevant de la loi cadre du 10 septembre 1947.

Il convient notamment de faire application de ce principe pour la détermination du bénéfice imposable des sociétés et organismes suivants :

21° Sociétés coopératives constituées entre commerçants :

- sociétés coopératives d'achats en commun de commerçants détaillants constituées sous l'empire de la loi n° 49-1070 du 2 août 1949 qui satisfont aux prescriptions de la loi n° 72-652 du 11 juillet 1972 ;

- sociétés coopératives de commerçants détaillants instituées par la loi n° 72-652 du 11 juillet 1972 ;

Remarque : Constituées sous la forme de sociétés à capital variable, ces deux types de sociétés doivent se conformer notamment aux dispositions de la loi n° 47-1775 du 10 septembre 1947 portant statut de la coopération.

32° Certains organismes de crédit populaire ou coopératif tels que :

- sociétés de caution mutuelle ;

- banques populaires (cf. ci-dessous n°s 9 et suiv. ) ;

- coopératives de crédit pour les industries d'art ;

- sociétés de crédit maritime mutuel et caisses de crédit maritime mutuel ;

- sociétés coopératives ouvrières de crédit et banques coopératives des sociétés coopératives ouvrières de production. Ces sociétés doivent être constituées sous les formes prévues pour les unions de sociétés coopératives ouvrières de production (ancien Code du travail, livre III, titre II, chap. II et loi n° 78-763 du 19 juillet 1978, art. 45 et suiv.).

43° Certains organismes à caractère agricole :

- sociétés mixtes d'intérêt agricole (SMIA), expressément visées par l'article 217 quater du CGI.

Bien que ne constituant pas des coopératives, ces sociétés sont cependant susceptibles de bénéficier des dispositions rappelées ci-dessus au n° 1 ; en ce qui concerne le régime particulier des sociétés mixtes d'intérêt agricole, cf. ci-après, C.

Remarque :

5Les sociétés coopératives agricoles qui entrent normalement dans le champ d'application de l'impôt sur les sociétés bénéficient néanmoins sous certaines conditions et pour certaines de leurs opérations d'une exemption de cet impôt, conformément aux dispositions de l'article 207-1 (2° et 3°), 1 bis et 1 quater du CGI.

6En ce qui concerne les conditions auxquelles est subordonnée cette exonération , cf. ci-avant H 1312 n°s 40 et suiv.

7Les dispositions légales régissant les organismes visés ci-dessus aux n°s 1 à 4 prévoient, en effet, d'une manière générale, qu' après allocation d'un intérêt au capital et dotation des réserves, une fraction des bénéfices est répartie entre les adhérents au prorata des opérations traitées par eux avec la société.

8Dans l'hypothèse où l'une de ces sociétés, traitant des affaires aussi bien avec ses associés qu'avec des clients non-sociétaires, ne ristournerait qu'à ses seuls associés une fraction de ses bénéfices, la partie de cette ristourne qui ne pourrait être regardée comme provenant d'opérations traitées avec les sociétaires, devrait être maintenue dans les bénéfices imposables. Il convient, en définitive, de faire application sur ce point aux organismes de l'espèce du même principe que celui posé à l'égard des sociétés coopératives de consommation par l'article 214-1-1° du CGI d'après lequel seule la fraction des bonis provenant des opérations faites avec les sociétaires de ces coopératives est susceptible d'être retranchée du bénéfice imposable.

En ce qui concerne les modalités de déduction des ristournes (cf. H 2141 ).

B. BANQUES POPULAIRES ET SOCIÉTÉS COOPÉRATIVES DE CRÉDIT

9Les dispositions de l'article 214-1-1° relatives à la déduction des ristournes sont applicables, par extension, aux banques populaires et sociétés coopératives de crédit régies par une législation particulière (loi du 13 mars 1917 et textes subséquents).

Il est rappelé que, dans la mesure où les ristournes réparties par les sociétés de l'espèce sont admises en déduction pour l'assiette de l'impôt sur les sociétés, elles ne présentent pas le caractère de revenus de valeurs mobilières entre les mains des bénéficiaires.

I. Profits susceptibles d'être ristournés - Exclusion des « revenus accessoires »

10Lorsque, par application des dispositions légales qui les régissent, les organismes coopératifs répartissent une fraction de leurs bénéfices entre leurs adhérents au prorata des opérations traitées avec chacun d'eux, les profits ainsi distribués doivent, dans la mesure où ils proviennent des opérations faites avec les associés qui en sont attributaires, être regardés comme venant en atténuation des recettes et, par suite, comme diminuant les bénéfices imposables.

Mais l'immunité ainsi admise ne peut trouver à s'appliquer aux ristournes provenant des revenus accessoires c'est-à-dire des profits qui n'ont pas pour origine des opérations effectuées avec les associés ; la partie des ristournes prélevées sur ces profits ne saurait être admise en déduction puisqu'elle ne revêt, en aucun cas, le caractère d'un trop-perçu restitué aux associés.

C'est par application de ces principes généraux, valables pour tous les organismes coopératifs, que les intérêts des comptes courants créditeurs des banques populaires auprès de leur caisse centrale, ainsi que les revenus des bons du Trésor détenus par ces banques et les produits de leur portefeuille de valeurs mobilières, sont considérés comme des revenus accessoires ne pouvant donner lieu à des ristournes déductibles.

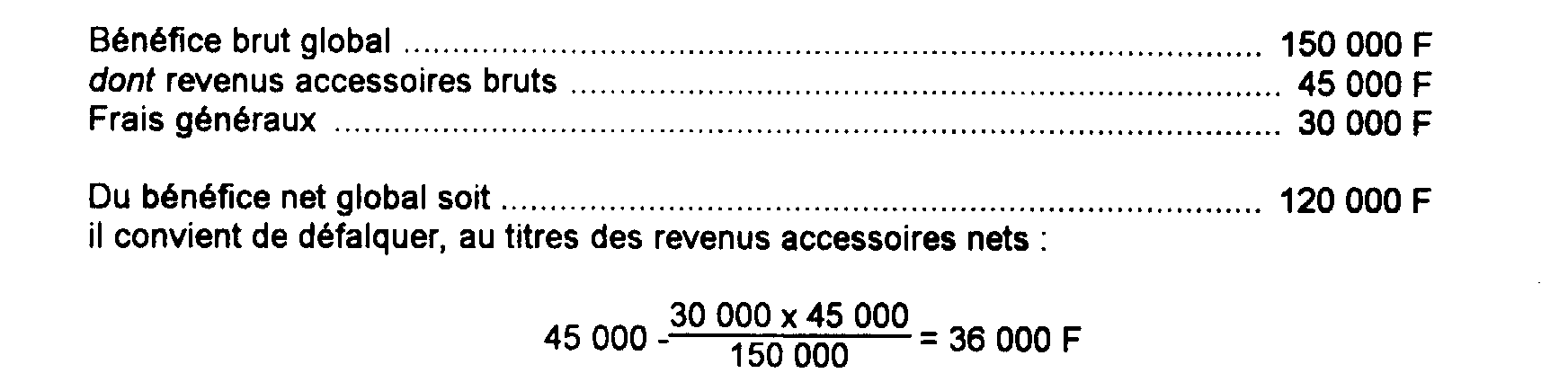

11Toutefois, il est admis que la réfaction à faire subir au montant du bénéfice global, pour en distraire les revenus accessoires, ne porte pas sur le montant brut desdits revenus accessoires, mais soit fixée à un montant net obtenu en imputant sur le montant brut une quote-part forfaitaire des frais généraux calculée d'après le pourcentage que représentent les revenus accessoires dans le bénéfice brut global.

Exemple :

II. Répartition des ristournes au prorata des opérations faites avec les associés

12Il résulte des principes exposés aux paragraphes précédents que seuls peuvent faire l'objet de ristournes les profits provenant de trop-perçu sur les associés.

Aussi bien l'article 10-2° de la loi du 13 mars 1917 prévoit-il que les excédents de recettes doivent être répartis entre les clients sociétaires au prorata des prélèvements de toutes sortes qu'ils ont subi.

Par suite, les opérations de dépôt à terme ou à vue, qui donnent lieu, de la part de la société, au versement d'un intérêt au profit de l'adhérent déposant, n'entrent pas en ligne de compte pour la répartition des ristournes puisque, dans ce cas, le client ne subit aucun prélèvement et bénéficie au contraire d'une rémunération.

Pour le calcul des bonis susceptibles d'être ristournés aux adhérents, le bénéfice net des banques populaires restant après distraction des profits accessoires, de la dotation à la réserve légale et de l'intérêt statutaire aux parts de capital, doit être divisé en deux fractions, proportionnellement au chiffre d'affaires réalisé, d'une part, avec les clients adhérents et, d'autre part, avec les clients non adhérents. Seule la fraction correspondant au chiffre d'affaires réalisé avec les adhérents peut faire l'objet de ristournes à leur profit comme correspondant à la restitution d'un trop-perçu.

III. Bénéfice à prendre en considération pour le calcul des ristournes

13Dans les rapports de la société avec ses adhérents, le bénéfice qui sert de base à la répartition des excédents de recettes est le bénéfice comptable, tel qu'il résulte des comptes soumis à l'assemblée générale annuelle des sociétaires. La banque ne peut, en effet, ristourner que les excédents dont elle dispose effectivement.

À cet égard, les modifications apportées au bénéfice comptable pour obtenir le bénéfice fiscal, soit en augmentation (par exemple, la réintégration extra-comptable de l'impôt sur les sociétés), soit en diminution (par exemple, le report de déficits d'exercices antérieurs), ainsi que certains redressements du bénéfice fiscal lui-même, effectués par les agents de l'administration, restent sans influence sur le montant de la somme dont la société peut disposer. Tel est le cas, notamment, des redressements portant sur des bénéfices désinvestis (réintégration de frais généraux ou de rémunérations occultes).

Bien que la situation soit différente dans le cas où les rectifications du bénéfice fiscal portent sur des bénéfices demeurés investis dans la société (amortissements, provisions), c'est néanmoins le bénéfice comptable qu'il convient de retenir pour le calcul des ristournes, tout au moins lorsque la société n'a pas pu ou n'a pas voulu modifier ses écritures comptables pour tenir compte des résultats de la vérification.

Si la société met sa comptabilité en harmonie avec les résultats de la vérification, le bénéfice comptable de l'exercice au cours duquel intervient cette rectification se trouvera augmenté du montant des redressements et les ristournes pourront être calculées en conséquence.

C. RÉGIME PARTICULIER DES SOCIÉTÉS MIXTES D'INTÉRÊT AGRICOLE (SMIA)

I. Nature juridique

14Prévue par l'article L. 541-1 du nouveau Code rural, les sociétés mixtes d'intérêt agricole sont des sociétés commerciales dans lesquelles des parts ou actions, représentant au moins 30 % du capital social, sont détenues directement ou indirectement, soit par une ou plusieurs sociétés coopératives ou unions de sociétés coopératives agricoles, soit par des institutions ou groupements professionnels agricoles mentionnés aux titres Ier, II, III et VI du livre V du Code précité ainsi qu'au Code rural relatif au crédit agricole. Ces sociétés ont pour objet la transformation ou la commercialisation des produits agricoles.

II. Régime fiscal

1. Modalités de répartition des bénéfices.

15L'article L. 541-3 du nouveau Code rural prévoit, qu'après prélèvement pour constitution de la réserve légale et affectation au capital d'un dividende, qui ne peut être supérieur à 6 %, le bénéfice réalisé par une société mixte d'intérêt agricole au cours d'un exercice donné, à l'exclusion de toute plus-value sur l'actif immobilisé, est, après avoir été diminué du montant de l'impôt sur les sociétés correspondant, réparti en deux parts égales :

- la première de ces parts est attribuée au capital à titre de rémunération complémentaire ;

- la seconde est affectée aux fournisseurs ou clients de l'entreprise qui ont la qualité d'agriculteur ou d'organisme mentionné à l'article L. 541-1 du même Code au prorata des opérations effectuées par chacun d'eux.

16Il est précisé que, hormis la disposition prévoyant la distribution en franchise d'impôt sur les sociétés de certaines ristournes (cf. ci-dessous n° 18 ), l'article 217 quater du CGI, n'édicte aucune dérogation aux règles de droit commun. Il s'ensuit notamment que le bénéfice imposable des sociétés mixtes d'intérêt agricole s'entend avant dotation à la réserve légale et affectation d'un intérêt au capital.

17Si la société est soumise aux dispositions de l'ordonnance n° 86-1134 du 21 octobre 1986 relative à l'intéressement et à la participation des salariés aux résultats de l'entreprise, la répartition des bénéfices est opérée après prélèvement de la réserve spéciale prévue à l'article 237 bis A-II du Code précité.

2. Répartition de certaines ristournes en franchise d'impôt.

18Bien que les SMIA ne soient pas soumises au statut de la coopération, l'article 217 quater du CGI prévoit à leur égard un système de déduction des ristournes dérogatoire au droit commun et analogue à celui édicté par l'article 214-1-1° dudit code.

19Conformément aux dispositions de l'article 217 quater, les sommes, correspondant à la seconde part du bénéfice visée ci-dessus au n° 15 (c'est-à-dire celle qui est affectée - au prorata des opérations effectuées par chacun d'eux - aux fournisseurs ou clients ayant la qualité d'agriculteur ou d'organisme mentionné à l'article L. 541-1 du nouveau Code rural) sont réparties en franchise d'impôt sur les sociétés lorsque les deux conditions suivantes sont remplies :

- le régime fiscal particulier de l'article 217 quater ne peut bénéficier qu'à ceux des attributaires de la seconde part du bénéfice qui sont associés de la SMIA ou membres de l'un des organismes visés à l'article L. 541-1 précité, lui-même associé de la SMIA ;

- les sommes dont il s'agit ne sont réparties en franchise d'impôt que dans la mesure où elles proviennent d'opérations faites avec les personnes désignées ci-dessus.

20Par ailleurs, il résulte des dispositions analysées plus haut aux n°s 15 et suivants que leur calcul est opéré à partir du bénéfice de la société mixte d'intérêt agricole diminué du montant de l'impôt sur les sociétés qui serait dû en application des règles de droit commun. Or, les sommes revenant aux agriculteurs associés ou membres d'organismes agricoles eux-mêmes associés, doivent être réparties en franchise d'impôt sur les sociétés au prorata des opérations faites avec chacun d'eux. La liquidation de l'impôt sur les sociétés opérée initialement doit donc être ensuite révisée en déduisant lesdites sommes du montant du bénéfice imposable de l'exercice durant lequel a lieu la répartition.

21En principe, rien ne s'oppose à ce que la différence entre le montant de l'impôt sur les sociétés qui aurait été dû en application des règles de droit commun et le montant de l'impôt définitivement exigible soit ristournée aux seuls agriculteurs associés ou assimilés au même titre que les sommes qui leur reviennent sur les bénéfices de la société.

22L'ensemble des ristournes encaissées par ces mêmes personnes doit être considéré, du point de vue fiscal, comme un complément du prix d'apport des produits agricoles à la société mixte d'intérêt agricole (et non comme des revenus de valeurs mobilières).