SOUS-SECTION 2 ASSUJETTISSEMENT PARTIEL OU TOTAL À L'IMPÔT SUR LES SOCIÉTÉS

SOUS-SECTION 2

Assujettissement partiel ou total à l'impôt sur les sociétés

En application de l'article 207-1-3° bis du CGI, l'exonération d'impôt sur les sociétés accordée aux coopératives artisanales, maritimes ou de transports ne s'applique pas aux opérations que ces organismes traitent avec les non-sociétaires (cf. ci-après A).

Selon les dispositions de l'article 207-1 bis du CGI, lorsque ces coopératives émettent des certificats coopératifs d'investissement, elles sont soumises à l'impôt sur les sociétés à hauteur de la fraction des résultats correspondant à la part du montant nominal de ces certificats dans le capital social (cf. ci-après B).

Par ailleurs, lorsqu'au moins 20 % du capital de ces coopératives est détenu par des associés non coopérateurs, elles sont soumises à l'impôt sur les sociétés sur tout ou partie de leurs résultats (cf. ci-après C).

Enfin, les coopératives qui, en application de l'article 25 de la loi n° 47-1775 du 10 septembre 1947, sortent du statut coopératif au cours d'un exercice, sont passibles de l'impôt sur les sociétés dans les conditions de droit commun à compter des résultats réalisés au titre de l'exercice de sortie du statut (cf. ci-après D).

Seront étudiées en dernier lieu, les règles d'imposition à l'impôt sur les sociétés des produits financiers et des plus-values de cession d'éléments de l'actif immobilisé réalisés par ces coopératives (cf. ci-après E).

A. OPÉRATIONS RÉALISÉES AVEC DES NON-SOCIÉTAIRES

1Conformément aux dispositions de l'article 207-1-3° bis du CGI, l'exonération d'impôt sur les sociétés accordée aux coopératives artisanales, aux coopératives de transports et aux coopératives maritimes ne s'applique pas aux opérations que ces organismes traitent avec des non-sociétaires.

I. Définition de la notion d'opérations faites avec des non-sociétaires

2Compte tenu du principe posé plus haut H 1381, n°s 21 et 22, les opérations faites avec des tiers doivent être distinguées avec soin des autres opérations.

3Sont considérées comme faites avec des non-sociétaires au sens de l'article 207-1-3° bis du CGI et par suite passibles de l'impôt sur les sociétés les opérations suivantes :

1. Les opérations statutaires faites avec les tiers.

4Les articles 10, 36 et 39 de la loi du 20 juillet 1983 précisent, en effet, que les statuts des coopératives peuvent prévoir la possibilité d'admettre des tiers non associés à bénéficier de leurs services ou à participer à la réalisation des opérations entrant dans leur objet, à l'exclusion des opérations de gestion technique ou financière.

Les opérations concernées sont donc de nature identique à celles que les coopératives réalisent habituellement avec leurs sociétaires. Elles ne doivent, toutefois, pas excéder la limite de 20 % du chiffre d'affaires de la coopérative sous réserve de l'exception prévue en faveur des coopératives de transport fluvial (cf. H 1381, n° 23 ).

Sur les incidences du dépassement, voir H 1381, n°s 24 et suivants.

2. Certaines opérations accessoires.

5Sont également considérées comme faites avec des tiers et soumises à l'impôt sur les sociétés certaines opérations différentes de celles réalisées habituellement par la coopérative avec ses sociétaires. Bien qu'elles se situent en dehors des prévisions statutaires, ces opérations ne sont, toutefois, pas de nature à remettre en cause la régularité du fonctionnement des coopératives et ne sont pas prises en compte pour l'appréciation de la limite de 20 % d'affaires réalisées avec les tiers prévue aux articles 10 et 39 de la loi du 20 juillet 1983.

Sont ainsi imposables :

6- les produits des locations de propriétés bâties ou non bâties ; ces opérations doivent, toutefois, conserver un caractère exceptionnel ;

7- les produits financiers qui, perçus auprès de tiers, caractérisent l'exercice d'une activité commerciale susceptible d'être réalisée de manière autonome, tels :

8• les dividendes perçus auprès de sociétés commerciales dans le capital desquelles des participations ont été prises. Ces prises de participation doivent respecter les conditions fixées par les articles 27 et 43 de la loi du 20 juillet 1983.

Ainsi, aux termes de l'article 27, les unions de coopératives artisanales peuvent prendre des participations dans des sociétés coopératives artisanales ou dans d'autres sociétés ayant la forme commerciale ou un objet commercial. Mais les prises de participation des sociétés coopératives artisanales dans des personnes morales dont l'activité principale n'est pas identique ou complémentaire à l'activité de.la société participante sont soumises à une autorisation administrative.

De même, l'article 43 prévoit qu'une société coopérative maritime ne peut participer au capital d'une autre société que si cette dernière exerce une activité identique ou complémentaire à la sienne. Elle doit informer au préalable le ministre de tutelle de son intention de prendre une telle participation ;

9• les revenus des prêts consentis par une coopérative ou une union à d'autres entreprises, notamment à des filiales. Les prêts doivent être de nature à faciliter la réalisation de l'objet statutaire de la coopérative ou de l'union. À défaut, la coopérative ou l'union ne pourrait être regardée comme fonctionnant conformément aux dispositions qui la régissent et serait donc susceptible d'être soumise à l'impôt sur les sociétés à raison de l'ensemble de ses activités (cf. ci-dessus H 1381, n°s 24 et suiv. ).

II. Détermination du résultat imposable afférent aux opérations faites avec des non-sociétaires

1. Comptabilisation distincte.

10Conformément aux dispositions des articles 10 et 39 de la loi du 20 juillet 1983, les opérations réalisées avec les tiers font l'objet d'une comptabilité séparée. Celle-ci doit permettre de déterminer le résultat réel de ces opérations.

2. Détermination du résultat imposable.

11Les règles de droit commun applicables en matière de bénéfices industriels et commerciaux (art. 38 et suiv. du CGI) s'appliquent.

Il est rappelé que le résultat imposable doit correspondre aux données de la comptabilité séparée. Il ne peut pas être évalué forfaitairement en appliquant aux bénéfices globaux un rapport de chiffre d'affaires ou de quantités traitées.

Au surplus, les coopératives doivent déterminer avec précision les prorata de répartition, entre secteur taxable et secteur exonéré, des charges communes (salaires, frais généraux) et des immobilisations à usage mixte.

En outre, les subventions d'équipement provenant de l'État ou des collectivités locales doivent être rapportées aux bénéfices imposables des coopératives suivant les modalités définies à l'article 42 septies du CGI, si elles sont affectées à l'acquisition ou à la création d'immobilisations utilisées en totalité ou en partie à la réalisation d'opérations avec les tiers.

12En ce qui concerne la répartition des excédents de gestion. provenant d'opérations accessoires taxables réalisées par les coopératives, il est précisé que ces excédents peuvent, conformément à la loi du 20 juillet 1983, être distribués aux adhérents proportionnellement aux opérations qu'ils ont réalisées avec la coopérative. Mais les excédents ainsi distribués ne sont pas admis en déduction du résultat imposable. En effet, ils ne trouvent pas leur origine dans les activités réalisées par la coopérative avec ses adhérents, ils ne remplissent pas les conditions posées par l'article 214-1-1° du CGI pour ouvrir droit à cette déduction.

13Enfin, les coopératives artisanales et leurs unions, les coopératives d'entreprises de transports, les coopératives artisanales de transport fluvial, les coopératives maritimes et leurs unions, exonérées d'impôt sur les sociétés en application de l'article 207-1-3° bis du CGI, sont, conformément aux dispositions de l'article 223 septies du même code, dispensées de l'imposition forfaitaire annuelle même si elles sont assujetties à l'impôt sur les sociétés sur une partie de leurs activités.

14 Remarque. - Les dispositions de l'article 207-1-3° bis du CGI s'appliquent aux exercices clos à compter du 31 décembre 1983.

B. L'ASSUJETTISSEMENT PARTIEL À L'IMPOT SUR LES SOCIÉTÉS DES COOPÉRATIVES ARTISANALES, MARITIMES OU DE TRANSPORTS QUI ÉMETTENT DES C.C.I.

15L'article 68 de la loi du 13 juillet 1992 étend à l'ensemble des organismes coopératifs les dispositions de l'article 207-1 bis du code général des impôts qui prévoient l'assujettissement partiel, à l'impôt sur les sociétés, des coopératives agricoles qui émettent des CCI.

Le principe est simple : les bénéfices correspondant aux opérations réalisées avec les coopérateurs sont taxés dans la proportion du capital détenu par les titulaires de certificats coopératifs d'investissement (CCI).

Ce dispositif est exposé ci-avant H 1312 n°s 70 à 74 . Il est désormais applicable, dans les mêmes conditions et selon les mêmes modalités, à l'ensemble des organismes coopératifs exonérés d'impôt sur les sociétés par l'article 207-1 qui émettent des CCI dont le montant nominal total n'excède pas 50 % du capital social.

C. LE NOUVEAU RÉGIME FISCAL DES COOPÉRATIVES ARTISANALES, MARITIMES OU DE TRANSPORTS QUI OUVRENT LEUR CAPITAL À DES ASSOCIÉS NON COOPÉRATEURS

I. L'exonération est maintenue pour les opérations réalisées avec les coopérateurs lorsque les associés non coopérateurs détiennent moins de 20 % du capital et que la part du capital social détenue par les associés non coopérateurs et les titulaires de CCI n'est pas supérieure à 50 %

16Les coopératives artisanales, maritimes et de transports continuent, pour les opérations réalisées avec leurs coopérateurs, à bénéficier de l'exonération d'impôt sur les sociétés lorsqu'elles fonctionnent conformément aux dispositions qui les régissent et que les associés non coopérateurs détiennent moins de 20 % du capital social.

Les associés non coopérateurs sont les personnes physiques ou morales, y compris donc les coopératives, qui n'ont pas vocation à recourir aux services de la coopérative ou dont celle-ci n'utilise pas le travail, mais qui entendent contribuer par l'apport de capitaux à la réalisation des objectifs de celle-ci.

Le pourcentage de détention du capital social par les associés non coopérateurs est déterminé par le rapport existant entre le montant du capital social (parts sociales ordinaires, parts à avantages particuliers, CCI ...) souscrit par les associés non coopérateurs et le capital total (CCI compris) de la coopérative.

Bien entendu, les opérations réalisées avec les tiers demeurent imposées dans les conditions de droit commun. De même, les coopératives qui émettent des CCI sont toujours taxables dans la proportion du capital détenu sous la forme de ces certificats, même si les associés non coopérateurs détiennent moins de 20 % du capital.

Exemple :

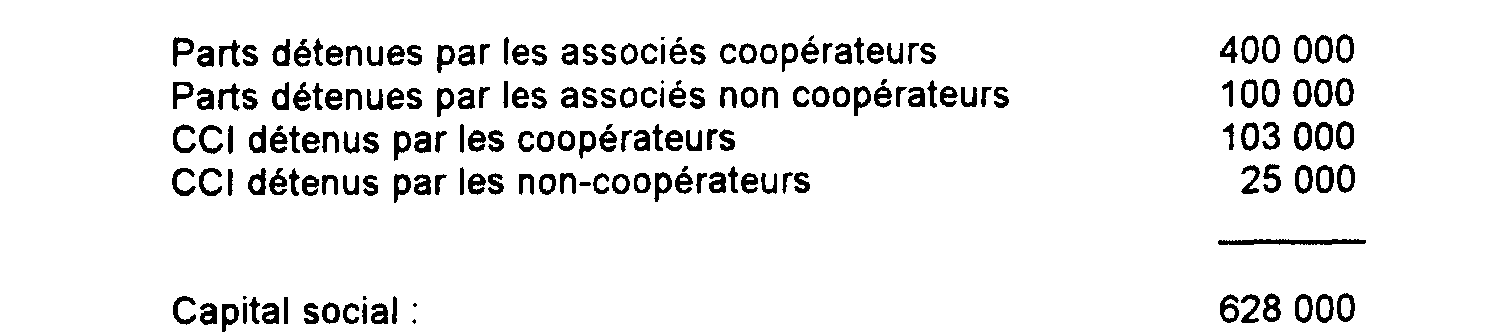

Soit une coopérative dont les statuts prévoient la possibilité de rémunérer les parts de non-coopérateurs et dont le capital se décompose de la manière suivante :

Dès lors que la fraction du capital social détenue par les associés non coopérateurs n'est que de 19,90 % ((100 000 + 25 000) / 628 000) , cette coopérative ne sera assujettie à l'impôt sur les sociétés sur les opérations réalisées avec les coopérateurs que dans la proportion des CCI, soit 20,38 % ((103 000 + 25 000) / 628 000)

II. L'assujettissement est partiel lorsque les associés non coopérateurs détiennent entre 20 % et 50 % du capital, que leurs parts peuvent donner lieu à rémunération, et que la part du capital social détenue par les associés non coopérateurs et les titulaires de CCI n'est pas supérieure à 50 %

17Les opérations avec leurs coopérateurs réalisées par les coopératives artisanales, maritimes ou de transports sont partiellement assujetties à l'impôt sur les sociétés lorsque les trois conditions suivantes sont cumulativement remplies :

- les associés non coopérateurs détiennent 20 % au moins du capital : il suffit qu'à un moment quelconque de l'exercice le seuil de 20 % soit atteint pour que le nouveau dispositif soit applicable ;

- les statuts de la coopérative doivent prévoir que les parts des non-coopérateurs peuvent être rémunérées ;

- la part du capital social détenue par les associés non coopérateurs et les titulaires de CCI ne doit pas être supérieure à 50 %. Si cette condition n'est pas satisfaite, la coopérative est assujettie à l'impôt sur les sociétés dans les conditions de droit commun (cf. ci-après, n° 21 ).

1. Détermination des résultats pris en compte.

18Les résultats à prendre en considération sont déterminés selon les règles de l'article 209 du CGI, dans les mêmes conditions que pour les sociétés imposables à l'impôt sur les sociétés. Ces résultats sont donc déterminés avant déduction des ristournes.

Les opérations passibles de l'impôt sur les sociétés (opérations avec les tiers...) demeurent imposées séparément ; elles ne sont donc pas à prendre en compte pour la détermination de la fraction imposable des bénéfices à raison des opérations réalisées avec les sociétaires.