B.O.I. N° 120 du 30 JUIN 1998

SECTION 2 :

Modalités d'imposition des produits

25.Les produits imposables attachés aux bons ou contrats d'une durée au moins égale à huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989) bénéficient d'un abattement annuel de 30 000 F pour les contribuables célibataires, veufs ou divorcés et de 60 000 F pour les contribuables mariés soumis à une imposition commune.

26.Ces mêmes produits peuvent, sur option de leur bénéficiaire, être soumis à un prélèvement libératoire au taux réduit de 7,5 % et, sous certaines conditions, bénéficier d'un crédit d'impôt correspondant à l'application de l'abattement de 30 000 F ou 60 000 F aux produits qui ont supporté ce prélèvement.

A. L'ABATTEMENT ANNUEL DES PRODUITS SOUMIS A L'IMPOT SUR LE REVENU

I. Modalités d'application de l'abattement

27. L'abattement, qui est réservé aux contribuables fiscalement domiciliés en France, est opéré annuellement sur le montant des revenus imposables.

1. L'abattement est annuel

28. Il n'est accordé chaque année qu'une seule fois aux personnes tenues de déposer une déclaration d'ensemble de leurs revenus à raison de leur domicile fiscal en France. S'il n'a pas été entièrement utilisé, il ne peut être reporté sur l'année suivante.

29. Le contribuable (les conjoints pour les personnes mariés) bénéficie par suite d'un seul abattement tant pour leurs revenus personnels que pour ceux des personnes considérées comme à charge par application des articles 196, 196 A bis et 196 B du code général des impôts.

2. L'abattement est opéré sur la masse des produits imposables au nom d'un même foyer fiscal

30. Pour l'application de l'abattement, il est fait masse de l'ensemble des produits imposables des bons ou contrats de capitalisation et placements de même nature, d'une durée au moins égale à huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989), souscrits par les membres du foyer fiscal.

Il s'applique sur le montant des produits imposables à l'impôt sur le revenu 13 .

II. Montant de l'abattement

1. Le cas général

31. L'abattement est fixé à 60 000 F pour les contribuables mariés soumis à une imposition commune. Il est fixé à 30 000 F pour les contribuables célibataires, divorcés ou veufs et pour les contribuables mariés soumis à une imposition distincte en vertu des dispositions du 4 de l'article 6 du code général des impôts. Pour plus de précisions sur ce dernier point, il convient de se reporter à la documentation administrative 5 B 123 n OS 36 et suivants.

2. Situations particulières

32. En cas de mariage, divorce, décès du conjoint ou dans l'un des cas prévus au 4 de l'article 6 rappelé ci-dessus, chacune des impositions est établie en retenant le montant de l'abattement qui correspond à la situation du contribuable au cours de la période d'imposition.

33. Ainsi par exemple, en cas de mariage en cours d'année, l'imposition de chacun des époux pour la période antérieure au mariage est établie en retenant un abattement de 30 000 F. Pour la période postérieure au mariage, le couple bénéficie d'un abattement de 60 000 F.

B. LE PRELEVEMENT LIBERATOIRE AU TAUX DE 7,5 %

34. Les produits imposables attachés aux bons ou contrats d'une durée au moins égale à huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989), doivent en principe être compris par le bénéficiaire dans la déclaration d'ensemble de ses revenus au titre de l'année de l'encaissement pour être soumis à l'impôt sur le revenu dans les conditions de droit commun, sous réserve de l'abattement évoqué au A (cf. n° 27 à 33 ).

35. Le II de l'article 21 de la loi de finances pour 1998 prévoit cependant la possibilité, pour les seules personnes physiques, d'opter pour un prélèvement libératoire de l'impôt sur le revenu prévu à l'article 125 A du code général des impôts au taux de 7,5 % 14 .

36. Par ailleurs, en vertu des dispositions du III de l'article 125 A du code général des impôts, ce prélèvement est obligatoirement applicable aux produits imposables attachés à ces bons ou contrats d'une durée au moins égale à huit ans (ou six ans, pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989) qui sont encaissés par des personnes n'ayant pas en France leur domicile fiscal ou leur siège social.

37. Ce prélèvement libératoire au taux de 7,5 % est recouvré et contrôlé selon les mêmes règles et sûretés, privilèges et sanctions que ceux déjà mentionnés à l'article 125 A du code général des impôts. Pour plus de précisions sur ce dernier point il convient de se reporter à la documentation administrative 5 I 1227 .

I. Date limite d'exercice de l'option

38. L'option, qui est irrévocable, doit être exercée au plus tard lors de l'encaissement des revenus par le bénéficiaire auprès de l'établissement payeur, conformément aux dispositions de l'article 41 duodecies E de l'annexe III au code général des impôts.

39. Si le bénéficiaire laisse passer cet événement sans manifester à l'établissement qui assure le paiement des produits son intention d'opter pour le prélèvement libératoire, il doit être considéré comme s'étant implicitement placé sous le régime de droit commun et les produits qui lui ont été versés doivent obligatoirement être pris en compte pour la détermination de son revenu global.

II. Conséquences de l'option

40. Lorsque l'option a été exercée, les revenus qui ont supporté le prélèvement libératoire n'entrent pas en compte pour la détermination du revenu net global du bénéficiaire et ne doivent donc pas être compris dans la déclaration souscrite auprès du service des impôts pour l'assiette de l'impôt sur le revenu.

41. Cependant, pour permettre l'application de l'abattement de 30 000 F ou 60 000 F aux produits ayant supporté le prélèvement libératoire de 7,5 %, un mécanisme de restitution du prélèvement forfaitaire par voie de crédit d'impôt a été institué. Les modalités de cette restitution sont exposées ci-dessous aux n OS45 à 50 .

III. Option partielle

42. Lorsqu'il estime y avoir intérêt, le contribuable peut, à l'occasion d'un même rachat ou de rachats successifs, exercer une option partielle pour le prélèvement libératoire au taux de 7,5 %.

43. Tel peut être le cas en ce qui concerne les produits imposables attachés aux bons ou contrats d'une durée au moins égale à huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989) ouvrant droit à l'abattement de 30 000 F ou 60 000 F prévu à l'article 125-0 A du code général des impôts. L'option peut donc être exercée auprès de l'établissement payeur pour la seule fraction des produits qui excède 30 000 F ou 60 000 F selon la situation de famille du contribuable.

44. Dans ce cas, seule la fraction des produits n'ayant pas supporté le prélèvement libératoire est soumise à l'impôt sur le revenu sous déduction de l'abattement de 30 000 F ou 60 000 F.

C. REGULARISATION DES PRODUITS SOUMIS AU PRELEVEMENT LIBERATOIRE

45. L'option pour le régime du prélèvement libératoire, qui est irrévocablement exercée au plus tard lors de l'encaissement des revenus, a pour effet de libérer les produits auxquels il s'applique de l'impôt sur le revenu de sorte que les revenus concernés n'ont pas à figurer sur la déclaration d'ensemble des revenus.

46. Toutefois, pour permettre l'application de l'abattement de 30 000 F ou 60 000 F aux produits qui ont supporté le prélèvement libératoire au taux de 7,5 %, les contribuables font apparaître distinctement le montant brut de ces produits (avant application du prélèvement) sur une ligne spéciale de la déclaration d'ensemble des revenus et joignent à cette déclaration un double de l'imprimé fiscal unique servi par les établissements payeurs en vertu des dispositions du 1 de l'article 242 ter du code général des impôts.

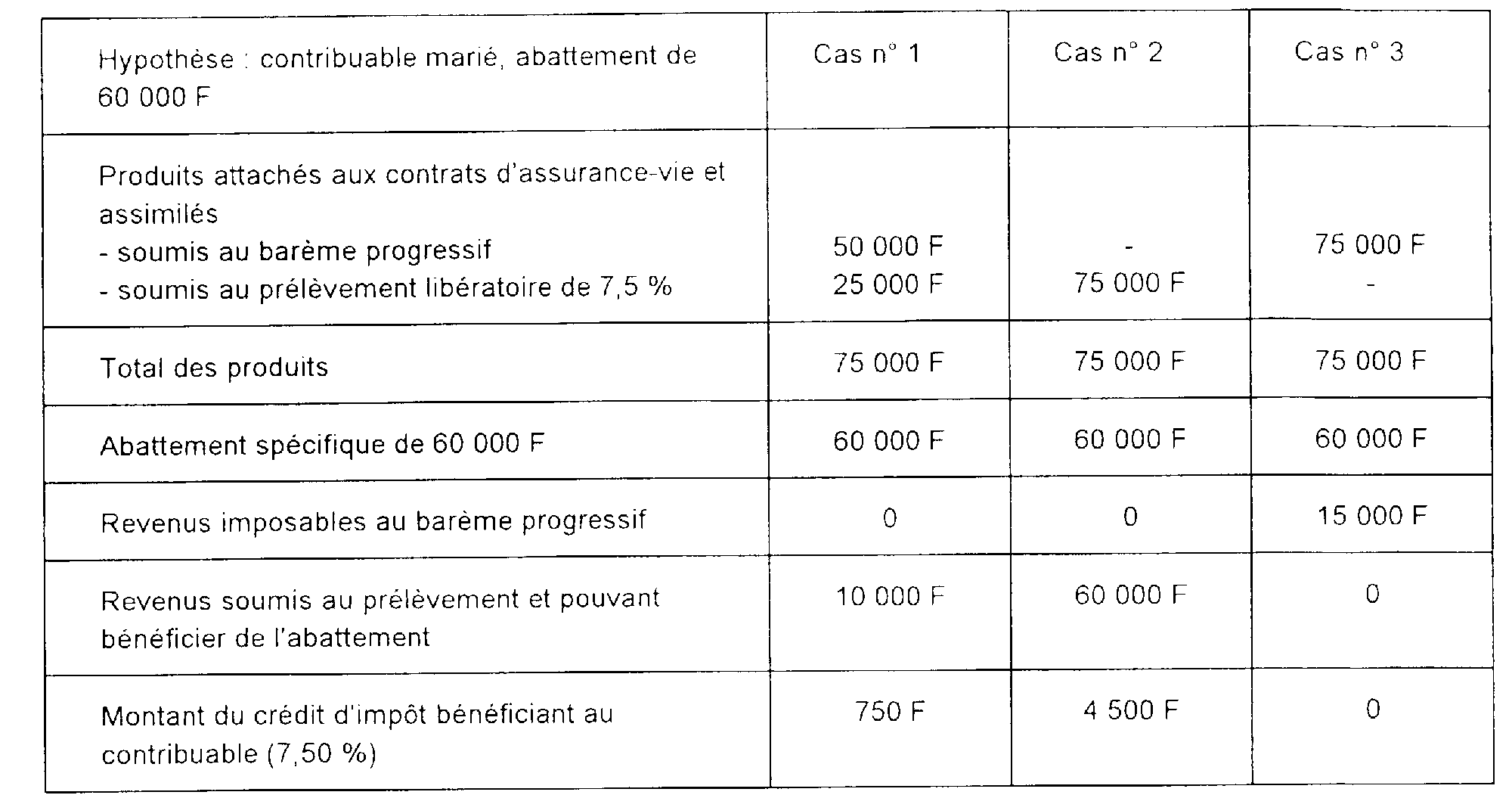

47. Les produits qui ont été soumis au prélèvement libératoire au taux de 7,5 % ouvrent droit à un crédit d'impôt égal à 7,5 % du montant de ces produits retenus dans une limite égale à la différence entre le montant de l'abattement (30 000 F ou 60 000 F selon le cas) et le montant total des produits ouvrant droit à cet abattement déclaré à l'impôt sur le revenu. L'exemple ci-dessous illustre ce mécanisme.

48. Ce crédit d'impôt s'impute sur le montant de l'impôt sur le revenu. Il est restitué dans la mesure où son montant excède celui de l'impôt dû.

49. En revanche, cette régularisation ne concerne pas la liquidation des prélèvements sociaux (CSG, CRDS, prélèvement social de 2 %) auxquels sont soumis les revenus du patrimoine et les produits de placements.

50. Exemple : soit un contribuable marié bénéficiant d'un abattement annuel de 60 000 F.

1er cas : le 2 janvier 2000, il opte pour le prélèvement libératoire au taux de 7,5 % sur 25 000 F de produits imposables attachés à un contrat d'assurance-vie souscrit en 1990. Le 30 juin 2000, il perçoit 50 000 F d'autres produits imposables pour lesquels il n'exerce pas l'option pour le prélèvement libératoire.

Si ce contribuable avait agi de manière à utiliser pleinement son abattement, celui-ci se serait appliqué à 60 000 F de produits imposables ; seul le solde des produits, soit 15 000 F, et non 25 000 F, aurait donné lieu au prélèvement.

Au vu de ces renseignements, l'administration procédera elle-même à la régularisation du trop perçu et le contribuable bénéficiera d'un crédit d'impôt égal à 7,5 % de 10 000 F 15 , soit 750 F.

2ème cas : le contribuable a opté pour le prélèvement libératoire sur l'ensemble des produits perçus (75 000 F). Il bénéficiera d'un crédit d'impôt égal à 7,5 % de 60 000 F, soit 4 500 F.

3ème cas : le contribuable n'a exercé aucune option pour le prélèvement libératoire. Les produits déclarés (75 000 F) seront taxés au barème progressif à hauteur de 15 000 F.

Les modalités d'application de l'abattement décrites ci-dessous sont illustrées dans le tableau suivant :

Annoter : Documentation de base 5 I 117 , 5 I 1222 , 5 I 1226 et 5 I 3225 .

Le Directeur,

Chef du Service de la législation fiscale

Patrice FORGET

1 Cette exonération continue de s'appliquer pour les produits des bons ou contrats en unités de compte visés au deuxième alinéa de l'article L.131-1 du code des assurances dont l'unité de compte est constituée pour 50 % au moins d'actions françaises, et comprenant au moins 5 % de placements à risques (cf. instruction du 27 mai 1998 publiée au B.O.I. 5 1-3-98).

2 Les contrats à primes périodiques sont définis dans l'instruction du 30 décembre 1997 publiée au B.O.I. 5 B-1-98.

3 Cf. instruction du 12 juillet 1990 publiée au B.O.I. 5 I-4-90.

4 Cf. instruction du 3 mars 1993 publiée au B.O.I. 5 I-1-93.

5 Dans le cas particulier des bons ou contrats souscrits entre le 26 septembre 1997 et le 31 décembre 1997, le premier compartiment comprend les revenus acquis ou constatés entre la date de souscription et le 31 décembre 1997 (ces revenus bénéficient d'une exonération d'impôt sur le revenu lorsque le bon ou contrat a une durée au moins égale à huit ans) et un second compartiment qui comprend tous les revenus acquis ou constatés à compter du 1er janvier 1998 (ces produits sont imposables à l'impôt sur le revenu quelle que soit la durée du bon ou contrat).

6 Il en est de même des produits courus avant le 1er janvier 1998 et afférents aux primes versées postérieurement au 26 septembre 1997, figurant dans le second compartiment.

7 Il est rappelé que la durée des bons ou contrats souscrits entre le 1er janvier 1983 et le 31 décembre 1989 s'entend de la durée moyenne pondérée (cf. documentation de base 5 I 1226 ).

8 Le total des primes versées à la date du rachat partiel s'entend, en cas de rachats partiels successifs, du total des primes versées qui n'ont pas déjà fait l'objet d'un remboursement en capital lors d'un ou plusieurs rachats partiels antérieurs (cf. note du 23 août 1994 publiée au B.O.I. 5 I-5-94).

9 Il s'agit des produits acquis ou constatés à compter du 1er janvier 1998 et afférents, sauf exceptions, aux versements effectués depuis le 26 septembre 1997 (deuxième compartiment).

10 Les produits acquis avant le 1er janvier 1998 sur des bons ou contrats d'au moins huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989) sont en tout état de cause exonérés d'impôt sur le revenu.

11 Pour les contrats libellés en unités de compte.

12 Tous les versements sont pris en compte y compris la part des versements que l'établissement prélève au titre des frais de chargement des bons ou contrats.

13 Le VII de l'article 21 de la loi de finances pour 1998 précise qu'il n'est pas tenu compte de l'abattement de 30 000 F F ou 60 000 F pour l'assiette des prélèvements sociaux. Ce point fait l'objet d'une instruction séparée.

14 Pour les bons ou contrats de capitalisation souscrits entre le 1er janvier 1983 et le 31 décembre 1997, ce taux de prélèvement est réservé aux seuls bénéficiaires des produits qui révèlent au moment du paiement leur identité et leur domicile fiscal dans les conditions prévues au 4° du III bis de l'article 125 A du code général des impôts ; lorsque les bons ou contrats de capitalisation ont été souscrits compter du 1 er janvier 1998, ce taux est réservé aux seuls bons ou contrats souscrits dès l'émission sous la forme nominative et qui ne font pas l'objet d'une cession à titre onéreux jusqu'à la date de leur remboursement, selon le régime prévu au 1° bis du II de l'article 125-0 A du code général des impôts (cf. B.O.I. 5 I-4-98 ).

15 Ces 10 000 F ne sont pas soumis aux prélèvements sociaux au titre des revenus du patrimoine (par voie de rôle) dès lors qu'antérieurement ils ont supporté les prélèvements sociaux au titre des revenus de placements (en complément au prélèvement libératoire pour les contrats en unités de compte ou lors de leur inscription au contrat pour les contrats en francs).