B.O.I. N° 113 du 17 JUIN 1997

CHAPITRE TROISIEME

CONSEQUENCES SUR LE REPORT DES DEFICITS DE L'ABSORPTION PAR LA SOCIETE MERE DE TOUTES LES FILIALES DU GROUPE

A. RAPPEL DES DISPOSITIONS PRECEDENTES

82.L'absorption par la société mère de toutes les sociétés composant le groupe entraîne, en premier lieu, la cessation du groupe à la clôture de l'exercice précédant celui au cours duquel l'opération est réalisée.

En application du quatrième alinéa de l'article 223 S du code général des impôts, le déficit ou la moins-value nette à long terme d'ensemble dont le délai de report n'est pas expiré à la clôture de cet exercice est attribué, à cette date, à la société mère du groupe qui peut l'imputer sur ses propres résultats ou plus-values ultérieurs selon les modalités prévues aux troisième et quatrième alinéas du I de l'article 209 et à l'article 39 quindecies de ce code.

83.Le changement d'activité susceptible de concerner, le cas échéant, la société mère du groupe dissous a pour conséquence, dans la mesure où il est assimilé à une cessation d'activité, la perte du droit au report des déficits et moins-values nettes à long terme et notamment de ceux provenant du groupe ayant cessé.

B. LE NOUVEAU DISPOSITIF

84.Le dispositif institué par l'article 33 de la loi n° 95-1347 du 30 décembre 1995 maintient le principe d'une cessation du groupe dont la société mère vient à absorber la totalité de ses filiales et l'application des conséquences prévues aux articles 223 F, 223 R et au b du 6 de l'article 223 L du code général des impôts.

Les aménagements du dispositif concernent la possibilité pour la société mère qui change d'activité à l'occasion de cette opération, de reporter tout ou partie du déficit d'ensemble ou de la moins-values nette à long terme d'ensemble sur les résultats et les plus-values nettes à long terme qu'elle réalise à compter de l'exercice en cours à la date de l'opération d'absorption et des années suivantes, dans les conditions prévues aux troisième et quatrième alinéas du I de l'article 209 et à l'article 39 quindecies du code général des impôts.

I. Cessation du groupe formé par la société absorbante

85.En application des dispositions de l'article 223 S du code général des impôts, la société mère du groupe procède aux réintégrations prévues aux articles 223 F, 223 R ainsi qu'au b du 6 de l'article 223 L du code déjà cité, au titre de l'exercice au cours duquel elle absorbe toutes ses filiales, cette opération entraînant la cessation du groupe.

II. Maintien du droit au report d'une fraction du déficit d'ensemble

86.L'article 33 de la loi déjà citée a modifié l'article 223 S afin de permettre, en cas de changement d'activité faisant suite à l'absorption de toutes les filiales par la société mère, le maintien d'une fraction du déficit attribué à la société mère du groupe dissous. Désormais, dans cette situation, la perte du droit au report ne concerne que la fraction du déficit correspondant à l'activité de l'ancienne société mère.

1. Champ d'application

87.Les nouvelles dispositions s'appliquent aux opérations de fusion dont la réalisation entraîne à la fois la cessation du groupe et le changement d'activité de la société mère. Les opérations d'absorption de la société mère qui relèvent des dispositions du c du 6 de l'article 223 L du code général des impôts (cf. BOI 4 H-2-95 et n°s 1 à 18) ne sont donc pas visées.

88.L'application des nouvelles dispositions est subordonnée à la condition que la société mère absorbe toutes les filiales du groupe. Le régime fiscal de l'opération est indiffèrent (droit commun ou régime spécial des fusions).

Dans les cas où, pour des motifs économiques légitimes, une seule société du groupe n'est pas partie à la fusion, l'existence du groupe n'est pas remise en cause et l'opération, si elle entraîne un changement d'activité, n'affecte, le cas échéant, que les reports déficitaires de la société mère antérieurs à son entrée dans le groupe, à l'exclusion par conséquent des déficits et moins-values à long terme d'ensemble.

89.Le dispositif ne s'applique que dans les situations où la société mère du groupe change d'activité, au sens de l'article 221-5 du code général des impôts, en raison de l'opération de fusion (cf. documentation de base 4 A-6123 n°s 23 à 46). Il en est ainsi, par exemple, lorsque la société mère du groupe exerçait exclusivement une activité de holding et absorbe ses filiales exerçant une activité de production de biens ou de prestations de services.

2. Modalités d'application

90.En cas de changement d'activité faisant suite à l'absorption de toutes ses filiales par la société mère, la perte du droit au report ne concerne que la fraction du déficit correspondant à l'activité de la société mère du groupe dissous.

Cette fraction est calculée en appliquant au déficit d'ensemble de chaque exercice encore reportable à la clôture de l'exercice précédant l'opération, le rapport existant entre les déficits réalisés au titre de chaque exercice par la société mère et les déficits de l'ensemble des sociétés déficitaires du groupe.

91.Ces modalités d'application concernent les déficits ordinaires ainsi que les moins-values à long terme et les amortissements réputés différés d'ensemble.

92.Le droit au report illimité des amortissements réputés différés qui subsistent après l'application de la règle indiquée au n° 90 ., n'est pas remis en cause dès lors que l'absorption par la société mère de toutes ses filiales peut être considérée, pour l'application des règles de report des déficits prévues aux troisième et quatrième alinéas du I de l'article 209, comme une opération interne au groupe bénéficiant des dispositions de l'article 223 C du code général des impôts.

93.Exemples :

Un groupe est formé depuis le 1/1/1993 par deux sociétés. Au cours de l'année 1996, la société mère holding H absorbe sa filiale F, société de production.

Hypothèse n° 1 :

Sur la période du 01/01/1993 au 31/12/1995, H est déficitaire et F bénéficiaire. Le résultat d'ensemble est déficitaire.

Solution :

La totalité du déficit d'ensemble reportable au 31/12/1995 est perdue dès lors que la totalité du déficit provient de la société (H) affectée par le changement d'activité.

Hypothèse n° 2 :

Sur la période du 01/01/1993 au 31/12/1995, H est bénéficiaire et F déficitaire. Le résultat d'ensemble est déficitaire.

Solution :

Le droit au report de l'intégralité du déficit d'ensemble existant au 31/12/1995 est conservé, le holding n'ayant pas transmis de déficit au groupe.

Hypothèse n° 3 :

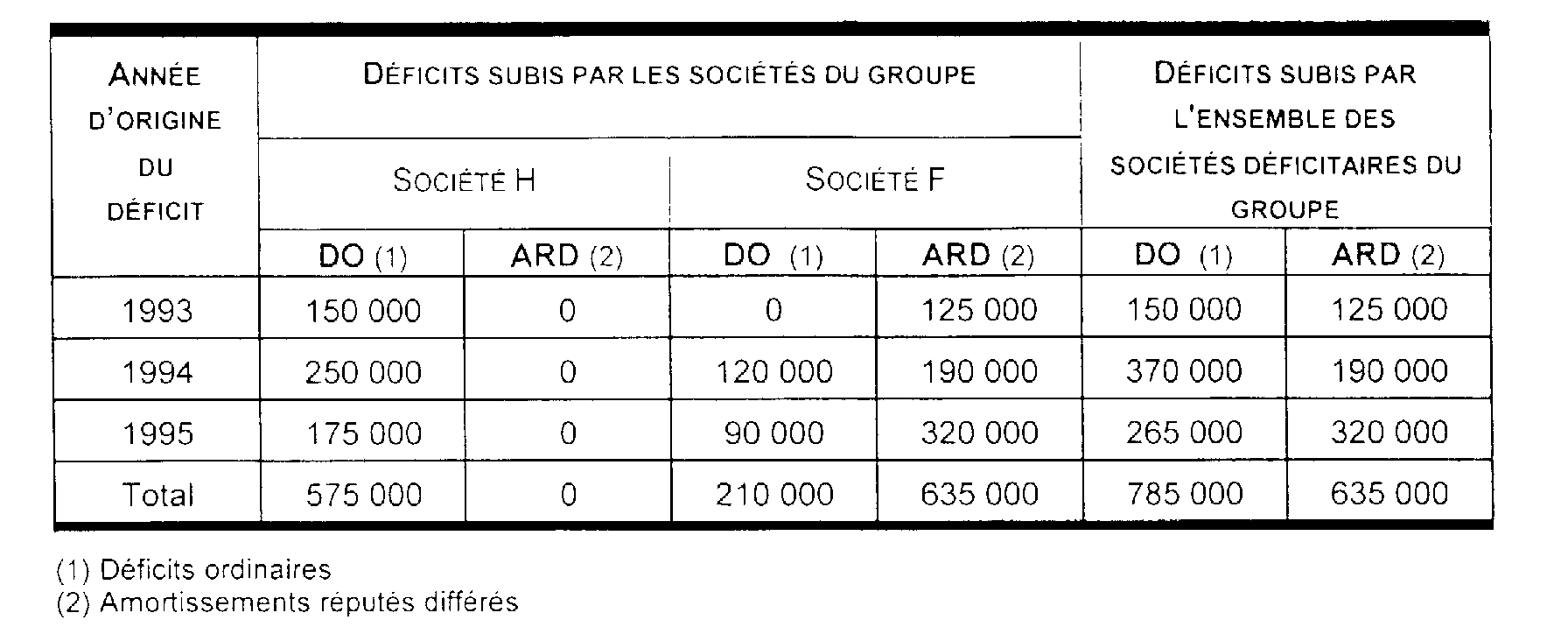

Les deux sociétés du groupe ont réalisé les résultats suivants.

Solution :

Au 31/12/1995, le déficit d'ensemble est de 1 420 000 dont 635 000 d'amortissements réputés différés.

La société H a apporté au groupe des déficits ordinaires d'un montant total de 575 000.

A la suite du changement d'activité de la société H, les déficits dont le droit au report est perdu sont de 575 000, déterminés comme suit :

Au titre de 1993 : 150 000 (totalité du déficit provenant de H)

Au titre de 1994 : 370 000 x 250 000/370 000 = 250 000

Au titre de 1995 : 265 000 x 175 000/265 000 = 175 000

Les reports déficitaires dont dispose la société H au 01/01/1996 sont donc de 845 000 (soit 1 420 000 - 575 000) dont 635 000 d'amortissements réputés différés.

Hypothèse n°4 :

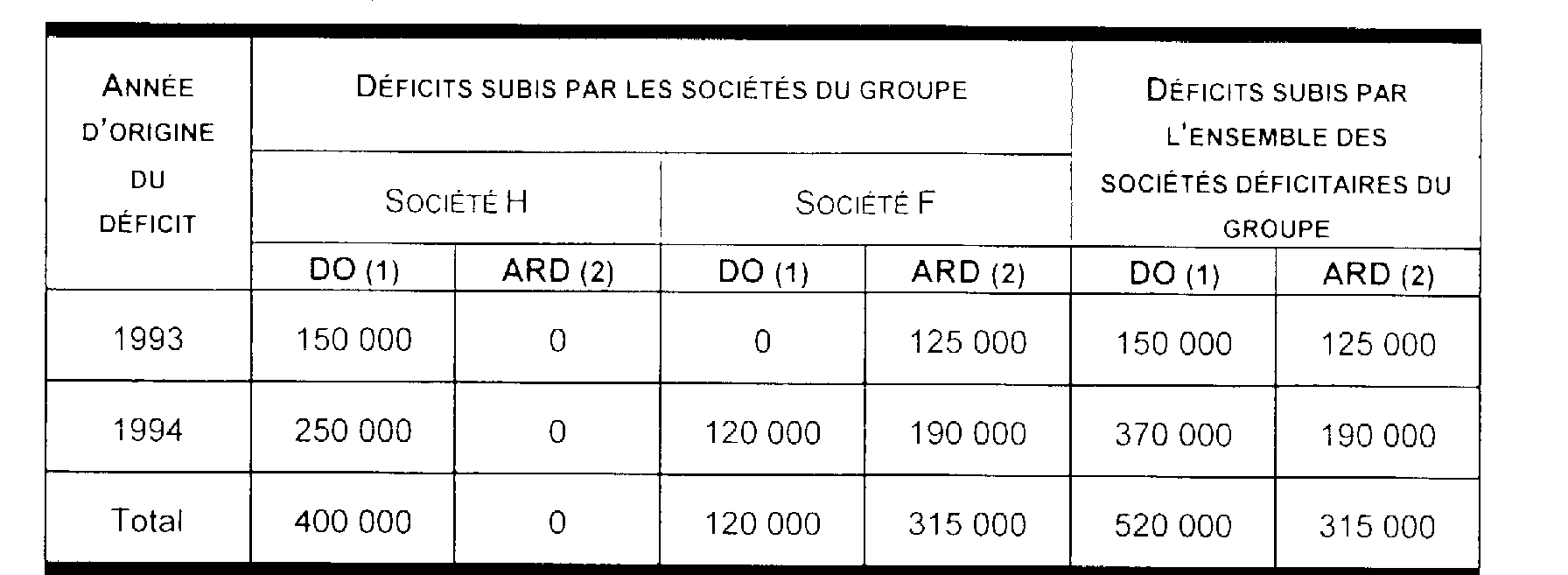

Les deux sociétés du groupe ont réalisé les résultats suivants :

Le groupe a déclaré, au titre de l'exercice 1995, un bénéfice d'ensemble de 350 000 sur lequel ont été imputés le déficit ordinaire d'ensemble de 1993 pour 150 000 et une fraction de celui de 1994 pour 200 000.

(1) Déficits ordinaires

(2) Amortissements réputés différés

Solution :

Les reports déficitaires se présentent comme suit avant l'opération d'absorption.

Déficits ordinaires : 520 000 - 350 000 = 170 000 (origine 1994)

Amortissements réputés différés : 315 000

L'opération d'absorption de F par H entraîne une perte du droit au report des déficits ordinaires et des amortissements réputés différés pour une quote-part correspondant aux déficits et aux amortissements réputés différés de H déterminée ainsi :

Déficits ordinaires : 170 000 x (250 000/370 000) = 114 865

Amortissements réputés différés : 315 000 x ( 0/315 000) = 0

Les déficits reportables par la société absorbante (H) au 01/01/1996 sont donc de 370 135 dont 315 000 d'amortissements réputés différés.

Hypothèse n°5 :

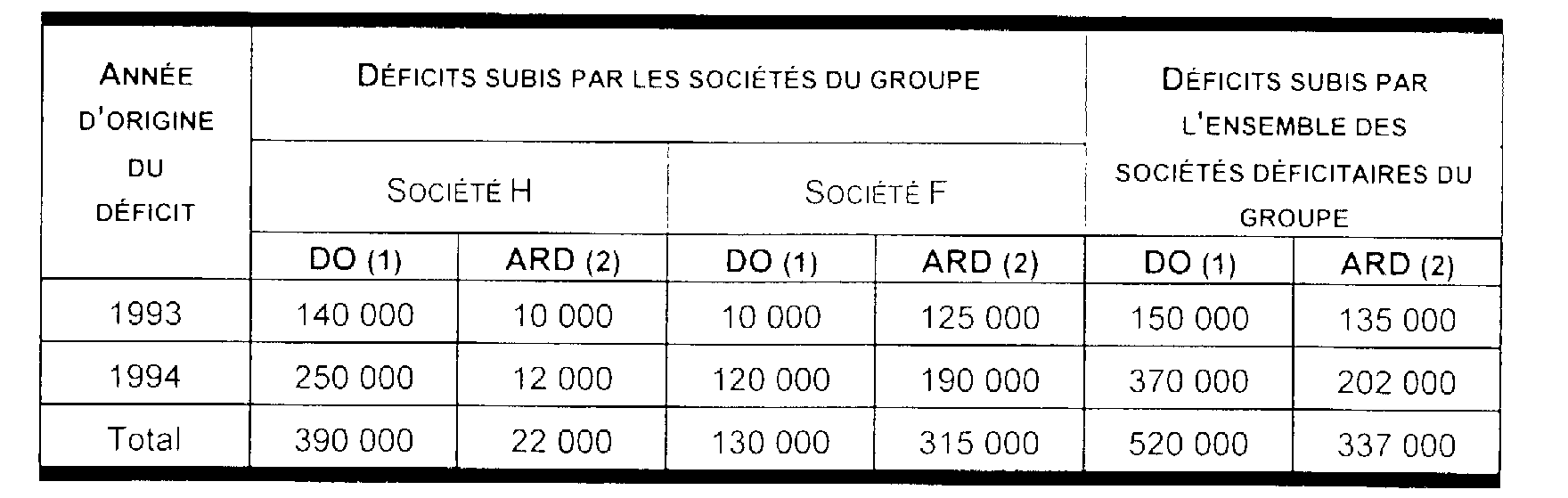

Les deux sociétés ont réalisé les résultats suivants :

Le groupe a déclaré, au titre de l'exercice 1995, un bénéfice d'ensemble de 130 000 sur lequel a été imputée une fraction du déficit ordinaire d'ensemble de 1993.

(1) Déficits ordinaires

(2) Amortissements réputés différés

Solution :

Les reports déficitaires se présentent comme suit avant l'opération d'absorption.

Déficits ordinaires : 520 000 - 130 000 = 390 000 dont 20 000 ont pour origine l'exercice 1993 et 370 000 l'exercice 1994.

Amortissements réputés différés : 337 000

L'opération d'absorption de F par H entraîne une perte du droit au report des déficits ordinaires et des amortissements réputés différés pour une quote-part correspondant aux déficits et aux amortissements réputés différés de H déterminée ainsi :

Déficits ordinaires 1993 : 20 000 x (140 000/150 000) = 18 666

Déficits ordinaires 1994 : 370 000 x (250 000/370 000) = 250 000

Amortissements réputés différés : 337 000 x (22 000/337 000) = 22 000

Les déficits reportables par la société absorbante (H) au 01/01/1996 sont donc de 436 334 dont 1 334 de déficits ordinaires au titre de 1993, 120 000 de déficits ordinaires au titre de 1994 et 315 000 d'amortissements réputés différés.

3. Entrée en vigueur

94.Ces dispositions sont applicables aux opérations de fusion réalisées à compter du 1er janvier 1996 ; pour apprécier cette date, il convient de se référer à la date de la dernière assemblée d'actionnaires approuvant l'opération et non à la date d'effet de celle-ci.

CHAPITRE QUATRIEME

AMENAGEMENTS DU REGIME DE GROUPE CONCERNANT LES CESSIONS DE TITRES DU PORTEFEUILLE ET LES TRANSFERTS DE TITRES

L'article 11 de la loi de finances pour 1996 et l'article 21 de la loi de finances rectificative pour 1996 aménagent le régime fiscal des groupes de sociétés institué par la loi de finances pour 1988 et codifié aux articles 223 A à 223 U du code général des impôts.

95.L'article 223 F prévoit la neutralisation des plus-values ou moins-values résultant de cessions d'immobilisations à l'intérieur du groupe.

Aux termes de cet article, la plus-value ou la moins-value afférente à la cession entre sociétés du groupe d'un élément d'actif immobilisé et acquise depuis sa date d'inscription au bilan de la société qui a effectué la première cession n'est pas retenue pour le calcul du résultat ou de la plus-value ou de la moins-value nette à long terme d'ensemble de l'exercice de cette cession.

Cette plus-value ou cette moins-value est comprise dans le résultat ou plus-value ou moins-value nette à long terme d'ensemble de l'exercice au cours duquel intervient soit la cession hors du groupe de l'immobilisation, soit la sortie du groupe d'une société qui l'a cédée ou de celle qui en est propriétaire.

Les dispositions relatives au régime de groupe ont été commentées dans l'instruction du 9 mai 1988 (BOI 4 H-9-88) et dans l'instruction du 13 juillet 1990 (BOI 4 H-10-90).

96.Le I de l'article 11 de la loi de finances pour 1996 étend l'application de ce dispositif aux résultats de cession, entre sociétés du groupe, de titres de portefeuille exclus du régime des plus-values ou moins-values à long terme conformément à l'article 219 du code déjà cité.

97.De même, le résultat de transfert de titres constaté dans les conditions prévues par l'article 219 et réintégré dans le résultat de la société cédante, est déduit du résultat d'ensemble en application du II de l'article 21 de la loi de finances rectificative pour 1996.

98.Corrélativement, les résultats de cession ou de transfert qui n'ont pas été retenus pour le calcul du résultat d'ensemble en application de l'article 223 F diminuent le bénéfice d'imputation des déficits subis par la société cédante au titre d'exercices antérieurs à son entrée dans le groupe, conformément au 4 de l'article 223 I.

99.Par ailleurs, le mécanisme de neutralisation des subventions indirectes résultant de cessions d'immobilisations à une valeur différente de leur valeur réelle, prévu aux articles 223 B et 223 R, est étendu, par le II de l'article 11 de la loi de finances pour 1996, aux cessions de titres exclus du régime des plus-values à long terme.

SECTION 1

Champ d'application de la nouvelle mesure

100.Le premier alinéa des articles 223 F et 223 R du code général des impôts, tel qu'il résulte de l'article 11 de la loi de finances pour 1996, concerne les titres du portefeuille dont le résultat de cession est exclu du régime des plus ou moins-values à long terme conformément à l'article 219 du même code.

Cette mesure est susceptible de concerner l'ensemble des titres du portefeuille à l'exception des titres de participation, des parts de fonds commun de placement à risques remplissant les conditions prévues à l'article 163 quinquies B-II,1° du code général des impôts et détenues depuis au moins cinq ans, ainsi que les parts de sociétés de capital risque remplissant les conditions prévues à l'article 1er de la loi n° 85-695 du 11 juillet 1985, également détenues depuis au moins cinq ans.

L'article 21 de la loi de finances rectificative pour 1996 est relatif aux transferts de titres de compte à compte qui entraînent la constatation d'un résultat dans les conditions prévues au cinquième ou au sixième alinéa du a ter du I de l'article 219.

Sur tous ces points, il convient de se reporter aux instructions du 12 mai 1995 (BOI 4 B-3-95) et du 18 juillet 1995 (BOI 4 B-4-95) qui commentent l'article 25 de la loi de finances pour 1995.