B.O.I. N° 29 du 19 FEVRIER 2007

III. Conséquences de l'exonération

35.Les impositions supplémentaires résultant des rehaussements ne sont pas assorties de l'intérêt de retard prévu à l'article 1727 du CGI. Toutefois, si le contribuable n'acquitte pas les droits supplémentaires mis à sa charge dans les délais impartis, il est redevable, soit de l'intérêt de retard pour la période postérieure à la mise en recouvrement soit de la majoration de 10 % prévue par l'article 1730 du CGI, selon que l'impôt en cause est recouvré par un comptable des impôts ou par un comptable du Trésor.

Bien entendu, le contribuable ne sera dispensé de l'intérêt de retard qu'à hauteur des rehaussements concernés par la mention expresse. Les éventuels autres rehaussements seront pour leur part assortis de l'intérêt de retard.

Par ailleurs, si après examen des motifs invoqués par le contribuable, il s'avère que sa bonne foi peut être remise en cause, non seulement l'intérêt de retard pourra lui être appliqué mais également l'une des majorations prévues à l'article 1729 du CGI (CE, arrêt du 27 février 1980 précité).

C. APPLICATION DES DISPOSITIONS DES 3 ET 4 DU II DE L'ARTICLE 1727 DU CGI RELATIVES À LA « TOLERANCE LEGALE »

36.Sauf manquement délibéré, aucun intérêt de retard n'est applicable lorsque l'insuffisance des chiffres déclarés n'excède pas :

- le dixième de la base d'imposition en ce qui concerne les droits d'enregistrement, la taxe de publicité foncière ou l'impôt de solidarité sur la fortune ;

- le vingtième de la base d'imposition en ce qui concerne l'impôt sur le revenu ou l'impôt sur les sociétés.

En ce qui concerne les droits d'enregistrement ou la taxe de publicité foncière, l'insuffisance s'apprécie au niveau de chaque bien.

I. Champ d'application

37.La tolérance légale s'applique aux seuls impôts et taxes limitativement énumérés par les 3 et 4 du II de l'article 1727 du CGI, c'est-à-dire :

- les droits d'enregistrement, la taxe de publicité foncière ainsi que l'impôt de solidarité sur la fortune qui est assimilé aux droits d'enregistrement pour l'application de la tolérance légale ;

- l'impôt sur le revenu et l'impôt sur les sociétés ainsi que les impositions assimilées à ces impôts (contribution sociale généralisée sur les revenus du patrimoine, contribution sur les revenus locatifs, contribution sociale sur l'impôt sur les sociétés, etc.).

En conséquence, sont exclus du champ d'application de cette mesure tous les autres impôts et taxes non visés ci-dessus.

II. Conditions d'application

38.L'exonération de l'intérêt de retard s'applique quelle que soit l'importance de la base d'imposition. Elle est accordée de plein droit dès lors que le montant du rehaussement apporté aux chiffres figurant dans les déclarations n'est pas supérieur au vingtième de la base d'imposition retenue après rectification en matière d'impôt sur le revenu et d'impôt sur les sociétés.

En ce qui concerne les droits d'enregistrement, la taxe de publicité foncière et l'impôt de solidarité sur la fortune, l'insuffisance s'apprécie au niveau de chaque bien. Il convient donc de comparer le montant de chaque insuffisance relevée à celui de la valeur, après rectification, du seul bien concerné et non à la base imposable globale pour déterminer si la tolérance légale du dixième est applicable. La tolérance légale ne s'applique qu'aux seules insuffisances d'évaluation de biens déclarés, à l'exclusion des omissions de biens (cf. Cour de Cassation, 15 octobre 1996, n° 1558-P).

Les insuffisances relevées dans les actes ou déclarations qui ont fait l'objet d'une mention expresse dans les conditions prévues au 2 du II de l'article 1727 qui, de ce fait, sont exonérées de tout intérêt de retard, ne doivent pas être prises en compte pour apprécier si la tolérance trouve ou non à s'appliquer. Mais ces insuffisances doivent bien entendu être comprises dans le montant de la base d'imposition retenue après rehaussements.

La tolérance légale n'est susceptible de s'appliquer qu'aux omissions ou inexactitudes commises de bonne foi. Elle ne s'applique donc pas si l'administration établit l'existence d'un manquement délibéré, de manoeuvres frauduleuses ou d'un d'abus de droit.

III. Cas particuliers

1. Impôt résultant d'impositions à différents taux (exemples : impôt sur le revenu, impôt sur les sociétés)

39.En raison du principe de l'unicité de l'impôt sur le revenu, l'application de la tolérance légale du vingtième est appréciée en cumulant, au titre de l'année considérée, la base soumise au taux progressif et le montant des plus-values taxables à un taux proportionnel qui doivent être mentionnées sur la déclaration d'ensemble des revenus prévue à l'article 170 du CGI.

La même règle est applicable à l'impôt sur les sociétés : pour l'application de la tolérance légale, il convient de cumuler, au titre de l'année considérée, la base soumise au taux normal et les bases soumises à un taux réduit.

2. Remise en cause des réductions ou crédits d'impôt

40.Pour l'application de la tolérance légale du vingtième, sont assimilées à une insuffisance de déclaration au sens du 4 du II de l'article 1727 du CGI, lorsqu'elles ne sont pas justifiées :

- les dépenses de tenue de comptabilité et d'adhésion à un centre de gestion ou à une association agréés ouvrant droit à la réduction d'impôt prévue à l'article 199 quater B ;

- les charges ouvrant droit aux réductions d'impôt prévues à l'article 199 septies ;

- les dépenses ouvrant droit aux crédits d'impôts prévus aux articles 200 quater et 200 quater A ;

- les dépenses de recherche et de formation professionnelle ouvrant droit aux crédits d'impôts prévus aux articles 244 quater B et 244 quater C.

Il résulte de ces dispositions limitatives que, dans les autres situations aboutissant à la remise en cause des réductions ou crédits d'impôt précédemment obtenus, les charges ou dépenses sur lesquelles sont calculés ces réductions ou crédits d'impôt n'ont pas à être retenues pour apprécier si la tolérance s'applique.

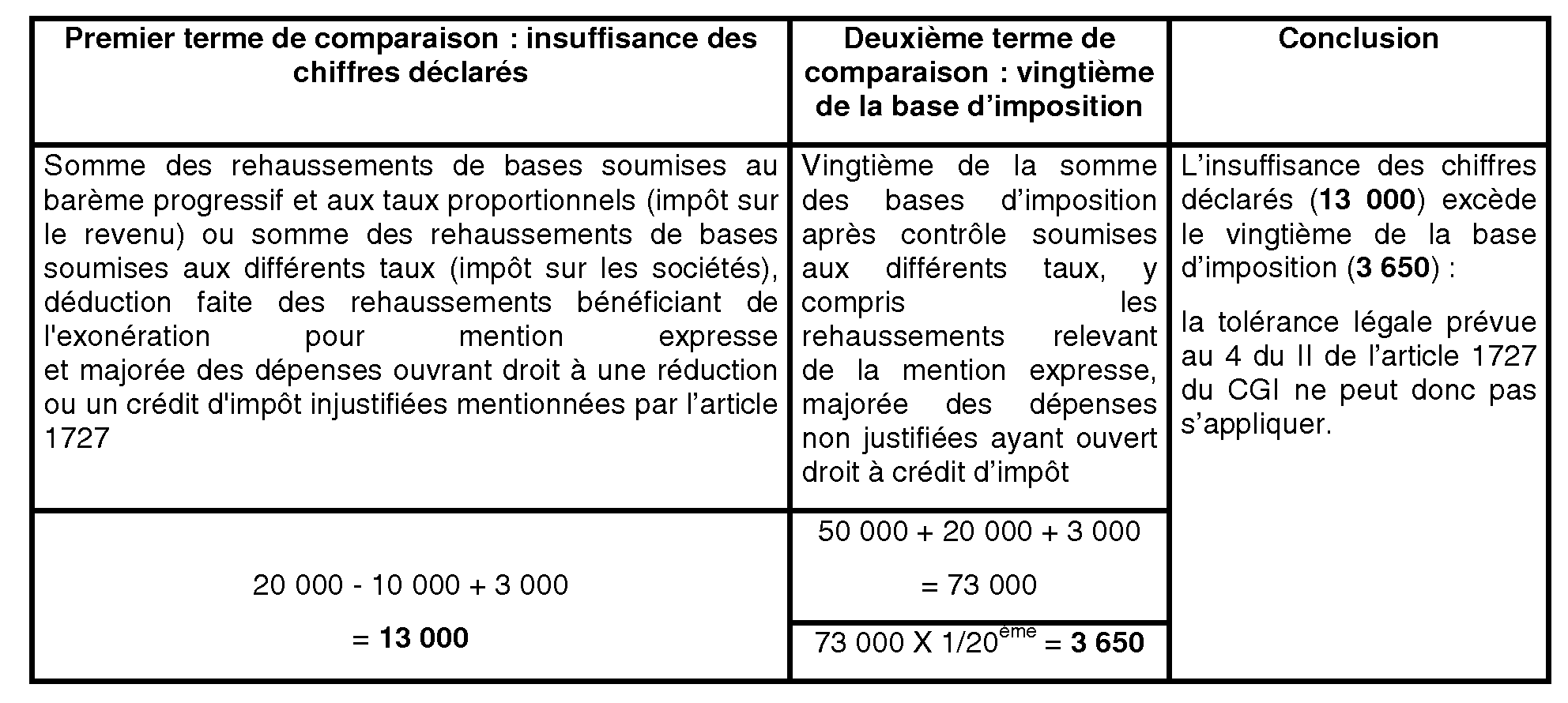

Dans ces conditions, pour apprécier si la tolérance légale du vingtième peut ou non s'appliquer, il convient de comparer :

- la somme des rehaussements (nets imposables) de bases soumises au barème progressif et aux taux proportionnels (impôt sur le revenu) ou la somme des rehaussements (nets imposables) de bases soumises aux différents taux (impôt sur les sociétés), en déduisant les rehaussements bénéficiant de l'exonération pour mention expresse et en ajoutant les dépenses ouvrant droit à une réduction ou un crédit d'impôt injustifiées mentionnées par l'article 1727 (premier terme de comparaison) ;

- au vingtième de la somme des bases d'imposition après contrôle soumises aux différents taux, y compris les rehaussements relevant de la mention expresse, majorée des dépenses ouvrant droit à une réduction ou un crédit d'impôt injustifiées mentionnées par l'article 1727 (deuxième terme de comparaison).

Exemple :

Contribuables mariés sans enfants à charge.

B.I.C. monsieur déclarés : 30 000 €.

B.N.C. madame déclarés : 20 000 €.

Montant des dépenses de recherche ayant ouvert droit au crédit d'impôt prévu à l'article 244 quater B du CGI : 3 000 €.

• Rehaussement des B.I.C. de monsieur pour un montant de 20 000 € (bonne foi), dont 10 000 € avec mention expresse.

• Remise en cause des dépenses de recherches (non éligibles).

Détermination de l'application de la tolérance légale :

3. Quotient familial

41.Un contribuable ne peut bénéficier de la tolérance légale lorsque le rehaussement trouve son origine dans la rectification du nombre de parts du quotient familial dès lors que la tolérance légale ne peut trouver à s'appliquer que lorsque l'omission ou l'inexactitude de déclaration porte sur une base d'imposition.

4. Appréciation de la tolérance légale dans les groupes fiscalement intégrés

42.Conformément aux dispositions du dernier alinéa du 4 du II de l'article 1727 du CGI, en cas de rectifications apportées aux résultats des sociétés appartenant à un groupe soumis au régime de l'intégration fiscale prévu à l'article 223 A du CGI, les rehaussements et le résultat imposable à prendre en compte pour déterminer si le seuil du vingtième est ou non dépassé s'apprécient au niveau de chaque société et non au niveau du groupe.

5. Appréciation de la tolérance légale en cas d'application de la procédure de régularisation prévue par l'article L. 62 du LPF

43.Pour l'application de la tolérance légale en cas de mise en oeuvre de la procédure de régularisation prévue par l'article L. 62 du LPF, il est fait masse des régularisations et des rectifications pour apprécier la limite du vingtième. Si des régularisations ont été effectuées et acquittées en cours de contrôle alors que la limite du vingtième n'est, au final, pas atteinte, l'intérêt de retard au taux réduit acquitté à tort fait l'objet d'un dégrèvement d'office.

D. APPLICATION DE LA MAJORATION PREVUE A L'ARTICLE 1730 POUR PAIEMENT TARDIF AUPRES DES COMPTABLES DU TRESOR

44.Le 2 du IV de l'article 1727 du CGI précise que l'intérêt de retard cesse d'être décompté lorsque la majoration de 10 % prévue par l'article 1730 du CGI est applicable (cf. n° 111 et suivants ).

E. ERREUR COMMISE PAR LE SERVICE DANS LA LIQUIDATION DE L'IMPOT

45.En cas d'erreur commise par le service dans la liquidation de l'impôt, le complément de droit mis à la charge du contribuable n'est assorti d'aucune pénalité si le paiement intervient dans le délai imparti.

Toutefois, cette règle ne s'applique que partiellement lorsque l'erreur du service a été commise à une époque où le redevable se trouvait déjà hors du délai imparti pour le paiement de l'impôt.

Exemple : une déclaration de succession est souscrite et l'impôt correspondant est payé avec un retard de cinq mois. Le service applique indûment un abattement et encaisse les droits liquidés à 15 000 €. L'intérêt de retard est calculé à 2 % sur 15 000 € soit 300 €.

Ultérieurement, le service constate son erreur et réclame un complément de droits de 1 500 €.

Aucun intérêt de retard n'est dû pour la période postérieure au jour où l'erreur a été commise mais un complément d'intérêt à 2 % sur 1 500 € (soit 30 €) est exigible puisque le retard correspondant aux cinq premiers mois est indépendant de cette erreur et est imputable aux successibles.

F. IMPOSITIONS FONDEES SUR UNE LOI A CARACTERE INTERPRETATIF

46.Les impositions fondées sur une loi à caractère interprétatif ne peuvent être assorties de l'intérêt de retard pour la période antérieure à la publication de ladite loi, que les impositions soient établies à partir de déclarations déposées spontanément par le contribuable après l'entrée en vigueur de ladite loi interprétative ou par l'administration à la suite d'un contrôle.

L'intérêt de retard reste applicable à compter de l'entrée en vigueur de la loi à caractère interprétatif.

G. TAXATION DES HONORAIRES DE MEDECINS CONVENTIONNES INCLUS DANS DES RELEVES COMPLEMENTAIRES DE SECURITE SOCIALE

47.Lorsqu'ils proviennent de l'exploitation de relevés complémentaires de sécurité sociale reçus après le dépôt des déclarations, les rehaussements des honoraires déclarés par les médecins conventionnés qui pratiquent les tarifs fixés par la convention et n'ayant pas adhéré à une association agréée ne peuvent donner lieu à l'application d'aucun intérêt de retard.

Afin d'alléger les obligations comptables des médecins conventionnés, il a été admis que le livre-journal de leurs recettes professionnelles soit constitué par les relevés individuels de praticiens établis par les organismes de sécurité sociale, pour la partie de leur activité couverte par la convention. Cette mesure ne s'applique qu'aux médecins conventionnés qui pratiquent les tarifs fixés par la convention et qui n'ont pas adhéré à une association agréée (cf. DB 5 G 3122, n° 11 et 5 G 4413).

Le Conseil d'État a considéré que cette mesure équivaut à autoriser les intéressés à ne déclarer que les seules recettes figurant sur les relevés de sécurité sociale en leur possession à la date de souscription de leur déclaration de bénéfices non commerciaux (CE, arrêts des 27 octobre 1982, n° 27273 et 25 mai 1983, n° 31219).

Remarque : lorsque le rehaussement des honoraires déclarés provient non pas simplement de l'exploitation de relevés complémentaires de sécurité sociale reçus après le dépôt des déclarations mais de recherches extérieures (comptes bancaires, par exemple) effectuées au cours d'un examen contradictoire de l'ensemble de la situation fiscale personnelle, les insuffisances constatées sont, bien entendu, passibles des pénalités correspondantes.

H. REMISE EN CAS DE REDRESSEMENT OU DE LIQUIDATION JUDICIAIRES OU DE PROCEDURE DE RETABLISSEMENT PERSONNEL

48.Aux termes de l'article 1756 du CGI :

- en cas de redressement ou de liquidation judiciaires, les frais de poursuite et les pénalités fiscales encourues en matière d'impôts directs et taxes assimilées, de taxes sur le chiffre d'affaires et taxes assimilées, de droits d'enregistrement, taxe de publicité foncière, droits de timbre et autres droits et taxes assimilés dus à la date du jugement d'ouverture sont remis, à l'exception des majorations prévues aux b et c du 1 de l'article 1728 et aux articles 1729 et 1732 et des amendes prévues aux articles 1737 et 1740 A (cf. n° 307 à 311 ) ;

- en cas de mise en oeuvre de la procédure de rétablissement personnel prévue à l'article L. 332-6 du code de la consommation, les majorations, frais de poursuites et pénalités fiscales encourus en matière d'impôts directs dus à la date du jugement d'ouverture sont remis, à l'exception des majorations prévues aux b et c du 1 de l'article 1728 et à l'article 1729 (cf. n° 312 et 313 ).

En conséquence, les intérêts de retard dus à la date du jugement d'ouverture et appliqués aux impositions mentionnées à l'article 1756 sont abandonnés dans tous les cas, quelle que soit l'infraction commise.